DAIは殺されるのか?3プールと4プールの戦いを理解する

原文:Bybit

編纂:DeFiの道

概要:

- ステーブルコインの簡史

- DAIの台頭

- DAIはどのようにペッグを維持するのか

- 4プールがDAIに与える影響

ステーブルコインの簡史

ステーブルコインは現在、分散型金融(DeFi)経済の基盤です。前者がなければ、後者は現在のように機能することはほぼ不可能です。

USDTやUSDCなどの名前は、ステーブルコインに関するすべての会話で言及されることが多いですが、この記事執筆時点で、実際には75種類の異なるステーブルコインがDeFiエコシステムで活発に運用されています。

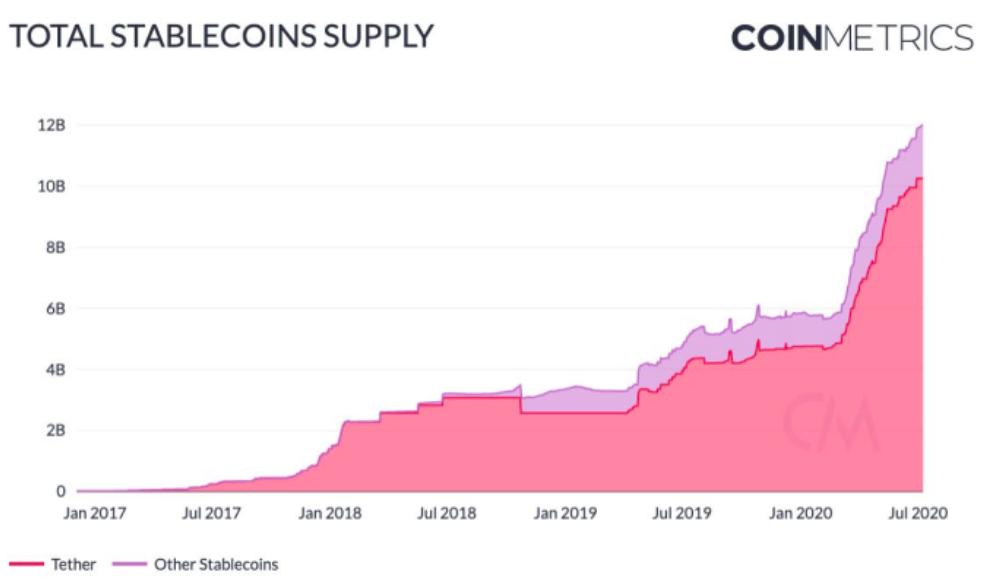

既存のステーブルコインの数に加えて、ステーブルコインの概念自体も最初から新しいものではありません。もちろん、この概念は最近数年(2020年以降)に本格的に普及しましたが、そのアイデア自体は以前から探求されてきました。

1996年、E-Goldは金と銀に完全に裏付けられたデジタル通貨として設立されました。意図と目的において、E-Goldは史上初のステーブルコインです。2006年、Liberty Reserveは中央集権的なデジタル通貨サービスとして誕生し、ユーザーは仮名で他のユーザーと通貨を交換できました。

もちろん、前述のように、実際にステーブルコインが人気を博し始めたのは2020年になってからです。

なぜステーブルコインは突然人気になったのか?

伝統的金融システムの問題とDeFiの台頭

この記事で探求するように、世界の金融システムは私たちの社会を支える基盤であり、私たちの社会が機能することを可能にしています。それは、私たちが知っている生命を可能にする普遍的なシステムを表しており、それがなければ私たちは進歩することも、生き延びることもできません。

実体間でどのように価値を交換し、人々が日常生活で他者に利益をもたらす行動を促すのか?

したがって、金融システムは私たちの生活の基盤であり、私たちはそれに非常に依存しています。

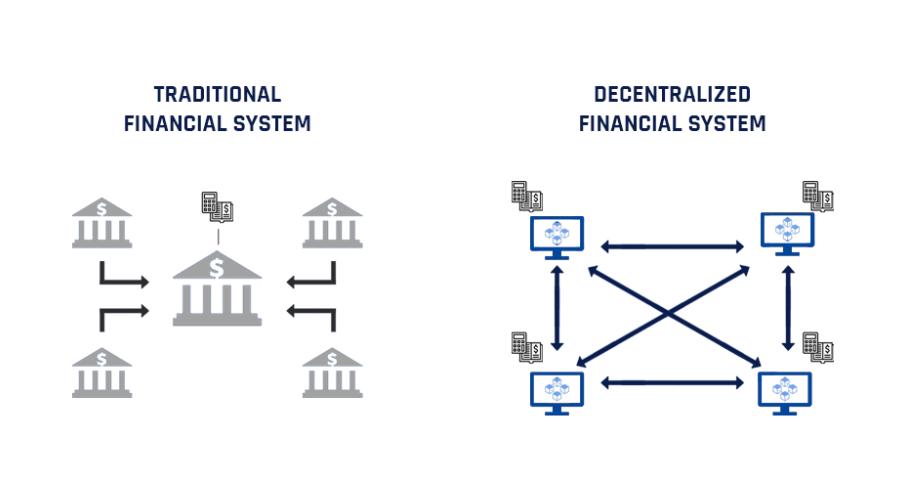

しかし、伝統的なシステム内のすべての金融サービスは何らかの中央権威に依存しているため、この中央集権的な「中心放射」金融システム、略して「CeFi」には多くのリスクが存在します。これには、管理不善、詐欺、腐敗などが含まれます。

さらに、経済大恐慌はこの「中心放射」構造の致命的な欠陥を明らかにし、いくつかの大規模な中央集権的金融機関のバランスシートの問題が経済崩壊と世界的な不況の始まりを引き起こしました。

これが最終的に、すべての人が利用でき、中央の承認なしに運営できるオープンソースで許可不要、透明な金融サービスエコシステムを作成することを目的としたDeFiエコシステムを生み出しました。

DeFiの台頭とともに、ステーブルコインも自然に反発しました。これは、(以前の記事で述べたように)ステーブルコインが価格が安定したデジタル資産であり、その動作が法定通貨のようでありながら、暗号通貨の流動性と実用性を保持しているためです。通常、法定通貨にペッグされており、最も人気があるのは米ドルです。

暗号資産のボラティリティにより、ステーブルコインはほとんどのDeFiプロトコルにおいて価値の保存の最適な選択肢となります。したがって、ユーザーがある暗号資産から別の暗号資産に交換したいとき、通常は仲介資産として機能します。

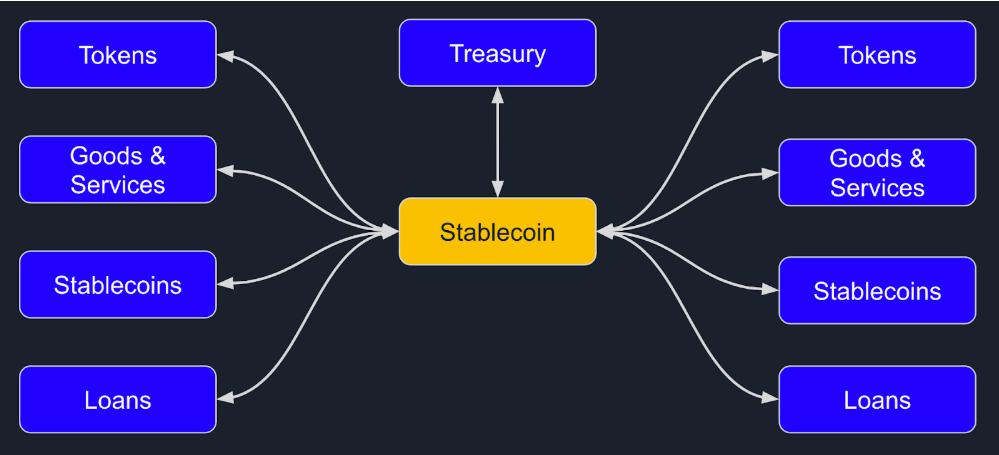

DeFi(さらにはより大きな暗号通貨)エコシステムにおけるステーブルコインの有用性を直感的に示すために、以下の表を提案します:

要するに、ステーブルコインには主に4つの主要な用途があります:

- 価値の保存として、ボラティリティから価値を守る

- ピアツーピア取引を促進するための交換媒介として機能する

- 予測可能な目標価格を持つ記帳単位

- 債務清算の延期支払い基準

分散型ステーブルコイン

しかし、もちろん暗号コミュニティは決して現状に甘んじることはありません。彼らは常にもっと多くを求めています。彼らは、USDTやUSDCなどの主要なステーブルコインがあまりにも中央集権的であると考えています。

彼らは分散型のステーブルコインを求めています。

DAIの台頭

簡単に言えば、DAIはそのペッグを維持することに成功した最初の分散型ステーブルコインです。DAIの前には、他にも多くの試みがありましたが、すべて失敗しました。その中にはEmpty Set Dollars(ESD)やDynamic Set Dollars(DSD)などがあります。

では、DAIはどのようにして最初の成功した分散型ステーブルコインとなったのでしょうか?

2017年に設立されたDAIは、単一担保DAI(SAI)システムを採用し、DAIはETHを唯一の担保として借入れされ、DAIの供給は担保の総価値と担保率に依存します。

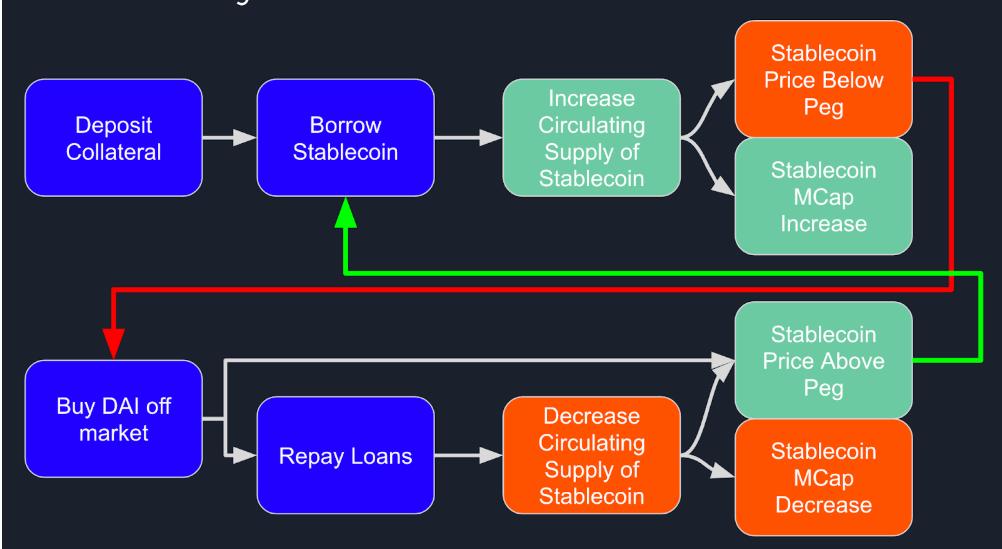

担保債務ポジション(CDP)によって支えられたステーブルコインとして、DAI経済における未払いの貸付は、DAIがそのペッグを維持する能力に重要な役割を果たします。

DAIがペッグレートを上回ると、借り手は担保を使ってより多くの貸付を受け、DAIを市場で販売するように促されます。その結果、DAIの循環供給が増加し、DAIは再びペッグされます。

一方、DAIがペッグを下回ると、借り手は市場からDAIを割引価格で購入し、安価に貸付を返済するように促されます。その結果、市場のDAIに購入圧力がかかります。さらに、Oasisで貸付を返済すると、返却されたDAIは流通しなくなり、DAIがそのペッグを維持するのをさらに助けます。

この良性の循環はDAIがペッグを維持するのを可能にします。2019年11月に、多担保DAI(DAI)がリリースされました。これはSAIのアップグレードであり、複数の資産を担保として使用できるようになりました。理論的には、多様な資産ポートフォリオが発行されるDAIに対してより良いサポートを提供し、同時に米ドルとのペッグを強化するはずです。

以下はDAIの動作原理を直感的に示したものです:

3プールとペッグ安定性モジュール(PSM)がDAIのペッグ維持における重要性

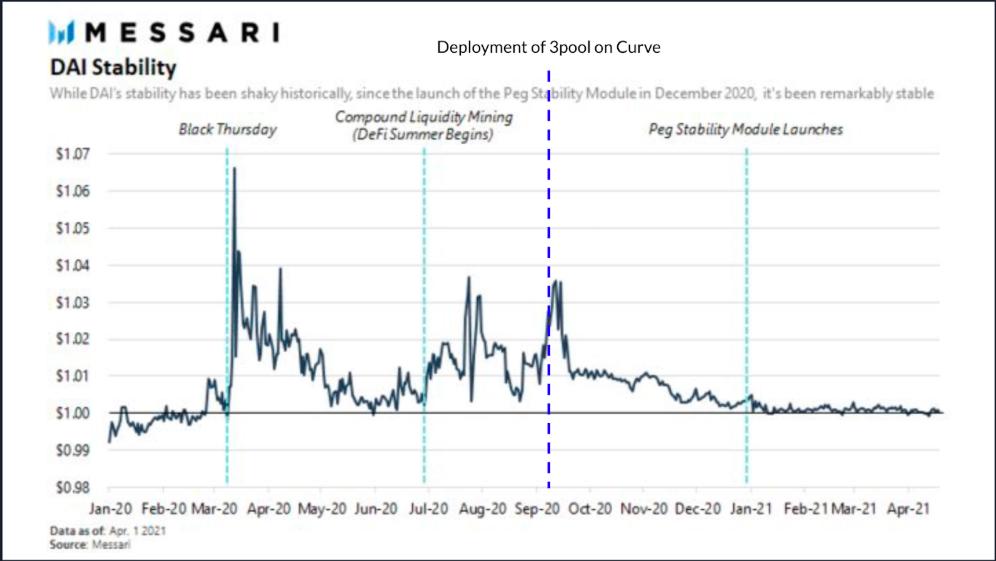

しかし、DAIの価格チャートを観察すると、DAIが多担保DAI(DAI)を発表した後でも、DAIはステーブルコインが見込むべきレベルを超えるボラティリティに苦しんでいることは明らかです。

資料出典:Messari

その後、Curve Financeに3プールが展開された後、DAIのボラティリティがより効果的に管理されるようになりました。

次に、ペッグ安定性モジュール(PSM)が2020年12月に導入されました。それ以来、DAIは米ドルとのペッグを小さな偏差範囲内で維持できています。

これらの観察から、DAIがそのペッグを維持する上での成功は、ETH、WBTCなどの代替暗号通貨の支えによるものではなく、Curve FinanceとPSM上の3プールの展開によるものであると考えられます。

この主張をさらに確認するために、部分的に担保に支えられ、部分的にアルゴリズムに支えられた他の2つの分散型ステーブルコイン、TerraUSD(UST)とFrax(FRAX)を見てみましょう。一方、USTは完全にアルゴリズムであり、最近まで担保や金庫がありませんでした。

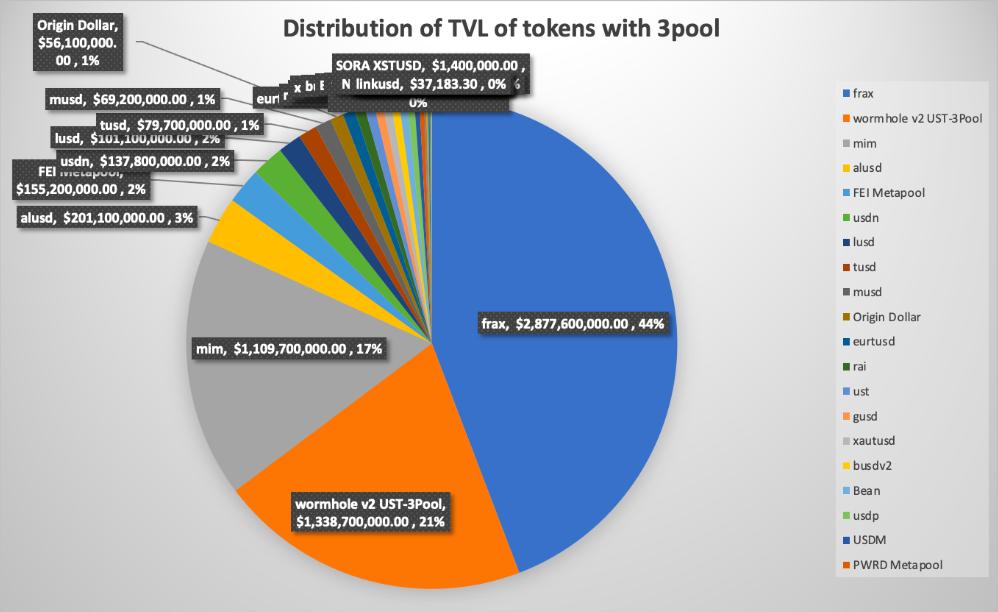

上記の状況は、FRAXとUSTが3プールのTVLの2つの最大の貢献者であるという事実と結びついており、3プールと巨額の贈賄(FRAXとUSTがこれらの資金プールの深い流動性を促進するために使用する)を明らかにし、これがFRAXとUSTがペッグを維持する能力の重要な要因であることを示しています。

資料出典:Sébastien DerivauxのCrypto 101

重要な仮定 #1

上記の論理を考慮すると、ここで重要な仮定を立てることができます:DAIのステーブルコインとしての成功は、3プールとPSMに大きく依存しています。

では、DAIは本当に分散型のステーブルコインなのか?

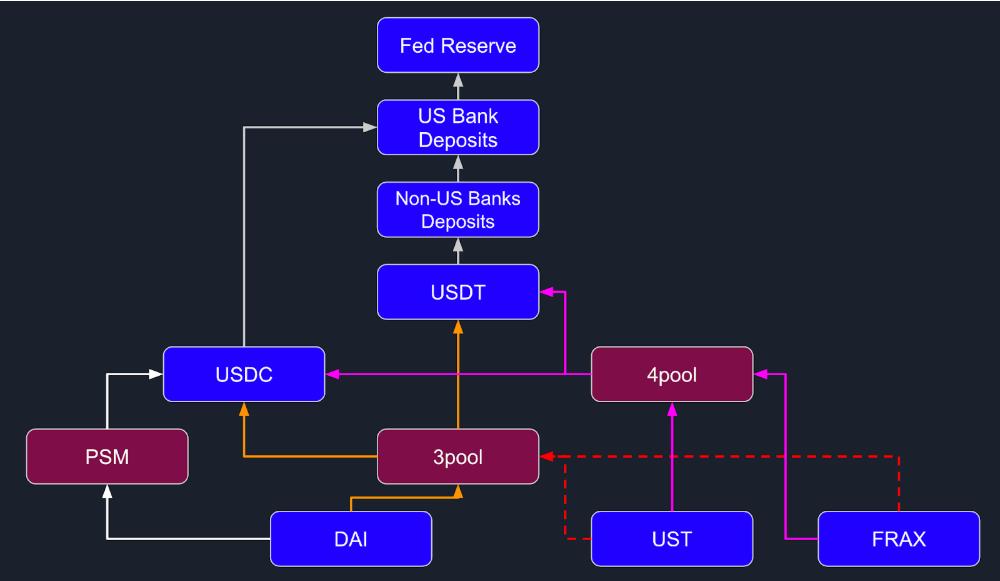

上記の重要な仮定を考慮すると、DAIが本当に分散型のステーブルコインと見なされるかどうかを評価するために、3プールとPSMがどのように機能するかをよりよく理解する必要があります。

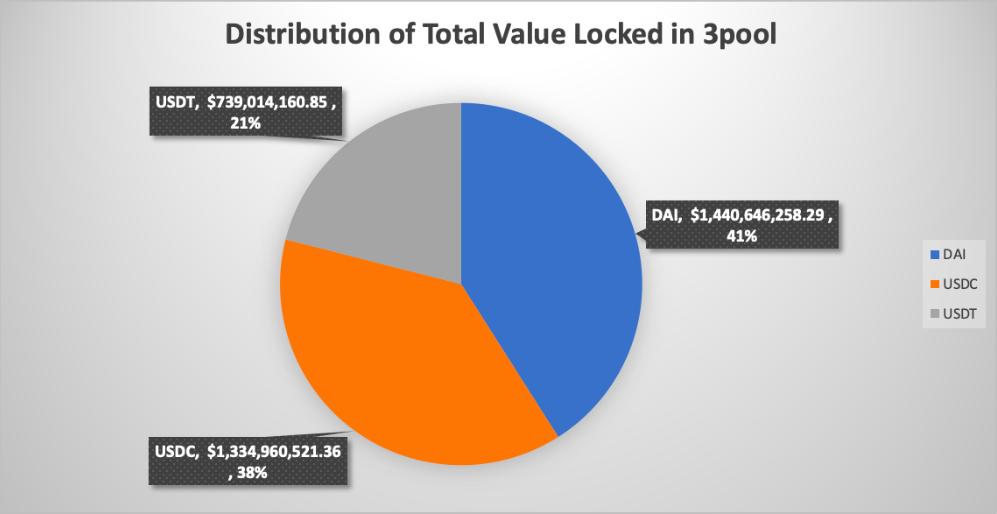

3プール

3プールはCurve Finance上の流動性プールで、DAI、USDC、USDTで構成されています。この記事執筆時点で、このプールのTVLは35.4億ドルです:

資料出典:Curve Finance

要するに、DAIとUSDT、USDCの深い流動性は、DAIがペッグを維持するのに確実に役立っています。さらに、Curve Financeは自動マーケットメーカー(AMM)であり、低スリッページと手数料でトークンを交換する効率的な方法を提供しており、これはDAIのペッグを維持する際に過小評価できないもう一つの要因です。

本質的に、DAIは3プールを通じてUSDCとUSDTに直接ペッグされています。

MakerDAOのPSM

3プールに加えて、前述のように、MakerDAOはDAIをそのペッグと結びつけるためにPSMを展開しました。

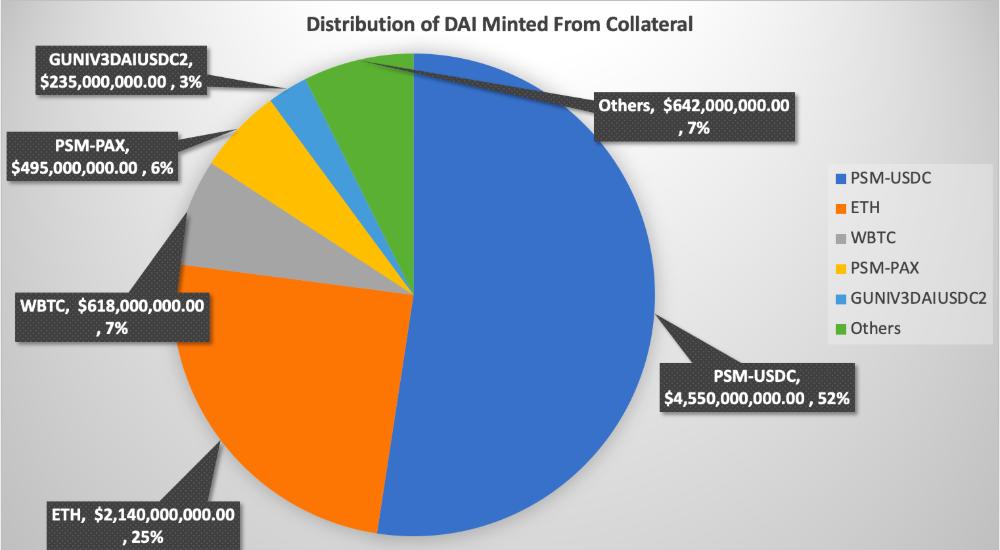

簡単に言えば、PSMは借り手が100%の担保比率でUSDCを担保として使用してDAIを発行できるようにし、手数料は発生しません。PSMに関しては、3プールと同様に、MakerDAOは本質的にDAIをUSDCに直接ペッグしています。

この記事執筆時点で、DAIの52%(正確には52%)がPSMを通じてUSDCによって支えられています。

出典:MakerBurn

重要な仮定 #2

上記から、もう一つの重要な仮定を導き出すことができます:DAIがUSDCとUSDTを使用して米ドルとの密接なペッグを維持するためのライフサポート形式として機能しているため、DAIはUSDCとUSDTの代理として見なすことができます。

4プールはDAIを終わらせるのか?

これが、今日解決すべき最も重要な問題、すなわちDAIは4プールによって死ぬのかということです。

最近の発表と更新により、4プールはCurve Finance上で3プールを超える優先ステーブルコインプールになる非常に有利な位置にあります。

この記事執筆時点で、3プールはCurve Finance上の34の資産で構成され、TVLは65.1億ドルです。

資料出典:Curve Finance

ここで注意すべきは、3プールのTVLの2つの最大の貢献者であるFraxとUSTが4プールの一部になるということです。

これは、4プールが本質的に3プールに対する吸血鬼攻撃の媒体であることを意味します。FRAX/3 CrvとUST/3 Crvは、すべての3 Crvと統合されたプールのTVLの65%を占めています。起こりうることは、4プールが展開されると、USTとFRAXが最初に3プールからそのTVLを削除する可能性があるということです。

もしそうなれば、私たちは確実に3プールからのプロジェクトがUSTとFRAXの後を追うのを目にするでしょう。なぜなら、UST、FRAX、4プールの仲間たちがこれらの資金プールの深い流動性を提供するために贈賄の形でインセンティブを提供することが予想されるからです。

さらに進めてみましょう。もしBadgerDAO、OlympusDAO、TokemakがFraxとUSTの4プールに参加した場合、そのグループが保有するCVXの合計はDAOが保有するすべてのvlCVXの62%以上を占めることになります。

これほどの火力でCurve上のConvex Financeを通じた規範投票プロセスに影響を与えることができるため、3プールへの吸血鬼攻撃が成功する可能性が非常に高いと考えるのは非常に合理的です。

さらに、流動性が3プールから4プールに流入するという私たちの主張をさらに確認するために、Terraform Labs(TFL)とFRAXはしばらくの間、Votiumの2大贈賄貢献者であり続けています。これはすぐには変わらないようです。

2021年9月以来、FraxとTFLはそれぞれ5540万ドルと2320万ドルの贈賄を提供しています。したがって、これは最初に3プールと統合された残りのトークンが4プールに切り替わることにつながる可能性があります。

重要な仮定 #3 と結論

これにより、論理的に最後の重要な仮定を立てることができます。すなわち、3プールはDeFiエコシステムにおける基盤ステーブルコインプールとしての地位を失う可能性があるということです。

これに従い、上記に挙げたすべての重要な仮定の論理に従うと、3プールがDAIのペッグ安定性にとって重要な要素であるため、これはDAIに対して大きな打撃を与える可能性があるということです。

これがどのように展開されるかはまだ見守る必要がありますが、少なくとも今後数ヶ月間、私たちはこの分野の進展を注意深く見守る必要があります。

要するに、あなたはステーブルコインの元祖DAIが滅びると思いますか?それとも、MakerDAOは次にどのように対応するのでしょうか?