バイナンス Launchpad の歴史データを振り返り、BNB の長期保有収益を分析する

原文タイトル:《Binance Launchpadの歴史データを振り返り、BNBの長期保有収益を分析する》

原文出典:CapitalismLab

Binance Launchpadは最近評判が良くありませんが、「貧しくても教育を貧しくしてはいけない」という声は、Launchpadが暗号コミュニティにもたらした温かさと素晴らしさを十分に反映しています。

私たちは2021年から現在までのLaunchpadの歴史データを掘り下げ、データで語り、歴史を比較して現在のLaunchpadの収益レベルを評価し、「退屈な」評判の理由を探り、ETHのステーキングリターンと比較してBNBの新規購入リターン率を計算し、「BNBの収益」という問題を包括的に分析します。

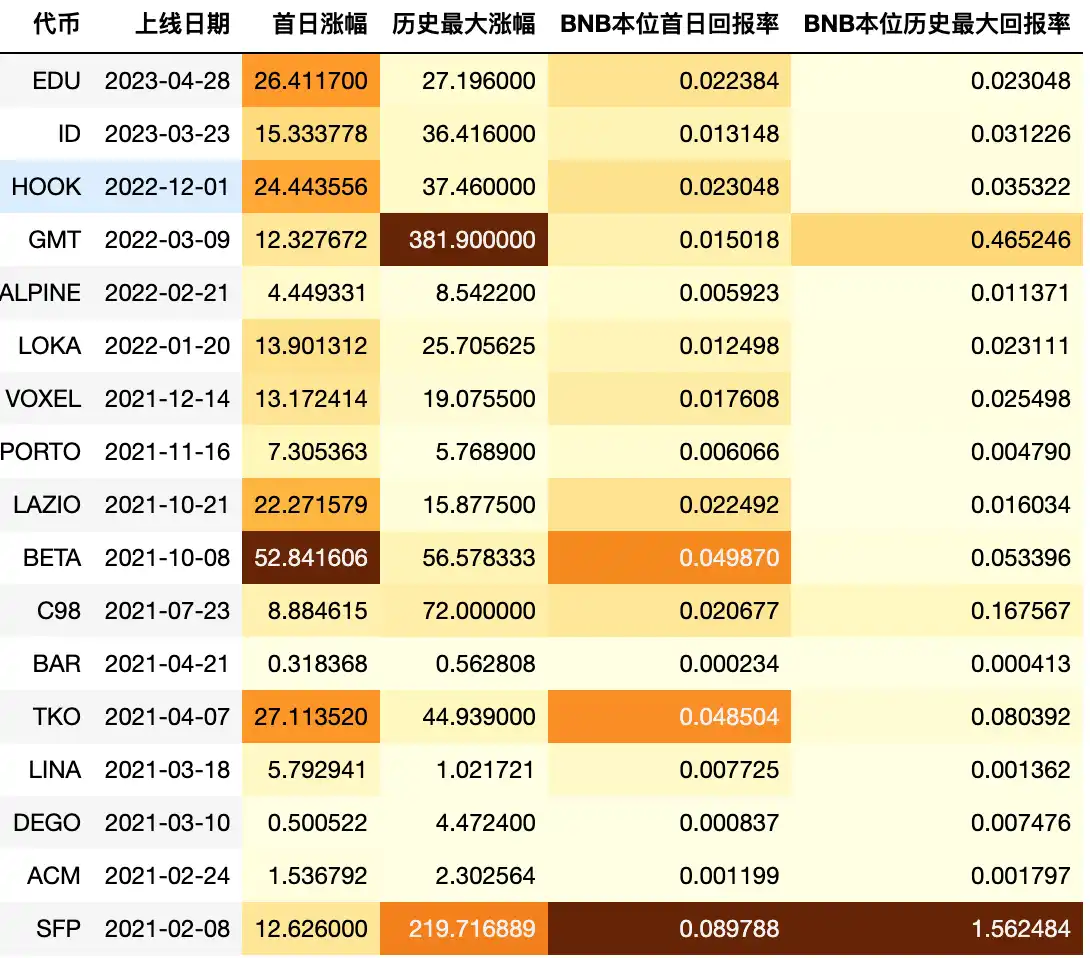

指標説明

初日上昇率:上場後最初のUTC+0:00の価格がIDOに対しての上昇率

歴史的最大上昇率:歴史上最高価格がIDOに対しての上昇率

BNB本位初日リターン率:1BNBで新規購入し、初日に売却したトークンで得られるBNBの数量

BNB本位歴史的最大リターン率:1BNBで新規購入し、歴史上最高価格で売却した場合に得られるBNBの数量

収益評価

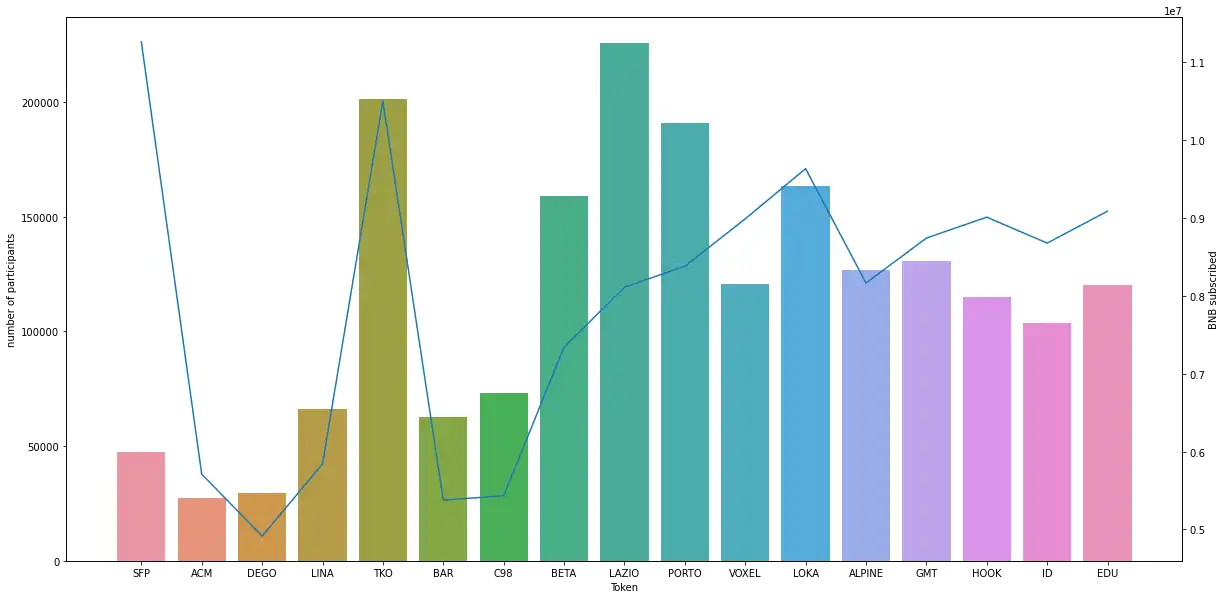

全てのプロジェクトの中央値を取ると、初日上昇率は12.6倍、歴史的最大上昇率は25.7倍、BNB初日リターン率は0.015、BNB本位歴史的最大リターン率は0.031です。

HOOK以降に上場した3つのトークンは、各指標が中上レベルにあります。初日上昇率の中央値は24.4倍で、歴史の中央値の1.9倍、歴史的最大上昇率は歴史の中央値の1.4倍、BNB本位初日リターン率は1.5倍、BNB歴史的最大リターン率は1.3倍です。つまり、これらの熊市のプロジェクトは、実際には大多数の牛市のプロジェクトよりも利益を上げています。

現在の政策はアービトラージユーザーにとっても比較的友好的で、以前のばらつきのあるリターンに比べて、最近の3つのプロジェクトのBNB本位リターン率は約2%です。今後Launchpadの条項がこれらのプロジェクトと似たようなものであれば、現物を購入してショート契約で新規購入し、VenusでBNBを借りて新規購入するユーザーにとっては、基本的に比較的安定した期待が持てるでしょう。

なぜ退屈に感じるのか?

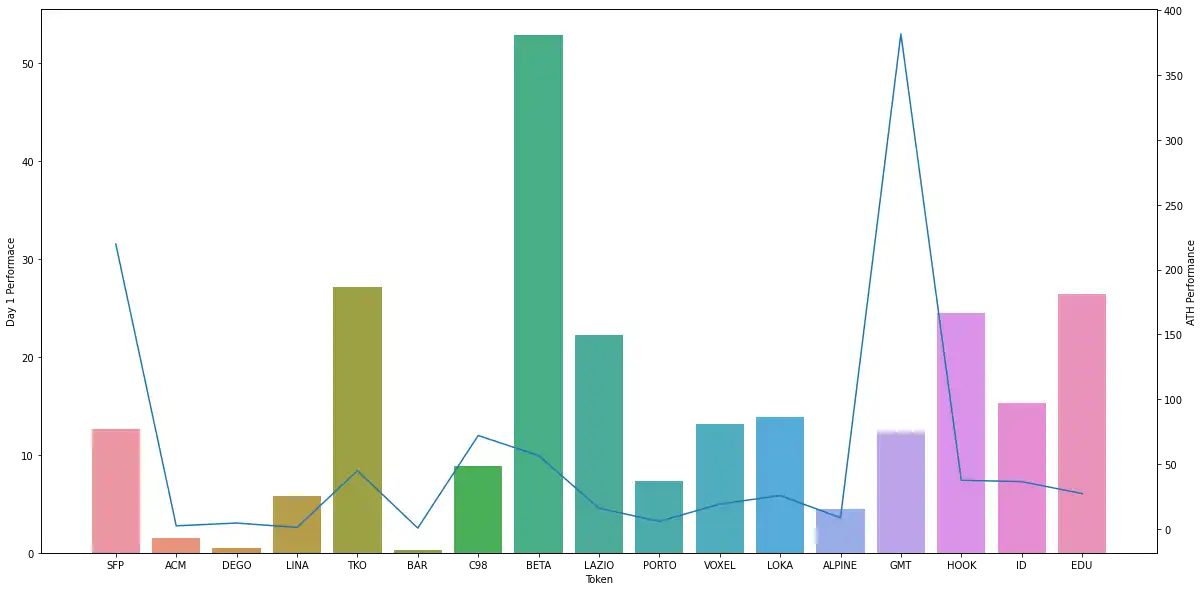

問題は、なぜ以前ほど力強く感じないのかということです。その理由は主に大きな爆発点が欠けているからです。21/22年にはSFP/GMTのような最大数百倍のリターンを持つ製品があり、持っていれば1つで10個分の価値がありました。前回のSFPからGMTまでの間隔は約1年で、GMTからさらに1年が経過した今、同等の上昇幅を実現するプロジェクトはまだ現れていません。

現象的なプロジェクトは、3つの中上級プロジェクトよりも強い印象を与えるのが普通です。下の図を見ると、最初の反応はおそらくGMTを探すことになるでしょう。GMTのBNB本位歴史的最大リターン率0.46とは何を意味するのでしょうか?それは、1BNBで新規購入したGMTが、ピーク時に0.46BNBで売却できることを意味します。一方、SFPでは1BNBで1.56BNBを得ることができました!だからこそ、皆が強い印象を持つのも無理はありません。それに対して、現在の最大リターンが0.0Xであることは、少し退屈に感じさせます。

しかし、興味深いことに、SFP/GMTの初日上昇率はどちらもあまり良くなく、12倍に過ぎません。つまり、Hook/EDUの2つのプロジェクトの半分です。3つの新プロジェクトは上場してからそれほど時間が経っておらず、現在の熊市ではポンジなどのモデルが成り立たないため、しばらくはあまり高い期待を持たない方が良いでしょう。

BNBの長期保有収益

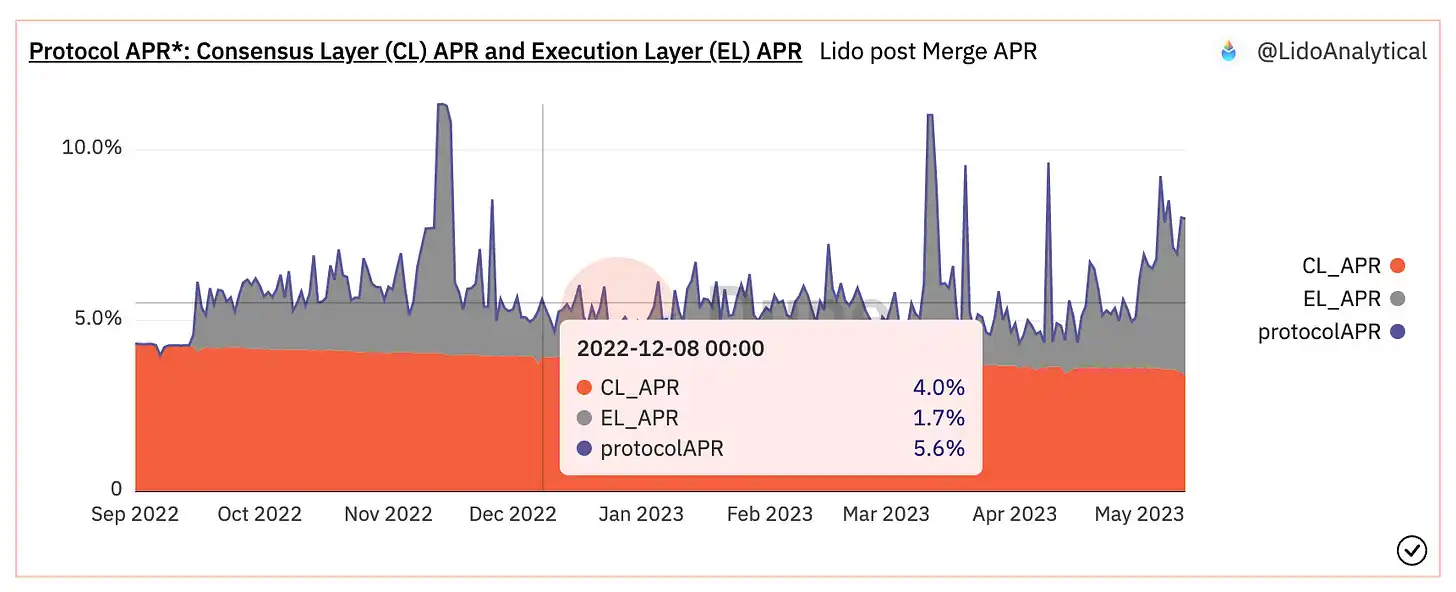

BNB LaunchPadの年利回りは、実際にはETHのステーキングリターンと比較できます。21年以降約2年半の間、初日売却した場合、BNB本位の総リターン率は36%、年利は14%で、同時期のETHステーキングの収益よりもわずかに高く見えます。

しかし、BNBにはLaunchpoolの収益もあります。もしLaunchpoolでの掘削と売却の収益を加えると、BNB本位の総リターン率は52%、年利は21%となり、これは同時期のETHステーキングの収益の2倍以上です。

熊市以来、近1年のプロジェクトの総リターンは約9.5%であり、Merge後にMEV収入の恩恵を受けたETHステーキングのAPRは約6%です。つまり、熊市においてもBNBの新規購入リターン率は依然として50%以上のETHステーキングの収益を維持しています。

もし牛市が来るとすれば、こうしたツイートのように、ETHステーキングの収益はMEV収入の恩恵を受ける可能性があり、BNB Launchpadは数量と上昇幅の両方でのダブルヒットが期待されます。しかし、現在ETHの質押率は低く、他のL1と比較して2-3倍の上昇余地があり、より多くの質押によって収益が希薄化する可能性があります。Launchpadの新規購入額は現在、牛市と熊市の両方で約10Mで比較的安定しており、「歴史的最大リターン」の誘惑も加わり、BNBは相対的に弾力性があります。

もちろん、現在BNB/ETHはともに焼却によるデフレが進行中で、BNBの焼却速度は著しく速いですが、焼却による収益は直接的に価格に反映されます。BNB/ETHの歴史的な長期トレンドは上昇しており、21年以降BNB/ETHは基本的に横ばいの状態にあります。したがって、質押収益とステーキング収益を直接比較することも比較的合理的です。

まとめ

熊市以来、Launchpadの3つのプロジェクトの総合リターン率は歴史的中上区間にあり、各指標は歴史的中央値の約1.3-1.9倍で、現在のBNB本位初日リターン率は約2%で安定しており、アービトラージに適しています。

SFP/GMTのように、1BNBで新規購入して最大1.5BNBを得る現象的なリターンは1年間現れておらず、市場の反応が比較的ネガティブであるのはこのためかもしれません。

ETHステーキングと比較して、現在のBNBの長期保有による新規購入年利回りは約9.5%で、ETHの1.5倍です。過去の牛市ではBNBの収益はETHの2倍以上でした。今後の牛市でも、より上昇の弾力性が期待されます。

しかし、計算機に頼りすぎることはできません。次の牛市ではETH/BNBのユースケースがリターンを決定する重要な要素になるかもしれません。現在ETHのL2は順調に発展しており、BNBチェーンが引き続き力を発揮できるかどうかも特に注目すべき点です。