暗号資産の評価モデルの探求

著者:0xCousin

Cryptoは金融テクノロジー分野で最も活気があり、潜在能力のあるセクターの一つとなっています。多くの機関資金が参入する中、Cryptoプロジェクトの適切な評価が重要な問題となっています。伝統的な金融資産には、キャッシュフロー割引モデル(DCFモデル)、株価収益率(P/E)などの成熟した評価体系があります。

Cryptoプロジェクトは多種多様であり、パブリックチェーン、CEXプラットフォームトークン、DeFiプロジェクト、ミームコインなどが含まれ、それぞれ異なる特徴、経済モデル、トークンの役割を持っています。各レースに適した評価モデルを探求する必要があります。

1. パブリックチェーン------メトカーフの法則

法則の解析

メトカーフの法則(Metcalfe's Law)の核心内容:ネットワークの価値はノード数の平方に比例します。

V = K*N²(ここで:Vはネットワークの価値、Nは有効ノード数、Kは定数)

メトカーフの法則は、インターネット企業の価値予測において広く認識されています。例えば、「Facebookと中国最大のソーシャルネットワーク企業Tencentの価値に関する独立研究(Zhang et al.、2015)」の論文では、10年間の統計期間において、これらの企業の価値はユーザー数とメトカーフの法則の特性を示しました。

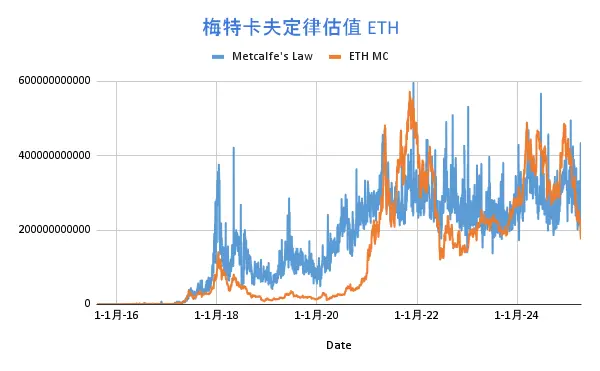

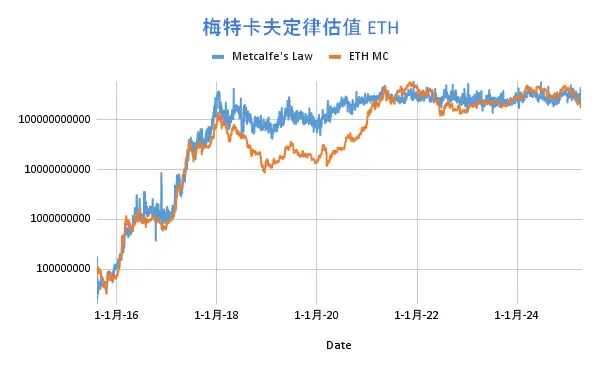

ETHの例

メトカーフの法則は、ブロックチェーンのパブリックチェーンプロジェクトの評価にも適用されます。西洋の学者たちは、イーサリアムの時価総額と日々のアクティブユーザーとの間に対数線形関係があることを発見し、メトカーフの法則の公式にほぼフィットしています。ただし、イーサリアムネットワークの時価総額はユーザーのN\^(1.43)に比例し、定数Kは3000です。計算式は以下の通りです:

V = 3000 * N\^1.43

統計によると、メトカーフの法則による評価法とETHの時価総額の動向にはいくつかの関連性があります:

対数形式のグラフ:

限界性の分析

メトカーフの法則は、新興パブリックチェーンに適用する際に限界があります。パブリックチェーンの発展初期には、ユーザー基盤が相対的に小さく、メトカーフの法則に基づいて評価するのには適していません。例えば、初期のSolanaやTronなどです。

さらに、メトカーフの法則は、ステーキング率がトークン価格に与える影響、EIP1559メカニズム下でのガス料金のバーンの長期的影響、そしてパブリックチェーンエコシステムがセキュリティ比率に基づいてTVS(Total Value Secured)に対するゲーム理論などを反映することはできません。

2. CEXプラットフォームトークン------利益の買い戻し&焼却モデル

モデルの解析

中央集権型取引所のプラットフォームトークンは、株式トークンに似ており、取引所の収益(取引手数料収入、上場料、その他の金融業務など)、パブリックチェーンエコシステムの発展状況、取引所の市場シェアに関連しています。プラットフォームトークンは一般的に買い戻し焼却メカニズムを持ち、パブリックチェーンのガス料金バーンメカニズムを兼ね備えている可能性もあります。

プラットフォームトークンの評価は、プラットフォーム全体の収益状況を考慮する必要があり、将来のキャッシュフローを割引してプラットフォームトークンの内在価値を推定する必要があります。また、プラットフォームトークンの焼却メカニズムも考慮し、その希少性の変化を測定する必要があります。したがって、プラットフォームトークンの価格変動は一般的に取引プラットフォームの取引量の成長率とプラットフォームトークンの供給量の減少率に関連しています。簡略化された利益の買い戻し&焼却モデルの評価計算方法は次の通りです:

プラットフォームトークンの価値成長率 = K*取引量成長率*供給量焼却率(ここでKは定数)

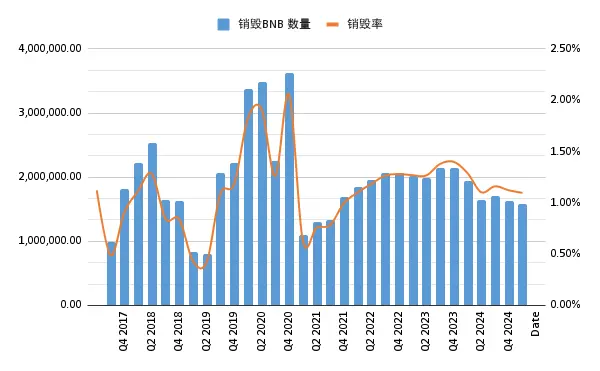

BNBの例

BNBは最も代表的な取引所プラットフォームトークンです。2017年に誕生以来、投資家から広く評価されています。BNBのエンパワーメント方法は、2つの段階を経ています:

段階1:利益の買い戻し------2017年-2020年、バイナンスは毎四半期20%の利益を使ってBNBを買い戻し焼却しました;

段階2:自動焼却+BEP95------2021年からAuto-Burnメカニズムを実行し、バイナンスの利益を参照せず、BNBの価格とBNBチェーンの四半期ブロック数に基づいて焼却量を計算します;さらに、BEP95のリアルタイム焼却メカニズム(EthereumのEIP1559に類似)もあります。各ブロックの報酬の10%が焼却され、現在までにBEP95メカニズムを通じて2599141個のBNBが焼却されています。

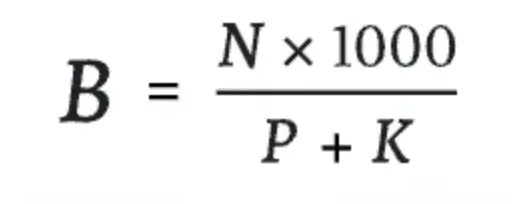

Auto-Burnメカニズムは以下の公式に基づいて焼却量を計算します:

ここで、NはBNBチェーンの四半期ブロック生産量、PはBNBの四半期平均価格、Kは定数(初期値は1000で、BEPによって調整されます)。

2024年のバイナンス取引量成長率が40%、2024年のBNB供給量焼却率が3.5%、定数Kを10とすると:

BNBの価値成長率 = 10*40%*3.5% = 14%

つまり、このデータに基づくと、2024年は2023年に比べてBNBは14%上昇するはずです。

2017年から現在までに、5952.9万以上のBNBが累計で焼却され、平均して毎四半期残りのBNB数量の1.12%が焼却されています。

限界性の分析

この評価法を実際に運用する際には、取引所の市場シェアの変化に密接に注目する必要があります。例えば、ある取引所の市場シェアが継続的に低下している場合、現在の利益が良好であっても、将来の利益予測が影響を受け、プラットフォームトークンの評価が低下する可能性があります。

規制政策の変化もCEXプラットフォームトークンの評価に大きな影響を与え、政策の不確実性がプラットフォームトークンに対する市場の期待を変える可能性があります。

3. DeFiプロジェクト------トークンキャッシュフロー割引評価法

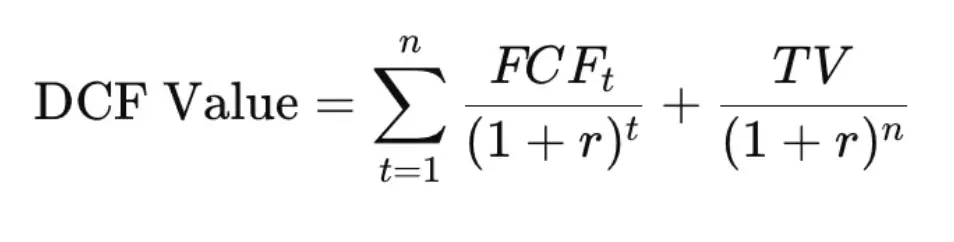

DeFiプロジェクトは、トークンの将来のキャッシュフローを予測し、一定の割引率で現在の価値に割引くという核心ロジックを持つトークンキャッシュフロー割引評価法(Discounted Cash Flow, DCF)を採用しています。

ここで、FCFtは第t年の自由キャッシュフロー(Free Cash Flow)、rは割引率、nは予測年数、TVはターミナルバリュー(Terminal Value)です。

この評価方法は、DeFiプロトコルの将来の収益の期待を通じてトークンの現在の価値を決定します。

RAYの例を挙げると

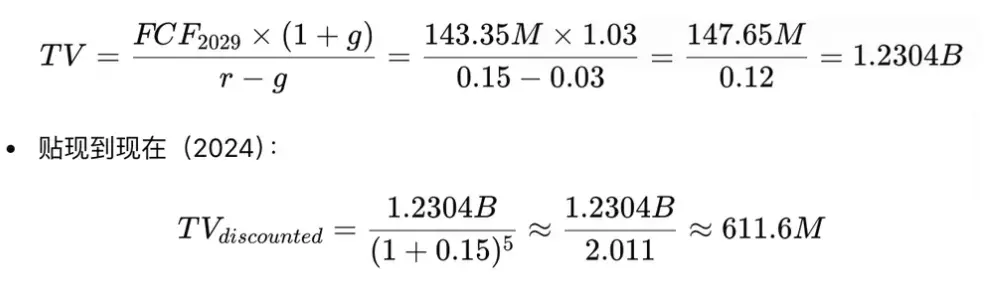

2024年のRaydiumの収益は98.9百万で、年成長率が10%、割引率が15%、予測年数が5年、永続成長率が3%、FCF変換率が90%と仮定します。

今後5年間のキャッシュフロー:

今後5年間の割引FCF合計:390.3百万

ターミナルバリューは611.6百万に割引されます

DCF総評価 = TV + FCF = 611.6百万 + 390.3百万 = 1.002B

RAYの現在の時価総額は1.16Bで、全体的に近いです。もちろん、この評価は将来5年間の年成長率10%に基づいていますが、実際にはベアマーケットではRaydiumは負成長になる可能性が高く、ブルマーケットでは成長率が10%を超える可能性があります。

限界性の分析

DeFiプロトコルの評価にはいくつかの課題があります。一つは、ガバナンストークンが一般的にプロトコルの収益価値を捕捉していないため、SECによる証券としての判断リスクを回避するために直接配当を行うことができず、回避方法(ステーキング報酬、買い戻し焼却など)があるものの、DeFiプロトコルが利益をトークンに還元する動機が不足していることです。二つ目は、将来のキャッシュフロー予測が非常に難しいことです。市場の牛熊の変動が迅速で、DeFiプロトコルのキャッシュフローは大きく変動し、競合他社やユーザーの行動も多様です。三つ目は、割引率の決定が複雑で、市場リスク、プロジェクトリスクなどの多くの要因を総合的に考慮する必要があり、異なる割引率の選択が評価結果に大きな影響を与えることです。四つ目は、一部のDeFiプロジェクトが利益の買い戻し焼却メカニズムを採用しているため、これらのメカニズムの実施がトークンの流通量と価値に影響を与える可能性があり、このようなメカニズムを持つDeFiトークンはキャッシュフロー割引評価法を使用するのに適さない可能性があります。

4. ビットコイン------多元評価法の総合考慮

マイニングコスト評価法

統計によると、過去5年間でビットコイン価格が主流のマイニング機器のマイニングコストを下回る時間の割合は約10%に過ぎず、これはビットコイン価格の支えにおけるマイニングコストの重要な役割を十分に示しています。

したがって、ビットコインのマイニングコストはビットコイン価格の下限と見なすことができます。ビットコインの価格は、主流のマイニング機器のマイニングコストを下回る時間はごくわずかであり、過去の状況から見ても、これらの時期はすべて非常に良い投資機会でした。

金の代替品モデル

ビットコインは「デジタルゴールド」としてしばしば見なされ、金の「価値保存」機能の一部を代替することができます。現在、ビットコインの時価総額は金の時価総額の7.3%を占めています。この割合がそれぞれ10%、15%、33%、100%に引き上げられると、ビットコインの単価はそれぞれ92,523ドル、138,784ドル、305,325ドル、925,226ドルに達します。このモデルは、両者の価値保存特性の類似に基づいており、ビットコインの評価にマクロな参照視点を提供します。

しかし、ビットコインと金は物理的特性、市場認識、応用シーンなどにおいて多くの違いがあり、金は数千年を経て世界的に認められた避難資産となり、広範な工業用途と実物の支えを持っています。一方、ビットコインはブロックチェーン技術に基づく仮想資産であり、その価値は市場の合意と技術革新に多く依存しています。したがって、このモデルを使用する際には、これらの違いがビットコインの実際の価値に与える影響を十分に考慮する必要があります。

まとめ

本記事は、Cryptoプロジェクトの評価モデルを探求し、業界内の価値あるプロジェクトの健全な発展を促進し、より多くの機関投資家が暗号資産に投資することを引き付けることを目的としています。

特に市場がベアの時には、大波が砂を淘汰するように、私たちは最も厳格な基準と最も素朴な論理を用いて、長期的な価値を持つプロジェクトを探し出さなければなりません。合理的な評価モデルを通じて、2000年に「バブル崩壊」を捉えたGoogleやAppleのように、ベアマーケットでCrypto分野の「GoogleやApple」を発掘することができます。