高效且不會“作妖”的穩定幣方案真的存在嗎?

來源:牆裂壇

前陣子做調研,被柴犬幣(Shiba Inu coin)的路線圖驚了一下:原來人家一直在圍繞Shiba品牌建立自己完整的生態系統,包括自己的Layer 2(Shibarium)、自己的交易所(Shibaswap)、自己的DAO(Doggy DAO)、NFT、元宇宙……當然還有自己的穩定幣------"SHI"。

看到模因幣也要發穩定幣,便意識到從NEAR、Tron、 Wave這些公鏈,到DeFi頭部協議Aave和Curve------大家都在計劃發行自己的穩定幣,Luna的倒下似乎沒有絲毫影響。在當下流動性越來越稀薄的背景下,中心化有巨頭在四處收購,而去中心化頭部的DeFi協議們,除了忙著擠壓其他協議的流動性空間,還爭先恐後切入其他賽道------尤其是穩定幣(*Protocol-owned-stablecoins,POSCs)。

這會是一種什麼樣的"新常態"呢?

1. 為什麼都想發自己的穩定幣?

乍一看,原因似乎顯而易見:誰不想自己"印錢"呢?自己發行穩定幣,意味著從今以後,自己的資金成本就不見了(雖然要遵守一些規矩)。乍二看,從《文理》的"耗散結構"大筐來分析,就很清晰了:

Crypto作為一個新興、且封閉的體系,必須有能量注入,體內的流動性才能增加。能量可以從外界注入,但也可以由內部產生------"外部能量"和"內部能量"這兩個維度,幫我們給穩定幣分好了類:

目前為止,圈子裡大部分的流動性是通過USDC/USDT注入------和美元一握手,便如吸星大法一般,流動性瞬間湧入,圈子才有了擴大的可能------這是"外部能量"。

光靠外部注入可以嗎?當然可以,只要你願意把自己全部的"話語權"交給別人,願意在Crypto世界裡甘心做美元的"影子",願意把自己流動性的決定權交給美元世界,別人注入多少,你就在水面上浮多久,願意自己像一個斷不了奶的小baby,一旦上游截斷,就永遠長不大。

以上當然都不願意。

所以,尋找"內部能量"、探索內部產生的穩定幣、從自己體內挖掘創造流動性的機制------這種欲望一定天然存在。"內部創造",也就是crypto生態內部原生出的穩定幣,又分為兩種類型:超額質押(MakerDAO)和不足額質押(others)。"超額抵押"有個先天不足的弱點:流動性創造速度太慢,此法實際降低了整個系統內的流動性------100萬美元抵押拿出來70萬美元,這個"縮減流動性"效果,一直是讓crypto圈子頭大的事情。

這種先天不足導致了花式"創新"的出現------各種各樣的"非足額質押"穩定幣。大家一直在"發明",一直在"作妖",試圖找到提高使用效率的方法------直到Terra/Luna被"作死",並帶崩了整個幣圈。

到這裡為止,似乎是個"strange loop"------內生穩定幣確實能給系統帶來流動性,但是最安全的"超額質押"卻讓流動性越來越小,而不足額質押又容易"作妖",把所有人一起帶入死亡螺旋。那是否還有第三種可能性?有沒有比"超額質押"法效率再高點,但又不會過度"作妖"的方案呢?

Aave的穩定幣(GHO)似乎是在這"第三條路"方向上的一次最新努力。

2. 基於純信用創造GHO:"促進者"(facilitator)會像Terra/Luna一樣"作妖"嗎?

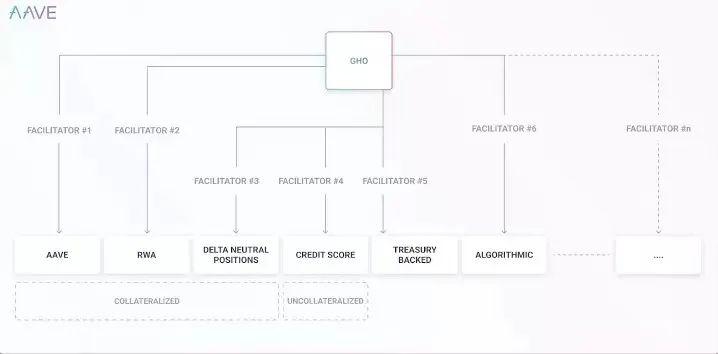

Aave採取"百花齊放"式穩定幣發行方案設計:"Aave超額抵押"、"delta neutral(市場中性策略)"、"信用評分"、"純算法"、"RWA"、"treasury backed"------幾乎集合了市面上見到過的所有穩定幣發行模式,比如Maker(RWA)、FRAX、Luna等等等等。

其中,有和別人一模一樣的方案:比如Aave超額抵押。Aave上的儲戶,本來存BTC或ETH可以借出USDC或USDT,現在可以直接借出GHO,相當於跟Maker做了完全一樣的事情------通過超額抵押來創造穩定幣。

既然跟Maker一樣,當然不存在解決了什麼新問題、或者發明了什麼新模式。雖然但是,對比MakerDAO,Aave依然有"借貸平台"才具備的優勢。

比如技術上,借貸平台使用統一資金池模式,給用戶的是"存款憑證",相當於一個頭寸(position)。基於統一資金池和頭寸模型創造穩定幣,在技術實現上更有優勢,且成本更低(消耗gas費、清算成本等等),同Maker基於金庫(vault)的方案相比有天然優勢,管理模式也輕鬆很多。

雖然如此,這依然是一個"縮減系統流動性"的"先天不足"模型;而其他方案,如RWA,Treasury-backed,也都只是不同程度引入"外部能量"注入。

但是,Aave還有一項"脫穎而出"、和其他穩定幣不同的概念:"促進者"(facilitator)------可無抵押生成銷毀GHO。這是完全基於"信用"的穩定幣發行方案,i.e. "印鈔"。

那麼問題來了:"facilitator"這種基於純信用創造穩定幣的方法,和Terra/Luna的區別在哪兒呢?

不僅看起來很像,感覺上甚至比Luna"作妖"程度還高。Terra/Luna是靠抵押自己的"股票"來創造貨幣,而Aave如果是一個完全"0抵押"的方案,豈不是和"央行直接創造貨幣"的邏輯一樣?和純信用借款完全一樣,只不過把"零信用借款"變成了"零信用印穩定幣",然後拿印出來的穩定幣再去借款而已。

這不僅符合我們在"貨幣靈魂三問"中"憑空印錢才是王道"的結論,還不用關心發生"死亡螺旋"------連抵押物都沒有還"螺旋"個啥?

這麼一想,Aave確實是創造出了突破性的、系統內部創造流動性的新模式。

3. "穩定幣世界大戰"會發生嗎?

MakerDAO和頭部DeFi協議(compound、Aave)之間的關係,不精確類比,有些許類似"央行和商業銀行"之間的關係------MakerDAO印出DAI,Aave/Compound這些"商業銀行"以固定的利率從MakerDAO中接觸DAI,在自己平台上使用。

現在,Aave這家"商業銀行"想自己創造貨幣,相當於中國銀行對人行說:我要自己印錢了,和你競爭一下(嗯這個比喻不太好,還是換成JP Morgan和美聯儲),後面會發生什麼?

腦洞一下:Aave 在其所有貸款市場推出GHO,借款人現在可以借MakerDAO發行的DAI,或者Aave發行的GHO。如果是我,在平等條件下,會不會用GHO呢?感覺不太會。除非給我足夠大的激勵,比如小費和折扣。假設Aave給的足夠大方,大家都去用GHO(JP Morgan印的美元),那麼市場上DAI的流通量會開始減少。

問題來了:MakerDAO畢竟不是央行,它難道不會反制嗎?如此一來,穩定幣領域的世界大戰豈不是要開打?就算如果不用這種惡性競爭燒錢創造需求,而靠吸引更多的用戶來mint自己的穩定幣,Aave有真正的優勢嗎?

哈耶克在《貨幣的非國家化》中設想一種"自由銀行貨幣競爭"------每個銀行都可以通過自己的資產,發行"受信任貨幣"。只要增加市場競爭,一定會有更可靠的貨幣出來。商業銀行之間的競爭本來就存在,而穩定幣之間的競爭也是不可避免的。

如果是靠比拼誰的放款利率更低、或者誰發行貨幣更有節制------這樣的競爭也是良性競爭。如果MakerDao存在缺陷的地方,Aave可能做得更好,why not?

而且MakerDao的邏輯本來就很奇怪。還記得著名暗網交易平台絲綢之路嗎?現在還蹲在聯邦調查局監獄裡的創始人烏布里希特(Ross Ulbricht),2020年曾在監獄裡寫過一篇文章,抨擊MakerDAO的種種重大缺陷,並拋出觀點------應該有新一代穩定幣平台來競爭。

(文章鏈接:https://rossulbricht.medium.com/remaking-the-maker-protocol-4b29f879f11 )

MakerDAO中的抵押物是有流動性的,我們把它交給MakerDAO,創造出穩定幣DAI,為MaketDAO的生態做出了貢獻。但Maker卻把我們的貢獻一筆抹殺,不僅用超額抵押降低了生態內的流動性,還收利息,這非常不合理。

而Aave這樣的借貸平台,我們存在其中的抵押物仍能獲取利息(暫缺不論這是不是一個"噱頭")。如果真的和MakerDAO正面開戰,存款可以挖礦、更低的借款成本、更高的存款利率------對用戶來說豈不是良性競爭?

就算真的發生"惡性競爭",存款利率不斷升高,還會"幣值維穩"這道約束------如果自己的穩定幣因為惡性競爭而嚴重超發,一定有"脫鉤"被套利的風險,結果名聲盡毀,得不償失。

4. "風險分攤"的第一性原理:到底誰是冤大頭?

乍一看,Aave"百花齊放"式發行方案設計,幾乎集合了市面上見到過的所有穩定幣發行模式,這會讓金融背景的人感到極度舒適,因為它似乎完美使用了"金融101"資產組合管理必修課------"不把雞蛋放在同一個籃子"裡的diversification(風險分散)大法,從而達到了"比超額質押效率高,又不會作妖"的第三種正確方案的可能性。

嗯,魔鬼依然在細節。對Aave自己來說,的確"分散"了。但是別忘了"風險分攤的第一性原理"------"分攤"能夠實現,一定是"高風險"被攤給了"低風險"。

假設小跑今天無抵押發了一個GHO------用自己的信用,憑空創造出一個穩定幣。然後用"1:1匯率"借出Will老師存在Aave中的一個USDC------在這一刻,USDC已經到手,又沒有抵押在別人手裡,意味著小跑已經解套,可以自由跑路了。

於是,小跑創造出來的風險就成功100%"分攤"給了存入USDC的人(Will老師)。

假如小跑沒有跑路,但是第二天GHO價格跌到了0.9美元(脫鉤),Will老師當初的1美元USDC權益,便只剩下了0.9美元。

當然,如果Aave池子足夠大,池中有很多其他人存入的USDC,最後分攤一下,也許Will老師能拿到0.96美元,但無論如何,Will老師依然是無緣無故被"分攤"了小跑製造的風險。

更慘的是,如果Will老師是超額質押,存了自己的BTC進去,當BTC價格大幅下跌,小跑只需要等待Will老師被清算時,拿自己零成本信用發出來的GHO進去清算,就獲得了Will老師辛辛苦苦賺到的BTC抵押品。這簡直是"空手套白狼"的定義:不負任何責任、零成本獲取抵押品。

在Aave的信用GHO出現之前,現有借貸平台的清算程序是:當Will老師的BTC價格跌,小跑放入少量USDC,低價拿出Will老師的質押品BTC------在此過程中USDC又回到了資金池。而Aave的GHO會被銷毀,永遠從這個世界上消失------

於是大結局會變成:Will老師(儲戶)淨損失,小跑(憑信用印GHO者)淨收益,平台Aave說一聲"對不起"。全劇終了。別忘了Aave的責任是維持GHO永遠等於1美元不脫鉤,可沒有義務去保證BTC不下跌。

下次在看到"分攤風險"這四個字,別忘了它的翻譯版本:低風險一方受損,高風險一方獲益------這和現實世界中的次貸危機CDO tranches如出一轍。

5. 結論

到此,我們似乎已經有了結論:一個有存款的借貸平台,想要創造穩定幣,是既簡單又自然的邏輯。當一個借貸平台有資金存進時,它天然就具備了發行穩定幣的能力。

Aave的穩定幣符合了幾個重要條件:

第一:有剛需,crypto生態需要"內部能量",提升體內流動性。

第二:借貸平台發行穩定幣,比MakerDAO純抵押生成穩定幣的平台有優勢。

第三:平台足夠大,市場容易接受。

但依然不會保證它一定會成功,也不能保證會有足夠的"信任"和"需求"------憑什麼?頭部協議就可以印錢嗎?MakerDAO是先行者,市場對DAI已經有了真實需求,並被市場公認為"錢"。當然,Aave推出的"portal"設定,就像一個"需求側之錨",直接提供出穩定幣需求側場景;最不濟,還可以在"體內"質押自己的穩定幣,借出其他資產------這已經是對一個"穩定幣"最大的需求了。

然而,一個穩定幣要成功,需要巨大的勢能。無論如何,穩定幣只是一個符號,如果沒有其他經濟體和項目使用,並沒有任何用處的。而要讓市場上接受你的穩定幣,需要治理通脹通縮的成本、流動性激勵成本、與其他貨幣競爭成本、維護成本等等等等------

憑空印錢是王道,但也非常昂貴啊。