代幣的實用性

原文標題:《Tokenomics 103: Utility》

作者:Nat Eliason

編譯:Lu, WhoKnows DAO

01 引言

在代幣經濟學系列文章中的第一部分中,介紹了在評估一個公司或項目的代幣時,你所需要了解的高級概念。在這個系列的第二部分,我介紹了如何分析代幣的供給,包含了排放率,市值與FDV的關係,總供應量,代幣分布等方面。在第三部分,我將介紹代幣的實用性。實用性是構建代幣經濟學模型過程中,屬於需求側的分支主題。儘管代幣有很好的供給模型,它仍然需要一個存在的好理由,讓人們持有它。代幣不實用,就不會對代幣有需求,也沒有人會想購買或者持有它。讓我們深入討論一下代幣的實用性問題,以下是我們將會介紹到的代幣發揮作用的場景:

- 支出 vs 持有;

- 現金流;

- 治理;

- 抵押品;

02 支出 vs 持有

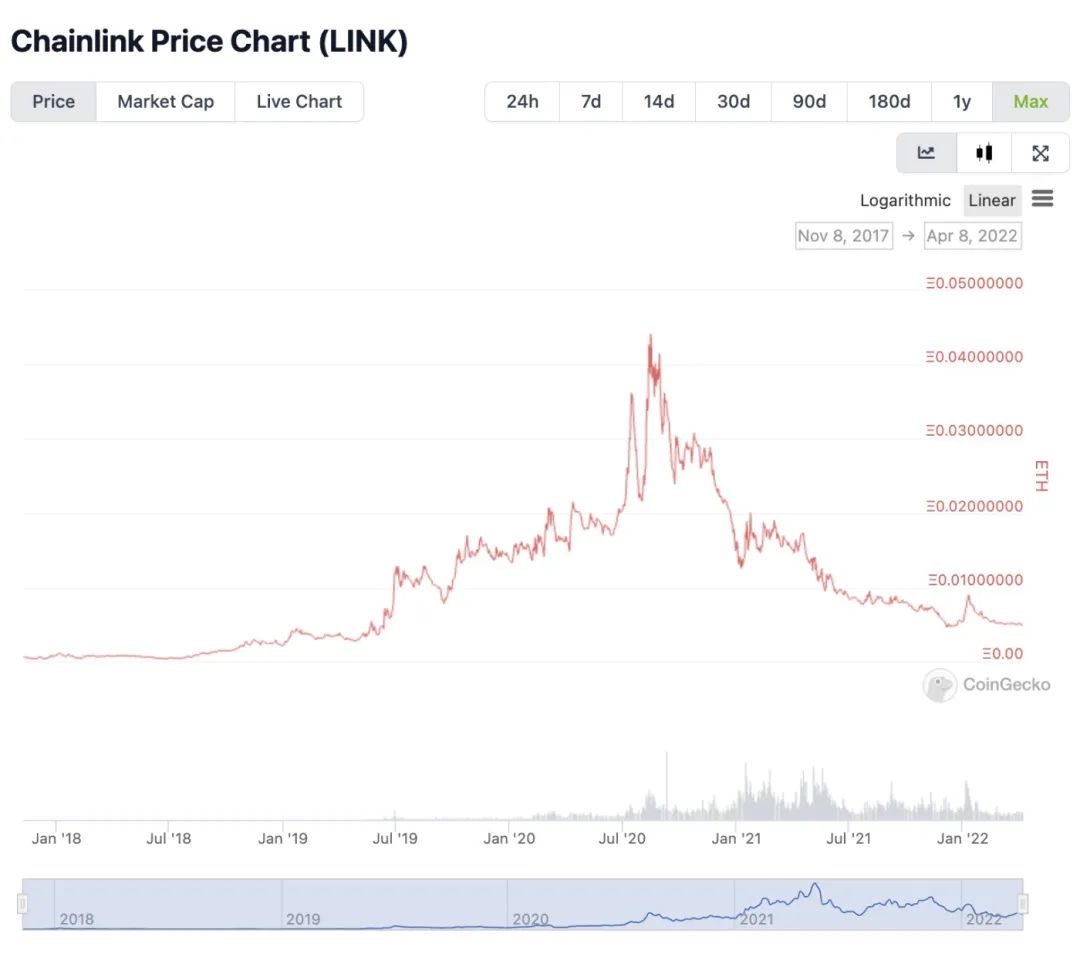

當我們正在了解一個代幣時,第一個必須要弄清楚的問題是:你持有這個代幣是為了用來支付協議的使用成本?還是為了投資?如果這是你應當花出去的代幣,那麼將沒有任何長期持有它的意義。你可以在有需要的時候小批量買入。因此,明確這些代幣可以作為什麼用途,是你首先要研究的事情之一。例如,讓我們看看 Chainlink 。Chainlink 是加密世界中最重要的服務之一。它絕對是維持DApp們穩定運行的核心基礎設施。所以,買入 LINK 應當是一筆不錯的投資,對嗎?然而,除非你在2019年年中買入,否則情況並不像我們想的那樣。看看下方的圖表:

如果你在2019年7月之後買入LINK並且持有它,你已經損失了50-90%的價值了,為什麼會這樣?

乍一看,LINK似乎是一個不錯的投資標的。有限的供應,有價值的基礎設施,一切都很棒。然而問題在於應用場景,LINK代幣主要用於支付Chainlink的服務,它是一種消費代幣,而不是投資代幣。

如果你持有LINK,現在這個代幣能做到的就是支付 Chainlink的服務。這個服務十分重要,當你不需要提前購買代幣,你可以按需購買。

今年,Chainlink 正在發布質押代幣,用以共享收入的方案,然而我們並不知道具體的細節,也不知道上線的時間。所以,現在LINK的唯一用途就是消費他們的服務。

支出(Spending)代幣作為投資標的還有另外一個問題,母平台不想看到代幣價格上漲趨勢如同拋物線一般。如果LINK大幅度升值,所有Chainlink的服務將會變得更加昂貴,用戶或許會尋求其他平台替代。如果Chainlink擁有兩種代幣似乎會更加合理:一種用於支付平台服務,一種用於質押投資,不過這是另外一個話題。

目前,LINK作為一個投資標的有以下問題:

- 這個代幣作為消費支出;

- Chainlink並不想讓自己的服務價格變得過於昂貴;

- 對於LINK持有者,並不會產生現金流或者有其他使用場景;

再次聲明,Chainlink是這個領域最重要的項目之一,但並不意味著它們的代幣具有一樣的投資價值!

另一個很好的例子是用於P2E遊戲中的遊戲代幣。比如Axie Infinity的SLP,或者Crypto Raider的AURUM。

當你在Crpto Raiders中獲得AURUM時,它主要用於招募或兌換成地下城的鑰匙。它不應該被長期持有,因為它的供應量不是固定的,且通脹率不斷發生改變。它也不會帶來現金流,也不能用於治理,也沒有支出以外其他的效用。SLP也是一樣的,它的價格有上漲區間,但並不意味著是一種投資。對於Axie Infinity,投資代幣是AXS,Crypto Raiders則是RAIDER

因此,當你在調研一個代幣時,首要問題應該是這個代幣是在App中進行消費,還是提供一些令人信服的長期投資方案,而不僅僅是消費。

03 現金流

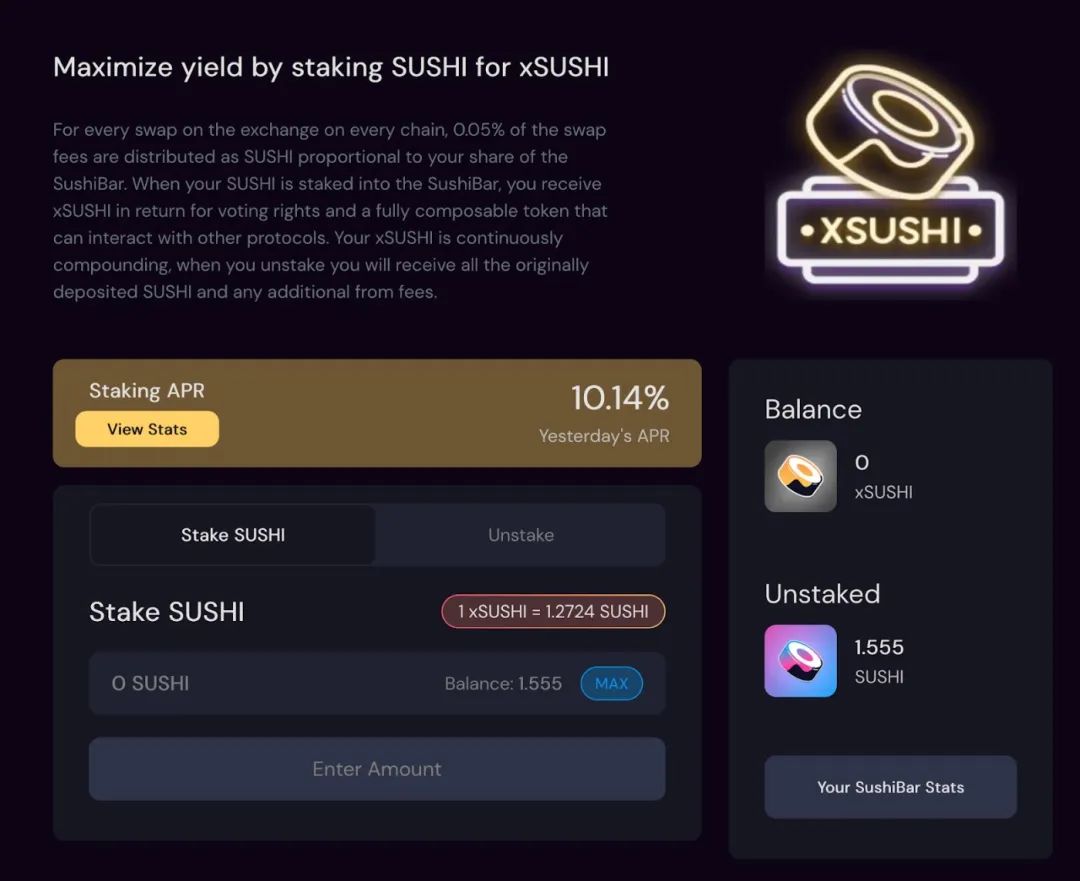

如果一個代幣,你將要持有它,而不是消費,那下個問題將是:為什麼要持有它?最常見令人信服的使用場景則是------持有代幣後產生的現金流。如果有一些機制,可以讓你在持有與消耗代幣的過程中得到回報,他們也是值得買入的。儘管他們不能完全像BTC和ETH一樣長時間維持價格的堅挺。手續費分成是實現這種機制的一種方法。如果你買入SUSHI,可以持有它,對SushiSwap的長期價值進行投資。或者,你可以質押Sushi換取xSUSHI,一種賺取這個平台產生的所有手續費的分成的方法。

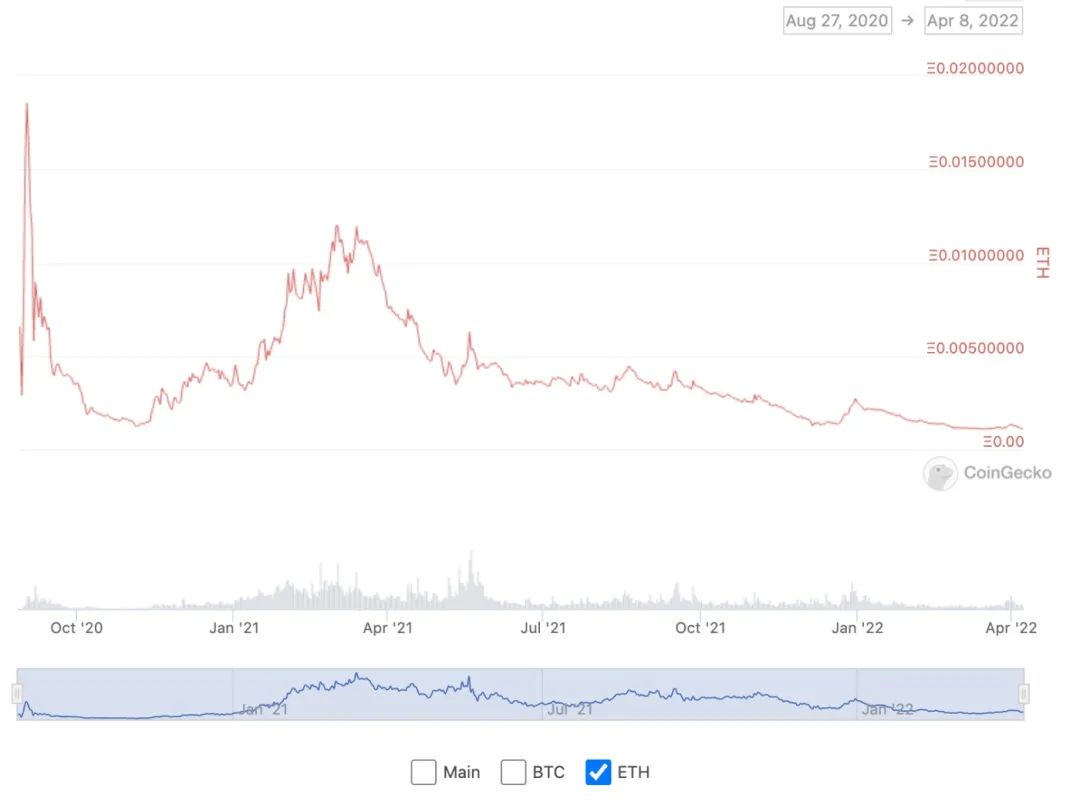

xSUSHI是一種"流動性質押代幣"。你在獲得交易手續費分成時,必須要質押你的SUSHI。此外,xSUSHI的換購價格會隨著時間上漲。這讓你無論在何處都會想持有這個代幣,以避免你會將它們存入AAVE等平台作為二次借款的抵押物。獲得10%的年利率總要比持有普通SUSHI代幣的0%收益要好得多,但是,我們必須考慮到收益本位的Token的價值變動情況。在xSUSHI的例子中,因為SUSHI本身的價值相較於ETH以及其他主流代幣而言,是一直在降低的,10%APR帶來的收益,不足以抵消代幣貶值所帶來的虧損,除非你在2020年11月買入了SUSHI,否則,這筆交易將是糟糕的。

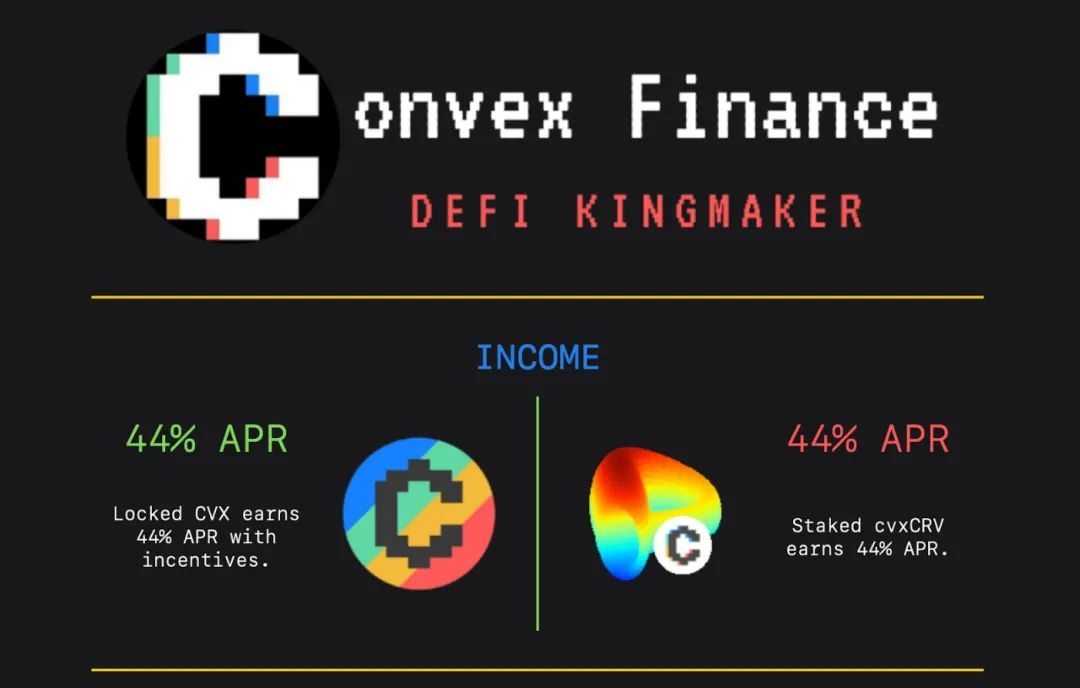

我經常聊到的Convex,是另一種能帶來現金流的代幣。根據 Llama Airforce Union 介紹(所有信息在The Curve Wars這篇文章裡介紹過了),目前鎖定Convex的年利率為44%。

此外,你看看Convex對ETH的價格,你會發現它的表現好得多。

所以,這個代幣目前對ETH升值情況良好,並支付了44%的股息。這是一個雙贏局面。儘管你在1月買入CVX會是它價格的頂部,但這3個月大約10%ROI帶來的收入,彌補了很大一部分從那時到現在的跌幅。對於一個代幣的現金流,你最後要確保的將是它們是如何產生的。如果質押這些代幣,僅僅只是讓你掙取更多相同的代幣,並且它們將代幣釋放到市場上,你不會真正的掙取什麼東西,你只是在避免自己的代幣價值不被稀釋。你希望找到一個現金流是基於實際收入的項目,並且理想狀態下,不會支付你正在質押的代幣。

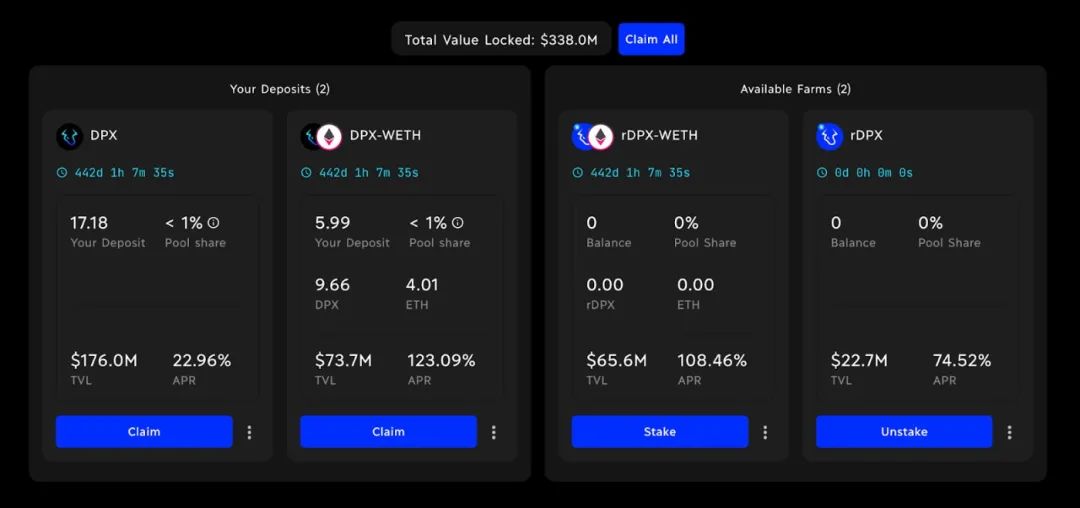

Convex是基於你的質押來支付各種各樣的代幣。在Crypto Raiders中,當你的RAIDER被質押時,你會基於在遊戲中消費的AURUM獲得返点。然而,對於目前的Dopex,質押收入是以DPX和rDPX來支付的,這是一種代幣釋放的方式,直到它們的收入分成計劃開始。所以,它的現金流系統並不像Convex那麼好,但它至少減少了你在協議中的代幣份額被稀釋的壓力。在不久的將來,這個系統會轉換成真正的收入分成系統。

對於我而言,現金流是利用代幣獲取收益最有趣的形式。如果它是一個你想持有的代幣,那麼持有它需要比僅僅只持有ETH更值得。除了對代幣未來的價值上漲進行投資以外,現金流也是一種好方法。不過,這裡還有其他要考慮的因素,下個則是治理。

04 治理

如果你十分喜歡一個協議,希望參與到他們的決策制定,那麼治理是一種你可以去投資的代幣利用的方法,即使它可能不滿足我們上述提的一些標準,也可以對其進行投資。例如,這裡有一個AAVE對ETH的圖表:

但AAVE的社區十分活躍,大多數的治理提案都能吸引到25萬~40萬的投票:

因此,如果你隸屬於其他Defi協議,一個風險投資公司,或者是巨鯨,也可能只是想做出一些影響AAVE未來決策的人,那麼持有一些AAVE代幣來發起提案進行投票還是值得的。

我個人並不覺得這個權益具有足夠的吸引力。我寧可去相信AAVE的發展會通過平台中心化決策的方法來實現。但在某種情況下,這種場景是有套利空間的。從技術上看,Convex的現金流是通過賄賂治理投票換來的,因此如果協議會有治理投票能帶來重大影響,那麼在決策中爭取到有一席之地是有利可圖的。

如果你正在持有DAO的代幣,那麼治理權也是一大權益。你持有的Cabin DAO代幣越多,你在Cabin的重大決策,例如基金如何使用,誰能成為合夥人中獲得更多話語權。對於其他知名的DAO組織來是相同的,例如FWB。

因此,但你的目標是參與一個社區的治理,代幣帶來的治理權益將會是巨大的。如果你追求的是最大化的ROI,僅僅考慮治理權是略有不足的。

那麼在持有一個代幣之前,你要考慮的最後一件事將會是,這個代幣是否可以成為抵押品。

05 抵押物

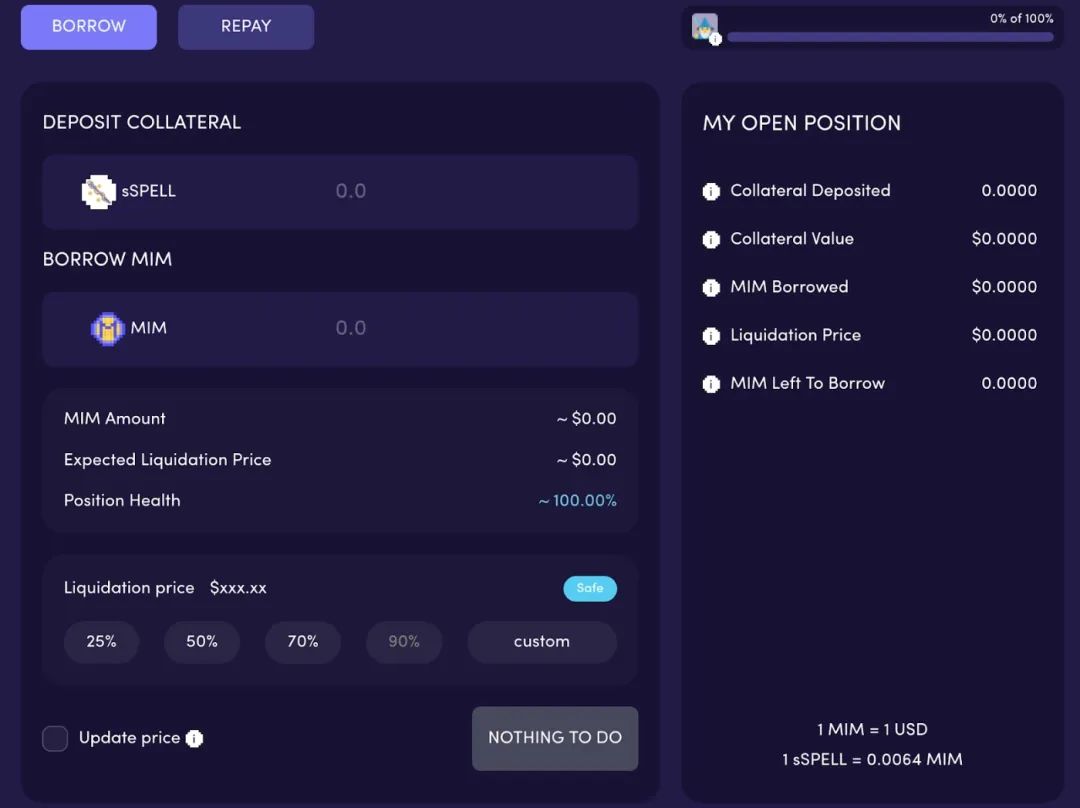

如果你正在買入一個協議的代幣,並且你想長期持有它們,你最不想遇到一種情況,為了獲取短期流動性資金而賣掉這些代幣。也許是你的稅單比你預想的高得多,也有可能是你想支付一台汽車的首付,不管是什麼情況,能夠從你的投資資產中獲得一些流動資金,對於長期持有來說會有很大的幫助。因此,你可能會問的最後一個問題是,這個代幣是否能作為抵押品,在主流的借貸平台裡進行借貸。xSUSHI是一個很好的例子,因為你可以存入xSUSHI在AAVE中進行借貸。這不需要支付太多的利息,並且你存入它的時候,你仍然能夠獲得10%的收益。在AAVE,你可以借到你抵押資產價值50%的其他資產,例如ETH和USDC。當你抵押SPELL代幣的時候,你可以在Abracadabra上做同樣的事情。

這可能是代幣的實用性因素裡最不顯著的,但仍然值得你去考慮。能夠將投資標的作為抵押物貸款,會讓持有資產變得更加輕鬆。

這可能是代幣的實用性因素裡最不顯著的,但仍然值得你去考慮。能夠將投資標的作為抵押物貸款,會讓持有資產變得更加輕鬆。

06 開始將供給與需求結合起來

現在,我們已經討論了兩個更加深入的主題,代幣供應與代幣的實用性。我這樣安排,是因為我會首要觀察代幣的供給,如果它通過了文章中列舉的測試問題,我才會思考代幣的實用性。如果它通過了這些考量,我會越來越覺得這是一項不錯的投資。然而,還有更多的因素我們仍未討論,例如博弈論,增長與採用。在本系列的後續文章中,我們將會繼續討論。