研究|Ampleforth,算稳届中的始祖巨人

作者:CYC Labs

AMPL作为真·算法稳定币的老大哥,也是自诞生以来一直保有不错生命力的算稳,其机制已经被很多人剖析过。今天我们就不再对此进行赘述,而是从另一个角度来思考下,即“何为真正的算法稳定币“来看下AMPL究竟如何。能不能配上标题中的”始祖巨人”。

什么才是真正的算法稳定币

话不多说,我们直接切入正题。起码就笔者个人看来,真正的算稳需要满足以下四个特点:

高稳定性:毫无疑问,稳定币能被用来当做资产交易之间的桥梁的最大原因,就在于其价值的稳定,或者说,是购买力的稳定。

低波动:其实和稳定性类似。如果我们观察现有较为传统的稳定币的“价格“(或者应该称其为”汇率“),我们会发现其”汇率“和其购买力本身就存在正相关的关系。所以波动率越低,其购买力也相当越稳定。

高流动性:稳定币的价值背书本质上还是共识。共识是和人相关。只有有人去使用,去认可它作为资产交易桥梁的价值,让其流动起来,才能称为是类似于传统货币的“稳定币“。并且对于算法稳定币更是如此,流动性高,效用广,其稳定性才能更好。如果其流动性仅限于小圈子,那么但凡有点交易规模的单子都会对其稳定性产生影响,也就没有所谓的”稳定性“而言了。

低治理:这个可以说是算稳本身所决定的。算稳的底层理应依托于数学。是范式化的。原则上来说,只要机制设计的够优秀,那么需要人为去干预的东西很少。也就是说,理想情况下,算法稳定币应该是应该可以脱离治理,完全依托于算法去维持。

所以,我们就从这四个方面来看下Ample的表现如何。

稳定性&波动性

这里应该把稳定性和波动性结合起来看。因为稳定与否是币的表现结果,而波动大小则是它的过程。所以我们结合起来看会有更加直观的判断。

首先我们先来看下AMPL和其他各种稳定币近一年的价格表现(对于上线还没有一年的稳定币,我们采用他上线时候的价格作为一年前的价格),对比下就结果而言,AMPL是否“稳定“。

通过上表我们可以看到,就稳定性结果而言,AMPL的表现其实还可以。虽然在一上线的时间和最新的时间点上,价格差距还是挺大,但是我们拉长时间,看均价的话,AMPL价格还是和其他稳定币类似,在1附近。不过我们还是要承认,传统锚定USD的稳定币,稳定性是最强的。最大的原因在于两者的机制本身就不同,AMPL是纯算法支持,没有抵押物,也没有机构去负责调整流动性,纯粹看市场需求去调整自己的供给,维持购买力的稳定,即所谓的“弹性供给机制“。这和依靠中心化机构去负责维持币价稳定的USDC,USDT,BUSD等都不相同。也和需要抵押物来即使调整流动性,进而稳定币价的Dai和Fei不同。

所以,如果我们不是来看价格,而是去看各个稳定币本身的购买力的话,由于其机制本身就是围绕购买力稳定(对标着美国CPI)而设计的,目前也行之有效(没有归零),所以我们可以说,与其他稳定币相比,AMPL的购买力还是较为稳定的。

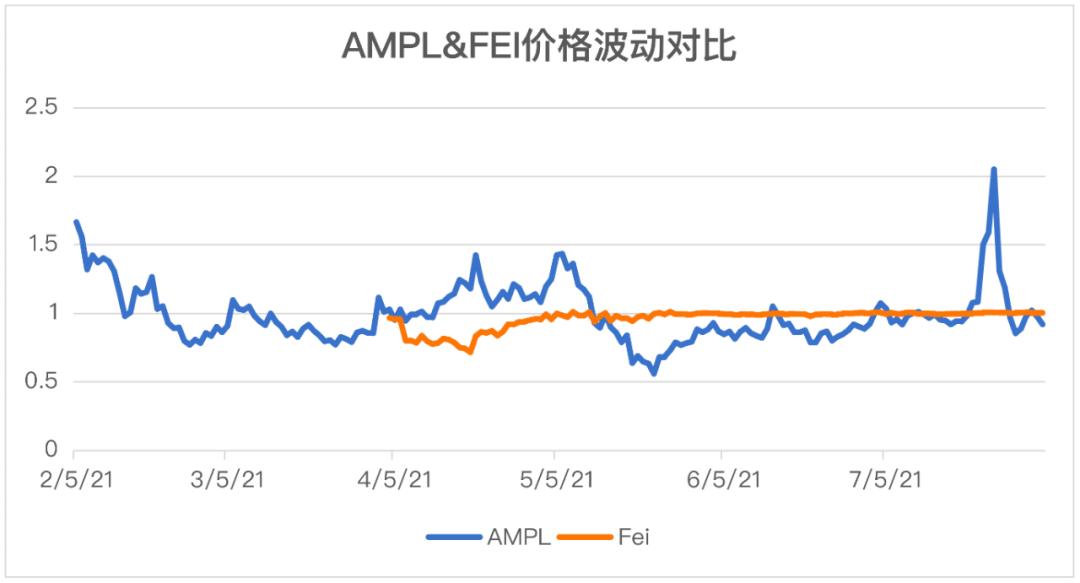

那么,既然结果还可以,过程呢?也就是说着期间的波动性如何?所以,我们来看下AMPL价格的波动性如何,为了有个比较,这里我们选用同样被标榜为算稳明星的Fei来看下波动表现。当然,我们需要知道的是,二者的机制还是不同。

从上图我们可以看到,AMPL的价格波动相比于FEI来说还是很大的。其原因还是在于FEI是一种抵押型发行的稳定币。所以可以利用抵押资产进行回收/释放流动性来维持币价稳定性。而AMPL本身也没有所谓的抵押品来调控流动性,所以波动性就类似于BTC等传统区块链代币一样,整个发行和回收都依赖于自己的rebase机制,起码就目前来看,该机制大多数情况下还是很有效的。而FEI在我个人看来,一直算不上是算法稳定币,本质上只是对makerDAO的一个改良版本。

流动性

流动性对于稳定币的重要性上面已经提到过了。那么,现在问题来了:如何来判断一个稳定币的流动性?我个人认为比较合理的几个判断条件是

代币可以在哪些地方使用或交易:代币有用,才能更好的流通,而流通又离不开交易,所以个人认为这个条件很重要

持有代币的新增地址数和活跃地址数:代币本身服务的是人。因为是人用代币来进行各种金融活动。在区块链里,人可以简单的用钱包地址来代替,所以我们此处看这个条件。

代币的发行量:稳定币的发行应该与市场需求所匹配。而需求伴随着金融活动的进行,金融活动又伴随着代币流通,所以,一定程度上而言流通性好,代币的发行量就会更高(这里可能会有人讲,由于AMPL的机制,其代币数量随着金融活动可能增多或者减少,但是我们需要注意的是,rebase的目标在于用户钱包的余额保持一个稳定的比例,而金融活动除了有转账等直接进行的活动外,还有类似于“抵押”等会让代币“消耗”掉的活动)。

所以,我们从这三个方面来看下AMPL的表现。

首先我们先从最简单的条件来入手,也就是看下AMPL上了哪些交易所。当然,数据没有比较就没有意义,所以我们这里依旧使用FEI来进行一个对比。结果如下:

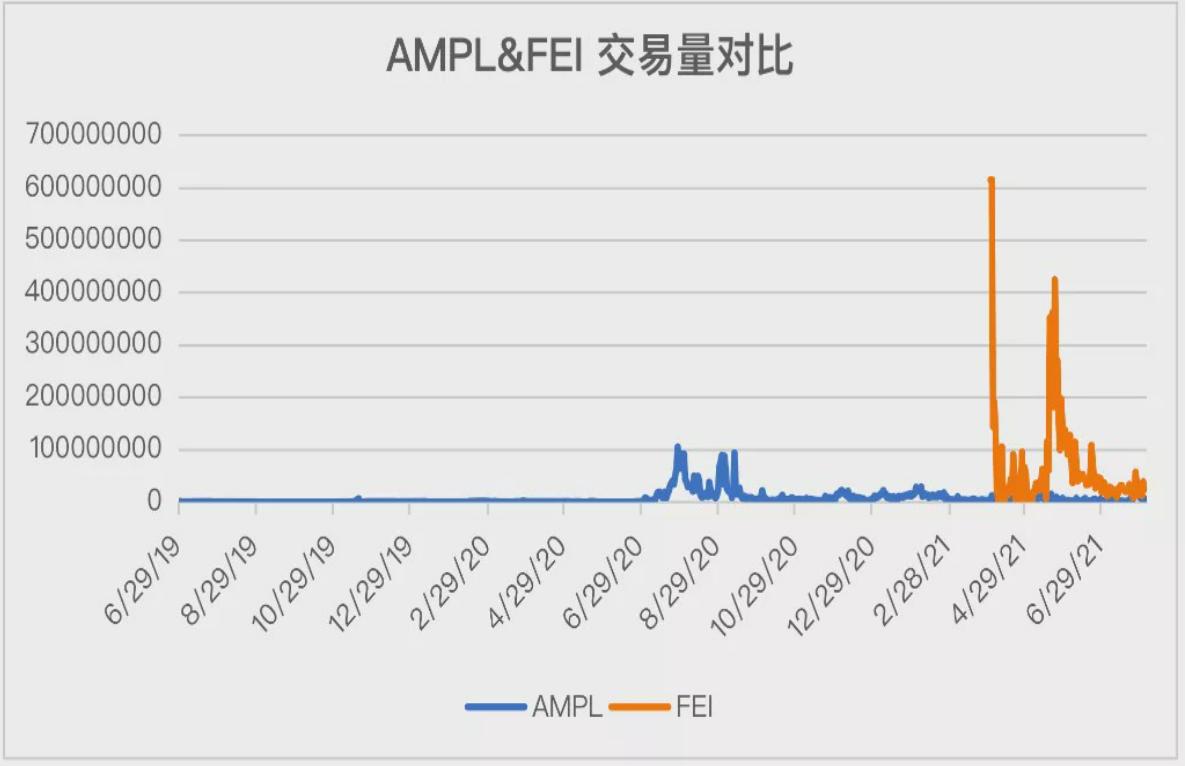

就所谓的算稳来说,和FEI相比,AMPL的表现还可以,上架不了不少交易所,既有门槛较低的DEX, 也有一些还算出名的CEX。这对于AMPL的流动性来说有了一定的保证。不过,单纯看上架的交易所数量也没什么用。还应该看下二者的交易量。所以,我们来看下二者交易量的一个对比。由于二者的价格基本接近,此处我们就以二者的日均美元成交量作为参数,来看下。

似乎有点,惨不忍睹。和FEI相比差了有10倍。不过要我说原因的话,个人推断是和FEI一开始的宣发相关。毕竟FEI当时可是正儿八经的天王级项目,一众大佬背书+入坑,然后被套牢。而AMPL一直处于一个不温不火的阶段。所以,从交易量上来说,AMPL和其他主流稳定币相比,差距仍然不小。至于7月和 8月份的高潮来源于后来著名的”闲歇泉计划“,这点我们后面会详细讲。

讲完交易所,我们接下来看下AMPL可以使用在哪些地方。根据AMPL目前公布的合作方,可以发现,AMPL可以使用的地方并不多,目前可查到的只有AAVE(7月23日上线了支持AMPL借贷的池子)。剩下的都是交易所。

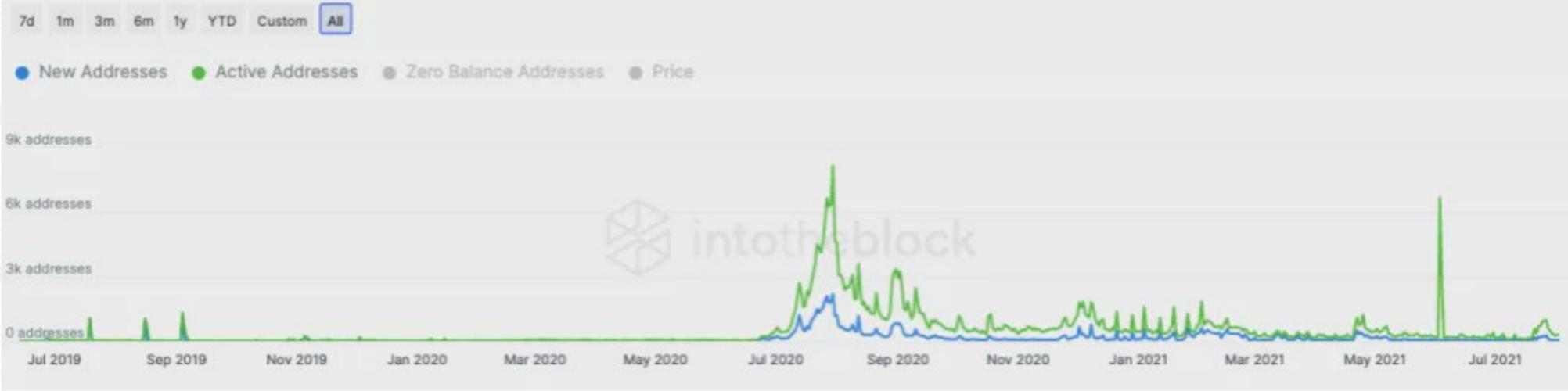

看完一言难尽的交易量和哪里可以用AMPL。我们可以进入到下一个话题:它的用户增长和活跃度怎么样。这里我先声明,由于个人原因,有关它的竞对FEI的数据我并没有找到,所以这里只能和其他稳定币进行一个比较。

从上图其实看不出什么信息,最有用的信息可能是,除了USDC各个稳定币的日均增长和日均活跃地址数的比值接近。既然如此,我们就干脆单独来看下AMPL的用户情况怎么样。

截止到7月26日,AMPL的总地址数达到了96k,而日活和每日新增地址数如上图所示。其中我们可以发明显的发现,在2020年7月到9月这段时间,无论是日活还是每日新增都达到了一个非常高的水平。这是为什么呢?其实原因我上面也稍微提了一下,那就是著名的“间歇泉计划”。2020年6月23日,ampleforth在uniswap V2上提出了自己的Geyser计划,也就是一度引爆话题的“间歇泉计划”,本质上是在Uniswap v2上提供流动性奖励(AMPL-WETH)。按计划为每个月提供2.5万的ampl作为奖励。当然,如果是普通的奖励方式,那么也不会有如此戏剧性的变化,所以项目方在分配奖励的时候设计了一个非常聪明的机制。

为了限制用户退出,ample搞了一个Bonus period,持有AMPL期限越长的用户或得的奖励越大。“一开始,用户的奖励倍数是1,随着质押期限增加,奖励系数会增加,并且两个月后达到最大值,3倍”。这里的奖励倍数可以间接的看成是分配权重。而搞奖励的最大目的就在于吸引用户,从而提高AMPL的流动性。所以这样的奖励机制会从以下两个方面来达到目的。

1. 有这个东西的存在就会激励用户质押大量的AMPL到UNiswap中。尤其是初期APY较高(最高可达134.52%),导致AMPL价格短期内急剧增长。吸引大量LP选择为其提供流动性,增加了不少新用户。

2. 同时,由于其rebase机制,会自动调整用户钱包中的AMPL数量。在这种价格急剧变化的情况下,会产生大量的套利机会。自然也刺激了一定的用户增长,并且反作用于价格。

到此,我们算是简单的分析了这三项数据突然上涨的主要原因。那么,为何其数据又会在8月开始下滑呢?其实我们知道了上面的流动性奖励分配机制后,也能理解:

因为流动性挖矿收益最高的倍率是在3个月,并且随着lp的增多,其收益率也会降低,加上大量涌入的新用户和活跃用户都是短期投机套利的人,所以在收益倍数达到最高后, 同时由于其收益率也降低,导致大量LP撤离,也就导致各项数据快速回落。也属于正常现象。但是,我们需要注意的是,在这个过程中应该已经有大量AMPL流入市场,增加了AMPL的效用程度。因为AMPL的印发机制本来就是和市场需求息息相关,如果我们的假设成立,从20年6月开始的这段时间,应该有大量AMPL被印发,流入市场,所以我们来看下AMPL的供应量变化图。

果不其然,AMPL分发数量在7月份开始直线上升。经历了间歇泉后虽然回落一半,但是依旧比之前高很多。这不得不说项目方很聪明,无论是稳定机制还是刺激流动性进而扩大自己稳定币效用,都是完全利用了市场。博弈论满分。后面的supply涨跌基本也能和价格变化想符合,一定程度上代表其稳定机制的有效性。

不过,间歇泉计划看似美好,但是有两个不可忽略的问题需要解决:

我们知道无论是借贷还是交易所,尤其是DeFi的借贷和交易所,都不开“资金池“。Dex的AMM机制以及借贷的超额抵押机制,似乎和AMPL的rebase机制天然不兼容。那么AMPL是如何解决这个问题呢?

间歇泉的奖励AMPL来自哪里?是新增发的还是已有的?

带着这个疑问,笔者去查阅了相关资料以及在社区进行了提问。首先是关于rebase的问题,按照官方的medium中提到间歇泉计划,里面说把AMPL质押到流动池中提供流动性属于AMPL的“使用“,这部分AMPL不属于”余额“部分,也就是说,不会参与rebase。对于借贷来说也是这样。但是借贷有点不同的在于,如果用户通过质押贷出的AMPL还是会参与rebase,但是还款的时候还得按照当初借的数量来。有点坑爹。不过按照官方说法,购买力是保持一致的。

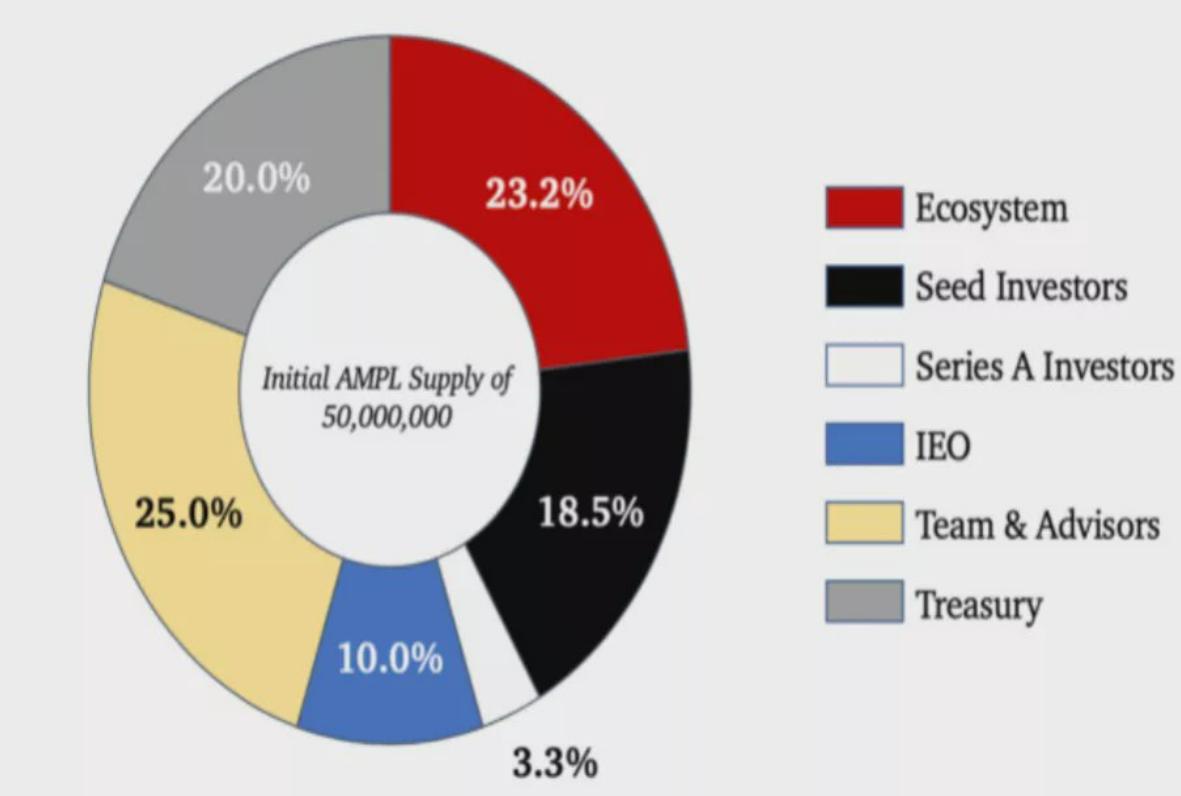

接下来就是关于第二点:间歇泉的奖励来自哪里。这点是其官方discord的人员给的回答“Ampl ecosystem fund iirc” “和“Initial funds, still not drained fully”。所以,我们先来看下当初的AMPL上线,是如何分发的。一张图就可以表示:

我们可以看到,23.2%的初始AMPL给到了AMPL Ecosystem Fund以及20%给了国库。也就是说,用来给予间歇泉奖励的资金不是新增发的,而是用的自己Fund里的资金。不过需要注意的是,这样持续下去,fund总有干涸的一天。目前已经结束的间歇泉V1总的奖励数为11,248,520.31个AMPL,而还在进行的V2,准备投放的奖励数为:754,853.55, 两个版本结束后,发放的AMPL达:12,003,373.86个。已经超过了Fund的库存。需要关注下。

不过总的来说,AMPL目前的表现来说,各方面指标其实较为一般,而最近的间歇泉V2版本对于用户的吸引力并不如一开始V1上线的时候那么大。所以后续AMPL如何提高自己的流动还有待继续观察。

那么,剩下最后的治理。因为个人已经说了真正的算稳应该是没有DAO这种治理组织的,所以我们来简单看下。

治理程度

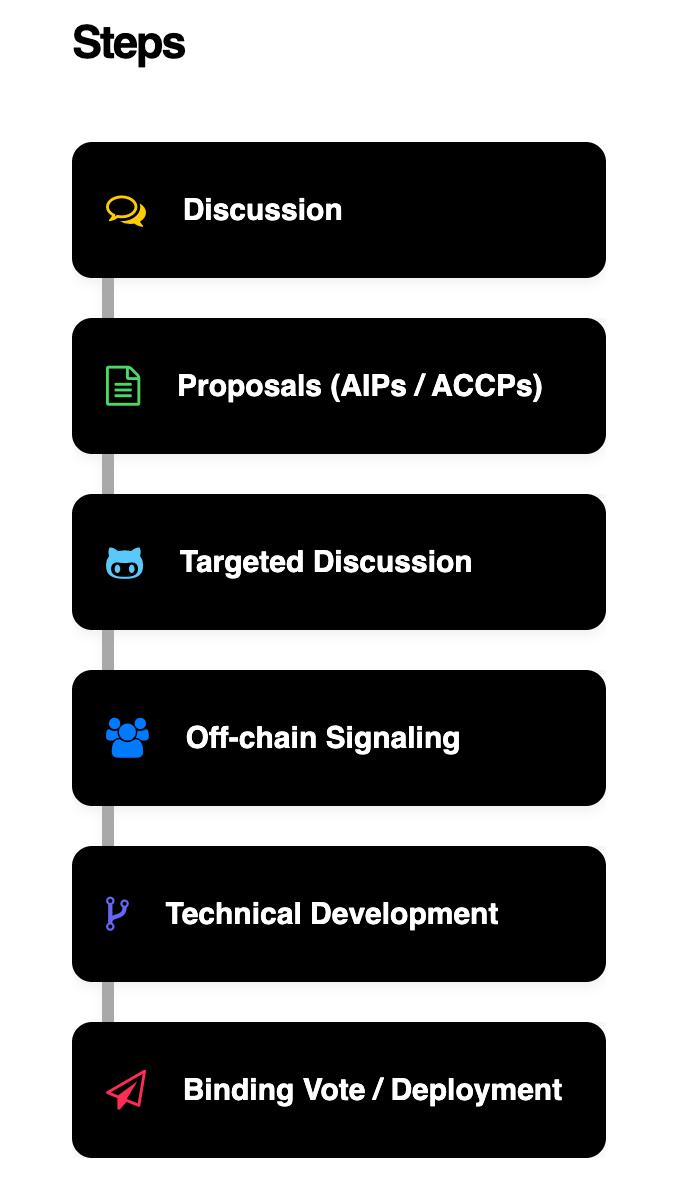

众所周知,AMPLFORTH在今年4月22日突然上线了自己的治理代币FORTH,并且直接空投到了很多老用户钱包中。因为我们前面提到了算稳应该追求低治理甚至无治理,所以我们不对代币做分析。而是看下AMPL的DAO治理情况如何。首先,我们来看下官方给的治理步骤是啥:

那看一个项目治理程度如何,我们就先看下它的提议发起情况怎样,也就是Forum上提议有多少。

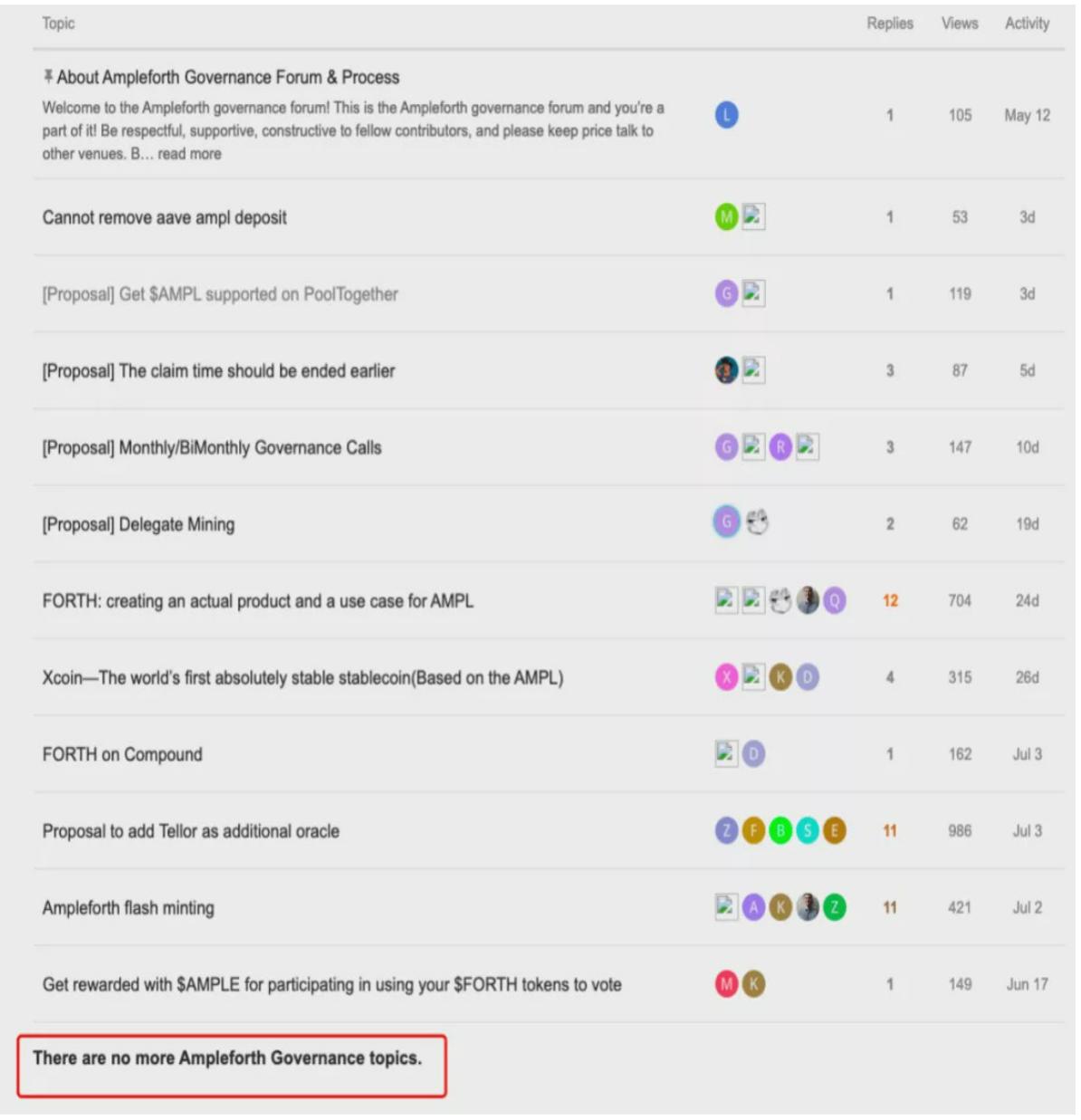

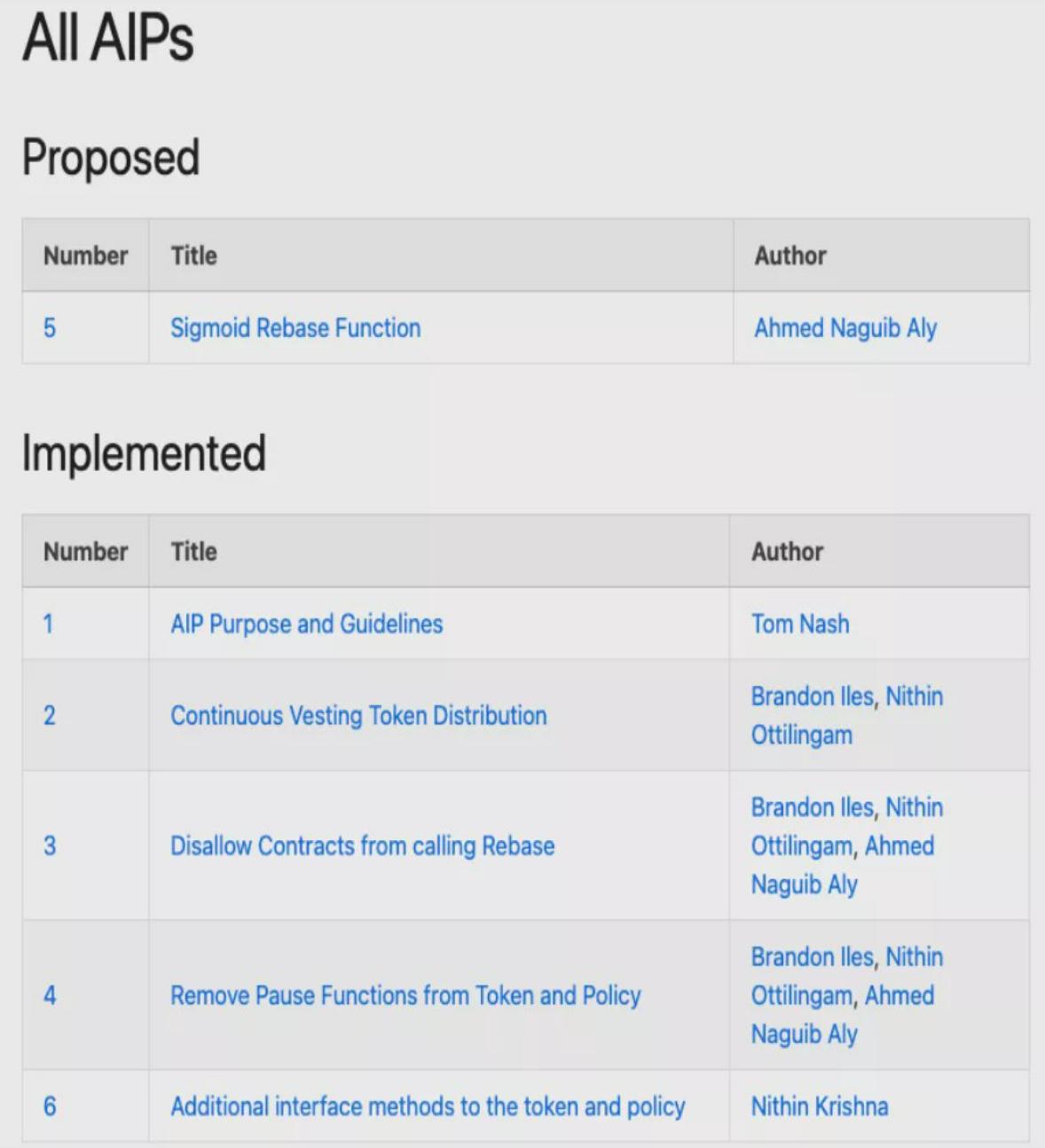

还挺多,从6月开始到现在都已经有10个提议。看来大家对参与AMPL的治理很有兴趣。不过我们看下进入第二步的有哪些

这里我们看到,虽然似乎有6个提议进入了第二步,看起来很多。但是需要注意的是,这里面的提议都是治理代币上线之前。因为API本身就是在FORTH上线前AMPL进行治理的地方。也就是说,目前来看,在FORTH上线后并没有一个提议能进入到真正讨论的阶段。也就没必要看下面的几步了。

这也代表,就目前来说,AMPL的治理程度不是很高,但是需要注意的是大家想要参与治理的欲望很高。所以需要后续的继续观察。

总结

看完以上数据,我们可以对AMPL本身再做一点总结:无论是算法稳定币还是其他稳定币,有一个最重要的目的就是能让其在更为广阔的领域去进行流通。也就是说,在初期疯狂扩张的时候,需求量的暴增会应该会导致发行量的暴涨。但是,我们可以看到,对于AMPL来说,真正效用的地方很少,目前来说也只有最近的AAVE能够拿得出手。那么AMPL是如何解决这个问题呢?如何在没有抵押物的前提下,让更多的AMPL进入市场呢?

答案也非常明显。通过上架各个交易所。前面我们有提到,AMPL rebase调整的是钱包中的“余额”,而不会调整“应用”的部分。这是什么意思?我想我们应该让这个说法更为明确一点:即rebase本质上调整的是于整个经济体系中AMPL的流通量。而上架交易所的AMPL,就属于应用的部分,不属于“正在流通”的AMPL。

通过上架大量交易所,锁定大量AMPL。造成市场上流通的AMPL迅速减小,AMPL价格上升。根据rebase机制,合约就会发行大量的AMPL用来抵消这种上涨。当然,此处有人会说:“交易所的AMPL是可以被提出的,加上间歇泉奖励,总的流通量不是增加了吗?为什么你会说流通量是减少的?”。

大家可以稍微思考下,上架交易所的ampl,不会再很短时间内就会全部被体现,然后进入用户钱包,而是一个较为缓慢的过程。尤其是dex这种流动池没有“干涸“这个概念的交易所,更是难以在短时间内讲池子中的AMPL一下子流入到外部市场。

而Rebase默认是在10天以内就会完成调整。中间差的时间可不是一点半点。间歇泉奖励一样,我们可以看到间歇泉一般持续时间都超过一个月,比rebase时间要长很多。所以从短期上来看,总的流通量是减少了,从而rebase会发行更多ampl进入市场。最终导致市面上流通的AMPL数量进一步增多。

同时,AMPL的出现给我们提出了一个关于稳定币的新问题:究竟稳定币指的是价格的稳定?还是购买力的稳定。也就是说,价值稳定究竟稳定的是什么。很显然,AMPL的答案是购买力稳定。这和其他现有的稳定币的理解完全不同。其他稳定币还是追求价格的稳定,就很像传统行业的“央行”。AMPL能提出这种想法,本身就是非常具有创新精神。

但是如同我说的一样,其流动性目前来看还是很一般,也就是说没有多少人在使用它。所以,他未来究竟会不会成为真正的“稳定币”,需要观察。当然,未来是否有更有效的算稳机制,也未然可知。不过,即使出现了新的算稳,那么AMPL本身的地位也如同《进击的巨人》中的“始祖巨人“一样,是真算法稳定币的开端,注定会在区块链历史上留下不可磨灭的影响。