三分钟读懂 Vovo Finance:在 Arbitrum 上提供本金保护和收益增强产品的结构化协议

撰文:angelilu,ForesightNews

在传统金融中,风险厌恶者往往会对固定收益类投资产品爱不释手,此类产品使得他们能在不损失本金的前提下赚取收益,然而低风险带来的则是低回报。一些结构化金融产品结合了固收产品的低风险和金融衍生品的高收益性质,可以帮助用户提供下行风险保护的情况下博取高收益。

但此类产品往往学习成本高,需要了解产品背后金融原理才能做出投资决策,且大多有投资者资金限制,更对是针对高净值用户定制。但如今在加密货币领域,通过智能合约就能使用户一键体验此类产品,这就是 Vovo Finance 在做的事。

Vovo Finance 是什么?

Vovo Finance 是一种加密结构化协议,旨在满足具有不同风险状况和市场观点的用户的加密投资需求,主要提供本金保护产品和收益增强产品。

Vovo 已上线的首个本金保护产品

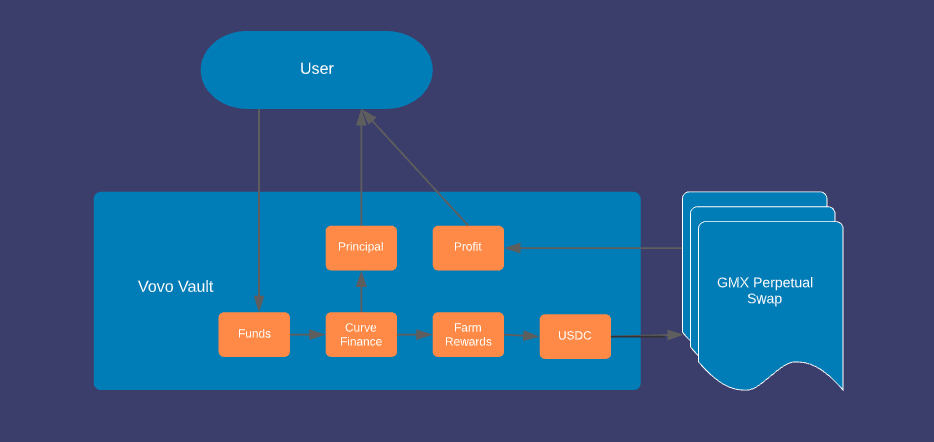

目前 Vovo Finance 已经上线了首个本金保护产品,该产品集成了 Curve 与 Arbitrum 上的永续现货交易所 GMX ,实现既能保护用户的本金又能赚取最大化收益的策略。

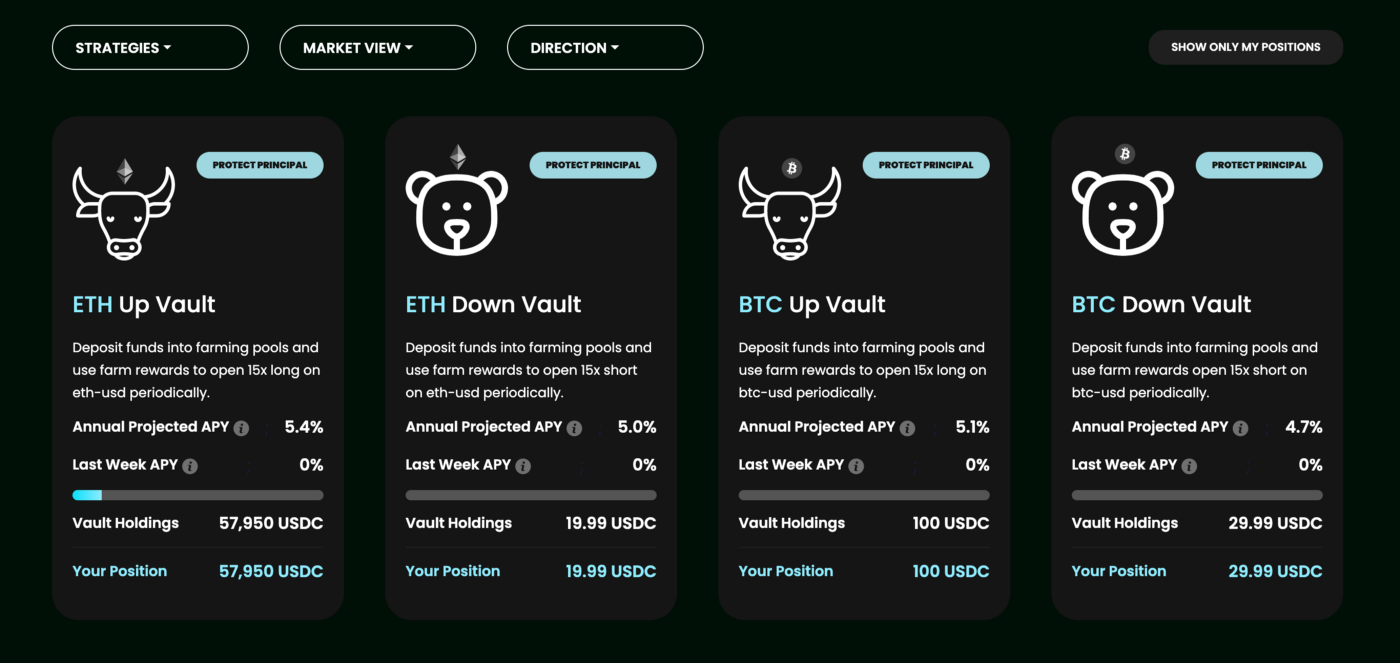

具体来说,用户首先可将资金存入 Vovo Finance 的资金池,目前有 ETH Up Vault、 ETH Down Vault、 BTC Up Vault、BTC Down Vault 四个资金池,当前支持存入的币种为 USDC,之后会陆续增加其他币种。存入后 Vovo Finance 会将用户的资金存入 Curve,使用 Arbitrum 上目前约 4% 的 Curve 稳定币收益率作为基础 APY。

然后定期将收益转化为 USDC,在 GMX 上开立 15 倍 ETH-USD \ BTC-USD 多头或空头头寸,交易利润会定期收集到池中。Vovo 表示,杠杆倍数选择 15 倍是 Vovo 在用历史数据回测后采取的最适宜的策略。

以 ETH Up Vault 为例,该保险库确保用户存入的资金在 ETH 价格下跌时不会遭受损失(除了 Curve 的滑点),Vovo APY 是基础 APY 的一半,并在 ETH 价格上涨时享受高回报,Vovo APY 估计是基础 APY 的 1.5-3 倍。

该资金池每年收取 2% 的管理费和 10% 的绩效费,若当周利润为 0 不收取绩效费,资金没有到期日可以随时提取,不收取提取费用。但从短周期来看,本金仍可能会因为 Curve 滑点和协议的管理费等硬性成本造成小幅损失,投资者应注意投资风险。

目前该产品的智能合约已经过 PeckShield 和 Hashloak 的审计,但仍处于 alpha 阶段。此外,因为主要本金在 Curve,合约的风险还来自 Curve,开发人员提醒用户投入可以承受损失的资金。

Vovo 将推出的收益增强产品

除此之外,Vovo Finance 最终的目标是推出无限量的让用户享受定制回报的被动收益产品。Vovo 还将推出针对 Arbitrum 上的永续现货交易所 GMX 的流动性提供者代币 GLP 的收益增强产品,目前已经过审计,将在完成更多测试后推出该产品。此外,集成期权的资金池预计将于第二季度推出。

具体来说,GMX 的流动性提供者代币 GLP 由一篮子代币组成,如 BTC、ETH、LINK、UNI 等,类似于收益率指数代币,持币者拥有 GMX 的长期所有权和治理权,能获得托管的 GMX 奖励和 70% 的以 ETH 分配的平台费用。

Vovo 将要做的是建立一个资金库,支持用户购买 GLP,然后使用 ETH 奖励在 GMX 上做多/做空,此外,资金库自动累积 GLP 的质押收益赚取更多 ETH 费用。Vovo 表示,如果用户选择了正确的市场方向,这将使用户实现 100-150% 的 APY,即使选择了错误的市场方向,仍然可以获得 20% 左右的 APY。

Vovo Finance 的优势

结构化产品例如 Ribbon Finance、Stake DAO 等,他们通过与期权结合的方式来为用户增强收益,Vovo 相比会更灵活,不受任何锁定期的影响,利润不是只能在到期日取出而是可以随时收取,比期权具有更好的链上流动性。

Vovo Finance 推出时间较晚,在已有衍生品交易所上线二层网络后,Vovo 具备了在二层上做结构化产品的条件。

在完全执行上述的策略时,Vovo Finance 通过链上交易,可以避免与链下流动性提供商的交互。还有一点,与其他受市场环境影响很大的协议相比,市场或牛或熊,用户都会有用 Vovo Finance 这样的产品来配置部分资金的需求。

Vovo Finance 的团队

Vovo Finance 的团队目前是匿名的,通过 Discord 中团队开发人员披露,目前团队有三名开发人员,并且希望再配置 1 至 2 名开发人员。Vovo 开发人员表示近期将专注于产品开发和完善,短期内不考虑发币。

除了已在 3 月 14 日上线了 Arbitrum,Vovo Finance 还计划上线 Optimism 和 zkSync,一直是 zkSync 的早期测试团队。Vovo Finance 也还没有披露投资机构,团队表示希望在前期用户是通过产品而不是一切投资机构的光环来关注它。

Vovo Finance 的竞品

Vovo Finance 还在发展早期,但已经有采用类似策略的应用。

DeFi 应用 Brahma 推出的本金受保护资金池 Moonshot DegenVault 把用户本金部署到收益聚合器,收益用于在 Optimism 上的 PerpV2 采用永续期货头寸获取高收益。

Brahma 的 Moonshot DegenVault 于 3 月 15 日推出,上线后不到 15 小时内,总锁仓量达到了 100 万美元上限,Brahma表示,第一周从 Convex 奖励中获得了 2400 美元奖励,已用于开 8 倍杠杆的 ETH-USD 多头头寸,收益率尚未公布。

Vovo 的本金保护产品于 3 月 14 日推出,第一周 Vovo 在 GMX 只使用了 5 倍杠杆,ETH-Up-Vault 和 BTC-Up-Vault 的收益率为 5% ,是 Curve 3% 的 1.67 倍,ETH-Down-Vault 和 BTC-Down-Vault 的收益率为 0%,头寸被清算但本金受到保护。Vovo 表示,后续启用 15 倍杠杆后收益率将是 Curve 的 5 倍。

目前两个应用都处于早期,根据目前已公开的数据似乎难分伯仲,随着更多 DeFi 应用上线 Layer 2,两协议将会集成更多应用,推出更多产品,用户可以同步关注协议的后续进展,选择适合自己协议和策略。