本轮压力测试下,DeFi 协议们表现如何?

作者:秦晓峰,星球日报 ODAILY

近期,比特币、以太坊价格持续下跌,纷纷创下过去一年价格新低。整个加密市场受到波及,DeFi 也难以独善其身。数据显示,链上锁仓总量从 5 月初的 1635 亿美元下腰斩至目前的 818 亿美元。

今天,Odaily星球日报将从去中心化借贷以及去中心化交易两个细分赛道,分析主要项目在极端行情下的表现。总体而言,MakerDAO 、Aave 、Compound 等龙头项目从容不迫、按章办事,无论是治理还是清算都井井有条;Solend 、Maple 等新兴项目状况频出、问题不断,暴露了自身短板,也揭露了所处领域的顽疾。我们也希望,这些经验和教训能给 DeFi 从业者提供参考,推动 DeFi 进步。

DeFi借贷,清算失能

行情下行,DeFi 借贷首当其中,面临清算。一些 DeFi 协议,也在近期清算中却暴露出几个不容忽视的问题,值得重点关注:

一是预言机故障,导致清算未能正常进行。清算等流程均依赖于链上预言机进行准确报价。在 5 月 12 日 LUNA 暴跌中,Chainlink 由于故障暂停了 LUNA 价格更新,导致借贷协议 Venus 未能及时反应清算,损失超过 1400 万美元。

无独有偶,半个月后,同样的预言机报价漏洞再次出现。5 月 30 日,Terra 新链上线,Terra 链上最大的借贷协议 Anchor 上预言机,误将 LUNC(Luna Classic)的价格错报为 5 美元(注:LUNC 价格为 0.00001 美元,新币 LUNA 为 5 美元);该平台用户利用报价漏洞,成功套利,好在团队及时反应,最终只损失了 80 万美元。

不管怎样,血淋淋的教训也给 DeFi 协议们提了个醒:选择多个预言机作为报价源,更能有效避免单点故障。

二是清算程序自身设计存在缺陷,未能及时响应。同样是在 Terra 崩盘期,算法稳定币 MIM 发行方(Abracadabra)也产生了 1200 万美元的坏账,主要原因是 MIM 稳定币背后的质押资产之一 UST 脱锚,而 Abracadabra 清算程序未及时启动,清算速度不足。

清算程序,是 DeFi 借贷协议前期需要设计的重要内容。比如,清算时,选择将抵押品进行场外竞拍处理,还是在直接抛向市场?如果选择市场,应该选择 DEX 还是 CEX,选择哪一个或哪几个平台?

举个例子,比如 MakerDAO 早期会将一些被清算资产以折扣价进行竞拍处理,而目前绝大多数 DeFi 借贷协议选择直接通过 DEX 清算。回看总结发现,Abracadabra 在最开始并未做好预设方案,因为其没有料想到 UST 大幅脱锚的可能性。

三是抵押品流动性差、波动性大,更容易加剧坏账。当然,需要注意的是,清算速度不仅与产品本身设计有关,也许抵押品的“质量”直接挂钩。比如一些山寨币的波动性大,动辄跌幅 20%,且流动性并不好,在市场单边下行的行情中,其清算难度更大;即便是以太坊的生息资产(stETH),前段时间也面临挤兑,导致严重折价,目前 Curve 上 stETH 与 ETH 兑换比例目前为 1:0.9368。

实际上,各大 DeFi 借贷龙头项目已经制定了一套严格的抵押品筛选标准。以 Compound 为例,其共计接受 20 种抵押品,其中 7 个是稳定币,抵押品锁仓量排名前五(USDC、ETH、WBTC、DAI、USDT)中有三个是稳定币,这些代币无论是流动性还是稳定性都久经考验,风险可控。

即便有一定的准备和预案,也并不意味着借贷协议能减少或者避免清算。清算本是 DeFi 借贷的常规操作,龙头项目也不例外。

在过去一周的下跌中,MakerDAO 金库就清算了近 10 万枚 ETH;欧科云链链上大师数据显示,过去一周,链上清算资产达到 3.98 亿美元,其中 Aave 清算约 1.6 亿美元,占比 40%。

「信用贷」兑付困难,即将面临危机?

目前 DeFi 借贷中最主要的形式是超额抵押,即借款人想要获得 100 美元的 DAI,需要投入 150 美元(例)的 ETH 或者其他加密货币作为抵押品,但也有一些产品在尝试进行不足额抵押贷款以提升资金效率,即所谓的「信用贷」或「信用结合抵押」。

与 AAVE 的「闪电贷」不同,TrueFi 、Maple 等平台的无抵押信用借贷采取审核制,只为通过审查的借款人开放贷款申请,并且基本都是服务机构用户。例如,TrueFi 今年 3 月为 Alameda Research 推出首个单一借款人池,为其提供高达 7.5 亿美元的营运资金;4 月为 Blockchain.com 推出单一借款人池,提供高达 1 亿美元流动性。

但在近日,信用贷短期兑付困难。6 月 21 日,Maple 发布公告称,本周资金池可能出现流动性问题,放贷用户(Lenders)可能无法提款,必须等待借款用户(Borrowers)未来几周还款到账才能提现。

一时之间,流言四起,市场观点认为 Maple 可能受 Celsius 和三箭资本牵连,导致资金链断裂。对此,官方回应称,Celsius 和三箭资本从未通过 Maple 借款。不过该平台承认,Babel Finance 在该平台上加拿大对冲基金 Orthogonal Trading 的 USDC 池种有 1000 万 USDC 的借贷头寸;自 Babel 停止提款后,Orthogonal 一直与 Babel 管理层保持联系,并专注于保护贷方的利益。

除 Maple,另外一家平台 TrueFi 的客户中,确实有三箭资本。数据显示,今年 5 月 21 日,三箭从 TrueFi 贷款 200 万美元,预计 8 月还款。但考虑到目前三箭面临的困局,这笔借贷最终有可能成为坏账。

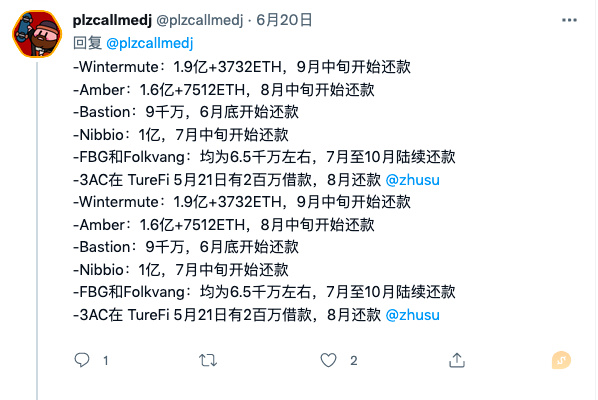

另外,根据 Twitter 用户 @plzcallmedj 统计,Alameda、Wintermute、Amber、Nibbio、FBG 和 Folkvang 等机构还款时间将集中在 7、8 月份。“个人认为风险很大,这些对外宣传几亿/几十亿的公司,都在借千万或上亿级别接近 10% 年化的短期贷款,而与之相比抵押借贷只需要 2%-3% 的利率,说明这些机构大部分手头很紧。并且 TrueFi 出了 3AC 的坏账,注定会暴雷,只是时间问题。”

随着三箭事件发酵,更多机构站出来发声,试图撇清关系。去中心化借贷平台 Clearpool 移除了三箭旗下 TPS Capital 借款人池,并声称没有资金损失;加密借贷平台 Nexo 发推表示,两年前拒绝了三箭资本的无抵押信贷请求,对三箭资本的敞口为零。

这种主要服务机构的「信用贷」,在一定程度上避免了坏账的产生,补足了 DeFi 借贷市场的短板。但随着行情下行,DeFi 市场清杠杆,机构用户陆续被清算,其还款能力备受质疑,最终可能导致协议资金流动性枯竭,连环踩踏。总体而言,在信用体系不完备的条件下,「信用贷」相对超前,还没有准备好面相市场大规模推广。

DEX:价格脱锚,取消无常损失保护

在过去一段时间,去中心化交易所的流动性问题也备受关注。

首先是 Uniswap ,作为目前最大的 DEX,其累计交易量早已突破 1 万亿美元( 5 月 24 日),但依然面临短时流动性不足的问题。6 月 13 日,随着 MakerDAO 清算 ETH,大量 ETH 流向 Uniswap,导致价格一度闪崩至 1000 美元以下,彼时公允价为 1350 美元,滑点高达 25%。

所幸,Uniswap 上 ETH 价格很快便修复,重新回到公允价。但如果我们观察其他生态协议,会发现一个隐藏的问题:生态中最大的 DEX 的 TVL 远远低于最大的借贷协议 TVL。特别是 Solana 生态,其最大的借贷协议中 Solend TVL 一度是 Serum 的 2 倍以上。当行情下行,Solend 在 Serum 等 DEX 中清算 SOL 抵押品时,可能会直接抽干链上流动性,导致 SOL 价格被大幅打压,进而引发其他账户清算,这也是近期 Solend 提出接管提案的核心原因。

此外,随着行情下行,DEX 中无常损失也随着扩大,LP 赚取的手续费可能根本弥补不了损失,进一步降低流动性提供的积极性。

关于无常损失,此前 Bancor 曾在 V3 中推出特色功能「无常损失保护」机制,满足上述条件的流动性提供者即可在撤出流动性时同时获得 Bancor 的 100% 的无常损失保险,而近期 Bancor 却暂停了该机制。根本原因还是市场下行,如果 LP 此时提现 Bancor 将需要支付天价保险费, 并且也会导致 Bancor 流动性降低,这是其不愿意看到的。

“在此期间执行的提现将不符合无常损失保护的条件,留在协议中的用户将继续获得收益,并有权在无常损失保护重新激活时获得其完全受保护的价值。”Bancor 方面表示。

总结

每次极端行情,都是对 DeFi 协议的一次大考。

总体而言,成熟的龙头项目们在本轮压力测试下,都能交出满意答卷,而新项目或多或少暴露出一些问题,这将是其走向成熟的必经之路。当年,MakerDAO 也曾在「312」崩盘期间产生了 400 万美元的坏账,但最终还是走出失败的阴影,成长为如今的「DeFi 央行」。

在极端行情的考验下,去中心化治理也成为热门议题,我们看到了关于「程序正义」与「结果正义」的讨论(点击阅读《Solend闹剧背后的「DeFi道德悖论」》)。这方面,DeFi 协议龙头们已给出了答案:既然崇尚「Code is Law」,那就按章办事,该清算就清算;一切治理按流程进行,即便事态紧急,也留出足够的时间进行投票表决。