熊市下的 Web3 投资:哪些赛道值得布局?探寻头部基金和 Alpha

作者:Jessica, Aaron, Rosie ,A&T Capital

前言

-

Layer 1 包括数据层、网络层、共识层和激励层的扩容解决方案,典型例子包括Avalanche,Solana等

-

Layer 2 包括 - 合约层项目,典型例子包括Perpetual protocol、Scaling等

-

应用层项目里面涉及21个不同的行业标签,其中需要具体说明的有:

Web Builder:表示web3网络、区块链搭建服务,和基础设施区分开来

Legal:表示合规服务

Environment:表示ESG相关服务

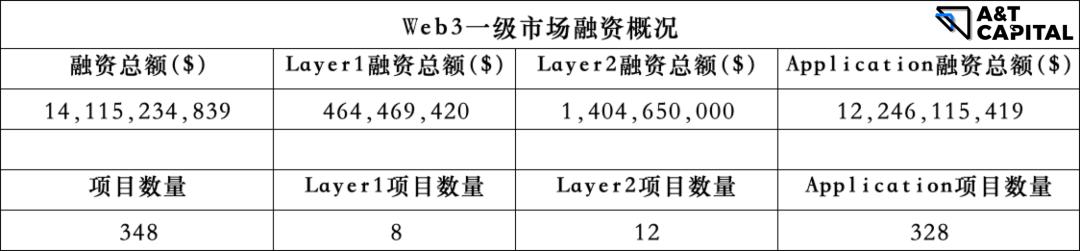

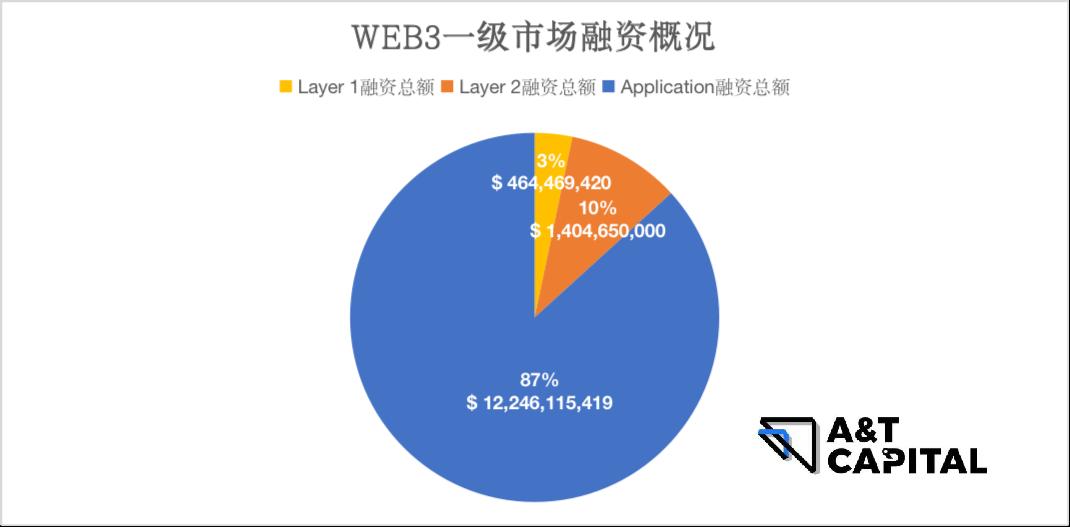

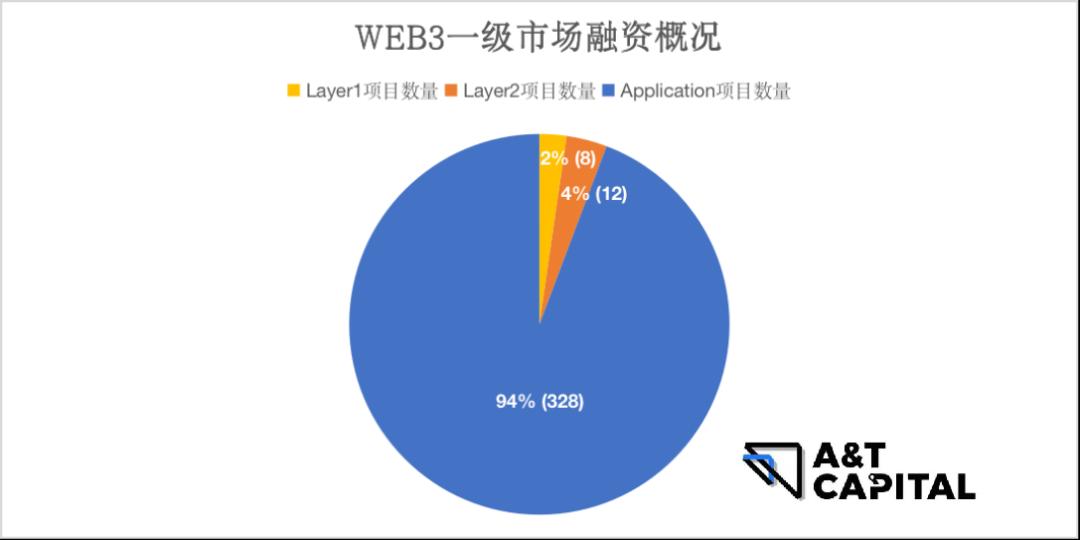

一:加密一级市场融资概览

基于以上统计数据,2022.5.1-2022.8.13应用层最获得Web3行业资本的青睐,出现了最多的被投项目 :87%资金流入应用层,94%的融资项目也是在应用层。

1.1 Layer 1

-

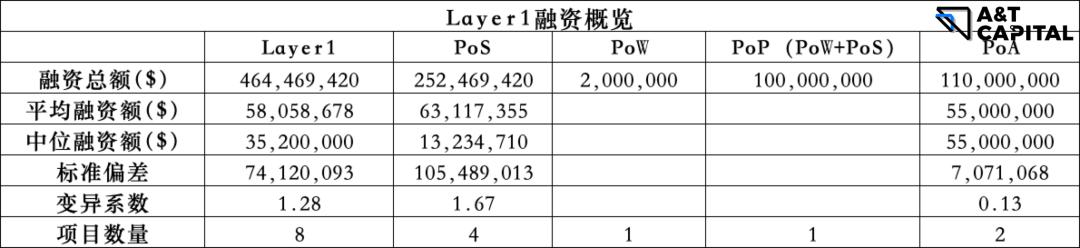

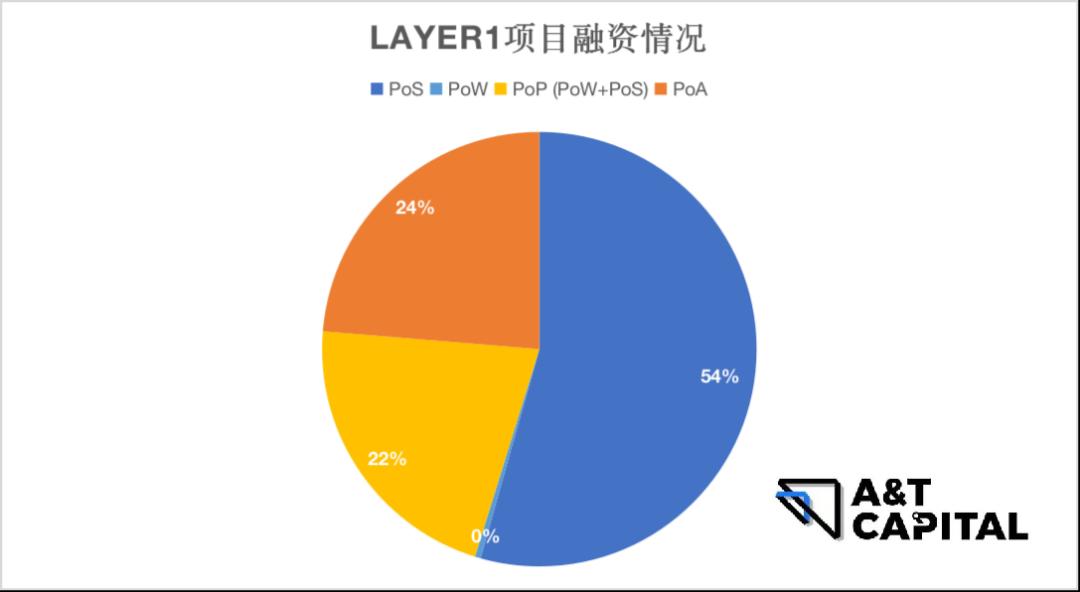

PoW占比非常少,其融资金额小于总融资金额的1%:由此可见,PoW存在的诸多问题(过高的能源消耗,大规模使用情境下低效,以及PoW高昂的硬件成本与竞争环境,给矿业带来了资本密集化的特征,催生了中心化趋势),因此资本更加青睐PoW以外的模式。

-

PoS是layer1中融资表现最好占比约总金额50%,明显超越其他category的赛道。融资情况来看市场对于PoS Layer1尤其看好。PoS相比于PoW有更低的能源消耗,更高的可扩展性和交易吞吐量。

-

PoP(PoW和PoS的混合模式):获得融资金额占比总量22%

。PoS并非完美解决方案,混合机制结合了PoW和PoS的好处

。避免了1.中心化 2.安全风险 3.MEV风险 4.PoS协议所导致的DoS风险

。避免了PoW的高能耗和低性能

-

PoA获得融资金额占比约25%。模式可以在不牺牲安全的前提下,保障速度和高性能。与区块链传统的运作方式不同,但是提供了一种新兴的区块链解决方案,可能非常适合私有区块链应用

1.2 Layer 2

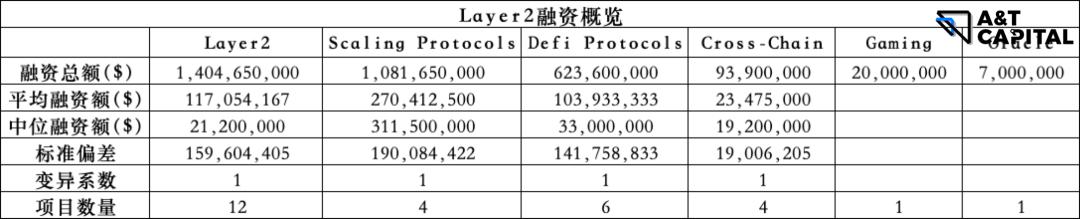

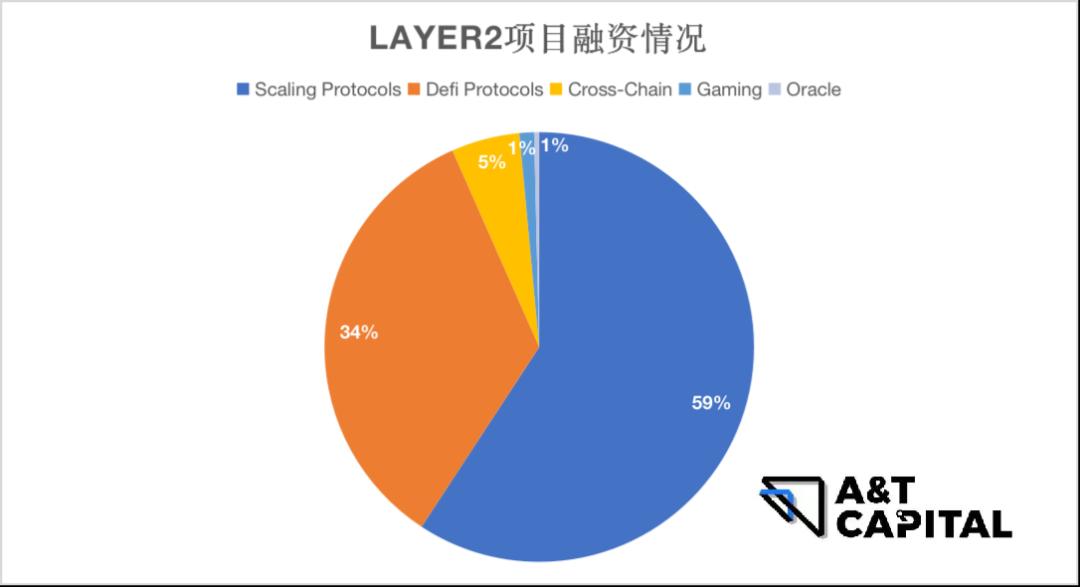

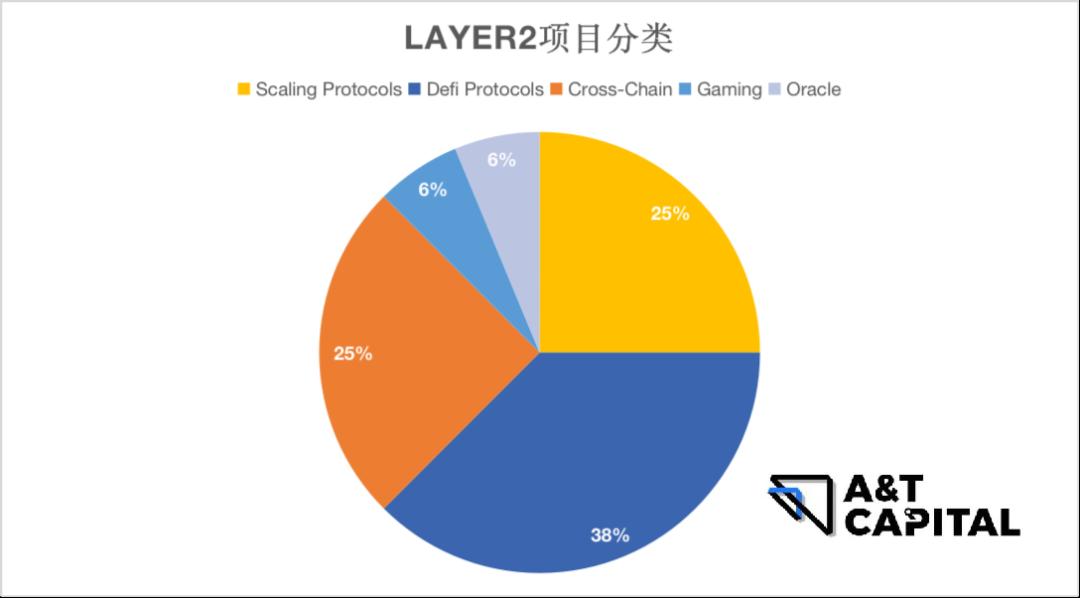

总体来说,Scaling Protocols和DeFi Protocols有更好的融资表现。

-

Scaling Protocols

。Scaling Protocols:投资机构对于扩容协议这一整体赛道的下注增高

。市场对于扩容方案的需求因为更高的gas fee / TPS / latency变强

-

Defi Protocols

。Defi Protocols赛道整体关注度高 (34%)

。66%项目做跨链协议方向(DEX跨链聚合协议),但是从融资金额上来看表现并不突出,仅占总融资数额11.5%

。Defi Protocols中,基础设施融资数额占比56%,稳定币借贷协议融资数额占比32%

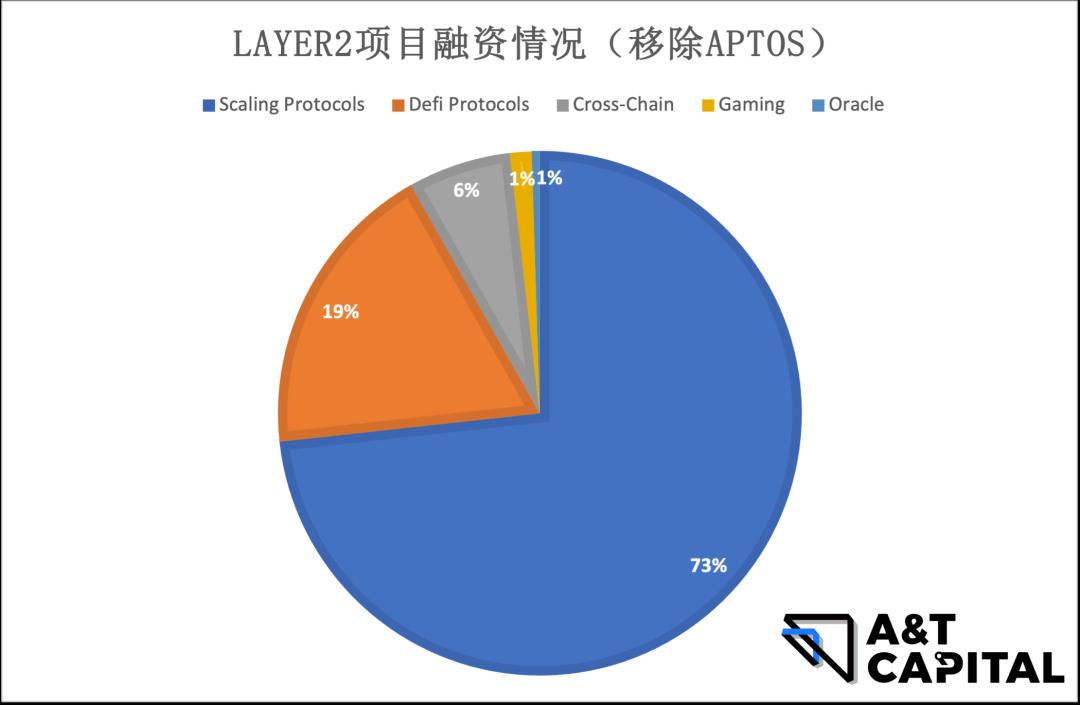

。Aptos为行业alpha,考虑看作离群值。把Aptos从Defi Protocols中移除,Defi Protocols的funding amount占比降低到19%,说明Defi赛道的关注度呈冷却的趋势,而相较而言,Scaling Protocols赛道的占比达到了overwhelming majority(73%),为市场关注度最高的热门趋势。

-

Oracle

Oracle方向获得融资的项目非常少,占L2 总融资数额的1%。原因可能在于,1)Oracle的概念没有什么创新;2)Oracle的使用受行业限制,而且需要现实生活的数据 (i.e. 保险/房地产),如今比较火热的赛道i.e. GameFi和NFT大多数不需要Oracle

-

游戏

GameFi相较于其他赛道例如Defi,对交易速度和gas fee的要求更高。General Layer 2提供了潜在的扩容解决方案,但是在这一次的研究cover到的项目叙事中出现了为GameFi专门打造的protocol。这可能说明GameFi类型应用有具体的需求是通用的Layer 2无法完美解决的,这个方向值得继续研究。

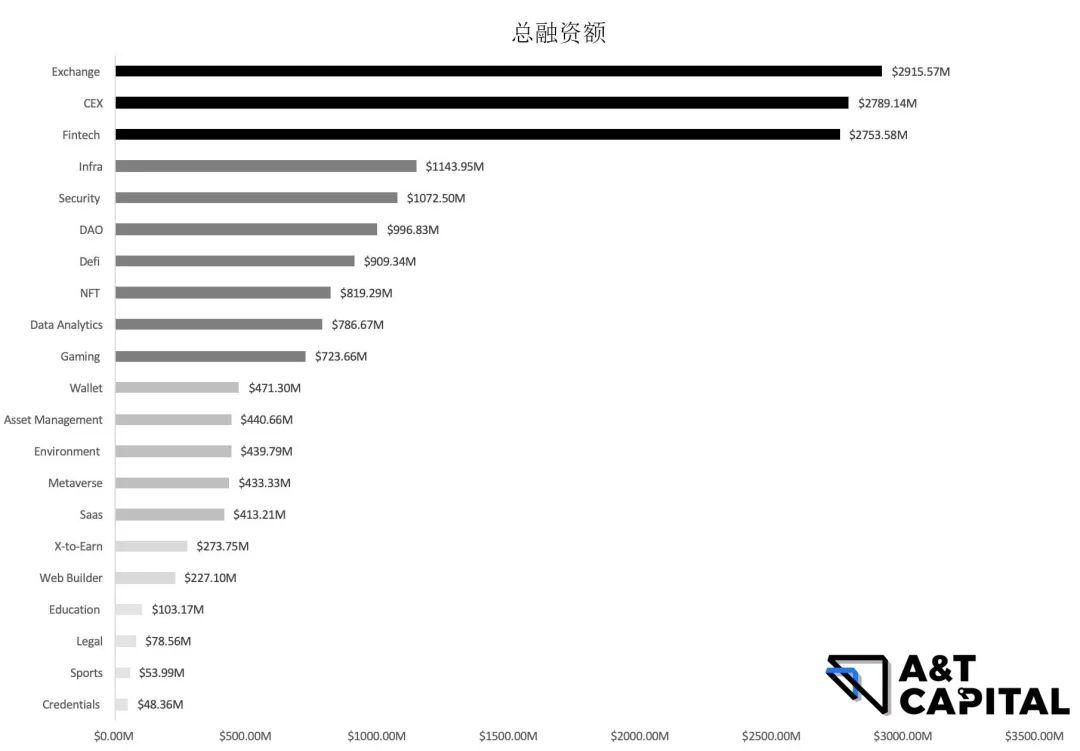

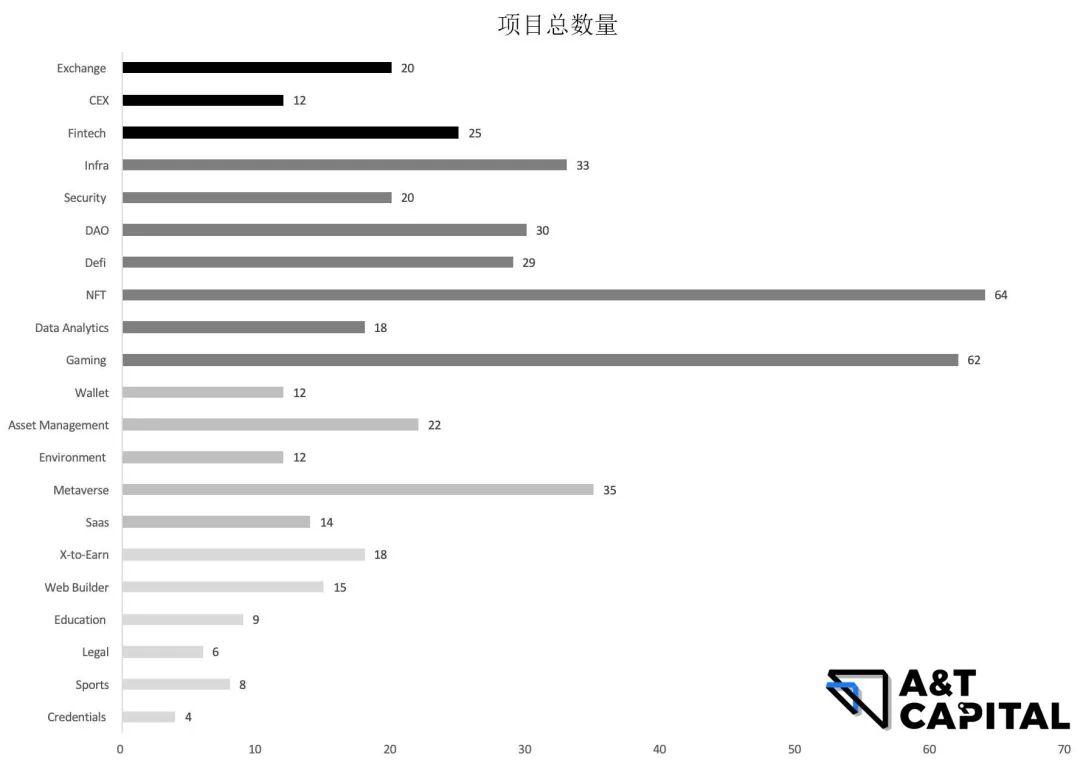

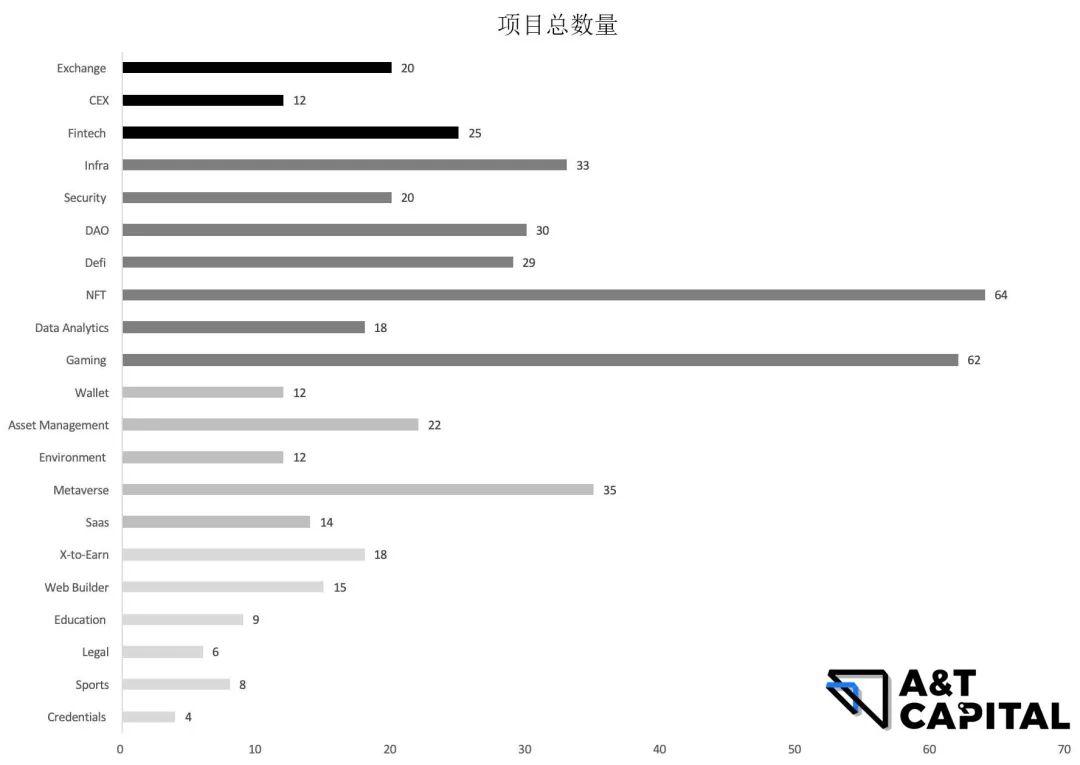

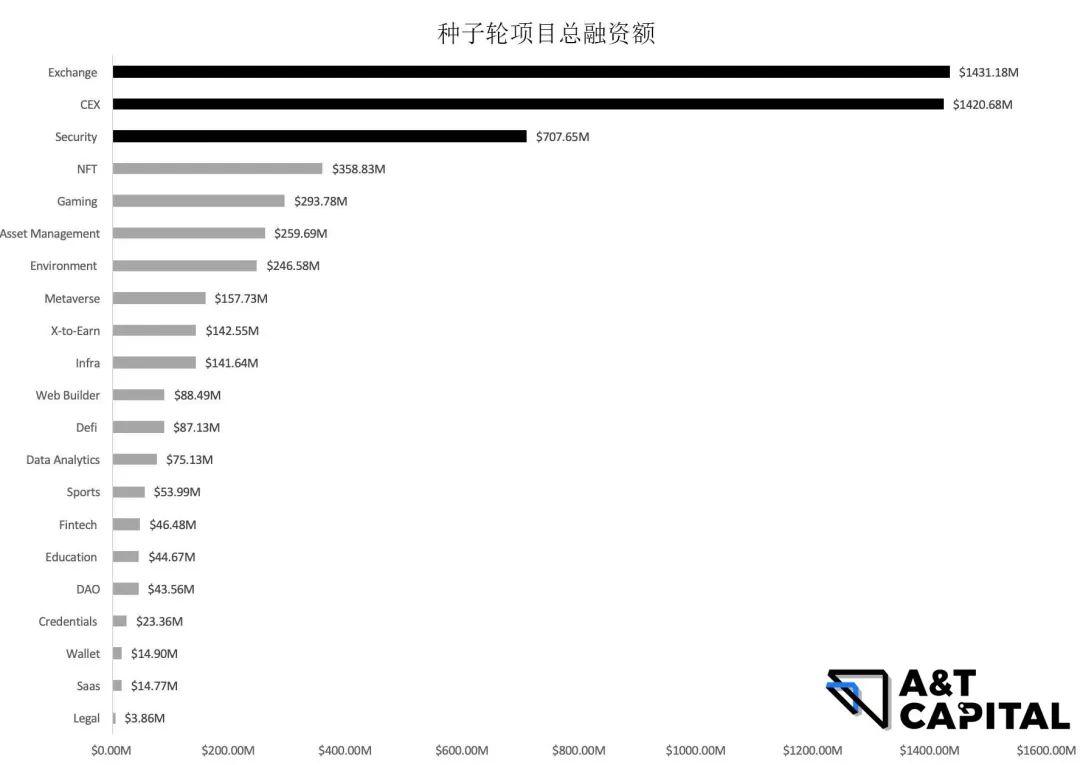

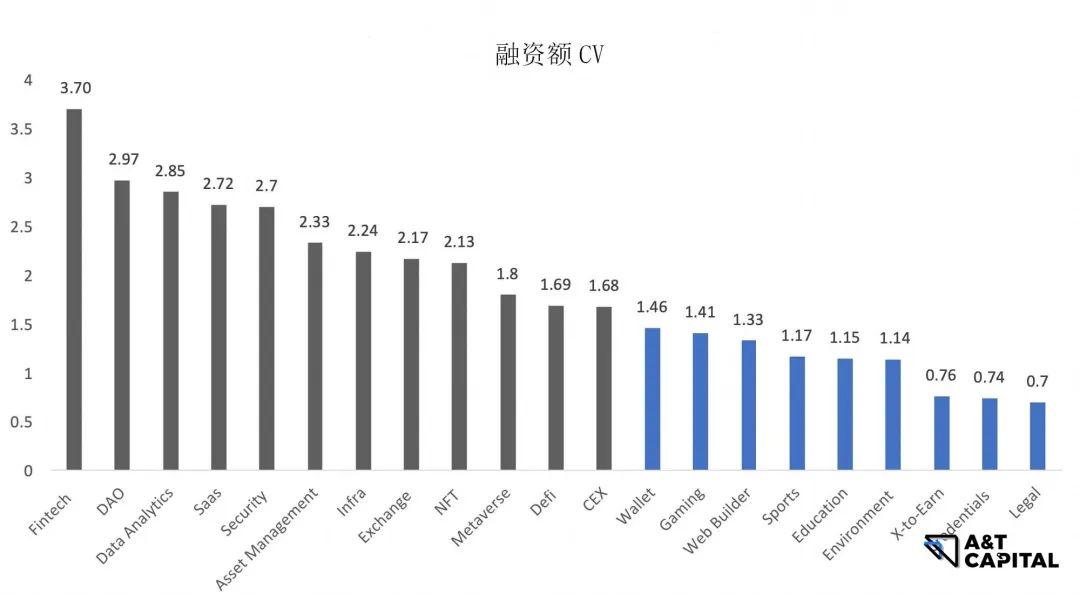

1.3 应用

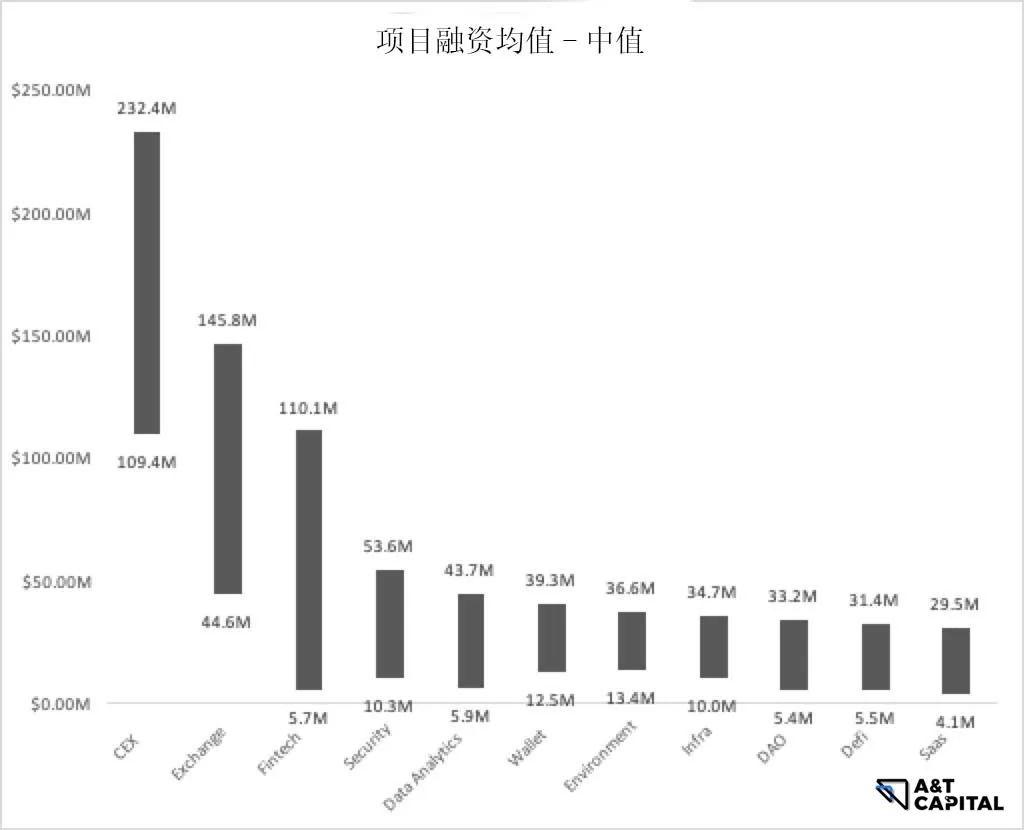

由上图所见,融资标的中交易所、金融科技共占47%,其余均低于6%,分布比较均匀。

大趋势(总体)

融资金额前三的类别:交易所、中心化交易所、金融科技。

融资项目数量前三的类别:NFT、游戏、元宇宙。

新趋势(前种子轮 - preA轮)

由图可见,种子轮融资项目数量前三类别:游戏、NFT、元宇宙。种子轮融资金额前三类别:交易所、中心化交易所、安全。

1.4 总结

-

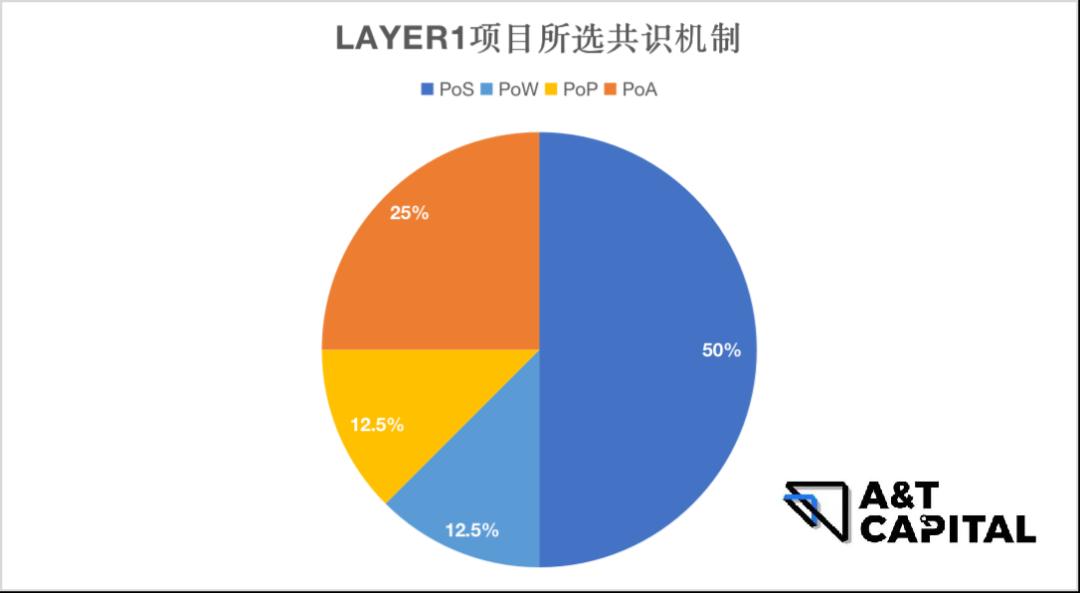

Layer 1 - 以PoS和hybrid chain为最主要的热门趋势,能看到hybrid chain的关注度越来越高,间接证明大家对于PoS潜在的security问题已经关注到,并且在寻找能balance security和efficiency的方案。

-

Layer 2 - 以general scaling protocol为最主要的热门趋势,新增方向包括针对行业的layer 2 chain。

-

Application - 大趋势和新趋势都是以短期能在二级市场流通的项目为热门趋势,新增的一个大方向为security。

二:Alpha & Beta趋势

2-1 Alpha

首先定义Alpha:

Alpha市场的特性是在交易驱动的融资。具有Alpha特性的项目需要表现为同一个Layer的类别中明显超越其他项目。我们在本文中寻找的Alpha项目,需要满足总融资超过其所在赛道平均融资的2倍以上。

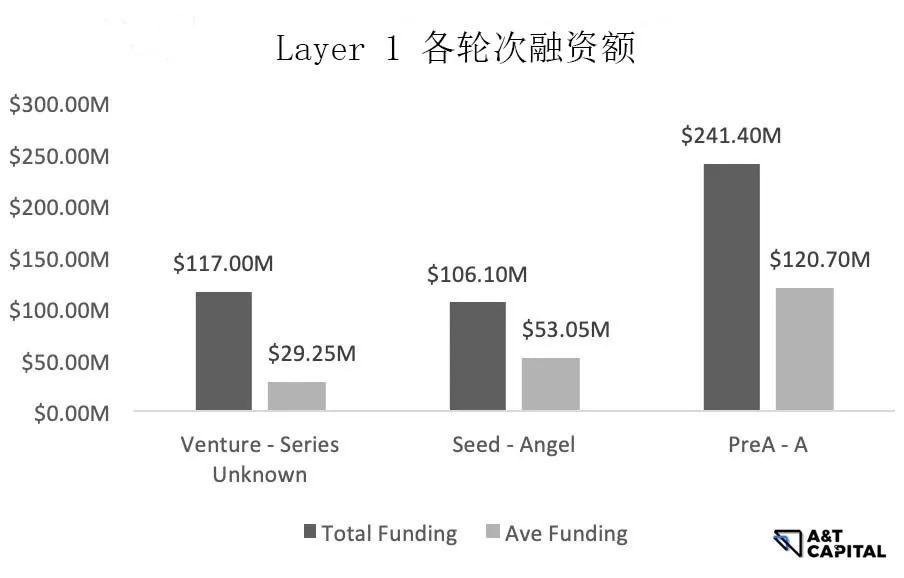

2-1.1 Layer1

由图所示,Layer1里没有看到alpha。

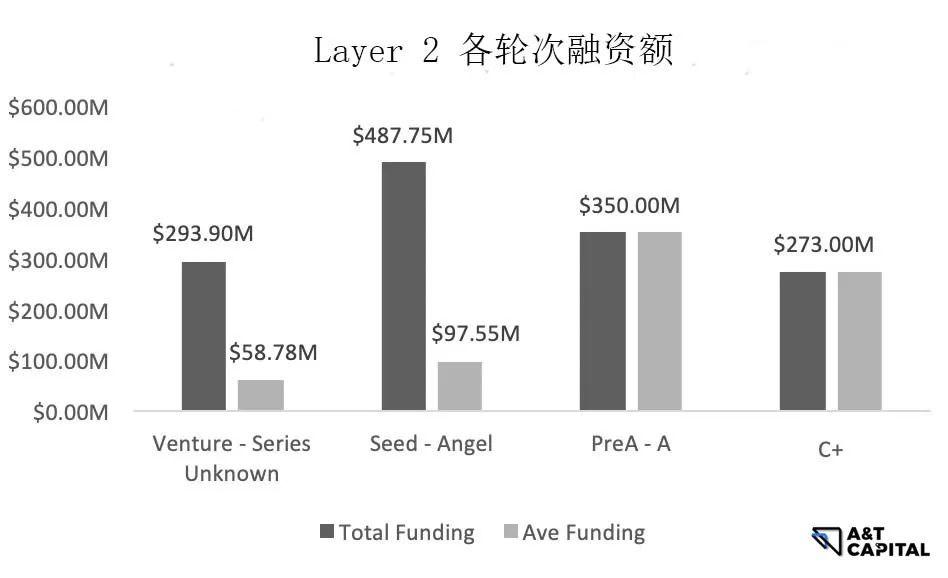

2-1.2 Layer2

由图所示,Layer2中Seed-Angel阶段存在Alpha,Polygon是这个stage里的alpha项目。其他如PreA-A,B-C,C+都没有Alpha。

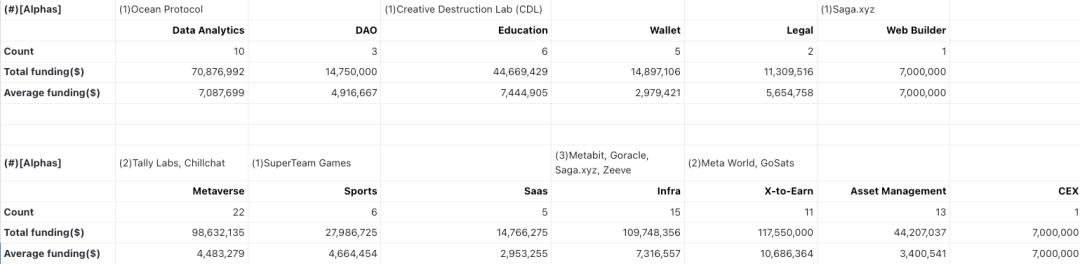

2-1.3 应用层

-

Seed-Angel

-

PreA-A

-

B-C & C+

2-2 Beta

定义Beta:

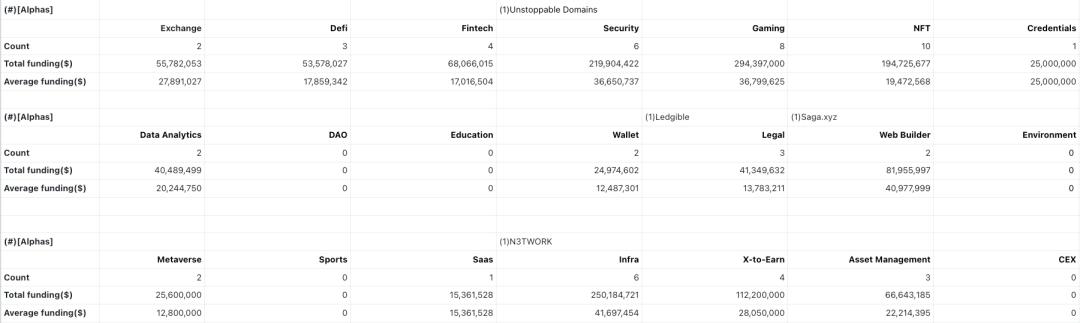

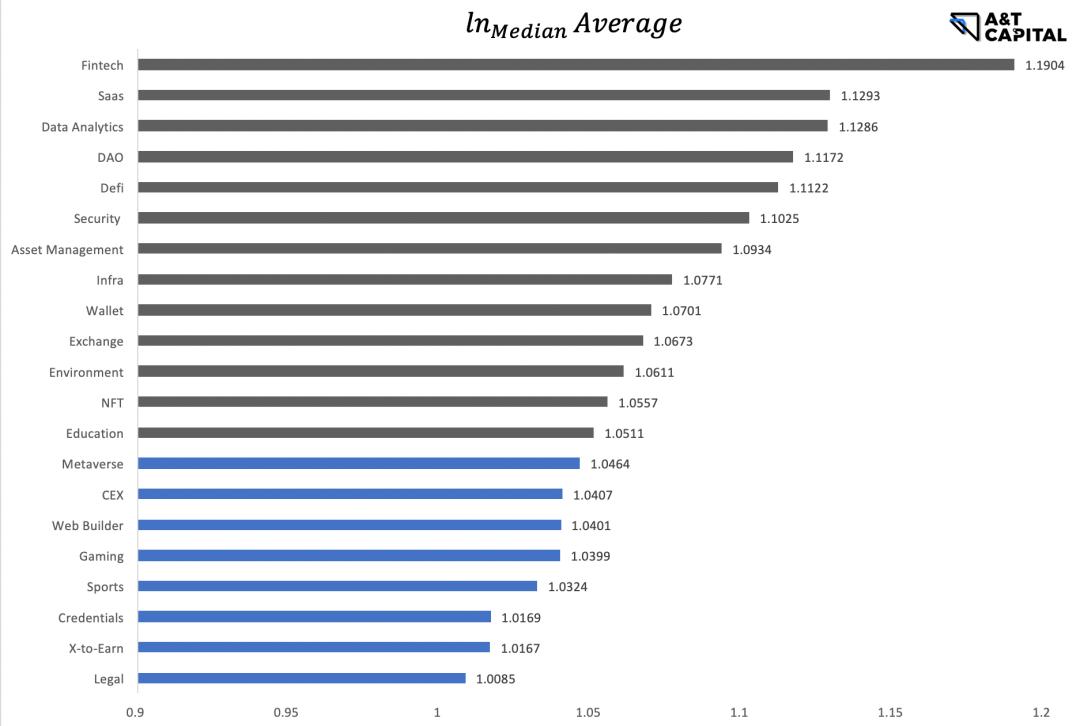

Beta市场特性是市场驱动融资。Beta衡量市场对某行业/技术类别整体是否看好。具有Beta属性的赛道融资普遍不错。统计上的离散系数(coefficient of variation)越低,表示赛道融资离散度低,进而体现市场有beta属性。我们进一步用平均数和中位数做差来交叉对比验证。CV较低且average和median的差距不大的市场更体现beta特性。我们用 CV < 1.5 和 log(average)/log(median) < 1.05 判断。

2-2-1. Layer 1 & Layer 2

总体数量太少,不具有统计意义。总体来说,Layer 1 & Layer 2属于融资额度高,赛道火热。按照技术流分项目的话,融资额度相差不大。

2-2-2. Application

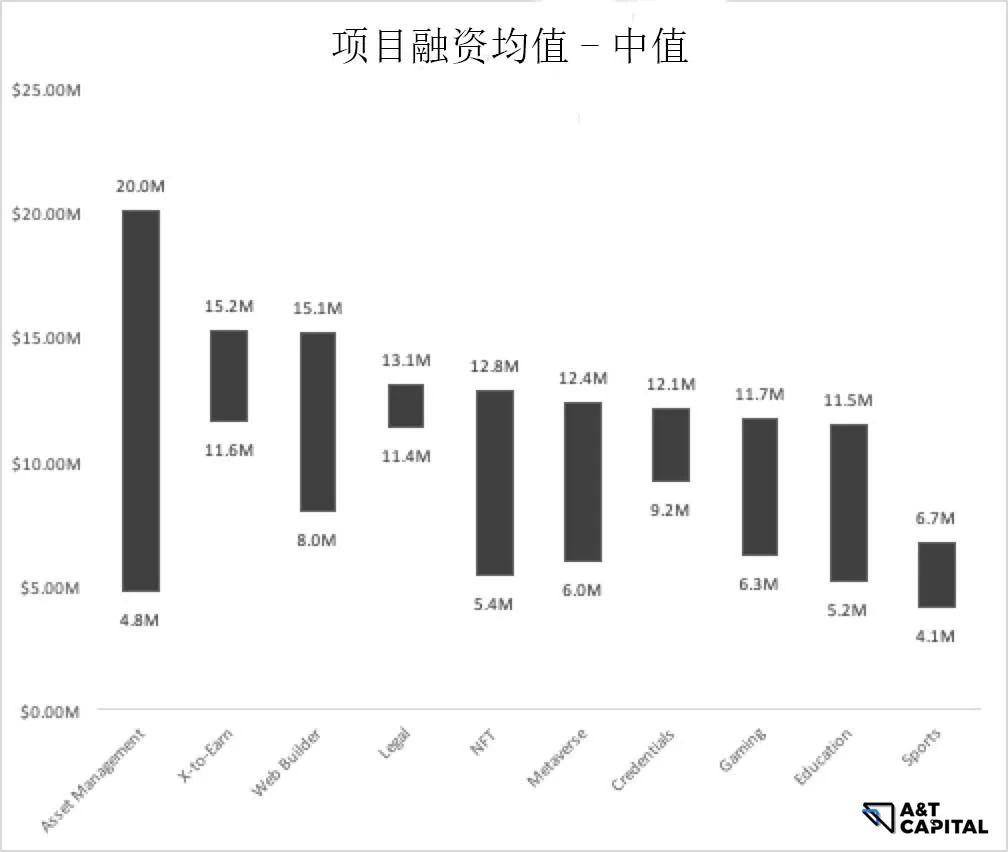

由上图可见,从CV1.5以下低离散度的角度来说,beta市场可以大致定为Wallet、Gaming、Web Builder、Sports、Education、Environment、X-to-earn、Credentials和Legal。但是因为一个季度的数据量会对CV的可信度造成影响,这里用AVE-MEDIAN做cross verification,如下。

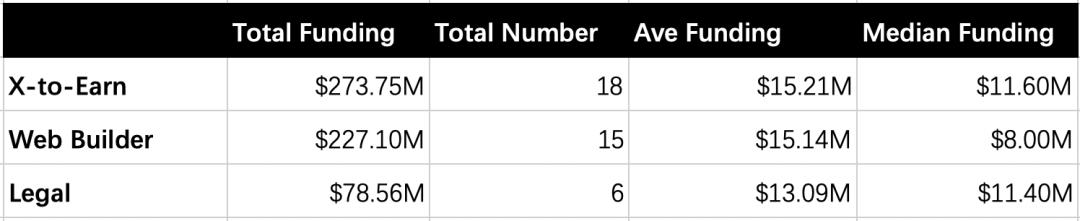

由上图可见,X-to-earn、Web Builder、Legal是经验证的beta。其具体融资数据如下。

2-2-3. 总结

在应用层里,通过两种算beta方法的对照下,得出X-to-earn、Web Builder、Legal具有beta属性。

三:部分头部机构主要的偏好

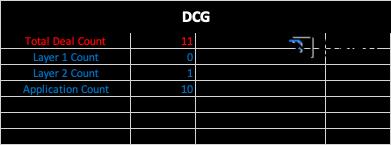

3.1 Digital Currency Group

DCG共投资10个项目。在阶段上没有偏好,从seed到series F都有布局。DCG投资的layer 2项目为polygon,其他9个项目均为application。在投资的9个application里,偏好从高到低:

-

Wallet,这也包括exchange里有built in的wallet

-

Security,包括代码审计、安全检测

-

Analytics tools,主要是数据数据分析、追踪、alert

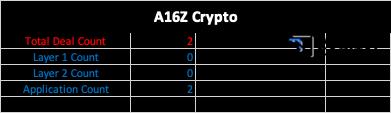

3.2 A16Z Crypto

A16z crypto出手了2个application项目,均为seed轮次。2个项目均为平台型项目:

-

Creator platform聚集创作者,帮助他们NFT化他们的原创作品

-

NFT pledging platform让所有由于高门槛nft无法玩一些游戏的玩家通过这个nft借贷平台成功访问这些游戏,最终在平台完成所有支付后即可拥有这些NFT的所有权

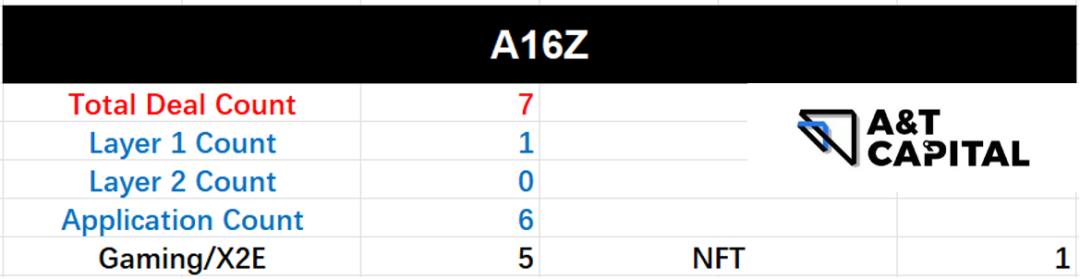

3.3 A16Z

A16Z共出手7次,包括1个Layer 1项目 - Aptos,和6个application项目。

在投资的6个application里,轮次包括2轮seed和4轮series A,方向包括:

-

5个gaming/x-to-earn

-

1个nft项目

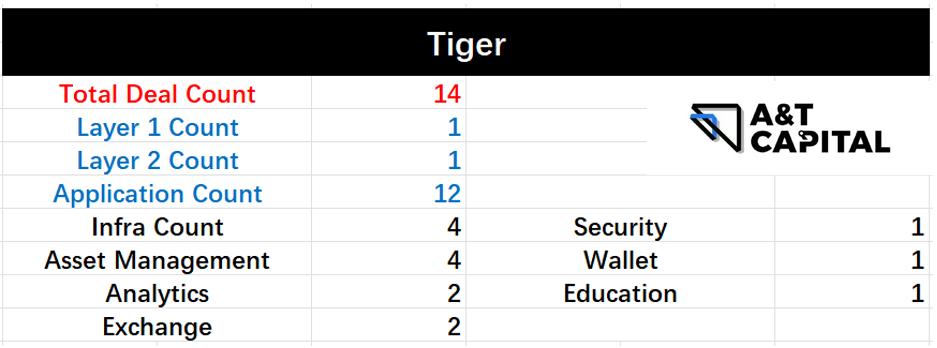

3.4 Tiger

Tiger共出手14次,1个layer1,1个layer 2及12个application。Layer 1的项目为Aptos,Layer 2的项目为polygon。在投资阶段上,14个项目从seed到series D均有出手,没有明显阶段的偏好。

在投资的12个application里,偏好从高到低:

-

4个Infra类的项目,包括staking service、DID、deployment platform

-

4个asset management

-

2个analytics和2个exchange

3.5 Lightspeed

Lightspeed共出手7次,7次投资时间均为application。在投资阶段上,从seed到series D均有出手,阶段上没有偏好。

在投资的7个application里,偏好从高到低:

-

2个asset management -

2个wallet -

2个exchange

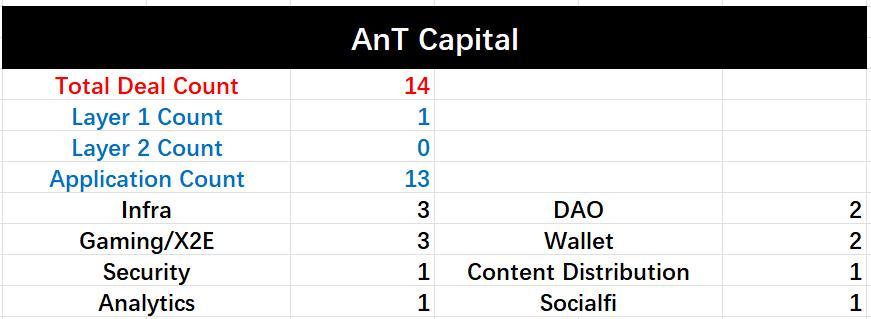

3.6 A&T Capital

A&T Capital共出手了14个项目,其中包括1个Layer1 - Mysten Labs。在投资轮次上,有明显偏好早期的趋势,其中包括7个种子轮和2个A轮。

在投资的13个application里,包括:

-

3个infrastructure

-

3个gaming/x2e

-

2个wallet

-

2个DAO工具

3.7 Paradigm

Paradigm共出手4次,4个投资均为application。在投资轮次上,4次出手均为seed轮。在投资的4个application里,包括nft marketplace、gaming/x2e、social、metaverse。

3.8 Dragonfly

Dragonfly共出手12次,其中包括1个layer 2 cross chain bridge,另外11个均为application。在投资轮次上,主要聚焦在早期seed轮,和成长期。在投资的12个application里,偏好从高到低:

-

5个gaming

-

3个asset management

-

2个social

3.9 Sequoia

Sequoia共出手5次,其中包括1个layer 2 - starkware,另外4个均为application。在投资轮次上,有明显偏好后期的趋势,其中包括一个ICO轮项目。在投资的4个application里,包括:

-

2个metaverse

-

1个asset management

-

1个insurance

总结

在本文中,我们回顾了加密行业在2022.5 - 2022.8期间获得机构基金投资的项目,总结有以下主要趋势:

-

从投资阶段看,市场上的基金在熊市里更愿意出手非常早期或后期项目;退出方式以短期内能进入二级市场为主,能看到对链游和加密资金管理项目的投资数量增加;

-

从投资方向看,Layer 1以PoS为主,hybrid chain的关注度显著增加;Layer 2以general scaling为主,industry-specific chain的关注度提升;应用层以游戏、NFT为主,对安全赛道的关注度明显在增加。