Alameda Research 倒闭之后将如何影响加密市场流动性?

原文链接:《Crypto Liquidity in a Post-Alameda World》

作者:Clara Medalie & Dessislava Aubert & Riyad Carey,Kaiko

编译:倩雯,ChainCatcher

关于 FTX 的各种奇闻怪谈层出不穷。上周五,FTX、FTX US 和 134 个相关实体都申请破产,这显示出该交易所与相关公司已深陷泥潭。仅仅几个小时后,该交易所遭受大规模的黑客攻击,6亿多美元从FTX和FTX US的钱包中被吸走,立即引发了内部人员作案的传言。

也许最令人震惊的是,《路透社》的一份报告称,SBF建立了一个秘密的后门,在审计人员没有注意到的情况下,在Alameda Research和FTX之间输送资金。

今天,我们将重点关注 Alameda 做市业务对加密货币的影响,以及他们的倒闭对流动性意味着什么。

Alameda缺口

Alameda Research是加密货币领域最大的做市商之一,为高低市值的代币提供价值数十亿美元的流动性。现在逐渐浮出水面的一点是,他们的整个交易业务是由FTX不正当地混合了客户资金进行的。上周四,Alameda Research 宣布他们将正式结束交易。这对整个市场的流动性意味着什么?

加密货币流动性仅由少数几家交易公司主导,包括Wintermute、Amber Group、B2C2、Genesis、Cumberland和(现已倒闭的)Alameda。随着最大做市商之一的消失,我们可以预期流动性会大幅下降,我们将其称“Alameda缺口”。其他做市商因FTX的倒闭也会遭遇更多损失,进而会使该缺口继续扩大。到目前为止,Amber Group、Wintermute和Genesis都宣布他们有资金存在FTX上,这可能会影响他们的整体做市业务。

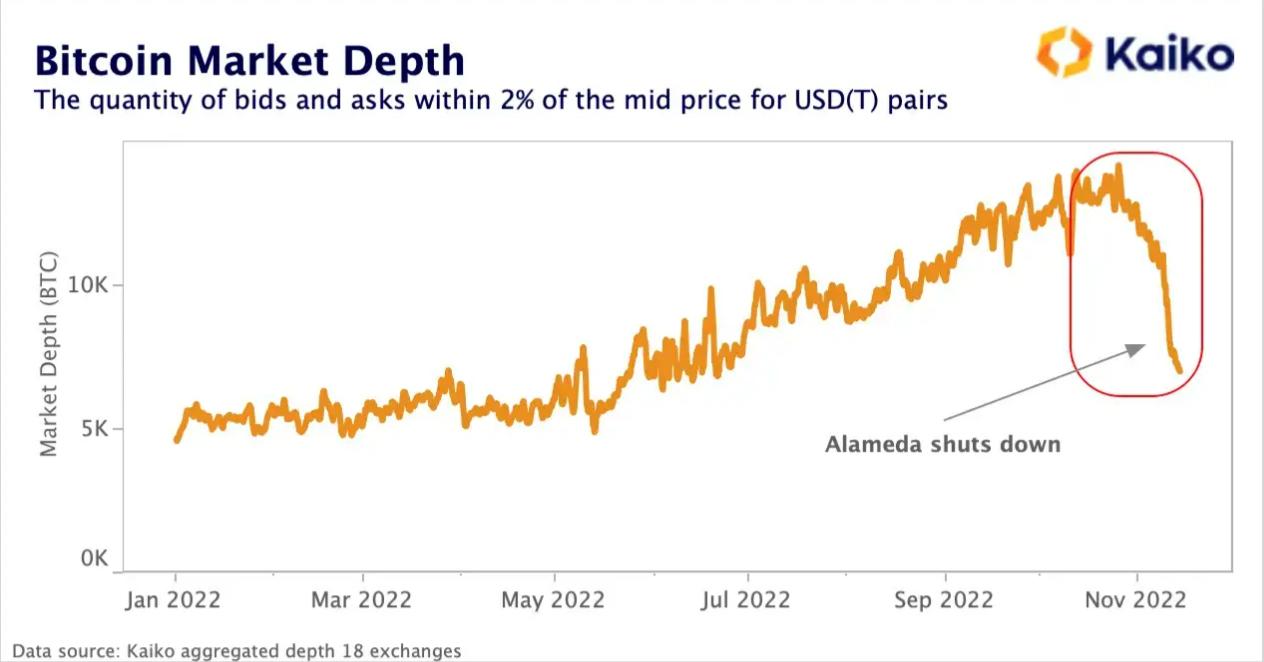

流动性在波动时会出现正常下降,这是因为做市商在从订单簿中抽取卖价/买价任务,以管理风险和避免不良流动。但我们在过去一周观察到,流动性比以往任何一次市场下跌中下降都更严重,这表明“Alameda流动性缺口”可能会持续存在,至少在短期内是这样。

自11月5日以来,CoinDesk公布了对Alameda资产状况的调查,中间价2%以内的BTC流动性已经从11.8k BTC下降到7k,是6月初以来的最低水平。

上面的图表汇总了18个交易所的市场深度,包括FTX,它不再有任何真正的做市活动。即使从图表中排除FTX,深度仍然有巨大的下降,这表明整个市场的流动性受到Alameda的崩溃和其他做市商损失的严重影响。自11月5日以来,Kraken的BTC深度下降了57%,Bitstamp下降了32%,Binance下降了25%,而Coinbase下降了18%。

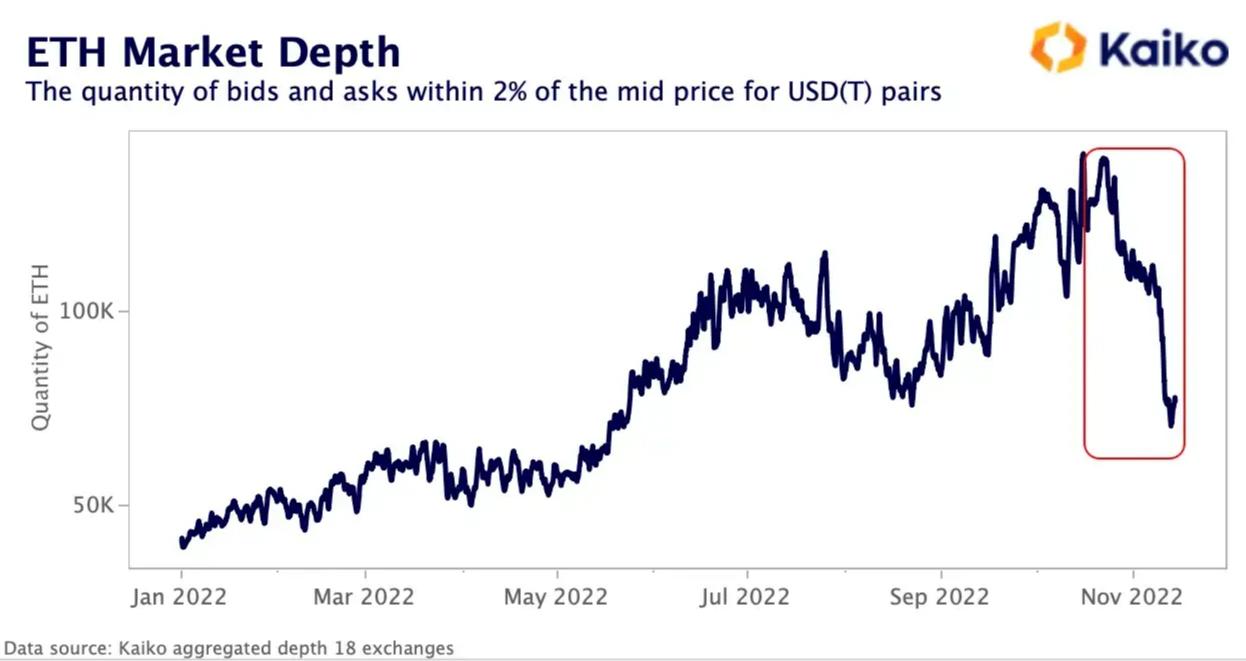

ETH市场也受到崩溃的影响,2%的市场深度下降到5月下旬的水平。

好在,自5、6月的加密货币信贷危机以来,整个市场的BTC和ETH流动性一直在稳步增长,所以深度下降应该不会有太大的破坏性。更令人担忧的是山寨币的流动性。Alameda投资了数十个项目,持有价值数百万美元的低流动性代币。但由于Alameda也是一个做市商,我们可以认为他们也是这些代币的主要流动性提供者。

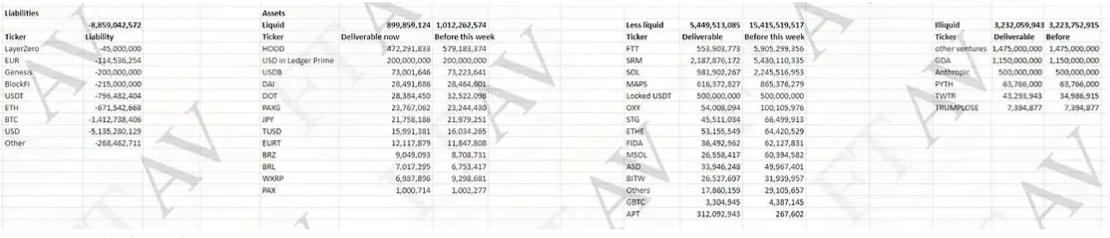

目前还不清楚Alameda与FTX持有代币的全部细目,但以下是《金融时报》提供的FTX资产负债表明细,该表按流动性对持有的资产进行排名。

在“流动性较差”(表格中的“less liquid”)类别下,排名前四的是FTT(如今这一切的源头),一个名为Serum(SRM)的Solana DEX代币,Solana的原生代币SOL,以及一个名为MAPS的代币。

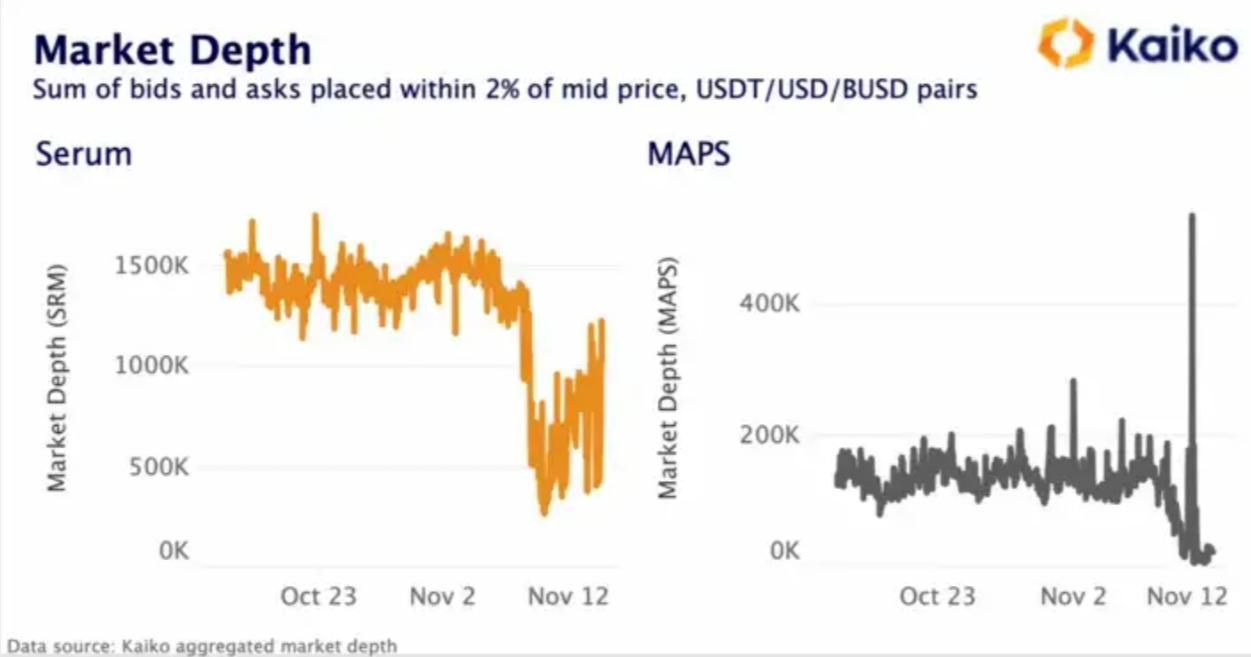

让我们看看Alameda前后,SRM、SOL和MAPS的流动性情况。下图是提供SOL交易对的9个交易所深度汇总的情况。整体市场深度下降了50%,在所有订单薄上,市场深度从100万SOL下降到50万以下,而且这种下降在每个交易所都出现。

SRM和MAPS也出现了深度的巨大下下跌。为了避免价格影响,我们用每个代币的原生单位来表示深度,该数据表明做市活动已经受到Alameda崩溃的严重影响。

Alameda持有大量的非流动性代币,同时(几乎可以肯定)是这些代币的做市商,这使得该公司在面临破产时几乎无法绝境逢生。总的来说,可以预计在不久的将来,山寨币的流动性将会非常低,特别是那些受到FTX/Alameda实体大量投资的山寨币。

稳定币会有风险吗?

虽然不流动的山寨币在Alameda/FTX的资产负债表中占比很大,但Alameda也持有数百万的稳定币。以下是由21 Shares制作的Dune Analytics仪表板,追踪与Alameda相关的已知以太坊钱包地址的持有量。

截至周一上午,Alameda持有价值超过4600万美元的稳定币,其最大的稳定币持有量是TrueUSD(按市值计算是第六大稳定币),其次是1170万美元的USDC和1100万美元的USDT。自上周末以来,其持有的USDC已经下降了五倍。

尽管TUSD是流动性最低的稳定币之一,仅在10个中心化交易所有活跃交易,但其在中心化交易所的价格在过去一周保持相对稳定。

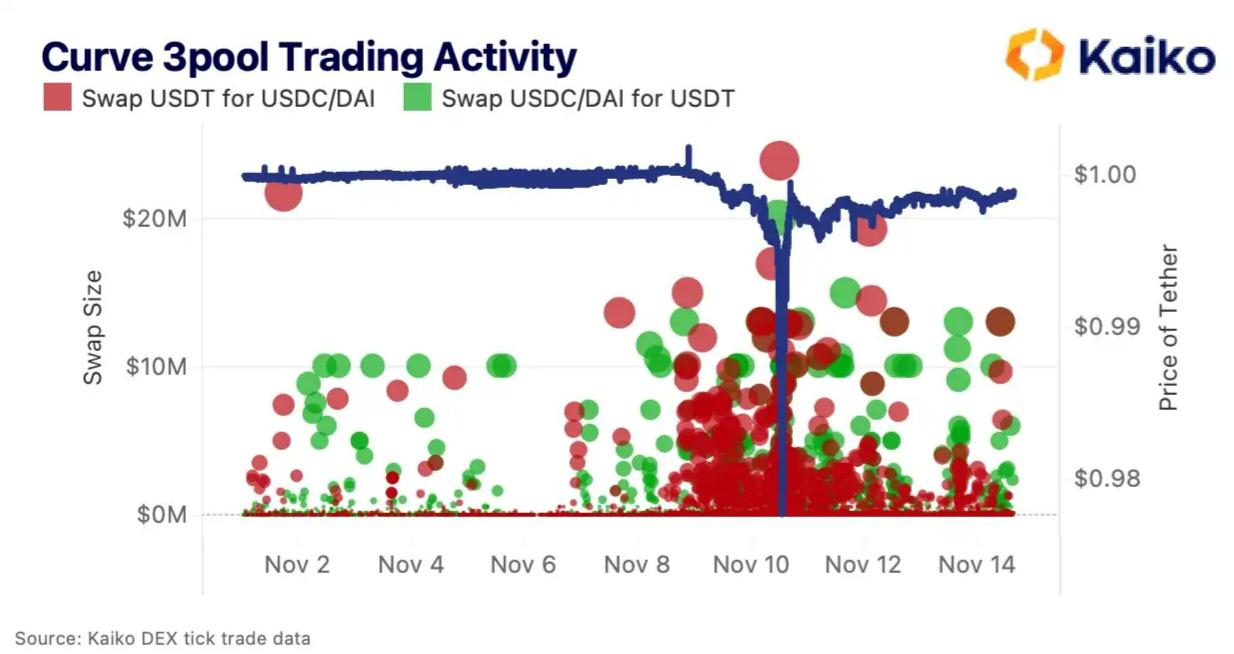

USDT表现出最剧烈的价格波动,在11月10日跌至0.989美元,然后在11月11日飙升至1.058美元。从那时起,它一直在以小幅度折价进行交易,这表明中心化现货市场受到持续卖压。

甚至有人猜测,Alameda正在积极地做空USDT,在Aave上使用USDC借入USDT,然后在Curve等其他交易所出售。下图Curve 3pool上的活动显示,大量USDT被卖出以换取USDC和DAI,导致USDT的价格(蓝色)短暂下跌,低于其挂钩价2美分。此后,价格恢复,现在的价格仅比其挂钩价格低10个基点。

稳定币大部分的市场活动主要仍然发生在中心化交易所,因此,尽管DeFi市场上出现轻微的折扣,其价格似乎保持稳定。

衍生品市场的极端波动

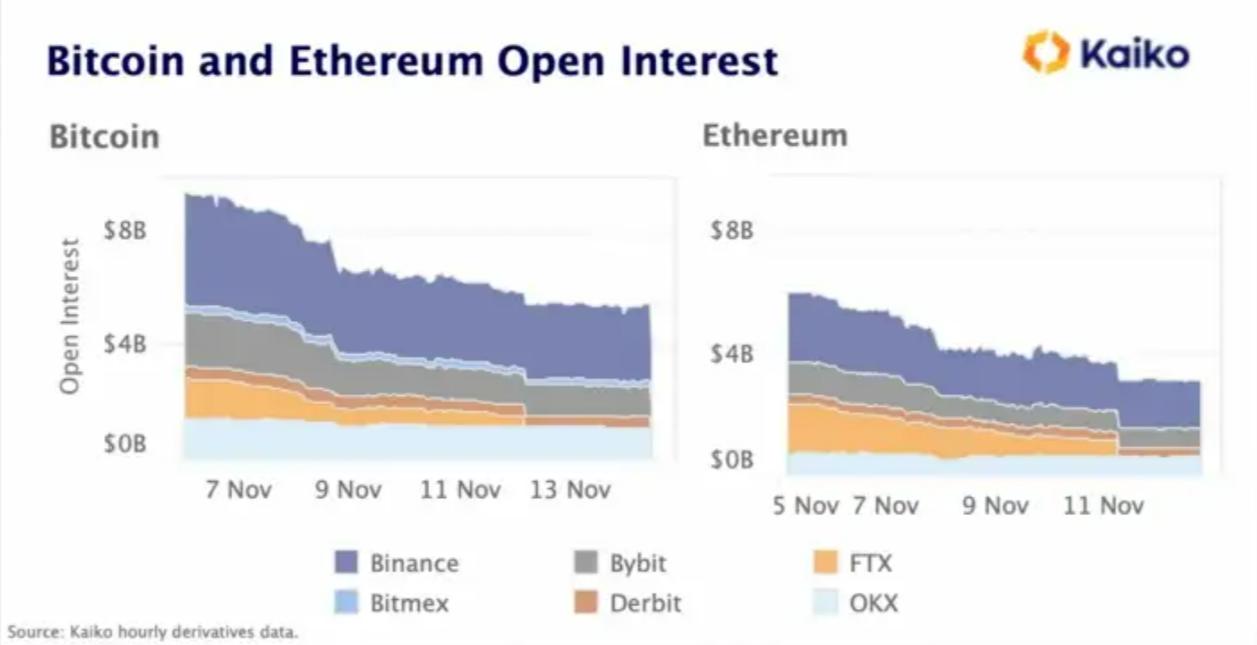

上周无疑是加密货币历史上最动荡的一周,在Binance于11月9日退出收购FTX后,BTC和ETH都出现了五个多月以来的最大单日跌幅。现货价格剧烈波动,在短短24小时内导致了8.75亿美元的级联多头清算,永续期货未平仓量暴跌两位数。

5家交易所(不包括FTX)的BTC未平仓合约在这一周内从80亿美元左右降至55亿美元,而ETH从40亿美元降至30亿美元。FTX的崩溃可能会对衍生品市场产生重大影响,截至11月初,它占BTC未平仓合约总额的14%,占ETH未平仓合约的28%。

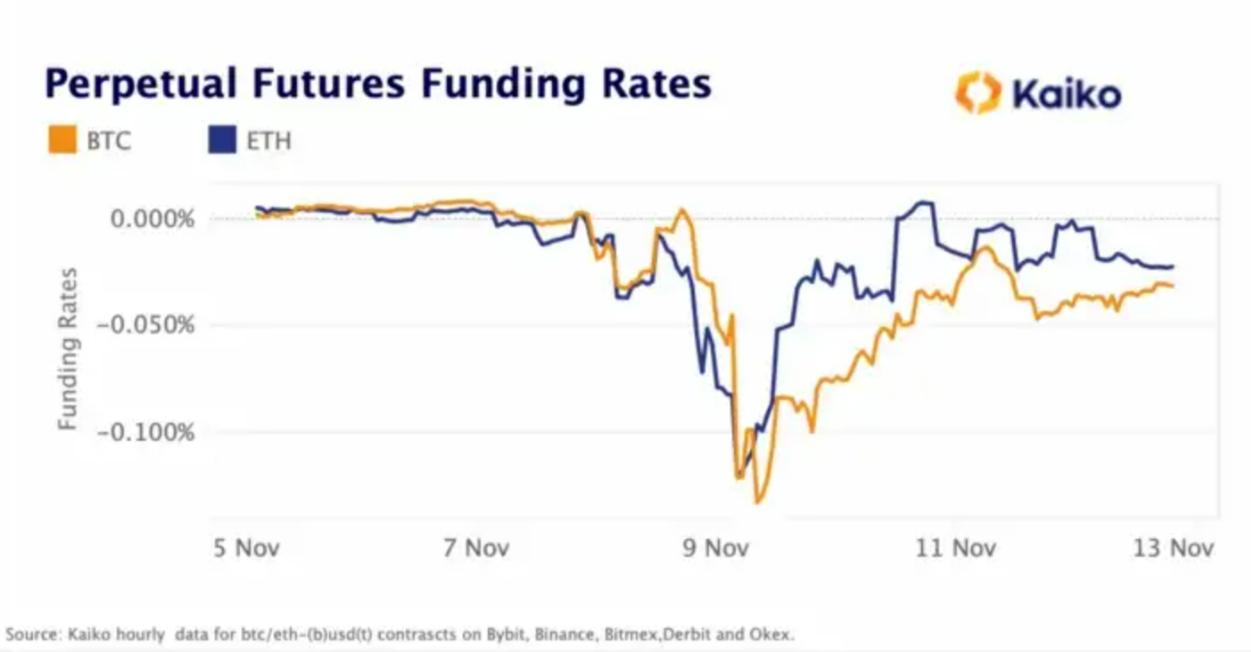

上周的事件对市场情绪产生重大影响。BTC和ETH的资金利率都暴跌入负值,截至周一早上仍然是亏损状态,因为市场已明确转为看跌。

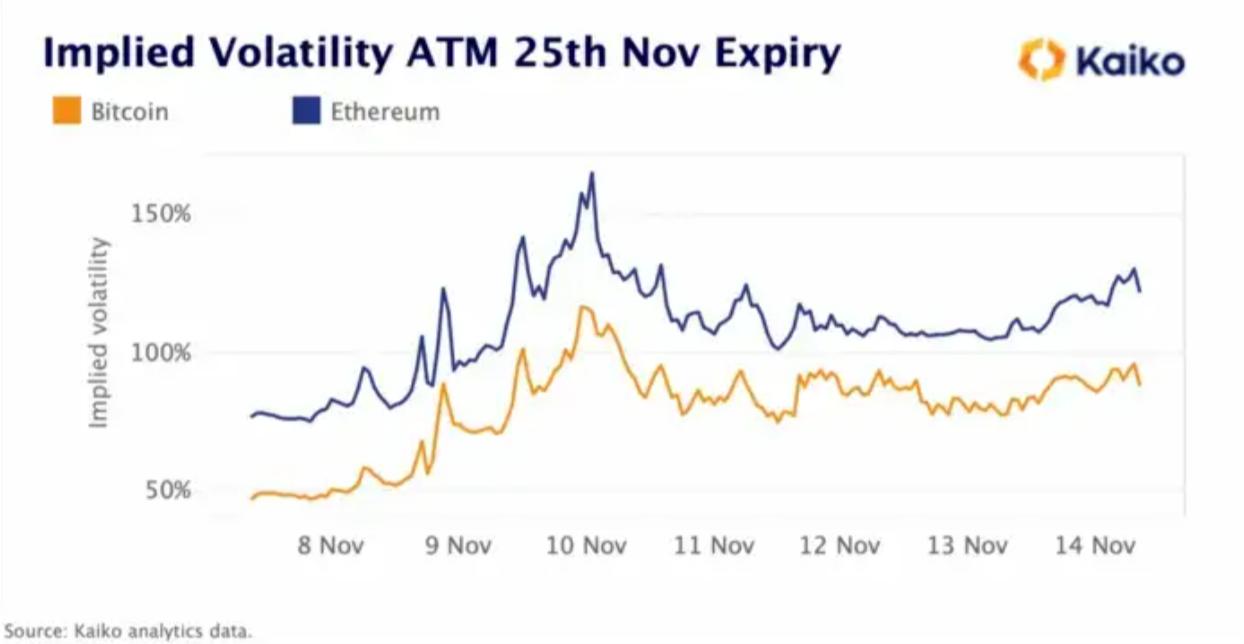

期权市场也出现突然的情绪转变,11月8日至9日,BTC和ETH期权的隐含波动率激增。隐含波动率可以衡量期权交易商对未来价格波动的预期。

11月25日到期的BTC ATM隐含波动率在短短24小时内从50%左右翻了一倍多,超过了117%。ETH ATM的隐含波动率也飙升至165%,之后略有回落。隐含波动率目前仍然很高,这表明市场对风险的看法发生了巨大的变化。

加密货币与 TradFi 的关系

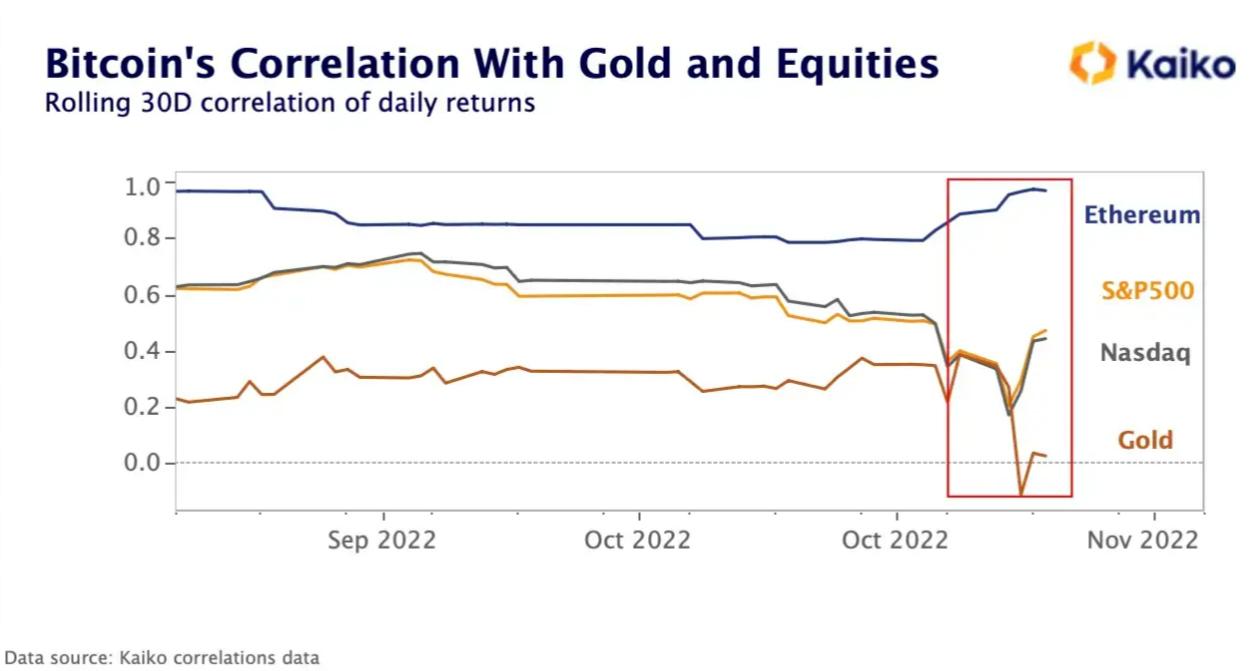

在上周的代币通胀印发之后,在未来某一周,加密货币市场肯定会经历一次大幅反弹,这可能会给人们希望,意味着通胀可能会达到顶峰,美联储将放缓其货币紧缩政策。在加密货币资产暴跌的同时,纳斯达克100指数和标准普尔500指数分别跳涨了8.8%和5.9%。因此,BTC与美国股市的30天滚动相关性下降到只有0.17,是2021年11月以来的最低水平,然后恢复到0.4。

在过去几个月的上涨之后,BTC与黄金的相关性变成负值,在本周结束时接近为零。相比之下,它与ETH的相关性飙升至一年多来的最高水平。

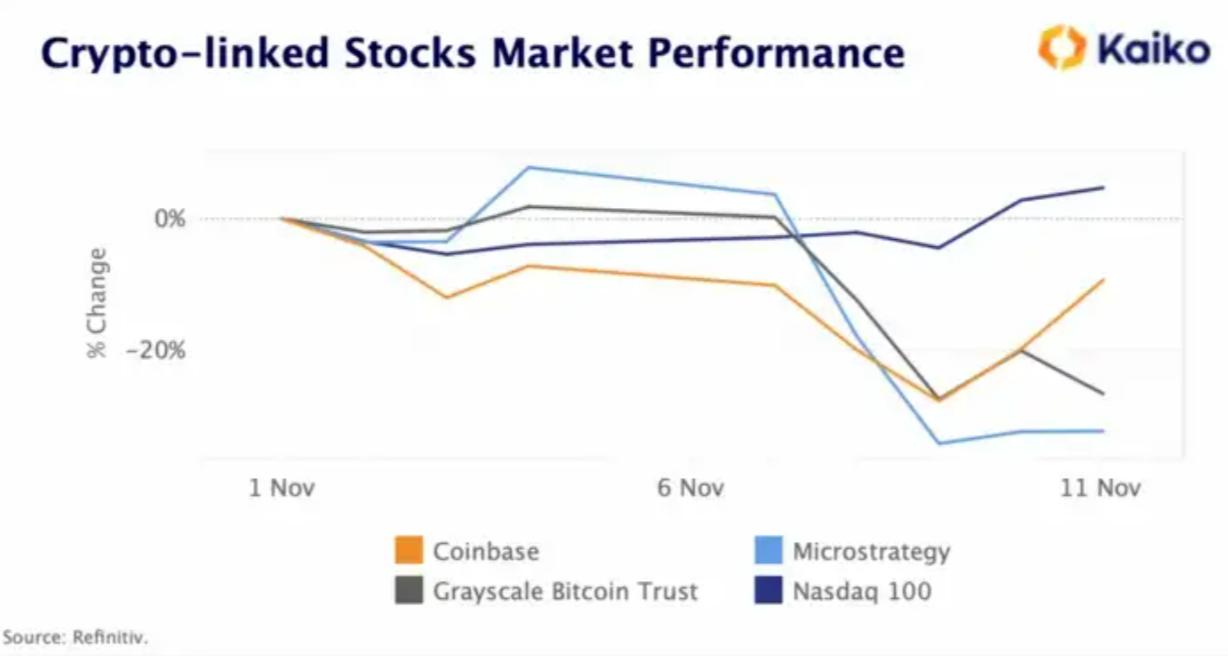

加密货币市场的动荡导致与加密货币相关的股票大幅下跌,在对该行业的信心下降和蔓延担忧中,这些股票的表现大大低于大盘。

Microstrategy持有的13万个BTC的价值在5天内暴跌了约5亿美元,其股价跌幅最大,本周结束时下跌了37%。最大的BTC投资工具Grayscale Bitcoin Trust (GBTC),其价值损失了28%。这种变动进一步导致Grayscale折价的上升,达到了历史最低点41%以上。折价是GBTC股价和其持有的比特币市价之间的差异。自2021年2月以来,由于结构性原因和竞争加剧,这个数据一直在扩大。关于Alameda Research持有大量GBTC仓位的传闻很可能增加了抛售压力。

尽管本周略微亏损,但由于购买需求依然强劲,唯一公开交易的加密货币交易所——Coinbase在周五挽回了大部分损失。

扩散

FTX事件的影响才刚开始。上周末,Blockfi宣布他们在加密货币信贷危机期间接受了FTX的救助,将被迫停止提款。对冲基金Galois Capital承认,其一半的资金都留在FTX上。FTX的投资者,包括软银和红杉,此后将其投资减记为零。我们需要几个月的时间才能完全了解崩盘的程度。

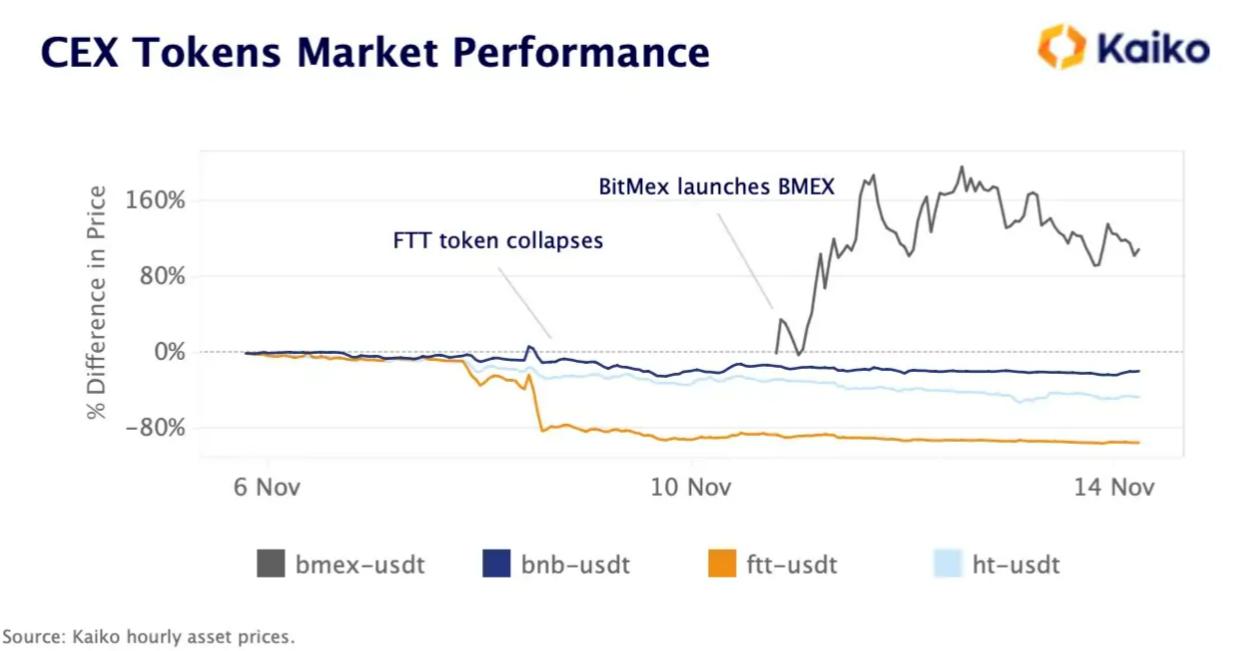

但加密货币有其特殊性,在FTT崩溃的余波之下就出现了一个全新的交易所代币。上周五,Bitmex推出了他们的原生BMEX代币,他们将其命名为“真正的信徒代币”(the token for true believers)。该代币的使用情况与FTT的使用情况惊人相似。

自推出以来,BMEX已飙升了超过100%。