MEV是不是一个好的投资机会?

作者:Zixi.eth

一、MEV:最大可提取价值

简介

MEV最初是指矿工可提取价值(Miners extractable value),应用于工POW下,是衡量矿工通过在其生产的区块内任意添加、排除或重新排序交易的能力所能获得的利润。MEV 不仅限于基于工作量证明 (PoW) 的区块链中的矿工,而且还适用于权益证明 (PoS) 网络中的验证者。最大可提取价值 (Maximal extractable value MEV) 是指在POS下,验证者通过添加、删除并更改区块中的交易顺序,在超过标准区块奖励和 gas 费用的区块生产中所能提取的最大价值。现在MEV一般代指最大可提取价值。

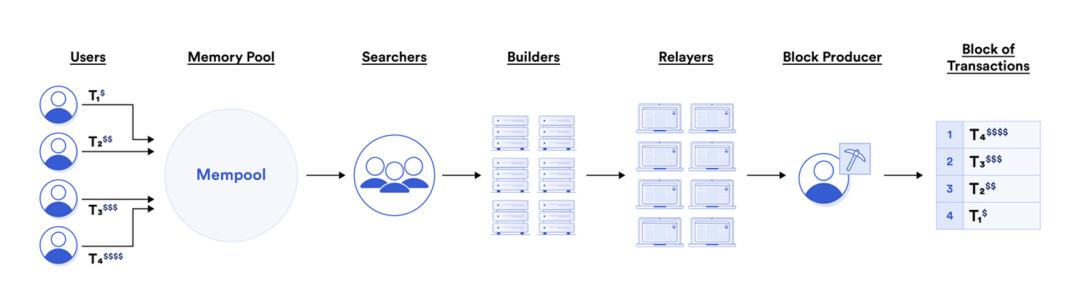

现在以太坊过渡到POS后,任何用户质押32ETH就能成为validator。在每个出块的时间里面,会随机选择一个验证者作为区块proposer,来将交易打包执行成一个新状态,随后这个proposer将此区块打包给其他validator进行验证。从上述描述中,似乎应该是validator想办法排列区块的交易排序以此才能有利可图。但实际上,大部分MEV是有Searcher来进行排列的。这是因为Searcher需要具备专门的算法技术,进行搜索计算排序。Searcher通过其算法在Mempool/私域频道等提交给proposer,proposer随后会将其打包至区块链中。MEV表现之一就是三明治攻击(夹子)。

MEV有利有弊。

优点在于:能够提高DeFi高效率,依靠Searcher能够迅速扳平价差。缺点在于有的MEV极度影响用户体验,例如被攻击的用户会面临更高的滑点和极差的用户体验,且由于gas priority fee的存在,searcher会有时大幅拉升gas费用,导致网络拥堵和很差的用户体验。

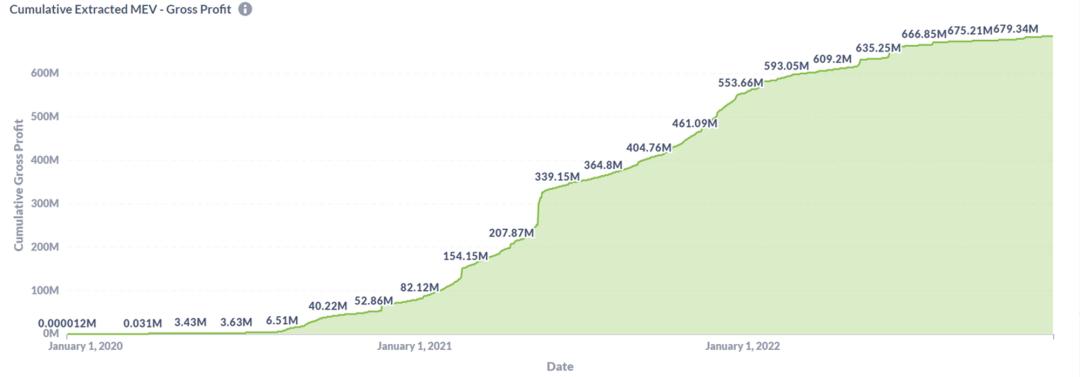

图1:以太坊头部10个DeFi历年来来实现的MEV情况

以太坊MEV中各个角色的分工。

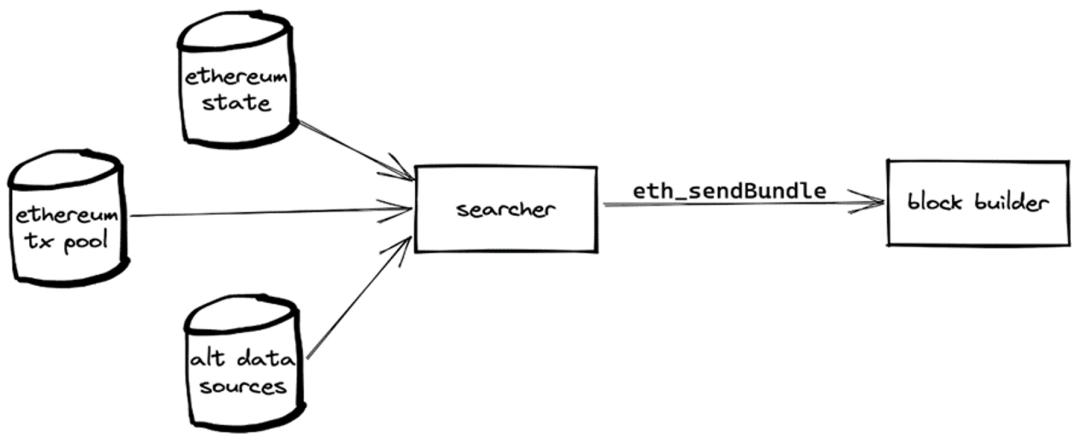

Searcher负责监听公共交易池和Flashbots私有交易池,然后利用算法算出最有利可图的区块内交易顺序,打包发给Builder。此时Searcher会给一个出价,表达愿意付出的最大成本,该成本仅对builder可见,而不是通过p2p网络对所有人可见,从而减轻链上使用压力。

图2:Searcher监听公共交易池和私有交易池来利用算法进行报价

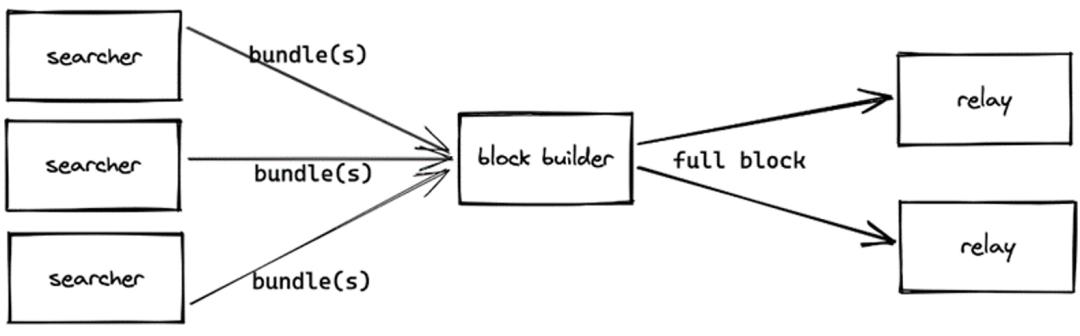

任何下载MEV-Boost的用户都可以成为Block Builder。Builder接受来自searcher的交易,并进一步从中选择有利可图的区块,随后将区块通过MEV-Boost发送给relay。

图3:builder收集不同searcher的报价

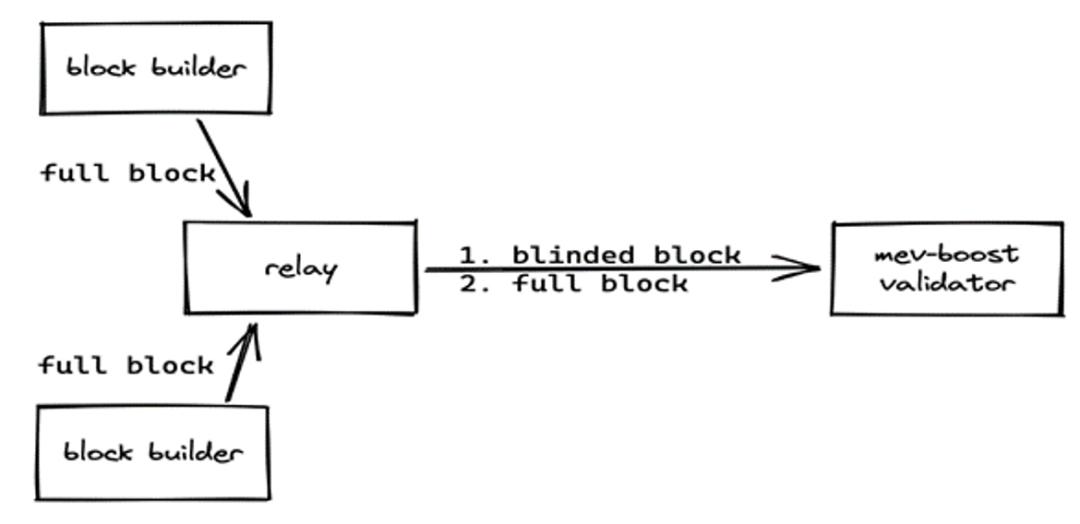

Relayer是实现PBS分离的组成部分,为Proposer托管Builder传来的区块。Relayer接受Builder传输的区块,并将最有利可图的区块头传递给Validator。当Validator验证完区块头后,relayer再将整个区块头发给Validator,以加速Validator工作效率。

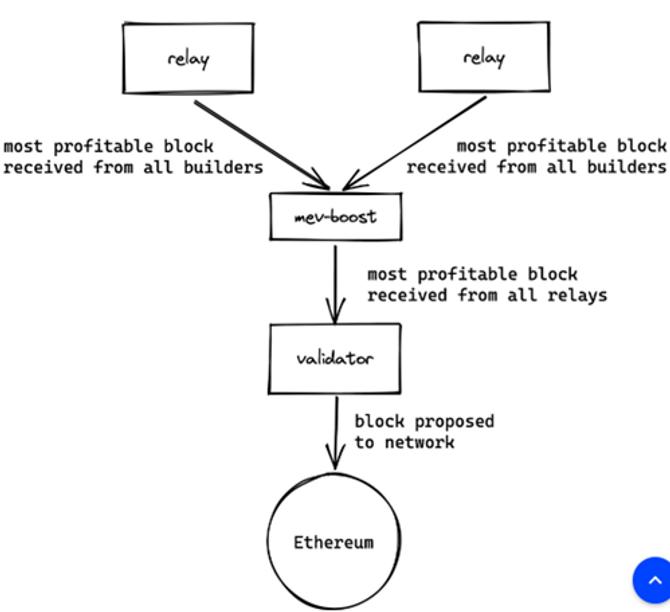

POS下任何用户都能质押32ETH成为Validator。目前Lido是最大的Validator。Validator只要使用MEV-Boost就能从多个relayer的提议中选取最有利可图的区块,并收取priority fee,随后在众多Validator中选取一名Proposer出块。

图5:Proposer(Validator)最终选择最有利可图的区块进行构建

MEV几种形式:

1.Dex无风险套利。

Searcher用链上数据进行分析,利用Dex中的价差+闪电贷进行无风险套利。

2.借贷中的清算。

searcher以最快的速度查询链上数据,确定哪些借款人可以被清算,然后第一个提交清算交易并收取清算费

3.三明治攻击

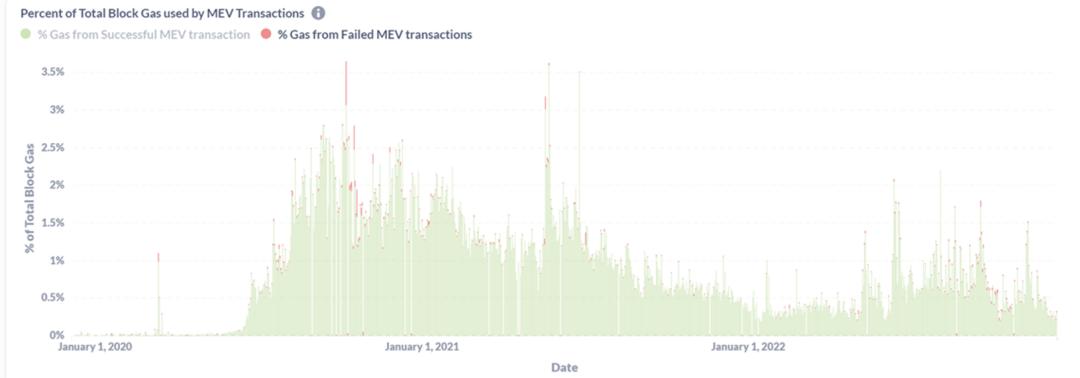

例如我想花100万美金在Uni上购买ETH,这会导致ETH在Uni上大额拉升。在Searcher支付最高的gas priority的前提下,Searcher只需要监听交易池内,把他购买ETH的交易顺序提前至我购买ETH交易顺序,然后在我购买后,他立刻卖出,即可完成三明治攻击。虽然MEV存在失败可能,即Gas priority fee不够高,但是从图中看得到,失败的成本在总成本(失败成本+成功成本)中微乎其微。

图7:在MEV中,失败的MEV成本占比很小

二、Flashbots带来MEV赛道?

Flashbots是一个研发公司,旨在减轻MEV导致的负外部性(例如链上拥堵)。Flashbots推出了几个产品,例如Flashbots Auction(with the Flashbots Relay), the Flashbots Protect RPC, MEV-Inspect, MEV-Explore and MEV-Boost等。

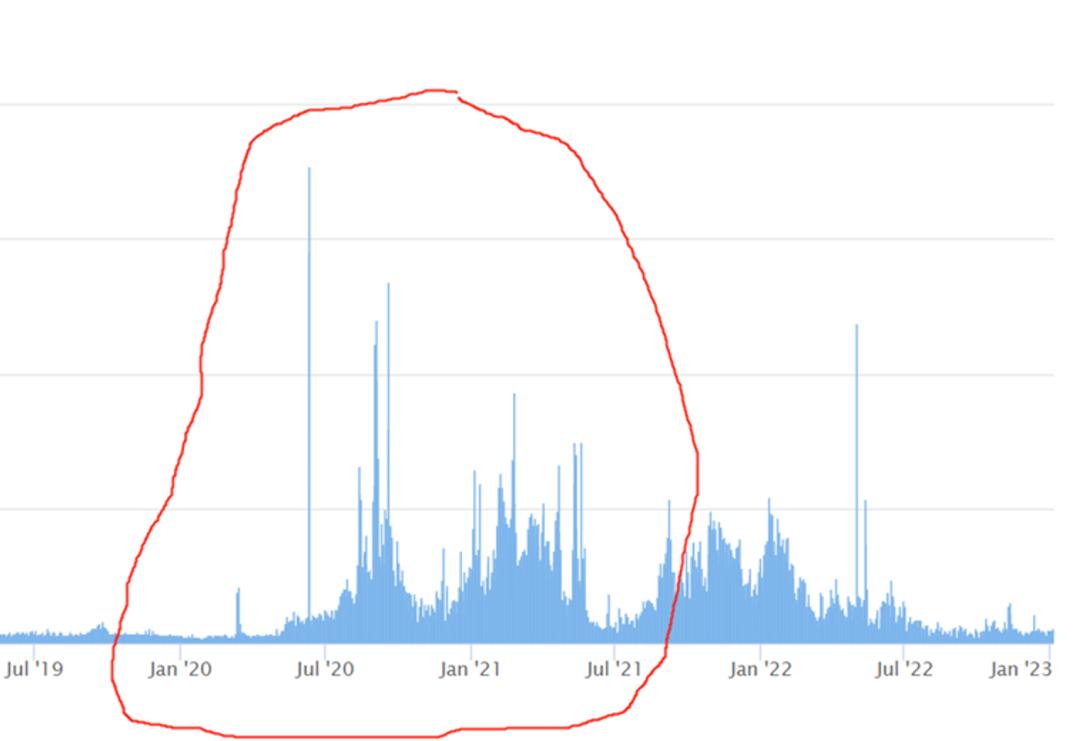

在这里着重介绍一下Auction(MEV-GETH)和MEV-Boost两款产品。在没有Flashbots Auction之前,例如在2020-2021年初的DeFi Summer中,以太坊使用量激增带来了很大的负外部性,例如gas很高以及以太坊拥堵。这是由于在过去的常规交易池中,用户将gas出价费用p2p广播到所有节点,然后矿工(现在就是validator)来计算最有利可图的区块。这种公开竞价方式会导致高gas,且所有普通散户也要承担高gas,导致用户体验很差。

此外,由于拍卖失败(就是gas交少了)的交易也会在链上恢复,占据一定区块空间,最终导致区块空间浪费且矿工(validator)降低收益,双输。因此Flashbots创立了Auction以缓解上述问题。

Auction(MEV-GETH)

Auction提供了一个私人交易池+隐私的投标区块拍卖机制,允许validator无需信任地外包最有利可图的区块构建工作。在这个隐私私人交易池中,searcher可以私下交流,并不需要为失败而支付费用。MEV-Boost是由Flashbots开发,依靠链上Validator运行的一个开源中间件,用来完成Block building业务,从而实现POS下Proposer和Builder分离。目前还没有实现PBS,所以会导致规模效应和中心化,即越大的矿场越有能力开发算法提升自己Search的能力;但目前PBS已经写入了以太坊发展历程。

MEV-Boost

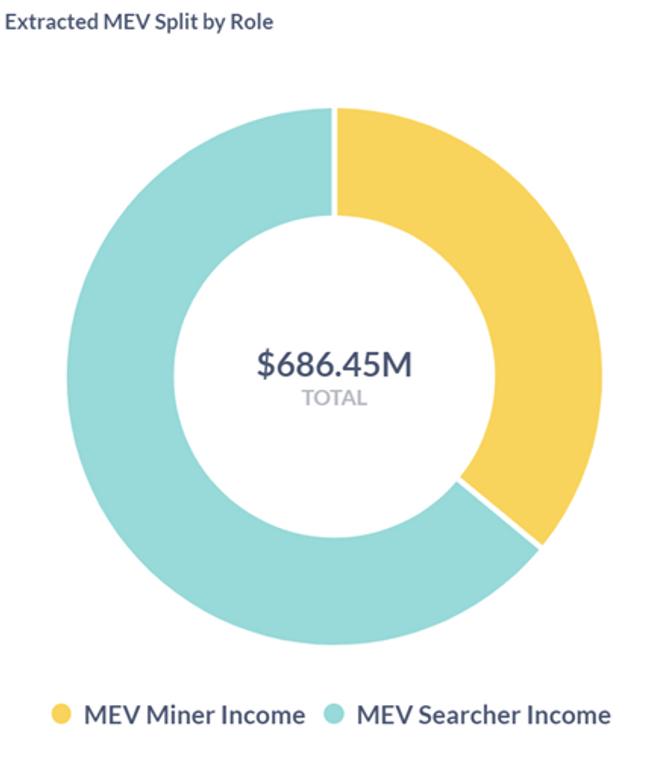

MEV-Boost通过链接多个relay,从而选出最有利可图的区块交给Validator。MEV-Boost目前也有90%以上的采用率。但伴随越来越多的用户参加MEV,MEV的竞争开始激烈。Seacher的利润开始被降低,Producer的利润开始升高。从目前累计数据来看,64%的MEV总利润还是被算法为主导的Searcher占据。此外MEV 也存在在其他链上,例如BSC,Avalanche等,其他链的竞争不激烈,但天花板相对较低。

图8:Searcher收入毛利在64%左右

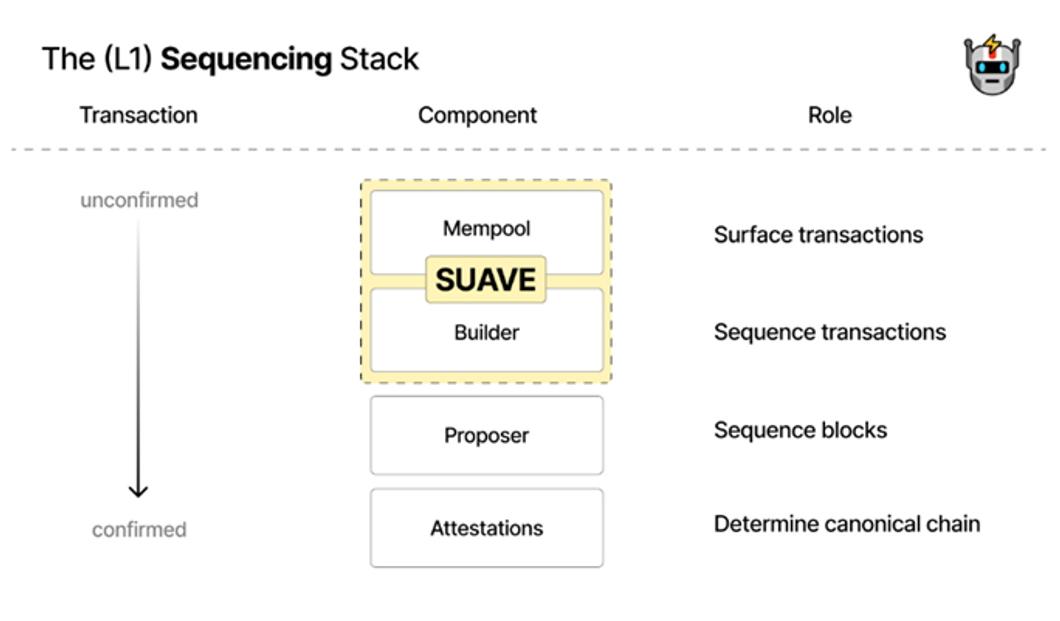

SUAVE

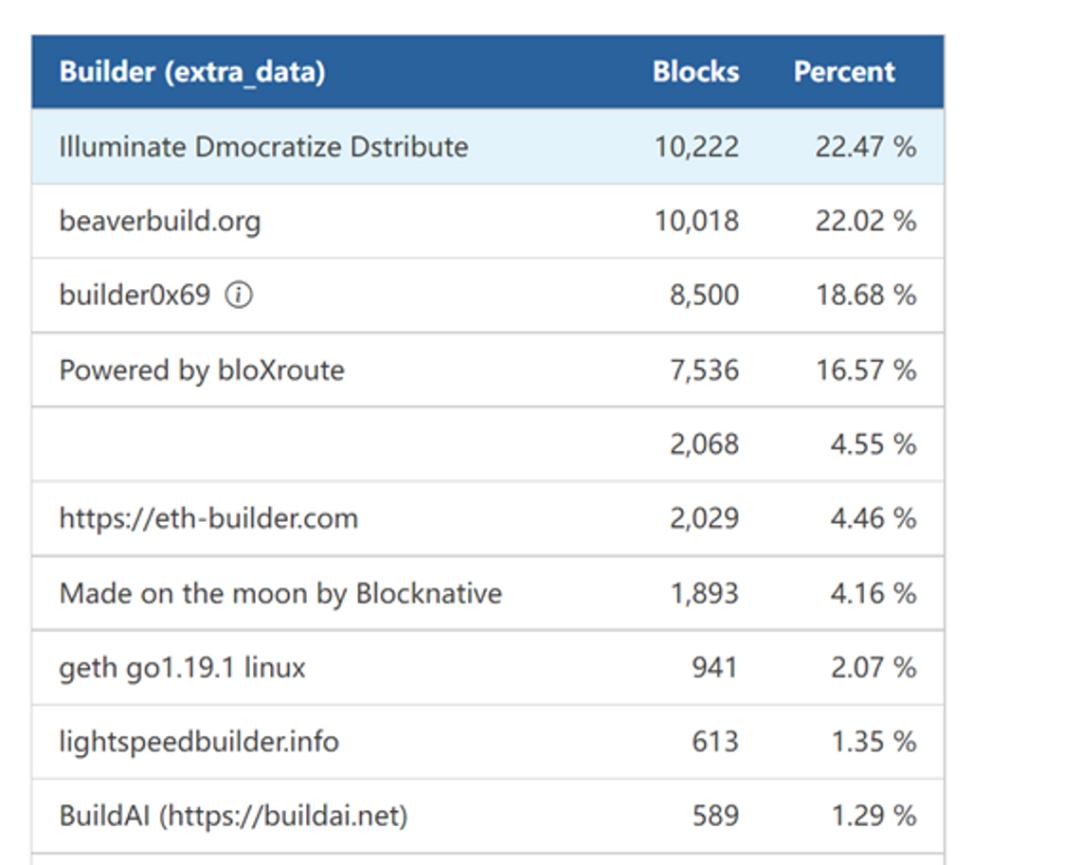

目前的一个趋势是builder中心化,CR5已经达到了84.29%。Builder会因为具备独家订单流(由于这个Builder预设了隐私功能或者是这个builder更容易选择这个用户发来的交易)且能跨链(用户不仅能给我发以太坊的交易,还会给我发其他链的交易让我打包),因此builder逐渐集中。Builder中心化会导致以太坊POS去中心化的失效。因此为了解决如上问题,Flashbots研发了SUAVE(the Single Unified Auction for Value Expression)。

图9:Builder越来越中心化

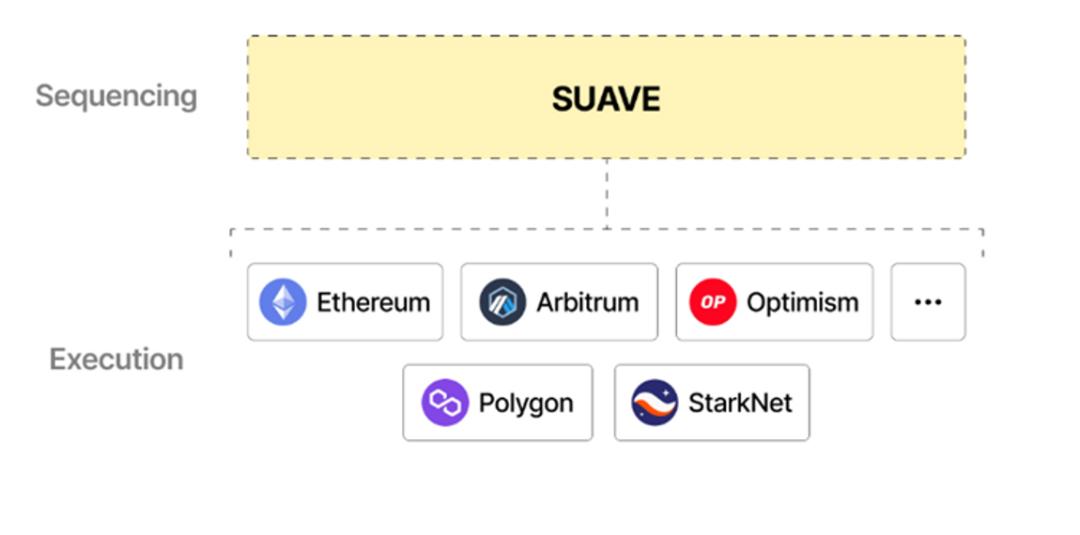

SUAVE是一个独立的区块链,但可以理解成是一个可以插在任何其他链的插件,充当其他链的Mempool和builder。SUAVE把所有链的Mempool和builder与其他角色分开,实现专业化管理,以此提升全链效率(如果不设置多链,那么在单链的builder会逐步淘汰)。SUAVE实现了共赢,即区块链本身更去中心化,validator收入最大化,searcher/builder能够设置偏好且潜在收入变大,用户也能用最便宜的价格进行私密交易。

图10:SUAVE架构

图11:SUAVE可以实现跨链MEV

图12:2020-2022 MEV收入拆分

三、MEV赛道前景

MEV市场和利润率

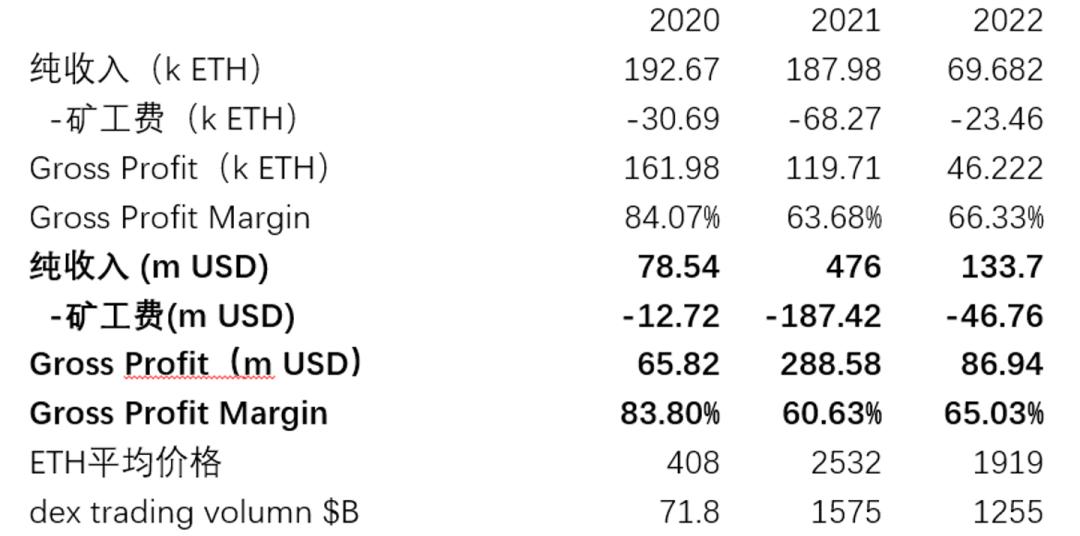

根据Flashbots统计结果,MEV2022年在以太坊上10个头部DeFi项目中累计获得70K ETH,即1.33亿美金的收入,相对于2021年牛市累计收入188K ETH,4.75亿美金的收入大幅下降,原因如链上交易转熊(全链dex交易量从2021年的$1575B下降到2022年的$1255B),链上杠杆率降低(清算链上爆仓也是MEV利润来源之一,但是由于下跌过多,链上杠杆率已经降低)等;但整体毛利率提升,2021的61%提升到2022的65%,这是由于 Flashbots的推广提升了searcher毛利率。MEV高度依赖链上活跃度/交易量,而链上活跃度/交易量受行情影响较大,例如在2021年牛市,整体收入天花板有4.76亿美金 。

图13:牛市链上充满机会,MEV市场大,但是Gas费用很高,利润率低;

熊市交易量低,MEV市场小,但不再有高昂的Gas War,利润率高

MEV是一个强现金流的赛道

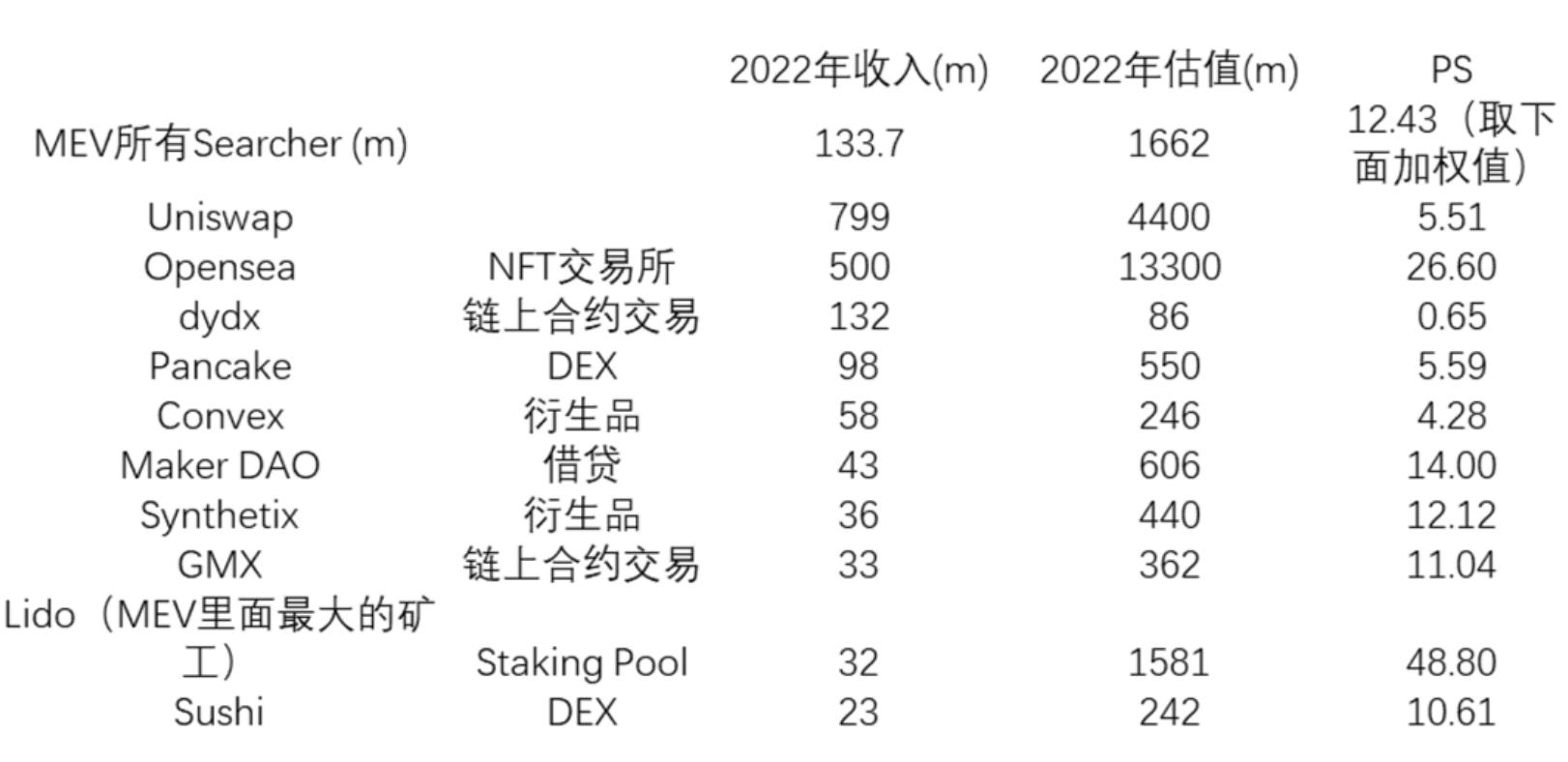

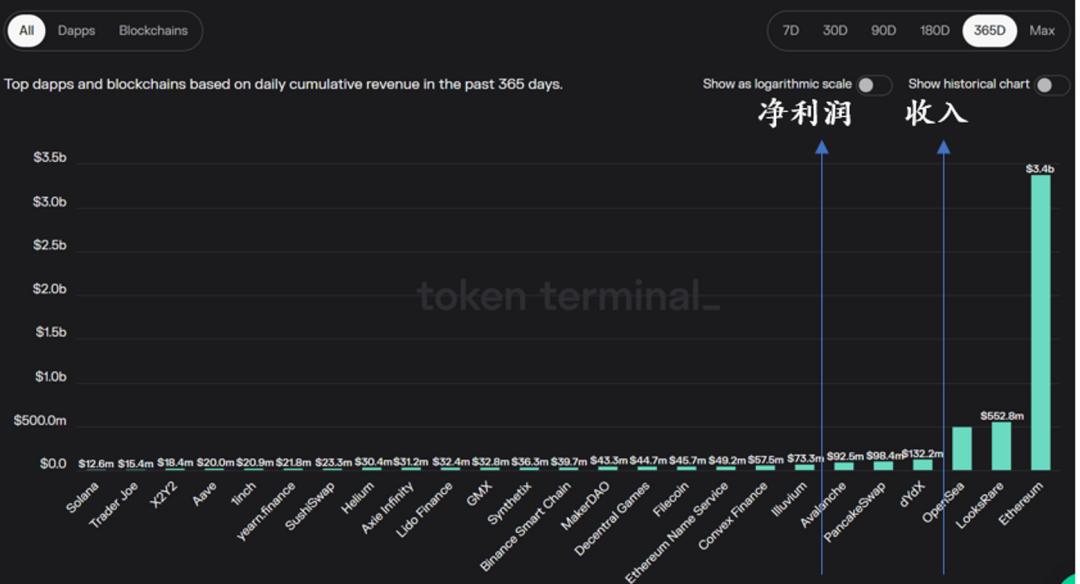

MEV是一个强现金流的赛道,且和周期(链上交易量等)高度正相关。我们拿2022年熊市数据对比,选取同样是强现金流生意的DeFi进行对比。不抛去支付给矿工的成本,我们这里得到2022年所有Searcher在以太坊头部10个defi项目上到手收益为1.337亿美金,这笔真金白银在整个区块链行业中算很大的收入。虽然比不上opensea等头部项目,但是比dydx, pancake, convex, maker, synthetix等项目收入要高得多。此外这1.33亿美金仅包含以太坊上头部的10个DeFi项目,还不包括以太坊上其他defi和Layer2+其他POS Layer1的收益。对比选出的其他几家可比竞争对手中,加权PS算出12.43,最后拿加权PS来测算MEV Searcher对应的合理估值,这部分估值大约在16.62亿美金左右。因此考虑到以太坊全链+Layer2+其他POS Layer1,天花板会远大于16亿美金。

图14:2022年以太坊头部10个DeFi中MEV收入和其他dapp对比

图15:2022年MEV Searcher收入次于opensea,优于dydx,在所有区块链项目中排名很高

总结

总结来看,MEV是一个区块链中少见的强现金流,强交易相关,高收入但相对低风险的底层赛道。

MEV在某些策略上会类似于quant和做市商,但由于其不承担任何counterparty risk,因此MEV比quant和做市商更为稳健(最起码不会像某些做市商一样在行情大变动时被干爆仓)。MEV的策略更死板,但风险也更低,最典型的表现就是在DEX中做夹子做套利。从2022年Searcher的表现来看,以太坊上前10个头部dapp带来的MEV收入有1.337亿美金,减去约1/3的矿工gas费,到手收入约8700万美金,加上其他的Layer1和Layer2,区块链整体的MEV收入相当高。

此外,以BSC为代表的其他L1们,BSC的MEV虽然整体规模会小于以太坊的MEV,但是受限于没有大一统的竞价系统,且竞争不激烈,因此Searcher整体净利率会很高。此外,我们看到了类似于Flashbots,想在Cosmos上大一统市场的MEV项目。

从投资人角度来看,MEV是一个典型的股权架构项目,整体会类似于做市商的投资,但是不存在counterparty risk,因此整体风险更小。由于此类公司发币可能性较小,退出的路径可能只有并购,分红等。

评判MEV项目的核心还是在于:

1.search的算法是否可靠

2.能否即时向节点报价

3.对gas控制成本

4.拓展其他链等

因此整体对团队的技术要求比较高,典型不是BD导向性的行业,可能适合中国人做。

因此投MEV类似的公司时,如果第一轮第二轮估值较低,团队水平较高,可以考虑布局。对于我们的一些portfolio来说,这也可能是额外的业务。

例如Blocksec在监听暗池,做黑客阻断时,在抢跑上很有优势。只需要改进算法,并利用抢跑优势,理论上是可以切入MEV赛道。例如Chainbase也在做一些交易的API整合,当抽象出足够多的算法后,理论上也能编写出自己的MEV算法,基于自己的节点来切入MEV。