Basics Capital:为什么 LSD 会是千亿级业务体量的赛道?

作者:TIM,Basics Capital

2015年的3月,正值一场轰轰烈烈的熊市,Bitcoin从1100美金的高点跌下已过1年,正在200美金的区间逐步筑底,彼时北半球依旧春寒料峭,Ethereum主网还未上线。经过近一年的探讨和开发,以太坊早期团队将Ethereum的开发划分为了四个大的阶段,代号分别为Frontier(边疆),Homestead(家园),Metropolis(都会)和Serenity(宁静)。

自此,一部演绎着美国西部淘金者开疆拓土,构建家园,发展都市的以太坊进行曲开始奏响。谁知正是当年的这个规划,竟高瞻远瞩地主导了以太坊未来8年的发展。而今,随着上海升级的临近,Serenity的最后一步将会在2023年3月画上句号,归于宁静。

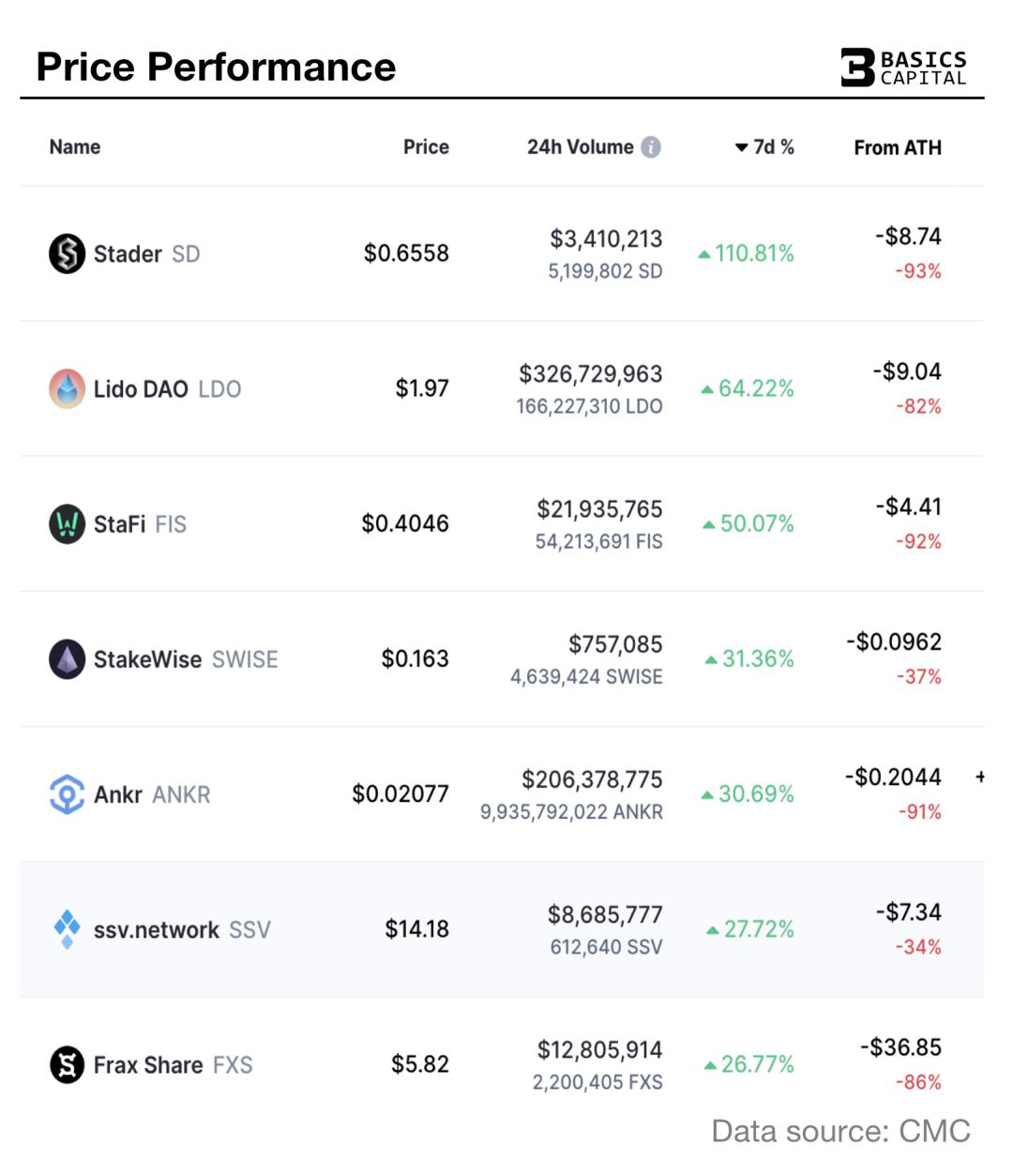

全球货币紧缩的宏观周期下,风险资本市场熊市阴影笼罩,而LSD(Liquid Staking Derivatives)版块近日率先异动,整体赛道近七日涨幅平均在40%以上,赛道龙头项目Lido 7日涨幅超60%,高点甚至已经翻倍,给萎靡的加密市场添了几抹绿意。

一、ETH2.0市场的质押现状

LSD协议是伴随着ETH2.0升级成长起来的DeFi衍生品赛道,此前并未正式进入主流DeFi视野,随着Lido的TVL超越MakerDAO跃居DeFi榜首,RocketPool、Stakewise等产品的资产规模也不断扩张,俨然LSD已经成为一个蓬勃发展的赛道,方兴未艾。

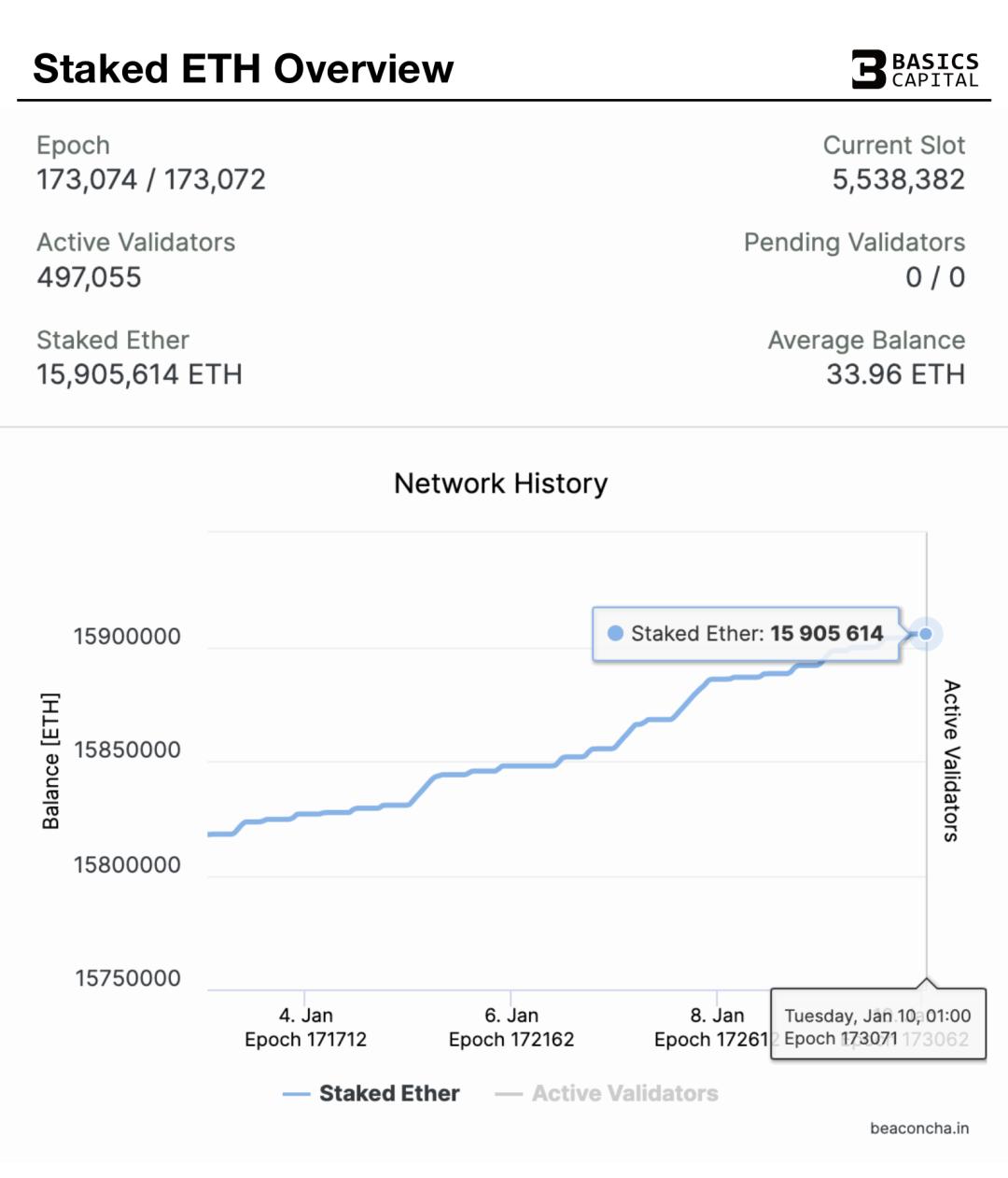

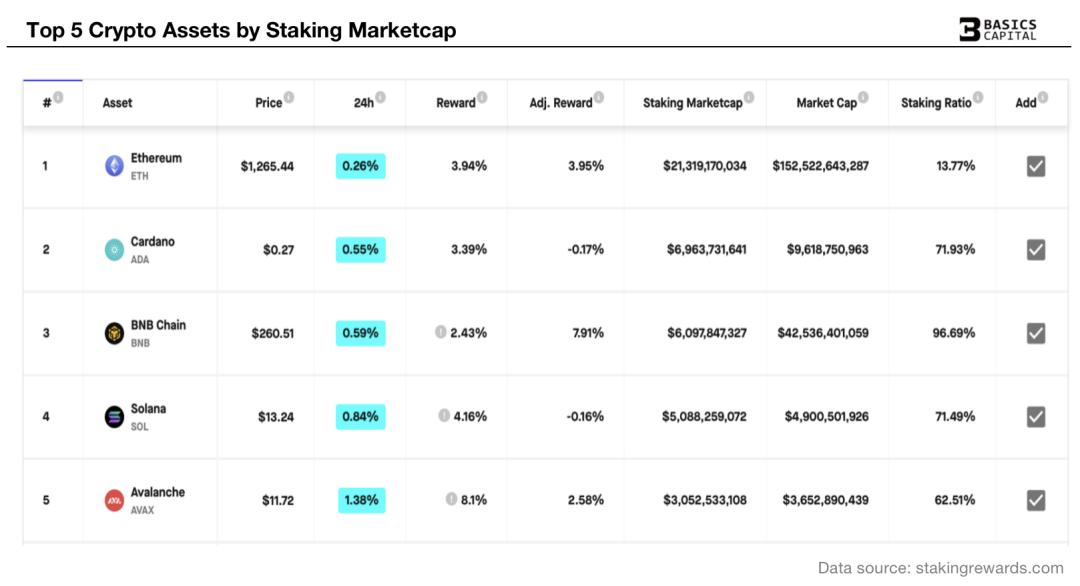

自从2020年12月1日ETH信标链质押启动以来,参与质押的ETH已经超1600万枚,锁定资产规模超220亿美金,验证节点接近50万个,已经成为锁定资产规模最大、验证节点最多的PoS公链,但是综合对比市值前5名的PoS链的质押率,ETH13.28%这个成绩,依然非常早期。

除了ETH之外,市值前5名的PoS公链都有60%-70%以上的质押率,质押率的高低影响着公链的稳定和安全,以太坊从不会欠缺这方面的叙事,相信在上海升级之后,随着ETH代币的释放、套利的驱动和LSD协议的发展,ETH的质押率一定会继续上涨。

假设ETH质押率能达到60%-70%,那依然有近5倍的空间,目前ETH信标链的质押资产规模约220亿美金,在不考虑ETH价格的情况下,LSD将会成长为一个千亿业务体量的赛道。

二、LSD协议工作原理

独立的节点验证者需要至少32个ETH,而且在上海升级前无法取回,ETH的验证者负责向区块链添加新的区块、处理交易和存储数据的过程存在一定风险,其中的技术问题容易导致质押资产损失或者奖励损失,高高的门槛把大量普通用户挡在了门外。

LSD协议允许普通用户在无需维护质押基础设施的情况下无门槛参与质押并获得奖励,此外票据资产的设计还释放了质押期间ETH的流动性,所以短时间内捕获了大量的用户和资产,并发展为一个独立的赛道。

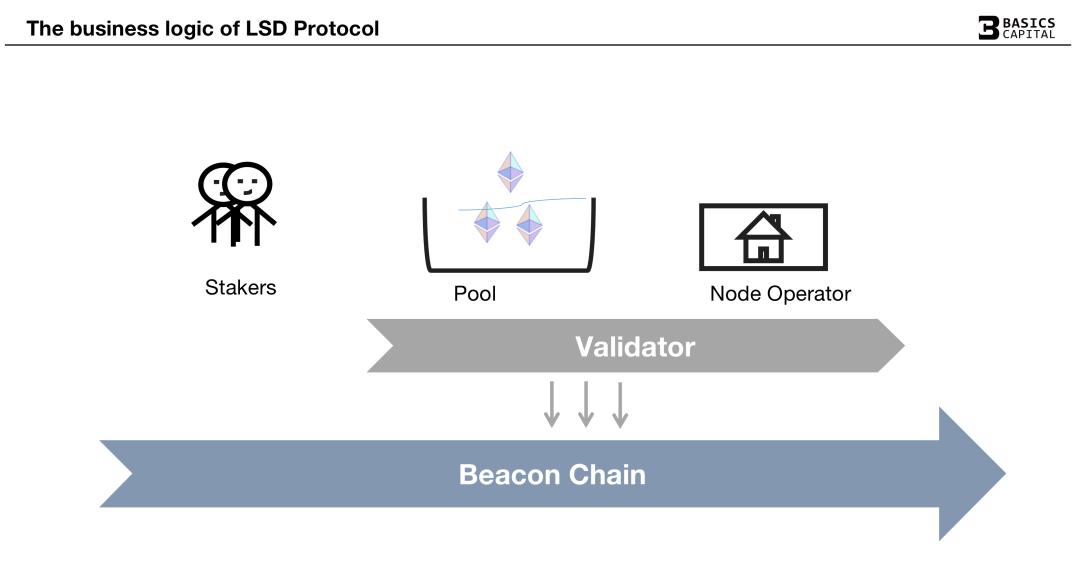

LSD的业务逻辑中包含了三个角色:ETH Stakers、Pools和Node Operators。

Stakers负责提供ETH,Pools负责收集、管理和分配收益,Node负责去执行信标链的签名、验证和出块。

普通用户把ETH存入Staking Pool,LSD协议把池子中收集的ETH交给节点运营商,并由运营商进行签名验证以获取奖励。在这个环节,运营商验证工作时需要验证器私钥才能完成验证,但是如果把验证器的私钥直接交到节点手中,很可能会出现各种作恶的风险,所以SSV Network和Obol Network这种对验证者私钥进行碎片化分割的DVT共享验证器又逐步发展起来。

三、LSD赛道的发展

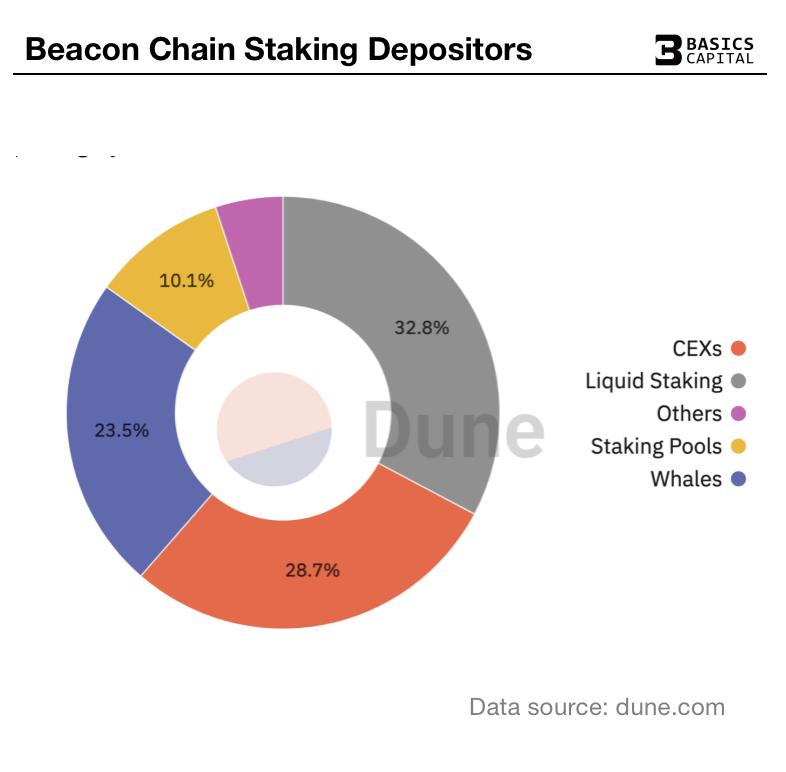

目前在ETH2.0的质押市场上,参与信标链质押的ETH已达16,006,711枚(2023/1/12日数据),LSD协议捕获的ETH数量占 32.8% 的份额,CEXs中质押的ETH数量占28.7%的份额,Whales质押的ETH数量占比23.5%,Staking Pools的DeFi协议质押了10.1%,其他的个体质押节点占比4.9%。CEX本就有着天然的优势,可以在中心化交易所一键质押,LSD协议却可以反超CEX跃居第一位,足见其未来发展潜力。

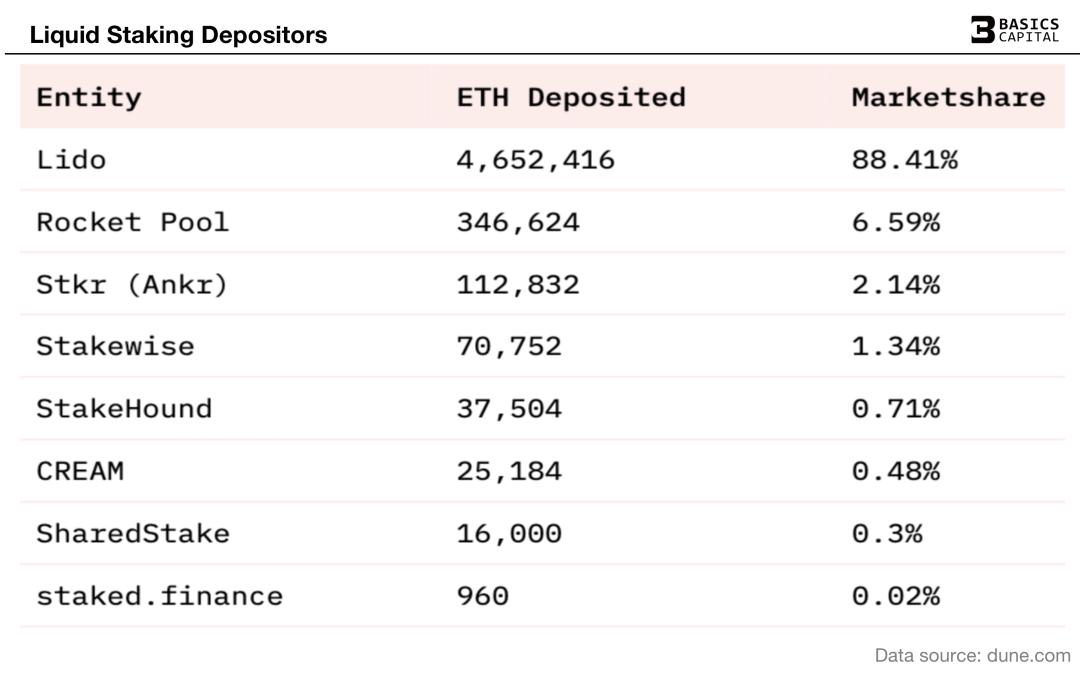

在LSD协议版块,目前可统计的有Lido、Rocket Pool、Stkr (Ankr)、Stakewise、StakeHound、Cream、SharedStake、Staked Finance和Frax Finance等9个项目。Lido凭一己之力拿下了465W枚ETH代币,占LSD版块市场份额的88.41%,占整个信标链质押市场份额的29%,超越了所有CEX质押ETH数量的总和。

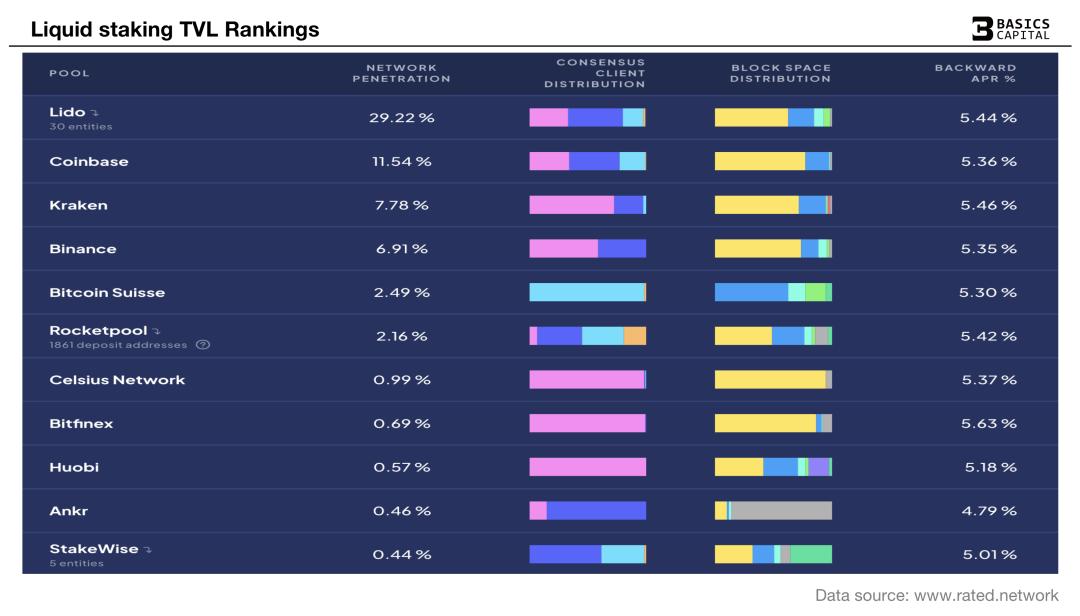

综合对比各个LSD协议、StakingPool和CEX的收益率,根据过去30天的收益率回测数据来看,各平台在这方面的表现并没有太大差异,平均水平都在5%-5.5%之间,所以APR并不是造成业务差距的重要因素。

近期Frax Finance开启了流动性质押业务,Frax将协议收入部分购买成FXS的代币,再分发给质押用户,折合APR为7.69%,较高的收益率快速吸引了大量用户参与质押,目前质押的ETH已经超过5W枚,在LSD版块排名第五。

四、LSD赛道的生态机会

前面我们提到节点运营商验证工作时需要验证器私钥才能完成验证,但是如果把验证器的私钥直接交到节点手中,很可能会出现各种作恶的风险,所以分布式验证器技术DVT(Distributed-Validator-Technology)便应运而生。

1. DVT版块

DVT 把验证者的密钥拆成多个碎片并将其分散到多个不同的节点上,验证工作就由多个节点运营商共同完成,单个节点运营商也无权独立完成签名验证。这么一来,不仅降低了节点作恶的风险,还解决了单点故障的问题,系统的鲁棒性也随之提升,目前市场上主要有Obol和SSV两个解决方案。

SSV Network

SSV(ssv.network)使用Secret Shared Validator技术来加密,在非信任节点之间将验证器密钥拆分为4个KeyShares,如果其中1个宕机或出现故障,其他3个可以操作该节点,解决了验证器密钥的中心化问题,以太坊网络也因此变得更加去中心化。

Obol Network

Obol(obol.tech)是一个信任最小化质押的生态系统,专注于通过提供对分布式验证器的无许可访问来扩展共识,使用户能够创建、测试、运行和协调分布式验证器,它创造了分布式验证集群,让不同的验证节点聚集在一起作为单一整体进行质押,加入集群的单一质押者便不用担心单点下线,这使得验证器的正常运行变得更有竞争力,又最大限度降低了中心化作恶的风险。

2. Re-Staking版块

EigenLayer是建立在以太坊上的Re-Staking协议,用户无需直接在以太坊上进行质押,而是在Eigenlayer的智能合约中进行质押,然后它们可以二次质押到其他协议,如侧链、跨链桥和预言机等。这将使得应用程序的安全性更高,因为ETH生态系统中许多不同的实体拥有自己的信任网络,其中一些信任层的崩溃,可能会导致漏洞利用和黑客攻击,而想要攻击通过Eigenlayer共享的网络安全则需要更大的成本。

另外,在用户提供Re-Staking的时候,还可以获得应用层项目的质押收益,在提升网络安全的同时还提高了资金的使用效率,EigenLayer将会支持ETH、ETH的LP代币和stETH的LP代币三种资产的Re-Staking。

通过二次质押,利用现有的信任网络来保护其他基础设施和中间件层,这个叙事有着广阔的前景,而且有望成为LSD赛道的共识安全中枢。

五、结语

LSD将会成长为千亿规模的赛道,但这只是就其业务资产体量而言,二级市场的交易机会还需要结合Token的市值和应用场景综合分析;此外,流动性质押赛道爆发的同时,在LSD相关的衍生生态,服务于LSD协议相关部件的DVT和Re-Staking版块也将会有Alpha的机会。

参考文献:

https://dune.com/hildobby/ETH2-Deposits

https://ethereum.org/en/staking/pools

https://twitter.com/Maia_Zhao/status/1595983351671795713?s=20&t=ktcTIA6_eVAjbFO5psbvXA

https://docs.ssv.network/

https://docs.obol.tech/

https://www.eigenlayer.com/research

https://www.panewslab.com/zh/articledetails/lj7plnf0.html