Loki 锐评 DAI 的 8% 存款 APY:算稳的阳谋与 USDC 的诸神黄昏

作者: Loki ,新火科技

编辑:林克,极客 web3

导语:Loki认为,MakerDAO 的 Spark Protocol 调整 DAI 存款 APY ( DSR )至 8%,实质是补偿用户持有 ETH 与 USDC 等传统资产的机会成本,而 eUSD 和 DAI 等新兴稳定币会靠着高利率不断挤占USDC等老牌稳定币的市场空间。同时,可以将 DAI 的生息与流通属性剥离,来提高 MakerDAO DSR 的资金利用效率。

一、从 DAI 的增长说起

首先有一个问题:为什么 MakerDAO 要给 DAI 提供8%的高额收益率?答案是很清晰的—— Maker 希望让渡自己的收益,主动给用户/市场提供套利空间,通过补贴的方式实现 DAI 规模增长。

根据 MakerBurn 数据,过去 4 天内 DAI 供应量由 4 4 亿增长至 52 亿。显然,这是由于 DAI 的8%的高额利率直接拉动的。

这部分新增需求通过两种方式来体现:

1) LSD 的再质押。由于 DSR 给DAI提供了8%的高额APY,而使用wstETH mint DAI的利率仅有3.19%,这将会产生套利空间。如果在Staking ETH的基础之上,再把wstETH作为抵押物mint DAI并存入Spark DSR,按照质押价值$200的ETH来mint $100 DAI计算,可以获得的收益率为:

3.7%+(8%-3.19%)/200%=6.18%

显然优于直接 Staking 和市场上其它无锁、单币、低风险收益率,因此会有 stETH 的持有者采取这种方式进行套利,从而带来 DAI 流通量的增长。

2)将其他稳定币兑换为 DAI 。那么那些没有ETH或者stETH的玩家如何参与?很简单,使用USDT/USDC兑换成DAI,再存入DSR,毕竟8%无论是在链上还是在链下都是具备足够吸引力的,而这部分需求需要有更多DAI来满足,从而间接拉动DAI流通量的增长。

随着 DAI 的增长,从 EDSR ( Enhanced DAI Savings Rate )的估算中可以看出, Income from new DAI 一项出现了 90M 的净增长。

这意味着在 DAI 流通量增长的同时,协议也会拥有更多 USDC ,就可以使用这些 USDC 兑换更多美元、购买更多 RWA 资产,提供更多真实收益,带来飞轮效应。

二、套利的终点在哪里

第二个问题是 DAI 的增长终点在哪里?答案是当套利空间缩小到足够小为止。回答这个问题的前提是,要理解 EDSR ( Enhanced DAI Savings Rate )机制本质上是主动给用户提供套利机会。

那么对于质押 stETH / rETH 的用户来说, stETH / rETH 来说除了用来做 mint DAI 的质押物以外没有太大用途。所以只要 EDSR 的利率高于 mint DAI 的费率,就有机可图。

而 USDT / USDC 用户的情况更复杂一些。因为 USDC / USDT 不需要去抵押 mint 为 DAI ,可以直接在 DEX 上兑换为 DAI 。站在用户角度, USDC 存在 AAVE 大概可以获得2%的收益率,而换成 DAI 存入 DSR 可以获得8%的收益率,这显示是有吸引力的,那么不断地会有用户进行兑换。

这里就会有一个问题,如果Maker继续把用户存入的USDT/USDC换成RWA(同时DSR存款率保持稳定),DSR的收益应该存在一个下限,且这个下限高于USDC/USDT的链上无风险收益率。这意味着这种类型的套利应该能持续很长时间, DAI 会持续不断地吸收 USDT / USDC 的市场份额。

三、 RWA 收益与链上 Staking 稳定币的共同点:蚕食传统稳定币

当然, DAI 侵吞 Tether / Circle 份额的道路可能并不会那样顺利,因为 DAI 本身也有一些短板(例如 RWA 的安全性问题)、规模尚处劣势。但不要忘了, DAI 并不是唯一一个试图侵占 USDT / USDC 的玩家,除了 DAI 以外,还有 crvUSD、GHO、eUSD、Frax、就连 Huobi 和 Bybit 都分别推出了自己的 RWA 资产。

这里会出现一个稳定币派系分歧:底层收益来自哪里?

一派是 Huobi/Bybit 的做法,底层收益完全来自于RWA的收益,需要做的只是把 Tether/Circle 侵吞掉的那部分收益还给用户。另一派是 crvUSD、eUSD 这样的纯链上质押稳定币,底层收益来自于抵押物在其他协议的Staking收益(未来也许会拓展到更多场景,例如债务票据充当抵押物。)而 DAI 这种模式其实混合了两种收益来源。

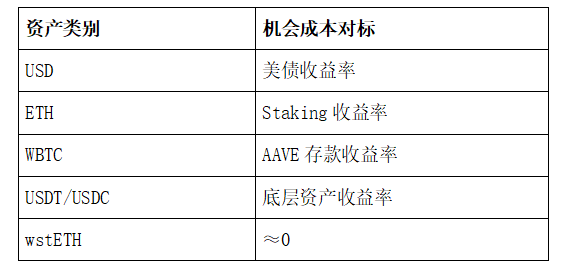

但这些类型都指向了同一个终点——降低机会成本,或者说补偿用户的机会成本(比如持有USDC其实是用户让渡机会成本给Circle去投资美债等传统标的)。

如果你选择用 wst ETH 铸造 DAI ,你仍可以获得 Staking 的收益,你并未牺牲任何本属于你的 APY ;如果你选择用 ETH 铸造 eUSD,Lybra 会收取少量费用,但大部分 Staking APY 仍属于你自己。但当你使用 USD 购买 USDT / USDC 的时候,4%-5%的 RWA 收益率被 Tether / Circle 拿走了。

Tether仅在2023年Q1净利润就达到了 14.8 亿美元,如果DAI能够完全取代 Tether/Circle,这将给加密货币市场带来每年 50-100 亿美元的真实收入。我们常常诟病加密货币缺乏真实收益场景,但却忽略了最大的一个场景,这个场景也是最简单的——只需把本属于货币持有者的收益/机会成本还给他们。(比如,Spark 可以提供高达 8% 的 DAI 存款利率,将美元持有者因通胀而付出的机会成本还给用户)

在我看来,拥抱 RWA 还是和 RWA 脱钩、坚持去中心化还是迎合监管,这些不同的选择可能会共存,但蚕食中心化稳定币市场份额的路线是明确的。只要 Spark 或 Lybra 的 APY 优势仍然存在, USDC / USDT 的市场份额就会被一直蚕食。对于这一点, RWA 抵押品模式的算稳和链上原生抵押品算稳是一致的。

四、更高效的未来:生息与流通分离

Maker DAO的Spark DSR也有一个问题:进入 DSR 意味着退出流通,那么流通量的增长并没有真正作用于实际业务,而是资金空转的游戏。所以需要思考的是有没有更好的解决方案?我的答案是把生息和流通分离。

具体实现方式如下:

(1) DAI 生息属性的剥离

当前 DAI 存入 Spark 以后会变成 sDAI , DSR 产生的收益会在 sDAI 上累加。例如你在最开始的时候存入 100 DAI ,兑换成了 100 个 sDAI ,随着 DSR 收益的累加,在取回时你可以用你的 100 sDAI 兑换成 101 个 DAI ,多出来的 1 个 DAI 就是你的收益。

这种机制的缺点很明显:生息和流通对于DAI是一个二选一的问题,DAI进入DSR之后就丧失了流通能力,这变成了一种资金空转的游戏。

那么假如换一种做法,用户不直接把资产存入 Spark ,而是先通过另外一个协议(暂且叫他 Xpark ),用户把 DAI 存入 Xpark , Xpark 再把全部 DAI 全部投入 Spark 进行收益累计。同时 Xpark 发放一个 xDAI 给用户。 Xpark 始终保证 xDAI 和 DAI 的1:1兑换;但 DSR 的收益只按照 DAI 的存款量进行分配, xDAI 持有者无法获取任何收益。

这样做的好处是 xDAI 可以进入流通,充当交易手段、充当保证金、用于支付,用于 DEX 当中做 LP ,由于 xDAI 可以实现与 DAI 的刚性兑付,将它视为 1 USD 的等价物不会有任何问题。(当然,由 Spark 自身或者 MakerDAO 来发行 xDAI 会是更好的选择。)

这里有一个潜在的问题:如果 xDAI 的占有率过低,会不会不足以支撑起它作为一个被信任的流通资产?这个问题也有对应的解决方案,例如 DEX 场景就可以采用虚拟流动性池(或者叫超流质押)的方式来实现:

1)协议首先吸纳$1m ETH和$1m DAI组池,其中 80%的 DAI 存入 DSR ,20% DAI 和 ETH 进行组池

2)用户 Swap 的时候使用剩下的 20% 进行承兑,而如果 DAI 的比例上升或下降到阈值(例如 15%/25%),LP 池再从 DSR 中进行赎回或者存入。

3)假如正常情况下交易费带来的LP挖矿APY是 10%,DSR 的 APY 是5%,那么采取虚拟流动性池在同等情况下 LP 可以获得:

10%+50%*80%*5%=12% 的 APY ,实现 20% 的资金效率提升。

(2)更彻底的剥离

再假想一种情形,某个稳定币的质押物包括国债 RWA、ETH、WBTC、USDC、USDT,那么获取最高 APY 的方式是让 RWA 去赚取美元收益,ETH 去赚取 Staking 收益,WBTC 去赚取 AAVE 活期收益,USDT-USDC 投入 Curve 做 LP,总而言之,尽可能的让所有抵押物进入生息状态。

在此基础上进行稳定币的发行,暂且叫他 XUSD,XUSD 是无法生息,质押物的所有收益按照铸造量和抵押物种类分配给 XUSD 的铸造者。这种做法和前面提到的 Xpark 思路区别在于从最开始就对 XUSD 做了生息和流通功能的分离,从最开始,资金就实现了最大化的利用效率。

当然,XUSD 的愿景似乎还很遥远,甚至 xDAI 现在都尚未出现,但可流通的 DAI DSR 凭证的出现会是一件确定性的事情,如果 MakerDAO/Spark 不做,我想很快也会有第三方来着手做这件事,而与此同时, Lybra v2 也计划实现了这种彻底的剥离,peUSD 作为流通货币,兑换后的 eUSD 作为生息资产存在。

总的来说,xDAI 或者 XUSD 的愿景还很遥远,但吸纳更多真实收益率、尽可能的提高资金效率、分离生息和流通职能对于链上稳定币而言会是一条必经之路,而这条道路上,也隐约可见 USDC 们的诸神黄昏。