暗号市場が下落する中、貯蓄型DeFiプロジェクトは頭角を現すことができるのか?

原文标题:暗号市場の下落、貯蓄型DeFiは頭角を現すことができるか?

著者:タング、ハニカムTech

2022年の始まり以来、暗号資産市場は下落傾向にあり、総市場価値は1.81兆ドルで、2021年の歴史的高値2.92兆ドルから38%減少しました。オンチェーンエコシステムの総価値も縮小しており、Defipulseのデータによると、最大のオンチェーンエコシステムであるイーサリアムの総ロックされた暗号資産の価値(TVL)は764億ドルで、2021年の最高点1100億ドルから43%の減少です。

暗号資産ユーザーの一般的な感覚は「市場が熊になった」というもので、下落リスクの中で資産の減少を安定的に減らす方法が求められています。貯蓄型DeFiアプリケーションは参考にできる方法の一つとなり、この種のアプリケーションのTVLはちょうど熊市の背景の中で増加しました。

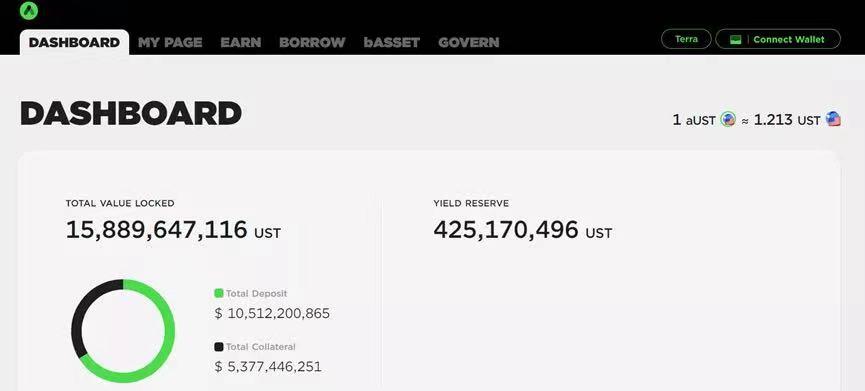

Terra(LUNA)チェーン上の固定金利貯蓄アプリケーションAnchorを例に挙げると、そのTVLは2022年2月から着実に上昇し、70億ドルから現在の140億ドルに増加し、TVLの成長率は100%です。Anchorのロックされた価値の上昇は、熊市の際のユーザーの需要を反映しているかもしれません------より安定した成長を追求する製品です。

固定金利貯蓄アプリケーションはDeFi貸出製品の大カテゴリに分類され、Compound、Aave、MakeDAOなどの貸出アプリケーションは主に「変動金利」を採用しており、金利計算は「需給関係」に基づいて決定されます。つまり、貸出契約において、貸し手(利息を支払う側)と借り手(利息を得る側)の金利は資金の需要に応じてアルゴリズム的に提示されます。市場が変動しているとき、金利も変動し、資金が不足しているときは、借入金利が急上昇し、100%以上に達することもあり、借入コストが増加します。

金利が固定されていると、人々は銀行の貯蓄機能を容易に連想します。DeFi市場でもこの種の製品が登場し始めました。

固定金利製品はシステマティックな収入リスクを最大限に低減できます。金利が確定しているため、ユーザーは金利の変動に応じてポジションを調整する必要がなく、オンチェイン投資コストも明確に把握でき、収入は固定されます。業界の見解では、固定金利製品は伝統的な機関が暗号資産市場やDeFiの分野に入るための主要な通路となる可能性があります。

昨年6月、DeFi貸出プロトコルCompoundの背後にある会社Compound Labsは、企業や機関向けの新製品Compound Treasuryを設立しました。FireblocksやCircleと提携し、銀行やフィンテック企業などの非暗号企業や金融機関、大口ドル保有者がドルをUSDCに交換し、4%の固定金利を得ることを可能にしました。

現在、Compound TreasuryやAnchorのような固定金利製品の他にも、多くの開発者が固定金利製品を展開していますが、効果は必ずしも満足のいくものではありません。なぜなら、年利が数千万に達する流動性報酬プロジェクトに比べて、これらの製品の利回りは牛市では目立たないからです。しかし、市場が冷え込むと、固定金利製品の需要は増加しています。本号のDeFiハニカムでは、固定金利の代表的なアプリケーションとその運用メカニズムを紹介します。

「ゼロクーポン債式」プラットフォームNotional

概要

Notional(NOTE)は、イーサリアム上に構築された分散型固定金利貸出アプリケーションで、DeFi、CeFi、機関トレーダー、個人ユーザーが固定金利、固定期間で暗号資産の貸出を行うことをサポートしています。

Notionalチームがこのアプリケーションを作成した理由は、固定金利の資金調達が伝統的な金融市場で最も一般的な方法であるためです。例えば、債券は固定金利で発行されます。固定金利は市場参加者に確実な投資収益または借入コストを提供し、リスクを制御できます。Notionalは、分散型金融システム内に固定金利貸出プラットフォームを構築し、暗号ユーザーに安定した資金調達チャネルを提供したいと考えています。

Notional公式サイト

運用メカニズム

Notionalは、担保を使って「fCash」トークンを鋳造するメカニズムを用いて、固定収益を持つストレージと、固定利息を支払う必要がある貸出の状態を実現します。譲渡可能なfCashは「未来の特定の時点での利息請求権」を表し、「ゼロクーポン債」のトークン化と理解できます。

「ゼロクーポン債」は利息を支払わない債券で、借り手が発行する借入証明書に該当します。通常、その取引価格は額面を下回り、割引債となります。満期後には額面で債券保有者に支払われます。資金の「貸し手」は割引方式でゼロクーポン債を購入し、固定金利の預金を行ったことになります。満期日には債券の額面に相当する資金を受け取ります。「借り手」は担保資産を通じてゼロクーポン債を借り出し、割引価格で現金に変えることができます。担保を取り戻すには、満期日以降に債券の額面に相当する借入金を返済する必要があります。したがって、債券を売却して得た金額とゼロクーポン債の額面との間の差額が支払う借入利息となります。

例えば、借り手Aが資金を必要とし、担保資産を提供して110ドルの額面を持つ6ヶ月のゼロクーポン債を発行し、市場で100ドルの割引価格で貸し手Bに売却したとします。この時、借り手Aは100ドルの現金を得て、貸し手Bは6ヶ月固定利息10%の100ドルの借入請求権を持つことになります。満期時に、借り手Aは110ドルの額面でゼロクーポン債を償還する必要があります。Aにとっては、6ヶ月間、固定利息10%の100ドルの借入を得たことになります。

ゼロクーポン債メカニズムの下では、借り手のコストが預金者の収益となるため、市場の資金需給を調整することなく、借貸双方が受け入れ可能な固定金利を決定できます。

「ゼロクーポン債」の概念を利用して、NotionalはそのトークンをfCashという譲渡可能なオンチェーンゼロクーポン債に変換しました。したがって、このプラットフォーム上では、各fCashには関連するトークン交換プールがあります。このプラットフォームでは流通可能な資産は「cToken」(cTokenはCompoundの預金証明書で、利息を生む資産に該当します)であるため、交換プールの流動性はfCashとcTokenで構成されています。

Notionalの固定金利貯蓄・貸出メカニズムは以下の通りです:

固定金利預金------貸し手がDAIを預け入れると、NotionalはまずそれをCompoundに預け入れ、cDAIに交換し、ゼロクーポン債流動プールで割引債fDAIを購入します。満期日にはcDAIを償還し、DAIに戻すことができ、固定利息収益を得ます。

例:貸し手AがNotionalに100 DAIを預け入れると、プラットフォームはまずcDAIに変換し、100 cDAIで103 fDAIを購入します。1年後に満期を迎え、fDAIとDAIの差額がAの預金利息収入となります。

固定金利貸出------貸し手が資産(例えばETH)を担保にした後、fDAIを鋳造できます。その後、交換プール「fDAI/cDAI」で割引価格でcDAIに売却し、CompoundでDAIに交換します。満期日にはfDAIの額面数量を返済すればよく、fDAIと借りたDAIの間の差が借入コストとなります。

例:借り手AがNotionalに1 ETHを担保にして3%の金利で100 DAIを借りると、Aはプラットフォームに103 DAIを返済する必要があります。満期日は1年で、満期日には返済後に担保のETHを償還できます。

現在、Notionalプラットフォームは預金者がETH、WBTC、DAIまたはUSDCを預け入れて固定利息収益を得ることをサポートしており、借り手もこれらの資産を担保にしてfCashを鋳造してDAIを借りることができます。また、ユーザーはcETH、cWBTC、cDAIまたはcUSDCを提供することで、「fCash/cToken」交換プールに流動性を提供し、NotionalプラットフォームのトークンNOTEの報酬を得ることもできます。

「元本金利分離型」アプリケーションElement

概要

Elementもイーサリアム上に構築された分散型固定金利収益プラットフォームで、元本と将来の収益を分離し、トークン化することで金利の安定を実現しています。

Element公式サイトの資産固定収益状況

Elementは預け入れた資産の元本と収益部分を分離し、それぞれをトークン化しました。「収益化トークン」の決済時の価格は市場の将来の金利に対する期待に依存し、「元本化トークン」はゼロクーポン債に相当し、満期日には額面で資産を償還できます。満期日前には、ゼロクーポン債は満期までの残存期間に応じて割引価格で販売されます。

この時、固定金利収益を求めてリスクを回避したいユーザーは、不確実な「収益化トークン」を売却し、販売中の「元本化トークン」を購入することができます。これらの「元本化トークン」はすべて割引価格で販売されているため、満期後にユーザーは額面のトークンを償還でき、割引価格で固定収益を得ることができます。

運用メカニズム

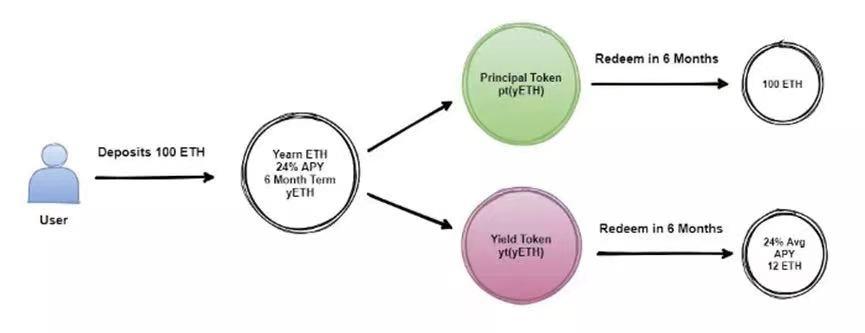

Elementプラットフォームに預け入れられたすべての資金(ETH、DAI、USDC)は、2つの部分に分割されます。一方は「主要トークン(PT)」で、預け入れた元本の価値を表し、もう一方は「収益トークン(YT)」で、プラットフォームから得られる可変利息を表します。

Elementプラットフォームの預け入れ資金は2つの部分に分かれます

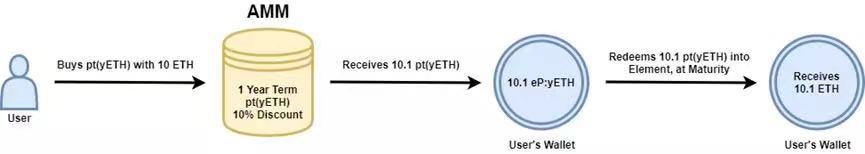

元本トークンPT------ゼロクーポン債に相当し、ロック期間が終了するまで償還できません。したがって、対象資産に対して割引価格で取引されます。ElementはユーザーがAMMを通じて割引されたPTを購入できるようにし、満期後にPT保有者は1:1で対象資産を償還できます。

PTを購入するユーザーは、購入時の資産の割引率に基づいて固定金利収益を決定します。未満期のPT購入者は、対象資産の価格よりも低い価格で取引されます。元本が満期から遠いほど、割引が大きくなります。

例えば、ユーザーが10%の割引で1年の元本トークンPT (yETH)を購入した場合、10 ETHで購入すると、10.1元本トークンPT (yETH)を得ることになります。1年後に満期を迎えた際、彼は10.1ETHを償還でき、固定収益率は10%です。

ユーザーが元本トークンPTを購入するプロセス

収益トークンYT------将来発生する利息を表し、この利息は可変で不確実ですが、YTは流動性と取引可能性を持っています。

一方で、ユーザーはElementに資金を預け入れた後、鋳造された収益トークンYTを直接売却し、将来の利息を早期に現金化して固定金利収益を実現することができます。他方で、ユーザーはYTを購入することも選択でき、これは将来の金利をロングすることを意味します。YTの価格は市場の将来の利息に対する期待を表し、期間中に蓄積された利息が高いほど、YTの価格も高くなります。借り手はYTを購入することで自分の借入コストをヘッジでき、満期時に償還できる資産が自分の購入コストを上回れば、利益を得ることができます。

Elementに預け入れられるETHの例を挙げると、借り手がいくつかのETHをElementに預け入れると、新たに作成されたptETHとytETHを受け取ります。今、彼は元本と収益をPTとYTで制御できます。もし彼がPTを即座に売却し、YTを保持することを決定した場合、PTは割引価格で売却されます(例えば利回りが10%の場合、1ETH=0.9ptETH)、ETHを得ることができ、保持しているYTは引き続き利息を生みます。この時、借り手は得たETHを循環貸出に利用し、資金の利用率を高めることができます。貸し手は割引された元本トークンPTを購入することで固定収益を得ることができます。

「ステーブルコインバンク」アプリケーションAnchor

概要

Anchor(ANC)はTerraチームによって構築された固定金利貯蓄アプリケーションで、ユーザーにステーブルコイン貯蓄製品を提供し、預金者に利息を支払います。ユーザーはUSTを預け入れ、固定の年利を得ることができます。

Anchorのロックされた暗号資産量

Anchorは異なるPoSコンセンサスのブロックチェーンのブロック報酬を調整することで金利をバランスさせ、最終的に収益率が安定した貯蓄金利を実現し、これをオンチェーン暗号資産の貸出市場における参考金利として提供します。

運用メカニズム

Anchorは銀行のように、預金者を引き寄せてお金を預けさせ、銀行は預金者に固定の利息を支払い、その預金を貸出が必要なユーザーに提供します。本質的には、これは担保貸出型アプリケーションであり、Compoundの「固定金利版」に似ています。預金者はステーブルコイン(現在はUSTのみをサポート)をAnchorプラットフォームに預け入れ、固定の年利を得ることができます。

Anchorプラットフォームの預金者の収益は主に借り手が支払う利息から得られます。このプロトコルは、預け入れた資産を借り入れが必要な借り手に貸し出し、収益を得ます。借り手は「bAsset」を担保にして借入限度額を得る必要があります。

「bAsset」はAnchorの運営の核心であり、ブロックチェーンの出力ルールに結びついており、「権益証券資産」とも呼ばれます。これはPOS型ブロックチェーンネットワークの基盤トークンの所有権証明であり、POS型ブロックチェーンネットワークでノード検証に使用される資産の所有権を証明します。

簡単に言えば、Terra(LUNA)やイーサリアム2.0(ETH)などのブロックチェーンネットワークは、POSメカニズムに基づいてブロックチェーンネットワークの運営を保証しており、一定量のネットワーク基盤トークン(LUNA、ETH)を質入れすることでノード検証者となり、検証報酬を得ることができます。検証者が質入れを完了した後の資産はAnchor上で「bAsset」として扱われます。言い換えれば、Anchor上のbAssetは「質入れ済み」の証明です。

ブロックチェーンネットワークのノード基盤トークン資産は流動性がなく、質入れ期間が終了するまで流動性を解放できません。例えば、Terraのネットワークノードでは、LUNAの質入れ期間は最小で21日、イーサリアム2.0ネットワークの質入れ期間はさらに長くなります。これは、質入れ期間中にユーザーが質入れした資産が流動性を失うことを意味します。bAssetの証明書を持つユーザーは、追加の報酬ANC(Anchorのガバナンストークン)を得ることができるだけでなく、それを取引することもできます。

現在、bAssetはLUNAとETHの2種類のブロックチェーン基盤トークン資産を担保としてサポートしています。借り手がLUNAまたはETHを担保にすると、AnchorはこれらのLUNAまたはETHをノード質入れして検証報酬を得ます。言い換えれば、Anchor自身もブロックチェーンネットワークのノード検証者となり、得られたブロック報酬はUSTに変換され、預金者の利息を支払うために使用され、Terraの預金に安定した金利の源を提供します。

したがって、Anchorプロトコルの収益には2つの主要な源があります。一つは借り手が「支払う借入利息」であり、もう一つは「ブロックチェーン質入れ報酬」です。

構造化リスク管理プラットフォームBainBridge

概要

BainBridge(BOND)は、DeFiアプリケーションの収益率とボラティリティリスクを最適化し、階層的に管理するクロスプラットフォームプロトコルです。2020年に最初に立ち上げられ、保守的な投資家、長期保有者、リスク回避の機関に対して収益のボラティリティを低減し、リスク嗜好者には高ボラティリティの選択肢を提供することを目的としています。

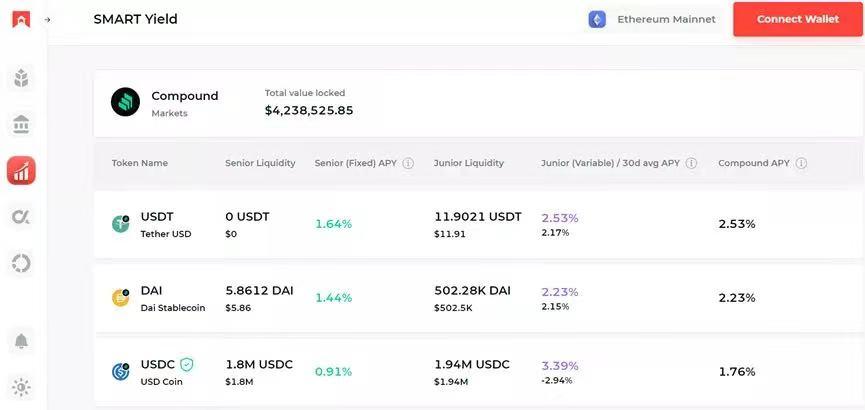

Barnbridge資産収益状況

Barnbridgeは、Compound、AAVE、Creamなどの複数の貸出プラットフォームから収益を生む暗号資産に関連するデータを取得し、リスクを階層化し、資金の使用効率を向上させることでユーザーの収益率を向上させるアルゴリズムを統合しています。これはマシンガンプールに似ていますが、マシンガンプールのボラティリティ収益率とは異なり、その最終的な目的は複数の貸出プラットフォームの収益プールを統合し、より複雑な構造と債券格付けシステムを構築することです。

運用メカニズム

BainBridgeはリスク構造化管理メカニズムを採用しており、将来の収益や支払利息の多寡は不確実であると考えていますが、各人には異なるリスク耐性と資金の機会コストがあります。ユーザーは自身のニーズに応じてリスクを再配分し、ボラティリティ収益を異なるレベルに分けて投資対象のリスクを投資します。

CompoundやAaveなどの貸出アプリケーションを統合する際、BainBridgeは「スマート収益債券Smart Yield Bond」というメカニズムを利用して、ユーザーにステーブルコインの固定金利またはレバレッジ可変収益を提供します。Smart Yield Bondは「ジュニアプール初級池」と「シニアプール上級池」の2つの収益製品で構成されています。

シニアプール(sBONDs)------システム内で優先的に収益を配分され、固定金利収益をロックします。一般的には「老人池」と呼ばれます。

ジュニアプール(jTokens)------残余収益配分権を持ち、得られる収益は同一システム内のシニアプールの固定収益を支払った後の残余資産であり、収益は不固定でボラティリティがあります。一般的には「子供池」と呼ばれます。

ジュニアプールとシニアボンドの2つの収益製品の特徴

BainBridgeでは、ユーザーは自身のリスク耐性に応じて、ステーブルコインを初級池または上級池に預け入れることができます。ユーザーにとっては、初級池は高リスクであり、レバレッジによって金利が可変になるため、上級池は低リスクであり、金利が固定されているため、異なる意味を持ちます。

シニアプールに預け入れた場合、得られるポジション証明sBondはNFT資産であり、二次市場で取引できるか、他の組み合わせ用途に使用できます。満期時には元本と収益を償還し、NFTは破棄されます。

ジュニアプールに預け入れた場合、得られるポジション証明はjTokenであり、これは1:1のステーブルコイン資産証明で、NFTではありません。

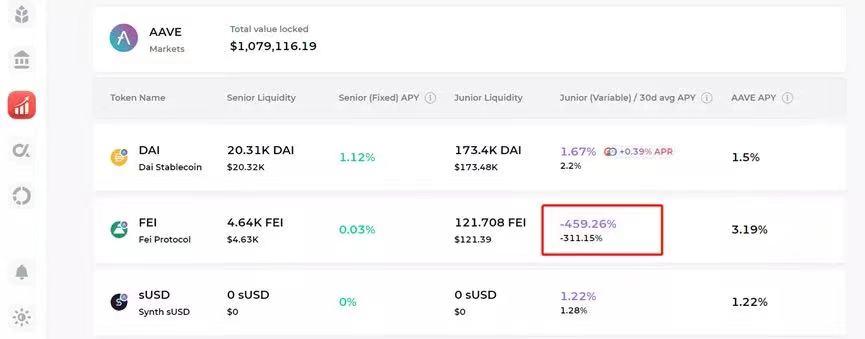

理論的には、sBondとjTokenの保有者は収益を得ることができますが、基礎貸出市場が提供するAPYが上級債券の保証収益率を下回る場合、初級債券保有者の収益はまずそのギャップを埋める必要があります。

ステーブルコインFEIの初級池は上級池に収益を補填する必要があります

実際、初級池と上級池の資金はCompoundやAaveなどの貸出市場に入ります。つまり、初級池と上級池の実際のリスクは同じです。金利が一致しない理由は、貸出市場の収益が常に変動するためであり、一部の人は固定金利を得て、他の人は市場が不調なときに前者を補填し、市場が好調なときに追加の報酬を受け取ります。