見解:小陽春は持続しにくく、FTX後の二度目の大崩壊が迫っている。

執筆:Ann、

編纂:Odaily 星球日報 jk

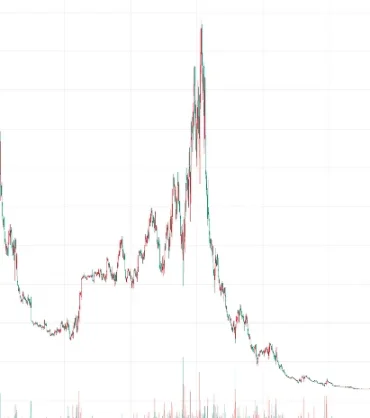

熊市は通常、超大規模な価格下落を経験し、その価値は底に長く留まり、数年後にようやく終わります。前回の相場(2018年)はこのような状況を経験し、その後2020年のブラックスワン事件------新型コロナウイルスによるマクロ市場の崩壊が起こりました。2022年11月、FTXに問題が発生し、ビットコインの価格が16,000ドルに達したとき、2018年のような50%の価格暴落を経験しました。そして、私たちは再び同様の崩壊に直面しようとしています。

2018 = 2022、2020 = ?

2018年と2022年の市場崩壊には不安を感じさせる類似点があり、この崩壊はマクロ経済的な理由ではなく、暗号通貨業界自身によって引き起こされたものです。これは明らかに暗号通貨の出来事であり、市場全体の崩壊によって引き起こされたものではありません。そうです、この崩壊の前にはちょうど米連邦準備制度が利上げを行っていましたが、最後の一撃は私たちのサム・バンクマンによって実施されました。

2018年と2019年の崩壊は、歴史的な高値を記録した後の最初の「衝撃」、最初の最低点でした。

2012年から2019年の牛市後の崩壊

2022年第4四半期、FTX崩壊

この2回の崩壊の後には、反発があり、「相場が戻ってきた」と誤解されることがありましたが、実際には熊市が本当に終わる前には、通常何らかの再テストのプロセスがあります。

前回の熊市では、この「再テスト」は新型コロナウイルスによる市場崩壊でした。私は今、私たちも同様の状況に直面しており、2020年の同等の出来事を待っていると信じています。

第二回目の崩壊について、私はいくつかの特徴に注目しています:

- 崩壊の前に、市場には反発と「相場が戻ってきた」という感情が見られました。価格の上昇だけでなく、機関投資家の採用(例えば、ブラックロックのビットコインETF)などの発展もこの雰囲気の中にありました。

- 次の牛市の種はすでに蒔かれています。それは2019年から2020年の「DeFiサマー」です。そして今、DeFiサマーに似た相場は「インフラサマー」です。私は再担保(restaking)がその中で大きな役割を果たすと信じています。

- さらに重要なのは、第一次崩壊とは異なり、第二次崩壊は大きなマクロイベントの影響を受けており、完全に暗号通貨業界のコントロール外にあることです。

米国株の上昇は停止するだろう

最後のポイントについては、マクロ的な影響の兆候がすでに現れています。過去1年、ナスダック指数は脆弱性を示し、最近では2月以来の最悪のパフォーマンスを記録しました。興味深いことに、暗号通貨はこの上昇相場に従っていないようで、これはトレーダーがナスダックの「死猫反発」に対してより多くの疑念を抱いていることを示唆しているかもしれません。

これは、デジタル資産がこの反発を信じていないかのようです。ナスダックが下落すれば、すでに疑念を抱いている暗号通貨の価格も良い反応を示さないと想像できます。

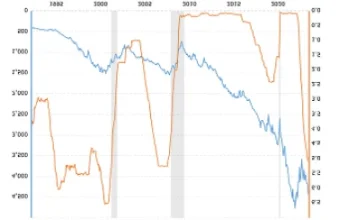

経済の衰退は利下げ期間に発生することが多い

さらに、利上げは効果をもたらすはずです。過去には、経済の衰退は米連邦準備制度が利上げを行っているときではなく、彼らが利下げを始めるときに発生しました。

以下の図のように、灰色の重ね合わせは経済の衰退を示しており、これらは常に利下げ期間に発生しています。2008年や2000年のインターネットバブル崩壊でも同様です。

出典:https://www.macrotrends.net/2638/sp500-fed-funds-rate-compared

第2四半期の業績

私たちは2023年第2四半期の財務報告の発表を迎えようとしており、これらの報告は失望をもたらすと予想されています。なぜなら、パンデミック後の繁栄はすでに効果を失い始めているからです。

企業は今週、財務報告を発表する予定です。市場の変動が予想され、ビットコインの価格はここ数週間横ばいを続けており、これは準備のためです。(テクニカル分析では、これはボリンジャーバンドが収縮していることを示しており------嵐の前の静けさの時期です。)これは、ボラティリティが近づいていることを意味しますが、この指標だけでは価格の動向を特定することはできません。

短期的な反応を除けば、今週の財務報告はより大規模なマクロイベントの中で最初のドミノ倒しになる可能性があります。すぐにわかるでしょう。

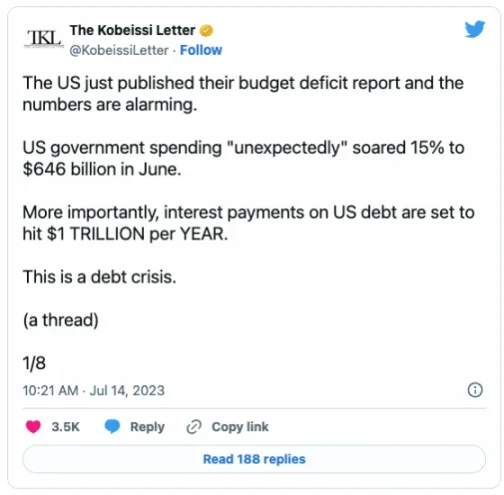

債務危機が顕在化しています。現在、金利の引き上げにより、アメリカの利息支払いは1兆ドルに達しています。この巨額の支出を政府がどのように支払うのか、他の支出を削減せずに済むのかは不明ですが、注目に値します。

6月のアメリカ政府支出は15%増加

どのように準備するか?

すべての潜在的な終末的な出来事に対して、より緊急な問題は、個々の市場参加者として、潜在的な変動にどのように対処すべきかです。

私にはいくつかの提案がありますが、その中で最も重要な点は以下の通りです:

1、 低品質のコインを取引して資金を失わないこと

今回の熊市は特異で、私たちは依然としてゴミコインや一時的に流行した低品質のプロジェクトに圧倒されています。2022年のAzukiトレンドから最近の「メモコイン」の狂乱まで、市場はあなたの最後の一文を騙し取ろうとしています。

私がこの記事を書いているとき、非常に不満を抱かせる別のプロジェクト------「Worldcoin」という名前のプロジェクト------が彼らのトークンを発表しました。最近、ソーシャルメディアで人気のあるいくつかの盗みのプロジェクトを挙げると、Rollbit、ハムスタートークン(あなたたちは何を考えているのか、ソーシャルメディアの人々!)とArkhamインテリジェンスを2023年6月から7月の詐欺リストに載せるでしょう。

このお金を奪おうとする行為は永遠に続くようです。決して彼らの罠に陥らないでください。

2、 収益型資産

あなたは思うかもしれませんが、たとえイーサリアムが5%の利回りを持っていても、デジタル資産が50%暴落したときには損失を相殺できません。しかし、利回りだけを見るのは不十分です。私にとって、デジタル資産を「収穫」すること(私は「収穫」という言葉を非常に広く使い、私が利益を得るためのさまざまなDeFi戦略を含めています)の最大の利点は、一度資産がDeFiの金庫に安全に保管されると、干渉する気がなくなることです。たとえば、特定のトークンを解除するには7日間待つ必要があります。価格が大幅に下落したとき、これはパニック売りを防ぐのに役立ちます。

利回りのためというよりも、手が震えるのを防ぐためです。

3、 貸出レベルを観察すること

最近、ビットコインの価格が20,000ドル、イーサリアムの価格が2,000ドルに上昇する中で、一部の人々はより大胆に借り入れを始めています(一時的に価値が上昇した資産を担保にして)。

私はこの行為にはあまり興味がありません。過去1年の市場の変動は、貸出を管理するには適していません。価格の変動が大きすぎて、あなたを緊張させます。もしあなたがその刺激を好むのでなければ、私は貸出はあまりにも多くの問題とリスクをもたらし、利益はほとんどないと思います。

4、 リラックスして…そして世界が燃えるのを見守ること

私がTwitterで熊市が好きだと発言したとき、全く誇張ではありません。最近パリで開催されたETHCCイベントとそのすべての関連イベントは、観光客が去った後、暗号コミュニティが以前にも増して活気に満ちていることを示しています。開発作業は止まっておらず、あなたが気を散らされないようにするためのプロジェクトが増えています。

さらに、伝統的な金融分野の混乱は観察に値するようです。私たちは、伝統的な金融の古い方法がどのようにその弱点を終わらせるかを見るでしょう。もし崩壊が起これば、暗号は新しい金融システムとして台頭するでしょう。私は皆さんにポップコーンを持って観察することをお勧めします。

少し冷酷に聞こえるかもしれませんが、これを「リラックスして、過度に心配しないで」と理解してください。状況はさらに悪化するかもしれませんが、良くなる前に。人間社会には神秘的な進化の方法があり、これはそのプロセスの一部かもしれません。

最も重要なのは、お金を守り、生き延びることです。