Multicoin創始人:概述DeFi利率市場的發展現狀與機遇

原文標題:《Exploring the Opportunity for DeFi Interest RateMarkets》

原文作者:TUSHAR JAIN ,Multicoin創始人

編譯:Muse Museum

利率是任何金融資產構建和估值的關鍵指標。金融中的每個等式都包含利率,抵押貸款、學生貸款、商業貸款、政府借款,甚至股票和商品都受到利率的影響。

企業可以通過固定利率借款來規避利率風險。固定利率借款是傳統市場中最常見的借款形式。根據 Notional的白皮書,"2018 年,美國公司債務和抵押貸款市場上有15.3萬億美元的未償債務,其中88%的債務是固定利率。"

然而,固定利率借款人可能對其貸款條款不滿意(他們認為利率隨著經濟的發展會下降),而且他們可能會與當前支付可變但想要固定利率的其他借款人交換他們的風險敞口。而持有固定利率債券的貸方可能認為整個經濟體的利率都會上升,並希望對沖這種風險。

目前DeFi市場主要限於浮動利率借貸。兩個最大的借貸協議Compound和Aave,都支持可變利率。雖然這些產品對於旨在獲得可觀收益的用戶來說效果很好,但它們不適用於需要可預測性的公司或新銀行。隨著DeFi服務於更多場景,鎖定利率的能力將成為一項關鍵的技術。

利率互換(也叫利率掉期)是最流行的利率衍生品形式。利率互換的每日交易量為6.5萬億美元,占全球衍生品總交易量的80%以上。利率互換服務於多種用例:

(1)借款人使用利率互換來鎖定利率;

(2)投機者可以利用利率互換來獲利;

(3)投資組合經理和貸方使用利率互換來管理風險。

目前已經有許多團隊在DeFi中構建固定利率借貸產品和利率衍生協議,在文章中,我們對這些協議進行深入的探討。

加密貨幣中利率市場的機會

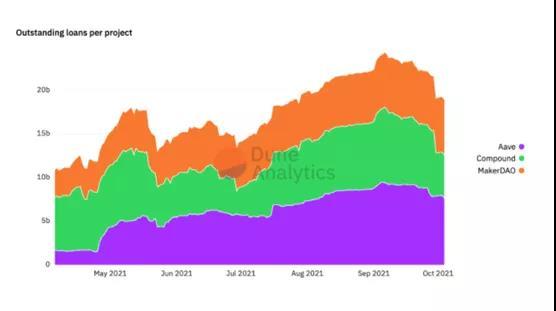

目前DeFi中的絕大多數貸款都是浮動利率。三大貸款協議中有190億美元的未償還貸款:Aave- 79億美元、Compound -49億美元、MakerDAO -63億美元。

圖片其中Compound和MakerDAO的貸款全部為可變利率,截至2021年7月,在Aave的5個最大市場中(DAI、GUSD、SUSD、TUSD和USDC),只有約1.5%的未償還貸款是"穩定利率貸款"。

目前有一些DeFi本土固定利率平台上線,例如YieldProtocol和NotionalFinance。Notional擁有1200萬美元的TVL,Yield目前正在構建V2。因此,很明顯,在DeFi中浮動利率貸款市場比固定利率貸款成熟得多。然而,我們預計固定利率貸款將超過浮動利率貸款,因為DeFi最終會為傳統金融市場提供動力。

我們與許多正在探索DeFi的機構基金和新銀行進行了交談,我們從他們那裡聽到的主要擔憂之一是借貸市場的利率波動很大。

因此,即使他們對托管和監管風險感到滿意,貸款市場也不會為他們提供最大的效用。

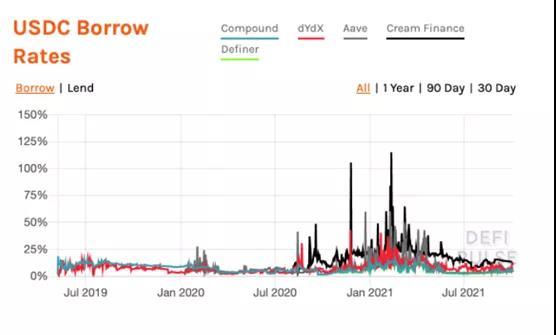

上圖是過去幾年DeFi中一些最具流動性的USDC借貸利率的樣本:

上圖是過去幾年DeFi中一些最具流動性的USDC借貸利率的樣本:

圖片為了讓大型傳統企業在DeFi中借款,利率需要更加可預測和穩定。一家以2%的利率在鏈上借款1億美元的企業,不可能接受在一周後利率飆升至20%的情況。企業希望要麼借出固定利率的固定期限貸款,要麼從Compound和Aave那裡獲得對可變利率敞口的對沖訪問權。

隨著加密貨幣的增長,我們還預計鏈上DAO的借貸市場將顯著增長。隨著業務的成熟,債務融資將成為主要的資金來源,DAO也不例外。

我們預測許多DAO,例如在大型DeFi協議和NFT平台中管理風險的DAO,將尋求債務融資。想像未來的世界中,SushiSwap DAO從可變利率貸款協議中借入資金,並重現編寫合約,"我們將把質押xSUSHI獲得的收入的10%用來定向償還貸款",這將使SushiSwap DAO面臨可變利率協議的風險,但他們可以使用利率互換來對沖它。

隨著新產品的推出,固定利率貸款和利率衍生品協議將大受歡迎。

固定利率貸款和利率衍生協議概述

有少數DeFi產品可以產生固定利率貸款和利率衍生品,每種都有優點和缺點。

零息債券 (ZCB)

在這個模型中,借款人通過將抵押品存入智能合約並借入yDAI來創建債券代幣(例如yDAI-2021-12-31)。然後,在特定日期結算時,他們在公開市場上出售yDAI。借款人支付的實際利率由yToken在公開市場上出售的折扣和貸款期限決定。例如,Alice可以鑄造由200美元ETH支持的100 yDAI,然後將100 yDAI出售給Bob,以換取97 DAI。因此,Bob借出97美元,並在合同到期時收到100美元。

這種方法有多種實現方式,

例如1) 主要在AMM或CLOB上交易債券代幣

2) 實物與現金結算

3) 清算管理。

目前Hifi、UMA、Notional和Yield Protocol在使用零息債券模型。

優點:1. 結構簡單;2. 支持固定利率借貸;3. 超額抵押提高了貸方的安全性;4. 可以在協議之上建立收益率曲線;5. 通過支持清算風險可以清楚地獲取原生代幣價值。

缺點:1. 到期時流動性分散;2. 抵押/債務比率需要預言機;3. 需要將抵押品存入新的智能合約系統;4. 投機者和流動性提供者的資本效率低下;5. 清算風險。

Yield Stripping

在此模型中,用戶可以將貨幣市場代幣(例如Compound的cUSDC)存入Yield Stripping的智能合約中。然後,該協議將存入的cUSDC拆分為兩個代幣,一種為主要代幣(PT),另一種為收益代幣(YT)。

然後,存款人可以預先出售YT以換取現金,從而使他們能夠在合同期限內鎖定固定利率。例如,假設Compound當前的貸款利率為10%,如果Alice存入100美元,她的年收益------如果複合利率在接下來的12個月內保持不變------將是10美元。她今天可以用8美元現金交易這不可預測的10美元YT。

Swivel、Pendle、Tempus、Element、Sense和APWine在使用Yield Stripping模型。

優點:1. 啟用固定利率貸款;2. 允許對利率加槓桿的多頭投機;3. 因為本金預先存入且隱含槓桿,不需要清算或預言;4. 提升投機者的資本效率;5. 比ZCB更安全,因為抵押品包含在Compound、Aave等;6. AAVE和COMP(充當協議風險的支持)的市值和流動性已達到新協議難以複製的水平。

缺點:1. 不允許明確做空利率;2. 因為需要預先支付全部本金,利率交易的資本效率有些低;3. 僅限於本金資產和利率(無外來利率風險);4. 由於Compound和Aave的借貸利率之間存在利差,因此不允許在浮動方面進行完美的對沖。

穩定費率

Aave憑藉其穩定的貸款功能搭載了協議的可變利率。基本思想是,當借款人新開一筆貸款時,他有機會選擇"穩定利率"。她的發起利率將高於(通常是高得多)可以借到的可變利率。

例如,USDC的浮動借款利率為5.4%,穩定借款利率為11.9%。ETH的可變借款利率為0.25%,穩定借款利率為3.3%。該緩衝可確保協議在"再平衡事件"(即現有借款人的穩定利率發生變化)之前保持償付能力。

與可變借款利率不同,在大多數市場條件下,穩定借款人的借款利率不會隨著新借款、新存款、新清算等進入Aave市場而波動。

目前AAVE在使用該模型。

優點:1. 以太坊生態系統中的可信協議,AAVE擁有龐大的市值和足夠的流動性來支持協議的規模,可能比其他模型更安全;2. 使用戶能夠以穩定的利率借款(儘管在非常特殊的市場條件下不能保證固定);3. 在較低市值、低流動性、價格波動較大的代幣市場中被高度利用。

缺點:1. 無法明確推測利率;2. 僅適用於借款人而非貸方;3. 在不利的市場條件下,用戶的利率可能會"重新平衡";4. 穩定借款利率明顯高於浮動利率。

差價合約 (CFD) 和利率永續合約

在這個模型中,用戶將任何形式的抵押品存入保證金賬戶,並選擇多頭或空頭利率。這種結構看起來與FTX和BitMEX上的永續合約非常相似。資金是根據合同指向的基礎參考利率與協議上的當前標記利率支付的。

這些產品提供槓桿作用,因此需要清算引擎。如果交易者的賬戶保證金低於其維持保證金,系統將針對永續合約AMM(或CLOB)平倉。

目前Strips Finance和YieldSwap使用該模型。

優點:1. 可以進行明確的利率賣空;2. 能夠接觸非鏈上衍生的合成利率(例如,LIBOR或FTX的BTC perp資金利率);3. 資本效率高,因為它不需要預先提供本金代幣並允許雙邊槓桿;4. 由於合約的永續性,流動性集中。

缺點:1. 需要一個鏈下利率的預言機;2. 因為有槓桿,需要進行清算;3. 需要為Compound/Aave借貸利率制定單獨的永續債券合同,以創建完美的對沖。

DeFi利率永續合約

永續合約合成性質的靈活性使投機者和對沖者能夠以任何理論利率(例如,USDC複合貸款利率、LIBOR利率、聯邦基金利率、FTX融資利率、ETH抵押收益率進行交易)。值得注意的是,這些合約本質上是永久的,不會到期。

因此,跨期不存在流動性碎片化。投機者推動資金的流動性,從而使對沖者和其他真實需求用戶收益。

想像一下Alice從Aave借用XYZ代幣用於她的交易策略。她可以通過利率永續合約,做多XYZ代幣的Aave利率,這樣她就可以在借款利率上升並侵蝕她交易策略的盈利能力的情況下受到保護。

永續合約並不完美,但它為市場參與者押注利率提供了一種資本高效的方式。

在我們之前關於DeFi衍生品設計的文章中,我們得出結論,永續合約很可能是DeFi衍生品的制勝法寶。我們相信這對於利率互換來說也可能是正確的。雖然永續合約並不完美,但其弱點是可控的。

雖然穩定利率模型對貸方來說是安全的,因為資本保存在Aave內,但它不允許對利率進行雙邊槓桿敞口,這降低了其效用。ZCB可以實現完全可預測的固定利率借貸,但不能實現資本利用利率進行投機,因此流動性較低。

雖然DeFi中利率的永續合約構建尚未達到有意義的規模,但我們看到了巨大的機會。我們預計永續合約已經是加密貨幣的主要交易產品,也將適用於CeFi和DeFi利率。