Arrington Capital:詳解 Acala 產品架構與特點

作者:Ninos Mansor,Arrington Capital合夥人

原标题:《Composability Squared: The Acala Thesis》

編譯:李澤祎,鏈捕手

Acala是為DeFi定制的第一層區塊鏈,作為平行鏈部署在波卡上。它是第一個利用原生多鏈環境重新構建整個DeFi堆棧的區塊鏈。這個項目在2021年12月獲得了第一個平行鏈插槽,社區貢獻了超過3200萬個DOT代幣,相當於約1.3億美元。

我們在2020年初見到了這個團隊。這個團隊最突出的一點是,他們始終領先於時代。以太坊DeFi於2020年爆發,在2021演變成了L1大戰。在這兩種情況下,DeFi都是保守派。無論是以太坊還是L1,可組合性都適應了通用計算平台的限制。

早期,Acala團隊就試圖想像DeFi的"最終狀態"。而現在,市場的發展正在融合Acala多年來一直建立的概念------DeFi應該是多鏈、應用明晰、高度可定制的。DeFi應該與協議層天然地交織在一起。

現在有了專注於DeFi的鏈------比如Vega的L1衍生品。有一些像C3這樣的項目,一開始就假設要建立一個具備可組合性和跨市場保證金制度優勢的項目。以跨鏈互操作性為中心的與鏈無關的DeFi協議正在湧現。

Acala很早就有了這些想法。他們有一個優勢,就是在在塵埃未定時就開始著手建設,走在時代前列。他們能夠從DeFi實驗中吸取教訓,並將其整合到一個區塊鏈中。

什麼是可組合性的二次方?

Acala提出了以下問題:

在單個可定制區塊鏈內重建DeFi堆棧,然後將其與原有多鏈生態系統結合起來,這意味著什麼?

Acala有三個基礎理念:

(1) Acala在可定制區塊鏈的協議層上重建DeFi堆棧

(2) 這些原語享有Acala的原生組合性

(3) 在Acala可組合性的基礎上,它們繼承了波卡的多鏈可組合性

我們將Acala論點總結為"可組合性的平方 "(可組合性²)。DeFi 原語不僅享受著原生單一区塊鏈(Acala Hub )上的好處,而且他們與波卡上的每一個平行鏈和dApp 使用相同的語言。Acala是DeFi應用程序鏈的原生可組合性和波卡的原生多鏈可組合性的結合。

開發人員通常一磚一瓦地構建新的原始結構。他們試圖弄清楚自己的原語如何與同一鏈條上的其他應用程序通信。然後,他們拼湊出一種方式,讓協議與其他鏈上的應用程序通信。Acala就是從這個結束狀態開始的。

它通過將單一、可定制性與原生互操作性相結合,來增強DeFi的可組合性。這解鎖了在碎片化環境中不可能實現的應用程序。Blockchange Ventures的Ken Seiff在最近的一次座談會上總結了這一定位:

"Acala提出的問題是:這是產品還是功能?對於之前的DeFi協議來說,是功能而不是產品,當你把它們放在一起時,這些就是產品。 這是一個非常聰明的團隊,它構建了一個單一的產品,可以做很多不需要在不同產品中完成的事情,所以我猜這將成為未來的模式。而其他DeFi 項目可能必須迎頭趕上,因為如果你不是從頭開始設計的,追趕起來比較困難。"

到目前為止,我們已經描述了Acala的總體願景。本文的其餘部分將更詳細地介紹該項目的三個主要重點。

1、 波卡的DeFi中心

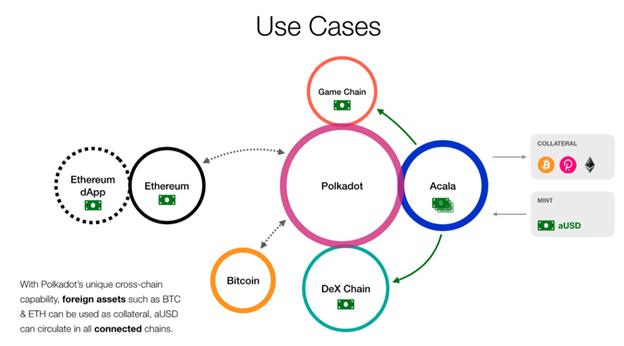

波卡建立在異構的多鏈世界的理念之上,可連接所有區塊鏈的共識機制。平行鏈和dApp通過XCM格式繼承無縫交叉通信。這消除了對可信網橋的需求。每個平行鏈都是"特定於應用程序的",在波卡網絡中充當自己的L1。

Acala正試圖成為波卡的DeFi中心。它們提供了一個與更廣泛的生態系統原生集成的金融原語聯盟。這些原語不僅享受Acala上的整個堆棧的優勢,而且它們天生具有與波卡上的所有其他平行鏈和應用程序通信的先天能力。

Acala DeFi樞紐有三個主要單元:

穩定幣網絡------Acala的基礎產品是中心化的穩定幣。Acala 美元穩定幣(aUSD)由多個抵押品支持,並與美元掛鉤。它是通過Honzon協議生產或鑄造的,這是一種受MakerDAO啟發的動態CDP機制,用戶將資產作為鏈上治理的抵押品存入其中。

抵押品可以是DOT等原生波卡資產,也可以是BTC和ETH等可以橋接到波卡的資產。

流動性質押------隨著項目成功競標平行鏈插槽,它們就鎖定了 DOT。 這支撐了 Polkadot 的安全模型,但它也創造了機會成本。 它引入了以下風險:如果 DeFi 收益率超過了質押收益率,DOT 可能會從平行鏈遷移並最終降低網絡安全性。

Acala的產品之一是用於抵押衍生品的原始產品。HOMA協議通過引入L-DOT來解決質押資產的流動性不足問題。L-DOT解鎖鎖定的DOT抵押品,並允許用戶參與DeFi和平行鏈拍賣。例如,L-DOT可以用作 aUSD 的抵押品。

原生DEX------Acala DEX是一種固定產品AMM,能夠在任何波卡原生或橋接資產之間進行交換,同時提供更多的收益機會。

2、特定於應用程序的可定制性

DeFi 出現在廣義計算的範圍內。在以太坊上,開發者只能在智能合約層面(即應用層)定制應用程序。

在 Acala 上,開發人員可以優化 DeFi 的核心區塊鏈邏輯。可以通過在通用框架中無法完成的方式對原語進行調整和定制。例如,可以使用 ACA、DOT、aUSD 或 WETH 和 WBTC(通常稱為經濟抽象/經濟提取)等任何代幣支付 gas 費用。這提高了用戶引導和流動性。

Acala 的長期願景是任何開發人員都可以利用這種原生可定制性。他們的 EVM+ 環境優化了 Substrate 的 EVM 兼容性。以太坊 dApp 可以使用 EVM+ 部署在 Acala 上。這些受限於以太坊的應用程序,可以利用 Acala 的定制來超越 EVM 的限制進行創新。

Acala DeFi 的獨特功能包括:

原生自動化 UX:Acala 支持原生自動化交易和智能合約調用

--- 一個鏈上自動調度程序,支持定期付款和訂閱等用例。

--- 在流動性危機期間,無需管理員保證協議償付能力,即可在單一資產或全球層面自動清算。

交易層次結構:Acala 對不同類型的交易進行優先排序以強制執行訂單

--- 可以將不同的交易類型列入白名單並確定優先級,例如預言機價格餵送。因此,價格更新可以快速發生,防止清算級聯。

--- 將清算交易優先於其他類型的交易。清算交易被視為"第一優先級"。它們總是比一般交易更受青睞,以確保及時清算。

內置可升級性:Acala 支持無叉升級

--- 開發人員對其 dApp 所需的鏈級升級,可以通過利用 Acala 的無分叉升級與 Substrate 一起添加。這意味著僅通過在鏈上推送代碼就可以無縫地更新 Acala,而沒有共識分叉的威脅。

3、混合金融

DeFi 在過去幾年中發展迅猛,但仍未滲透到主流市場。作為其進入市場的一部分,Acala 希望成為現有金融科技公司的 DeFi 後端。 Acala 稱之為混合金融:任何 Neobank 都應該能夠接入該網絡,並向其客戶提供 DeFi 產品。

這一策略的一個例子是 Acala 與金融科技儲蓄應用 Current 的集成。他們是一家新銀行,旨在將 DeFi 帶給 300 萬美國用戶。當前的集成可能是未來的一個試驗場:用戶與高利率 APY、自助貸款和流動性提供進行交互------沒有 DeFi 用戶體驗的複雜性。

投資"可組合性的二次方 "

當 "DeFi" 之夏和" L1 戰爭"如火如荼地進行時,Acala 正在考慮下一階段的可組合性。非常有趣,現在 Acala 上線了,我們希望看到在區塊鏈之上推出一個充滿活力的 dApp 生態系統。