詳解DAO的三大權衡:可及性與問責制、分權與效率、開放與控制

原文標題:《DAO 治理的教訓》

原文作者:Benjamin Hor,CoinGecko

編譯:澤祎,鏈捕手

自從 Vitalik Buterin 在以太坊白皮書中首次提出 DAO 的概念,以及 DAO 經歷了黑客事件後的一段平靜期之後,DAO 又重新出現在人們的視野裡,並在區塊鏈項目的管理和運行方面發揮著重要作用。加密原生組織和社區喜歡把自己定位為DAO,儘管有時它似乎是一種營銷策略。

實際中,DAO 與加密領域的幾乎所有東西一樣,都是新生事物,仍在不斷地發展。這使得圍繞 DAO 的討論成為一個混亂的話題,缺乏連貫性,充滿了細微差別。讓我們看看最近圍繞 DAO 發生的一些重大事件,比較一下它們在傳統組織中會如何發展,能否從這些情況中得到教訓。

如今DAO的現狀

在分析DAO模型之前,我們必須首先考慮什麼是"理想的DAO"。如果不考慮現實條件的限制,完美的DAO會是什麼樣子?雖然還沒有統一的共識,但是有一個安全的假設可以體現"DAO"這一縮寫的核心部分:完全的去中心化和自治。

去中心化是為了最大限度地減少權力集中在一個中心實體或集團內,而自治則意味著保留了自我管理的權利,支撐這兩個術語的基礎是公平和公正的決策原則。由此,我們可以推斷:一個理想的DAO是去中心化的,並且能夠公平和公正地自我管理或控制其事務。

由於DAO最初是作為一種加密社區的新治理形式出現的,所以人們也期望DAO應該採用區塊鏈的技術及其原則,儘管DAO的模式也能擴展到別的領域。

既然我們已經設想了理想的DAO,那麼問題來了:如今DAO的現狀是什麼樣?到目前為止,儘管存在許多不同的結構和設置,但DAO似乎處於一個在理想和實用性之間權衡的永無止境的循環,這反映了"區塊鏈的三難困境"。這種權衡的視角,會幫助我們看待以下事件:

DAO 所具備 的權衡

權衡一:可及性與問責制

區塊鏈技術賦予我們匿名的能力,重申了"無需信任但安全"的口號。我們不需要知道任何人的真實身份,因為他們可以通過區塊鏈進行監控和監管。DAO通常始終是開放的------任何人都可以啟動或參與DAO,從而為全球訪問不同項目和社區鋪平道路。評判參與者的標準是他們的優點和貢獻,而不是他們的背景。然而,這種輕易的可及性是一把雙刃劍。

在理想的DAO中,我們將擁有工具來規範每一個行動,並消除中心化的權力層。但在現實裡,今天的DAO從根本上仍然依賴於個人或實體,其中一些可能是假名的。社區可以要求儘可能多的控制權,但如果金庫錢包的多重簽名持有者集體決定挪用資金並跑路,社區將會走向崩潰。

或者,如果開發者放棄了項目而不把私鑰交給社區,他們也沒有什麼辦法。擁有已知身份的各方可能會受到法律的制裁,但這首先減損了DAO的性質,即不得不依靠外部各方(如監管機構)來幫助維護DAO的公平。

一個很好的例子是Frog Nation中正在進行的傳奇故事,這是一個由多產的DeFi明星人物Daniele Sestagalli領導的DeFi項目的鬆散集合體。2022年1月27日,@zachxbt披露了一連串關於0xSifu的不利信息,他是當時Wonderland金庫的 "實際"首席財務官和多重簽名持有人。

0xSifu的真實身份是邁克爾·帕特林(Michael Patryn),他曾因身份盜竊而被定罪,並共同創辦了臭名昭著的加拿大交易所QuadrigaCX,其聯合創始人攜1.69億美元失蹤。Sifu被指控從Wonderland國庫中取出資金並為自己的利益洗錢。這一事件和隨後的披露使TIME的價格暴跌。

Sestagalli後來承認,他已經知道0xSifu的真實身份,但相信一個人的過去並不能決定他們的未來。然而,這一信念並沒有得到社區其他成員的認同。

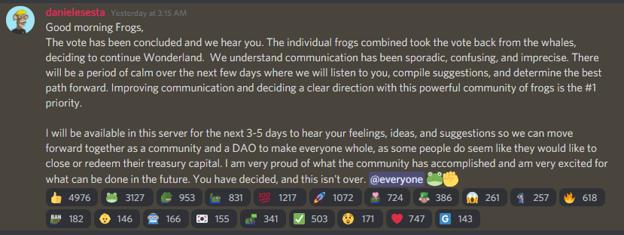

消息傳出後,Wonderland DAO以壓倒性的票數決定立即解除0xSifu的財務經理職務。Sestagalli隨後提議 "關閉Wonderland,將金庫還給持有人"。在幾條鯨魚輸給大多數小錢包的持有人後,該提議以微弱劣勢被否決,因為他們持有的TIME遭受了巨大損失。

投票結束後,Sestagalli似乎表示,他將違背社區的意願,單方面解散該項目。然而,他隨後又反悔了,並決定他將直接管理DAO,實際上成為Wonderland的獨裁決策者。

Frog Nation的傳奇故事遠未結束,無疑將成為治理的一個重要案例。關於匿名和治理的性質存在著明顯的缺陷。人們是否應該因為他們的過去而受到歧視?在這一點上有很多不同的意見。

司法系統認識到了個人的前科的重要性,例如在英國,在某些情況下,前科可以作為可接受的證據被引用,以幫助證明個人犯罪的可能性升高。另一方面,判決的目的是為了改造,因為一個人 "不應參照他過去生活的陰影來進行判斷",這裡的判斷是很難權衡的。

儘管加密世界應該對任何人開放,但這裡還有一個關於披露的問題。在一家傳統公司裡,0xSifu作為管理層成員,需要披露他的歷史。根據犯罪的性質,他甚至可能被禁止成為董事。雖然加密世界沒有這樣的限制,但社區是否有權獲知這一信息?

Sestagalli是否應該在發現時披露這一關鍵信息,而不是向社區隱瞞?這是否與加密世界的原則相衝突,即尊重某人的假名身份,只根據他在加密貨幣中的記錄來判斷某人?隱私權與知情權之間的衝突從未停止過。

Frog Nation只是個例子。現實是,所有DAO的成員幾乎完全依賴對選定個人的信任,而這些人可以選擇放棄對他們的行為負責。

權衡二:分權與效率

DAO通常採用一種混合的民主方式,擁有扁平化的階級制度,其中包含了代議制民主的元素,即特定的個人被選舉出來代表社區行事。這些人將控制事務運營,如管理社交媒體賬戶或在緊急情況下行使的特殊權力。

確定的是,這種權衡對於運作效率是有意義的,因為有些決定可能過於瑣碎或對時間非常敏感,不能等待兩週的治理投票。然而,被選舉的個人如何行使他們的權力,以DAO或項目的最佳利益行事,往往是有爭議的。

在另一個賽道上,有一個例子是Curve戰爭。Curve是一家穩定幣交易所,通過其治理代幣CRV來獎勵其流動性提供者(LP)。持有最低限度的CRV代幣並將其鎖定,允許用戶通過治理投票影響協議,包括調整不同交易對的LP/收益耕作獎勵。

許多DeFi協議已經試圖通過積累CRV代幣來利用這一功能,並為其原生穩定幣吸引流動性。然而,一個名為Mochi Finance(現在的Mochi Inu)的後起之秀決定將這一點做到極致。

Mochi是一個超額抵押的借貸協議,可積累和列出抵押資產。作為回報,借款人可以鑄造Mochi的原生穩定幣USDM。2021年11月11日,Mochi宣布購買100萬個Convex的原生治理代幣CVX。作為Curve的主要 "收益聚合器",Convex已經積累了最大份額的CRV代幣。

因此對Curve上交易對的LP獎勵影響力最大。Mochi使用CVX代幣來提高其在Curve上的USDM LP獎勵。然後,它允許用戶免費鑄造MOCHI(他們的原生治理代幣),將MOCHI兌換成 "免費 "的USDM,然後用它來購買更多的CVX以提高項目的CRV計量獎勵。這創造了一個無限可重複的正反饋循環,"遊戲"Curve的激勵系統。

通過這種方式,Mochi成功地在USDM池中迅速積累了超過1億美元的TVL。然而,這裡有明顯的風險。Mochi本質上是在利用其代幣,如果所涉及的任何資產(CVX、CRV或MOCHI)的價格下跌,他們的LP用戶將面臨風險。

此外,還有人擔心USDM的抵押不足,因為有些人認為MOCHI是"毫無價值的",是用來博弈Curve系統的,而不是實際的治理代幣。

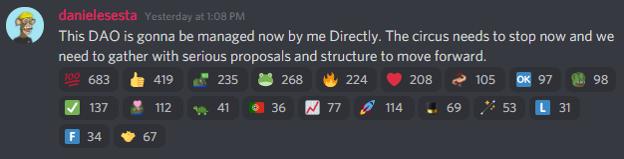

你可以想像這引發了Curve生態系統中其他流動性池的憤怒。如果允許Mochi繼續下去,隨著Mochi積累更多的CRV,其他交易對的獎勵最終會枯竭。為了防止這種情況,Curve的Emergency DAO執行了他們有史以來的第一個治理提案------取消了所有CRV對USDM池的獎勵。

每枚硬幣都有正面和背面。首先,Curve的Emergency DAO的存在是值得懷疑的。雖然其成員是由主Curve DAO任命的,但他們有權在不諮詢其成員的情況下採取行動。在許多方面,它可以被視為一個子DAO或一個委員會。儘管如此,他們自稱是代表其社區善意行事。

但讓我們考慮另一種情況:如果他們反其道而行之,什麼都不做會怎樣?如果Emergency DAO中存在惡意行為者,希望利用整個崩潰?Curve社區的風險豈不是越來越大?

另外,取消USDM獎勵的決定可以留給更廣泛的社區投票,但這需要很長時間,並且可能對包括Mochi用戶在內的所有利益相關者造成更嚴重的後果。

這裡沒有明確的答案。"對最多用戶的最大利益"的功利主義思想印證了Curve的Emergency DAO的存在和行動是合理的。不過,還是有人會認為,這違背了"完全"去中心化的原則。

權衡三:開放與控制

對DAO的普遍期望是它們最終能採用治理代幣模式。通常情況下,一個代幣的權重等於一票,類似於傳統上公司的股份或民主投票的運作方式。在大多數情況下,你擁有的代幣越多,你的投票權就越大。換句話說,鯨魚的影響力最大。

我們在Frog Nation傳奇和Curve戰爭中已經看到了這種情況。然而,Curve更進了一步,因為Emergency DAO有效地限制了CRV代幣 "管理"USDM池的能力。雖然可以恢復,但問題是,應該先接受這種行為嗎?畢竟,Mochi只是利用了一個任何人都可以使用的"功能"。

最近,波場的億萬富翁創始人孫宇晨涉嫌"治理攻擊"。鏈上活動表明,孫宇晨一直在對幾個DeFi借貸協議提出治理建議,並在投票期間大量借入協議的治理代幣,以幫助提高Tron的原生穩定幣TUSD的採用率。

最近的一次是在Compound上使用COMP增加TUSD作為抵押資產。這種行為應該被鼓勵還是禁止?界限在哪裡劃定?如果這是一個更有風險的提議,最終會危及 Compound 的用戶怎麼辦?如果提案通過,團隊是否應該拒絕執行?

我們在最近Building DAO的慘敗中也看到了這一點,一個惡意行為者設法加入了一項治理提案,該提案允許他鑄造無限數量的協議治理代幣BUILD。

由於Building DAO使用一個自動執行的鏈上合約,因此一旦接受智能合約的更改,團隊就無法再控制。不考慮糟糕的治理控制(例如,低法定人數門檻和短的投票期),如果團隊在智能合約的變化生效之前擁有控制權,他們的干預是否可以接受?

治理攻擊並不新鮮,上市公司總是面臨著惡意收購的風險,這是股份或代幣模型的自然結果。然而,分叉是唯有DAO才會經歷的事情。

因為代碼是開源的,區塊鏈的開放性具有另一種含義:智能合約可以被分叉,行動可以被分叉,甚至社區也可以被分叉。有足夠的動力和共同想法的支持,那麼沒有什麼可以阻止分叉的決定。加密世界不存在知識產權,每個人都有互相借鑒想法的自由,而用戶可以用他們的錢投票決定贏家。

以太坊在意識形態出現分歧時就已經做到了分叉,甚至像Sushiswap這樣的既定協議也是從分叉中出現的(通過對Uniswap的吸血鬼攻擊)。在NFT領域,也有無數的項目創造了一個既定集合的衍生品。然而,沒有一個項目像Wrapped Penguins那樣,是Pudgy Penguins NFT項目的一个分叉。

從一開始,Pudgy Penguins團隊就是一個受人詬病的集中化團隊,向社區做出了許多未兌現的承諾。隨著時間的推移,對Pudgy Penguins的運行方式的不滿導致了進一步去中心化和轉換為DAO的呼聲。雖然團隊同意退出,但他們只願意在出售項目並獲得出售資金的情況下這樣做。來自不同方面的報價紛至沓來。

然而,社區的一部分人對事情的進展方式感到不滿,特別是由於出售的收益仍將歸創始人所有,更不用說團隊還在為每一次Penguins銷售收取版稅。在VincentVanDough等一群反叛者的帶領下,他們制定了一個新的智能合約,現有持有人可以藉此包裝他們的Penguins。

任何在OpenSea等市場上進行的NFT銷售都將被轉到由新成立的Wrapped Penguins DAO控制的錢包。這兩個社區之間是否會有任何和解,還有待觀察。在寫這篇文章的時候,原始的Pudgy Penguins項目還沒有被出售,看看情況如何發展將會很有趣。無論如何,這展示了DAO如何被用作 "監督機構",讓項目團隊在面臨被分叉的威脅時保持警惕。

這裡的教訓是,雖然DAO的 "一代幣一票 "的概念表面上看可能是最公平的,但它使DAO被各方 "博弈 "或無意中利用了這些功能。雖然可能有故障保險來防止這種 "攻擊",但這些都與DAO的原則背道而馳。在這種不斷爭奪控制權的背後是永遠存在的風險,即你可能會被分叉。

目前的DAO仍然充滿了缺陷和矛盾,我們可以做得更好

我們必須接受一個矛盾的事實:DAO中總會有某種形式的中心化。DAO在啟動短期運動方面很出色,但最終需要更多的中心化機制來有效管理它們。保護社區的整體利益往往意味著無視DAO的基本原則。即使是真正擁抱去中心化的DAO,也總是會有間接的影響力集中。

進化領導理論告訴我們,人類天生就不擅長在沒有領導者的情況下進行合作。我們作為智人的成功在很大程度上可以歸功於通過領導者促進的團體協調;換句話說,就是集中的權力。

很難想像,如果沒有各自的 "精神 "領袖,項目會達到成功的高度:我們有0xMaki和Sushi,Andre Cronje/banteg和Yearn Finance,甚至有Charles Hoskinson和Cardano。

當然,這篇文章不是為了支持仁慈的獨裁者,而是為了指出去中心化模式在社會協作方面的缺陷,特別是對處於中心化監管機構保護之外的DAO。

看看古希臘的衰落就知道了,不斷的內部糾紛和缺乏統一的中央政府(希臘採用高度分散的國家-城市體系)最終導致他們在外國勢力入侵時垮台。然而,儘管如此,去中心化仍然是未來的趨勢。

令人驚訝的是,1999年,世界銀行一篇題為"從集中治理到分權治理"的文章預測了發展中國家分權政府的崛起。其結論完美地概括了DAO的現狀:

"旨在阻止權力下放的戰略不太可能成功。權力下放的壓力超出了政府的控制範圍。……與其抗拒這些壓力,這些地區的國家應該向過去的國家學習。"

DAO模式仍在發展中,還有很長的路要走。但是,我們可以從傳統中心化的治理模式中學到很多東西。最重要的是,DAO 可以利用獨特的優勢來提高問責制和治理效率。以下是一些建議:

- 採用更傳統的公司治理實踐,如治理審計;

- 除了時間鎖激勵措施以外,為團隊引入基於績效的激勵措施;

- 獨立的金庫資金池供個人管理;

- 實施繼任計劃、私鑰管理和密碼管理策略(例如,社交媒體賬戶);

- 考慮代幣加權投票的替代方案,例如,地址加權或時間加權投票;

- 去中心化的信用系統,為匿名個人擔保(如Meritverse);

- 開發和實施DAO工具,促進去中心化,消除集中的故障點。

這些建議只是供人思考,不應該被理解為建議。然而,確定的是,我們應該把標準提高,不管有沒有DAO,我們都需要更積極地管理自己。

有些人可能認為DAO是在通往真正的去中心化的道路上的一種逃避,許多方面來看,它確實如此。然而,在我們達到"不可變性和缺乏人際互動"的地步之前,DAO也許是我們在鏈上治理的最好辦法。我們不妨充分利用它,從經驗中學習。