DAO籌款工具 Juicebox 價值幾何

作者:echo_z,鏈茶館

從去年下半年開始,DAO的發展讓人們看到去中心化人類合作的希望。競拍憲法的ConstitutionDAO、解救阿桑奇的AssangeDAO、救助烏克蘭平民的UkraineDAO,將Web3用戶的意志轉化為了上百萬上千萬美元的巨額資金。

隨之共同發展的,還有服務於各類DAO的工具。一個DAO所需要的完整工具包括:成員管理,目前多通過Discord實現;治理投票,目前主要依靠Snapshot和Aragon;資金管理,如可編程資金庫Juicebox。

Juicebox的核心功能是籌款工具,設置了靈活的融資、資金分配和退出機制。Juicebox由於為ConstitutionDAO和AssangeDAO提供服務而積攢了一定名聲,卻又因其無限增發的通證經濟模型而時常被誤解。這個項目有什麼長處和價值呢?

鏈茶館嘗試剖析Juicebox的產品功能和通證經濟,對項目一探究竟。以下為TL;DR供快速理解,當然,如果要深入了解Juicebox,還是建議閱讀全文。

TL;DR

1)產品功能:功能純粹,核心即「籌款工具」,允許項方設置兌換率、贖回率等關鍵參數,來實現不同的融資形式。

2)通證經濟:無限增發但不貶值,強制平台上的項方貢獻2.5%的取款費用,用這些費用以遠高於市場價的價格購買增發代幣,以此增加整體的代幣可贖回金額,實現早期投資者的代幣升值。

3)投資分析:優勢為賽道確定性高、基本面扎實、當前估值低;風險在於功能單一、缺乏運營推廣,有可能在競爭中失利。

一:產品機制

Juicebox提供的核心功能即「籌款」。單次的捐款只需要收集資金即可,但如果是需要持續運營的集資活動(如融資運營公司)則並不容易,其中至少包含以下幾個環節:向大眾收集資金、分配資金流向、向大眾分發股份/憑證、大眾退出。

Juicebox所做的,就是為上述環節提供統一的工具平台,允許用戶在不同環節設置參數,來實現靈活的融資和退出機制。每個項目最簡化的形式為:項方發起融資,在合約內事先寫好資金流向;大眾投資ETH並兌換相應的項目代幣(目前只支持通過ETH投資);大眾銷毀代幣來贖回一定的ETH。

通過核心參數的設置,項方具體的融資形式會千變萬化。這些核心參數包括:

決定融資上限的Cycle Duration(融資周期)和Target(融資目標)

規定融資用途的Distribution(資金分配)和Reserve Rate(保留率)

決定代幣經濟模型的Discount Rate(折扣率)和Bonding Curve Rate(聯合曲線兌換率)

每一個參數的設置都會對融資的性質和後果產生巨大影響,以下將分別解釋並舉例說明。

1.1 Cycle Duration \& Target ------ 決定融資上限

Cycle Duration是一個融資方案的時間有效期,保證了在一定時間段內,方案不會改變。項方也可以不設置這一參數,隨時改變融資方案,但這樣就需要投資大眾承擔更多風險。在一個周期結束後,可以發起下一個Cycle,理論上可以發起無限多輪融資。

Target是某一個融資周期內的融資金額目標,對於這部分金額,融資項方可以事先通過編程規定資金分配給哪些地址,是項方可以動用的金額上限;超過融資目標的部分則為Overflow(溢出部分),用戶可以按投資比例贖回。

設置Cycle Duration和Target,就給融資的時間和金額都明確了上限,適用於資金需求明確的項目。此外,Overflow的設置給了大眾廣泛的參與度,融資並非先到先得,而是按比例分配份額。

下圖展示了ConstitutionDAO的第一輪融資,其中對於Cycle Duration和Target都沒有設置。由於競拍憲法副本沒有明確資金需求,所以融資也沒有設置上限,相當於是無限融資,大眾承擔的資金風險相對更高。

來源:https://juicebox.money/#/p/constitutiondao

不過後來競拍失敗後,項目核心團隊將所有資金都轉為了Overflow,允許用戶按比例贖回。從事後來看,項方的實際決策最終保障了用戶的資金安全,但融資形式本身對用戶資金缺乏保護。

來源同上

我們再來看一個相反的、設置了融資上限的例子。下圖是JuiceboxDAO的最新一期融資輪,也是第17輪。JuiceboxDAO是Juicebox項方成立的DAO,也基於Juicebox搭建,用於項目所有的資金管理以及工資發放,是一個典型的公司籌款運營案例。

JuiceboxDAO的每一輪融資都會規定明確的融資目標和周期,其融資用途也非常明確,都是作為公司開銷,包括給創始團隊/貢獻者發放工資,或是支付第三方工具的費用。融資金額以工資為主,由創始人主觀判斷決定,基本每2周融8~20萬美元左右,作為一個加密團隊的支出來說不算過分。

來源:https://juicebox.money/#/p/juicebox

對比ConstitutionDAO和JuiceboxDAO可以看到,Cycle Duration和Target的參數決定了融資是否有明確的時間和金額上限,不同的設置適用於不同的融資類型。

ConstitutionDAO的融資是為了參與競標,本身就沒有目標上限,採用了無限融資形式,也需要投資散戶承擔更高的風險。JuiceboxDAO則相反,其形式適用於資金需求明確的融資項目,如公司運營。

1.2 Distribution \& Reserve Rate ------ 規定融資用途

融資能否成功,其未來的資金流向是關鍵,也是融資項方給公眾展示的一種商業計劃。

通過Juicebox,項方可以實現在合約中規定,融資目標內的資金將分配給哪些地址,這就是Distribution功能。此外,項方還可以設置Reserve Rate,即這一輪融資中所有籌款的一部分將會有額外的用途分配。

仍以JuiceboxDAO的最新一輪融資為例,其融資目標內的金額會自動按下表轉賬,完成資金分配。本輪融資11.7萬美元,已經全部完成分配。

JuiceboxDAO本輪中將Reserved Rate設置為50%,也就是所有新投資資金的50%最終都會按如下比例分配,絕大多數流向了JuiceboxDAO的地址。

值得注意的是,用作Distribution的資金數額是明確的,一方面不會隨投資金額增長而無限增長,另一方面可以從上一輪Overflow中轉入,保證資金充足。如JuiceboxDAO的最新一輪融資,其實只融到了~6 ETH,但是實際分配的資金有11.7萬美元,就是從歷史的Overflow中轉入的。Reserved部分則與投資金額成正比,數量不可控。

當然,以上的情況都只能發生在鏈上。觀察ConstitutionDAO的融資頁面,就找不到Distribution和Reserved Rate部分,因為其資金使用都發生在鏈下的競拍。這一部分也是所有DAO工具的能力邊界,一旦涉及鏈下資金,就必須依賴對項方的信任。

ConstitutionDAO融資頁面

1.3 Discount Rate \& Bonding Curve Rate ------ 塑造通證經濟模型

這兩個數字可以說是魔法生成器,塑造了項目的通證經濟模型,也會對項目的發展造成深遠影響。

Discount Rate是未來融資輪中項目代幣的折損率,本質上決定了未來用戶對當前用戶的補貼額度,可用於激勵用戶早期投資。所有項目第一輪融資中的兌換額度固定,1 ETH兌換100,000,00個項目代幣,後續的兌換率就由Discount Rate決定。

舉個例子:假設某個項目的參數設置中,Discount Rate是10%,那麼第一輪融資中,投資5 ETH能獲得5,000,000個項目代幣,在第二輪投資5 ETH只能獲得450,000,000個代幣(5,000,000*90%)。這個數值是帶有fomo效應的,數值越大,後期的投資越貶值。

Bonding Curve Rate是用戶銷毀項目代幣贖回ETH的兌換曲線,決定了早期贖回的虧損,可用於激勵用戶將資金保留在項目中。

舉個例子:假設某個項目將融資目標設為1 ETH,a和b都投資了5 ETH,則資金庫中共有10 ETH,融資目標的1 ETH由項方分配,可供贖回的Overflow為9 ETH。

假設Bonding Curve Rate為50%,a如果先贖回,那麼最多只能贖回~2.5 ETH,余下的~6.5 ETH可以由b全部贖回。

假設Bonding Curve Rate為100%,那麼a和b無論誰先贖回,都可以最多贖回4.5 ETH。

Discount Rate和Bonding Curve Rate是設置項目激勵方式的核心參數。Discount Rate越高、Bonding Curve越低,也就越激勵用戶在早期進入、在晚期退出,項目的fomo指數也就更強,反之則用戶更能自由進出。

仍以ConstitutionDAO和JuiceboxDAO來觀察不同設置的區別。

ConstitutionDAO的第一輪融資中,Discount Rate為0%,也就是在一輪融資中的兌換率與本輪相同,Bonding Curve Rate為100%,也就是在贖回時,不論先後均可按People的持有比例贖回相應份額。對於用戶來說,沒有進入先後的區別。

ConstitutionDAO的首輪融資參數

相對地,JuiceboxDAO則明顯地激勵用戶早進晚出。如下圖所示,第一輪融資將Discount Rate設置為20%,第一輪的兌換率是固定的1 ETH對10,000,000 JBX,由於10%是固定保留資金,因此用戶實際拿到900,000 JBX。

第二輪,兌換率就是第一輪的80%,1 ETH只能兌換800,000 JBX,且有25%的Reserve Rate,因此用戶實際只能拿到600,000 JBX。

再來看Bonding Curve Rate,前兩輪都設置為60%,早期贖回的用戶只能Overflow中其所持JBX占比的60%左右,越晚贖回則份額越多。

JuiceboxDAO的第一輪和第二輪融資參數

關於JuiceboxDAO本身的通證經濟模型,將會在第3小節詳述。至此我們至少已經可以看到,進入兌換率和贖回兌換率的變化,對於散戶的入場選擇會有巨大的影響。

1.4 未來功能拓展

上述功能都建立在V1版本中。這一版本中的通證經濟設計有一些共同的特徵,包括:項目代幣可以無限增發沒有上限、新用戶總是可以入場投資、只有在Overflow中的部分才可被用戶贖回,等等。

團隊正在研發V2版本,使得上述的特點也可以變化。V2的核心功能將會包含:規定代幣上限及每個ETH的兌換率、可以終止融資、允許項方隨時鑄造和銷毀代幣,等等。

V2版本的核心變化都圍繞通證經濟模型的設置,希望實現更靈活自由的融資形式和經濟模型。

二:通證經濟

Juicebox的通證經濟模型是由JuiceboxDAO來實現的,後者也建立在Juicebox項目上,採用當前的V1版本,即無限增發模型。

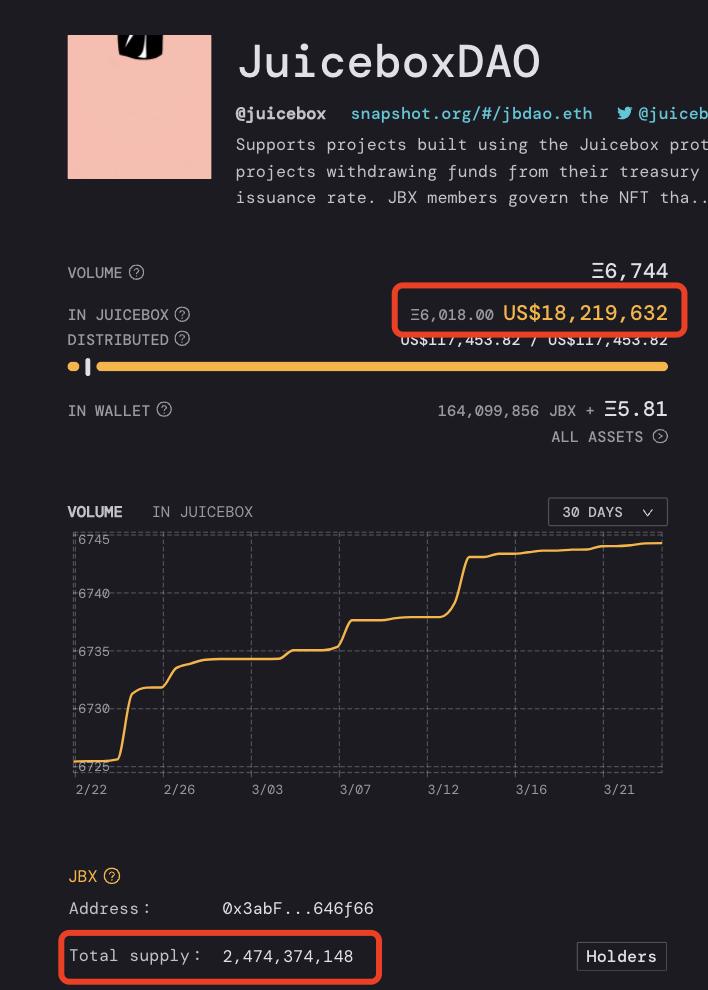

需要注意的是,JuiceboxDAO當前代幣總量約24.7億,而CMC和Coingecko均顯示為11.7億,差額部分在合約中沒有被提取,因此沒有被記錄。按照市場價,JuiceboxDAO當前估值約1,700萬美元。

2.1 價值捕獲:無限增發卻不貶值

JuiceboxDAO的代幣JBX並非一個功能代幣,只有治理作用。DAO的治理通過在Snapshot上投票進行,投票權重即JBX持有份額。

沒有功能性作用,那麼JBX的價值從哪裡來呢?先說答案:來自於新入投資者以高價購買增發的JBX,平台強制要求項方購買作為手續費,本質上是平台徵稅以補貼早期購買者。

在2.3小節中,以JuiceboxDAO為例說明了Discount Rate和Bonding Curve Rate的作用。事實上,Discount Rate也在很大程度上決定了JBX的「升值率」。

JuiceboxDAO第一輪融資的Discount Rate是20%,第二輪是16%,最新一輪是10%。雖然數值在逐漸降低,但是Discount Rate是疊加相乘的,兩輪10%之後就只能兌換最開始81%的JBX。

在不考慮Bonding Curve的情況下,所有Overflow中的資金按JBX持有份額來贖回,因此Discount Rate並不會使得JBX貶值,而是使增發的JBX貶值、早期購買的JBX升值,以增發的高價補貼早期投資者。

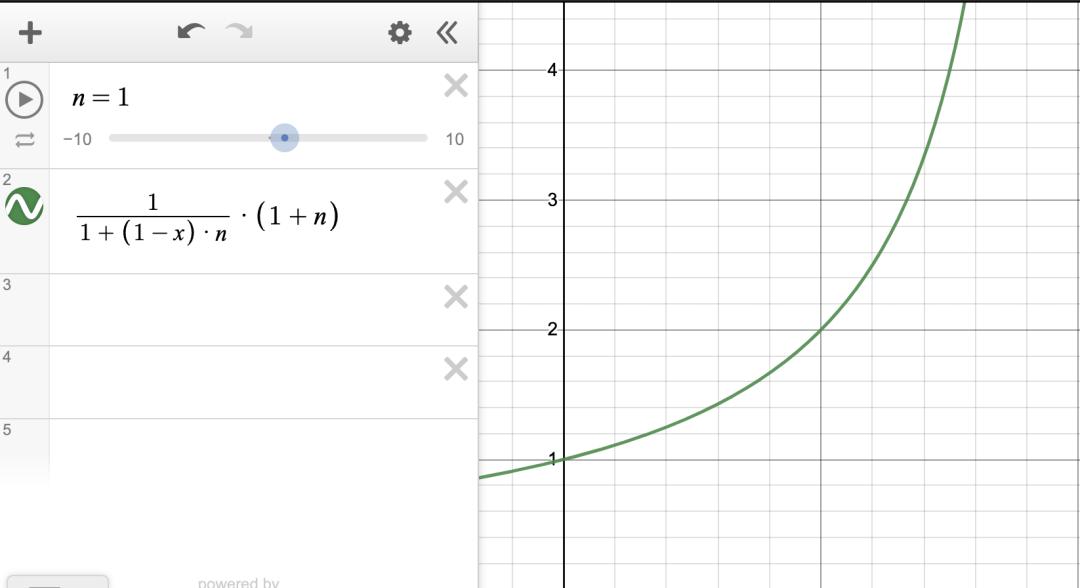

筆者以Discount Rate和未來新增資金量分別為參數,繪製了圖像加以說明(以下均不考慮Bonding Curve Rate和Reserved Rate)。

下圖中,n代表新增資金量是原來的n倍,假設n=1;x代表Discount Rate,y代表能夠贖回的所有資金量。隨著Discount Rate增加,y會顯著增加。

地址:https://www.desmos.com/calculator/9mz7ffd4fl

下圖中,d代表Discount Rate,假設d=10%;x代表新增的資金量是最早投入的x倍,y代表能夠贖回的所有資金量。隨著x的增加,y也會不斷增加,不過增幅會越來越微小。

地址:https://www.desmos.com/calculator/y2wmg5pat6

所以,當Discount Rate大於0時,隨著新入投資量的增多,早期的JBX會更值錢。當然,這是暫時不考慮Bonding Curve Rate和Reserved Rate造成的其他影響,或者說是假定Bonding Curve Rate=1,Reserved Rate不降低的情況。

這就造成了一個有趣的現象:JBX無限增發,但是卻並不貶值。這本質上是由於,Discount Rate造成增發代幣的價格高於當下的贖回價格,新入投資者的資金會拿來補貼早期投資者。

下圖所示的歷史增發價格、贖回價格和交易價格,也確實印證了這一現象。增發價格逐漸升高,總是遠遠高於贖回價格;而贖回價格整體也在緩慢攀升,目前和二級市場交易價格接近。

來源:https://dune.xyz/twodam/Juicebox-Projects

那麼,既然增發價格遠遠高於市場交易價格,還有誰會參與投資呢?確實,當前的實際投資大多不是來自於個人投資者,而是來自於Juicebox向平台上的項方收取的手續費:每個項目從Juicebox中所提取的融資款項的2.5%(最開始是5%,今年3月通過投票降低為2.5%),都會作為JuiceboxDAO的新入資金,並按當前的融資參數兌換一定的JBX,成為JBX持有者。

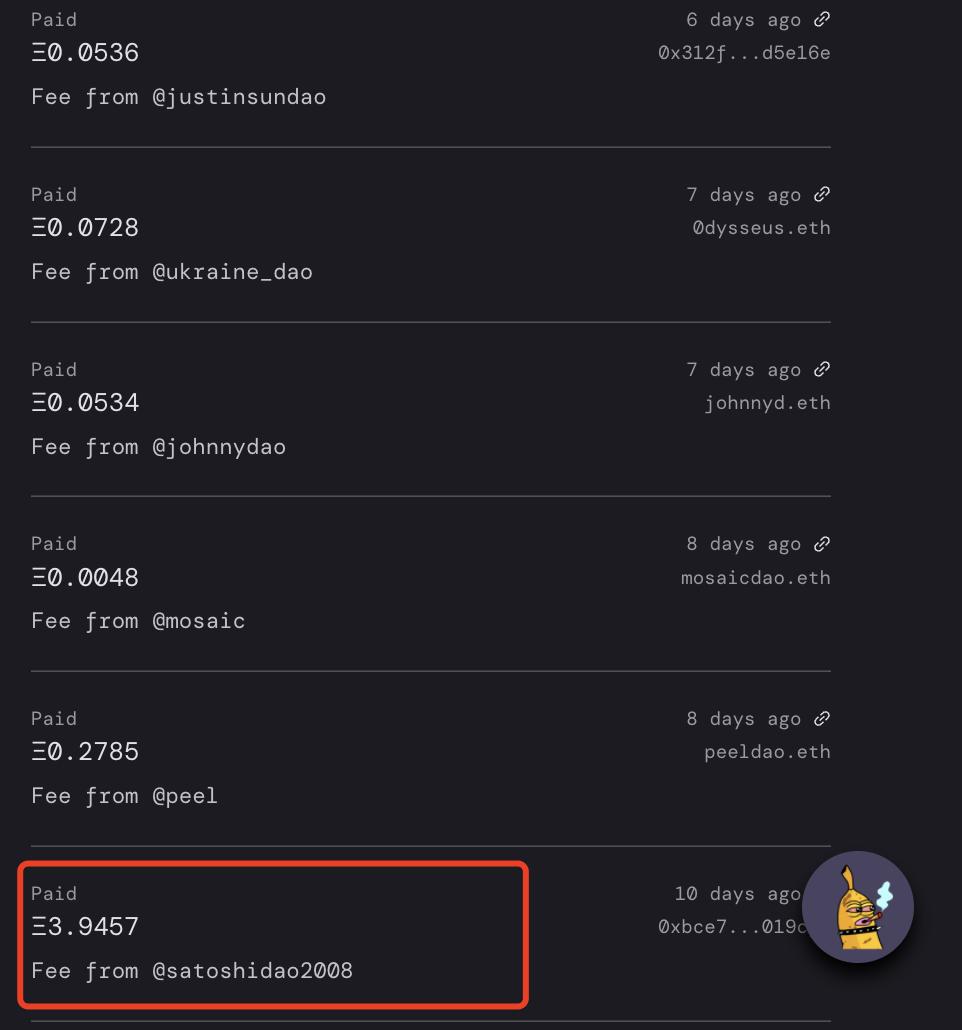

如JuiceboxDAO的最新輪融資,~6 ETH基本都來自於項目的手續費,且其中主要的費用都來自一個叫做SatoshiDao的項目。

來源:https://juicebox.money/#/p/juicebox

總結而言,增發JBX的價格並非真實價格,而是平台對建立在Juicebox上的項目變相收取的費用,也就是平台徵稅的一種方式。

對於投資者來說,沒有必要鑄造新代幣,因為二級市場有更好的價格。JBX的升值,依賴於越來越多的新項目加入Juicebox,推升贖回/市場價格。

事實上,根據3月的一份提案顯示,過去3個月內個人投資者的資金僅占新入資金總量的1.8%,社區提案也建議直接關閉個人投資渠道,引導散戶去二級市場購買JBX。

來源:https://www.notion.so/Stop-Individual-Donation-4d74a422264149f4b085630488664c97

2.2 動態調整的代幣分配

JuiceboxDAO的每一輪融資,都会增發代幣JBX,而代幣分配隨每次融資參數設置而動態調整,主要分為3個部分:1)Target融資目標金額的預先分配;2)每輪融資中新資金的保留分配;3)新投資者兌換的代幣分配。

再次回到JuiceboxDAO的最新一輪融資信息,可以更好地理解上述分配。

1)Target融資金額目標,按預定的Distribution方案,分配給了多個鏈上地址,主要作為員工/貢獻者的工資。需要注意,本輪融資只融到了~6 ETH,這裡的11.7萬美元資金來源於之前融資輪的Overflow。團隊將歷史Overflow注入到新的一輪中,完成Target,剩餘部分及新入資金會進入新的Overflow。

2)Reserved JBX,即新增融資的保留部分,大約是~3 ETH,這部分中~75%流向JuiceboxDAO的鏈上地址,其餘均分給員工/貢獻者。

3)新投資者兌換得來的代幣,每投入1 ETH將會獲得76,866個JBX。Juicebox對所有建立在Juicebox上的項目收取的2.5%取款手續費,會作為對JuiceboxDAO的新入投資,相當於平台稅收,目前是JuiceboxDAO主要的收入來源。

以上分配會動態調整,當前整體的代幣分布狀況如圖,創始人jango和另一名核心成員peri每人持有~10%,JuiceboxDAO持有~7%,其餘則在其他繳費的DAO或投資者手中。

來源:https://juicebox.money/#/p/juicebox

三:運營現狀

3.1 業務體量

Juicebox於2021年7月在ETH上線,目前共部署了~550個項目,合計融資~44,647 ETH,約1.6億美元。

來源:https://dune.xyz/twodam/Juicebox-Protocol-Overview

Top10項目的累計融資量在160~17,422個ETH之間,也就是50萬~5300萬美元之間。其餘絕大部分的融資量非常稀少。

Juicebox上融資量Top10的項目,來源:https://juicebox.money/#/projects?tab=all

Juicebox的體量在加密世界並不大,總供給24億枚代幣,單價0.007美元,FDV約1,700萬美元。但是,Juicebox上已經承載了相當知名的兩個DAO組織------競拍憲法副本的ConstitutionDAO和解救阿桑奇的AssangeDAO,在DAO工具中佔據一席之地。

Juicebox第一次引人注目就是受益於ConstitutionDAO。21年11月27日經歷了第一波狂漲,新鑄造了約~14.8億個JBX,占所有鑄造量的56%左右。

來源:https://dune.xyz/twodam/Juicebox-Projects

這一波狂漲正好是People在二級市場飆升的第一個峰值日期,應該是由People帶動的結果。

但此後,Juicebox的發展都相對緩慢,沒有特別吸引人眼球的資金變化。

團隊規劃的未來路線圖包括:加強產品使用的教育;製作看板幫助分析;增加L2的支付渠道;開發利用Overflow投資的功能等等。

整體上來看,團隊的做事風格偏「佛系踏實」,沒有大規模的宣傳推廣,專注於功能開發上。項目也還沒有經過審計,產品介於草根實驗品與正式的商業化產品之間。

也許是由於缺乏推廣,幣價表現低迷,當前市場價格接近贖回價格,相當於幣價達到了最低價。JuiceboxDAO在合約裡的餘額還有~1,800萬美元;同時,代幣總量~24億,當前幣價~0.007美元,FDV~1,700萬美元,相當於每1個JBX背後都有價值~1.05美元的ETH支撐。

3.2 社區治理

Juicebox的社區建設也比較認真樸素,自發性較強,fomo色彩弱。

社區的信息披露比較健全,特別是看板建設很專業,Juicebox上所有項目的數量和融資額度、每單個項目的融資歷史等,均一目了然。本文寫作順暢,也得益於數據披露的有效性。

Juicebox的不少員工都是建立過程中逐漸招募的貢獻者。值得一提的是,其中有不少中國貢獻者,Discord群中唯一的外語頻道也是中文頻道。

核心的治理議題都會在Snapshot上進行,如3月經過提案投票,將取款手續費從5%降到了2.5%。投票率在~6%左右。

取款手續費的相關提案

3月11日,社區剛空投過1億個JBX,按當前市場價大約70萬美元。空投評估原則為,60%基於治理、40%基於持有。預計空投未來會不定期進行,來獎勵用戶的貢獻。

此外,目前社區正在考慮質押方案。

四:團隊及融資

團隊非常草根,網上幾乎搜不到公開資料。

創始人jango,負責智能合約代碼編寫,Juicebox早期的博客和教育宣傳也基本是由jango完成。另一名核心成員peri負責前端,普通用戶所用的https://juicebox.money/網頁就是由其編寫。兩人分別擁有~10%的JBX份額。此外,peri在Juicebox成立初期也創辦了一個藝術品相關的TileDAO,作為第一個試驗項目,

根據Discord顯示,當前有~20名社區貢獻者,按勞分配每一次融資中的部分金額作為工資。

Juicebox至今沒有資本入場,運營資本依靠每一輪融資金額。

五:總結:優勢及風險

鏈茶館認為,Juicebox的核心優勢包括:

1)所處的賽道為DAO工具,DAO生態的發展必然也會帶動基礎工具,賽道確定性高、天花板高。

2)產品已經投入實際使用,且知名的AssangeDAO和ConstitutionDAO都建立在Juicebox上,驗證了市場需求,建立了一定名聲基礎。

3)代幣背後的價值支撐相對堅實,是少見的賬上ETH餘額資產大於FDV的項目。

同時,Juicebox也面臨一些不確定性,包括:

1)產品功能純粹單一,有可能由於籌款功能做到極致而受到廣泛採用,但也有可能落後於功能齊全、提供資金/提案/成員一站式管理的DAO工具,如今年1月完成1,050萬美元融資、估值1.6億美元的SuperDAO。

2)團隊風格佛系踏實,對於產品開發是好事,但是缺乏運營推廣投入,如果面臨對手的激烈競爭,有可能會失去用戶。