深度解析 Opyn:DeFi 策略發明家

作者:Yuky,W3.Hitchhiker

一、項目簡介

簡介:

Opyn 是一個基於以太坊的去中心化期權協議平台,用戶可以通過期權交易或者提供流動性來獲得收益。Opyn 允許用戶在 ERC20 上買入、賣出和創建期權,它是無須托管的期權協議,也是無須許可的保險協議。

Opyn 經歷了 V1 版本和 V2 的迭代,目前這兩個版本基本均宣告失敗。現在,Opyn 團隊將重心轉向了一個新的方向 Squeeth。

Squeeth 是團隊推出的一種 DeFi 永續繼承的衍生產品,它是追蹤乘方的永續繼承投資工具。產品基於著名的研究機構 Parath 於 21 月 8 日提出的"永續"契約概念進行製造。

融資:

2020年 216 萬刀,領投方:Dragonfly

2021年 670萬刀,領投方:Paradigm A輪

人員:

二、策略

2.1 Long only

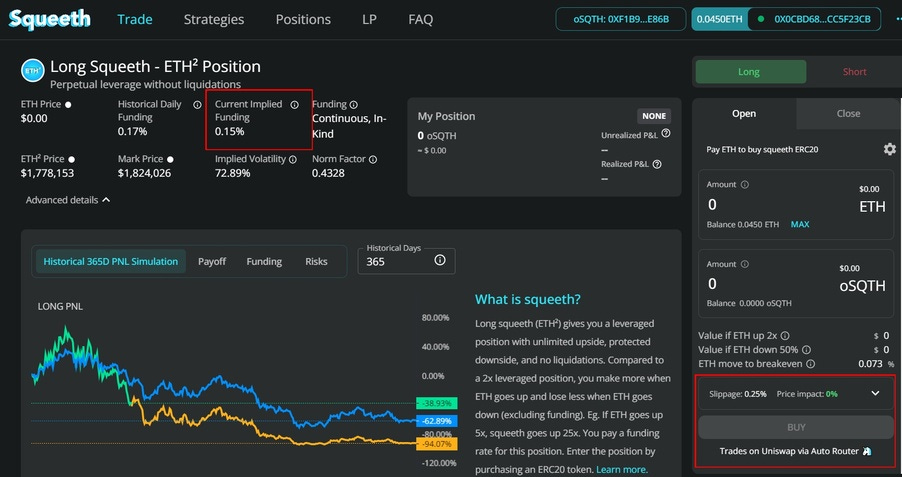

ETH 買入opyn 平台上的代幣 oSQTH,標的物為 ETH \^2 (是一個指數,gamma > 0,delta > 0)

開倉:ETH- oSQTH

平倉: oSQTH - ETH (uni 或者 opyn平台)

頭寸:Long oSQTH

Squeeth price = 10,000(_oSQTH price in USD)/(normalization factor)

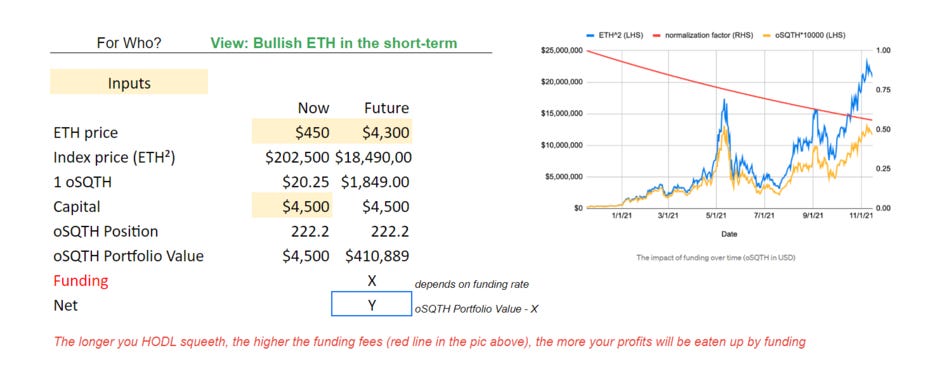

收益率:Long squeeth return ≈ 2r + (r)² - funding

舉例計算:

(從谷歌電子表格鏈接讀取數據)

需要注意的是,funding 費率是每天支付的(由多方支付給空方),比例等於平台上的 funding,形式為 in-kind ,因此不適合長期投資(因為紅色線會降低收益率,除非有指數級別的行情)

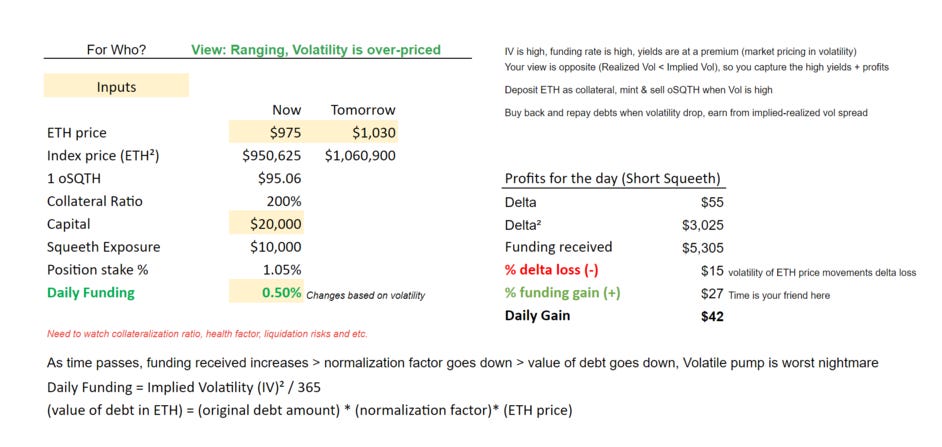

2.2 Short only

這種情況複雜一些;

short 頭寸最少投入 6.9 ETH,抵押 ETH 選擇 CR(抵押倍數,閾值為150% - 300%之間,低於 150% 則觸發清算)

開倉:抵押 ETH ,獲得 funding rate (gamma \< 0 , delta \<0)

平倉:消除合約,贖回ETH

頭寸:Short oSQTH

收益率: Short squeeth return ≈ -2r - (r)² + funding + CR*r

舉例計算:

(從谷歌電子表格鏈接讀取數據)

看空的 oSQTH 具有負的 delta 和 gamma ,因此在凸性上呈現跌多漲少的特性,好在有 funding 和 質押的 ETH 收益能抵消一部分損失(在上漲行情中),但由於有至少抵押 6.9 個 ETH 的門檻限制,因此在散戶中不具備選擇性。

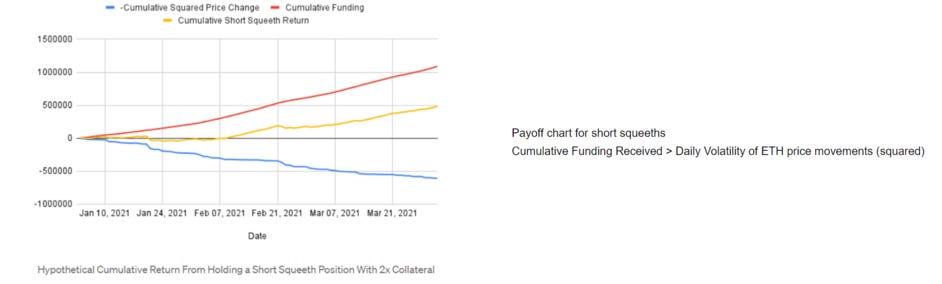

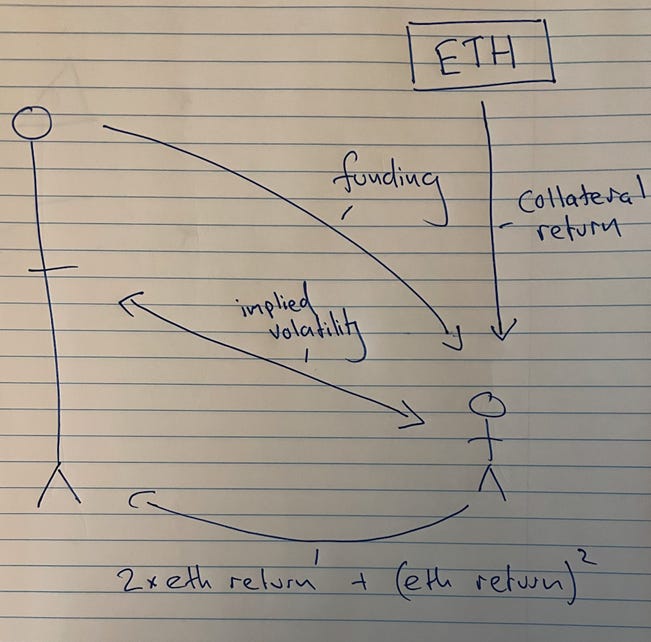

小結:我們用一張簡單的圖片形容這個 long short 兩方的情況

或者以對手方的形式:

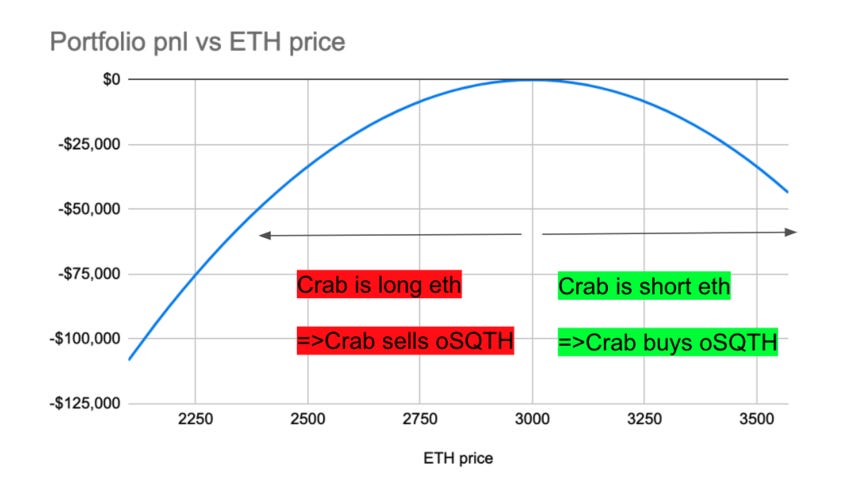

2.3 Crab Strategy 螃蟹策略(long /short 策略)

螃蟹策略是 opyn上新推出的橫盤時期的策略,其頭寸為: long ETH + short oSQTH (delta hedge, gamma \< 0 )

動態調整 (這裡有一個推導的過程)

相當於一個自主穩定器或者緩衝帶,

實質是一個 short 隱含波動率的策略;

收益率(天):Crab return = funding --- (ETH return)²

收益率(年化): E(Crab apy) = 365funding --- (variance of eth )*

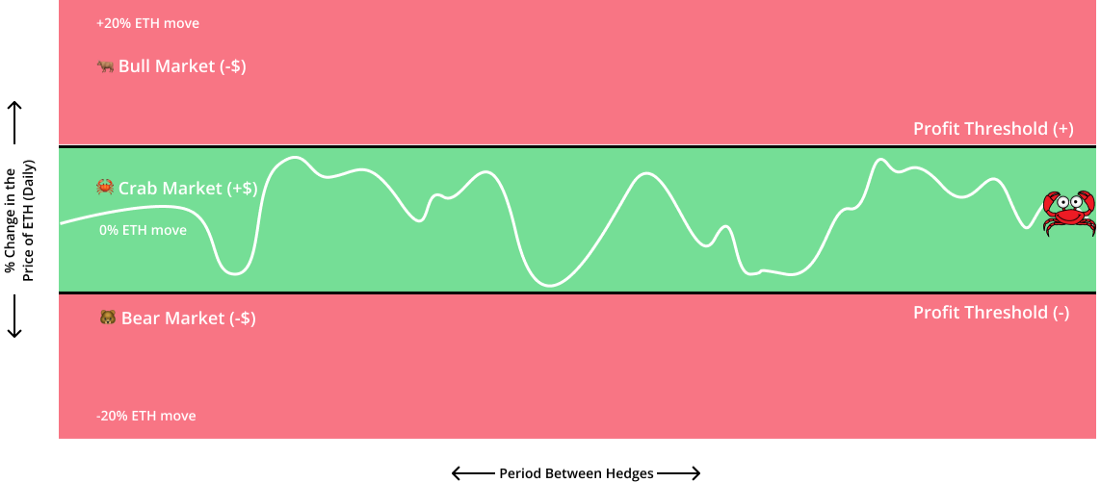

圖形如下:

螃蟹策略的套利形式:拍賣

螃蟹拍賣分為"買"和"賣"兩種,用來平衡螃蟹策略。

買:就是用 WETH 買你手裡的 oSQTH,對用戶而言是賣出,這時候你需要有 oSQTH 代幣才可以參加。(long eth + short oSQTH)

賣:就是把"多餘"的 osqth 換成 WETH,對用戶而言是買入,這時候你需要有 WETH 代幣才可以參加。

兩者都會有一個最小起拍量,站在參加拍賣的用戶角度,比如你可以最少買入 8 個 osqth 代幣,或者最少賣出 10 個 Osqth 代幣,這就是門檻。

潛在的套利機會就是返璞歸真的"低買高賣",比如你買入了 WETH 用來購買螃蟹策略賣出的 osqth,這個時候一般買入的價格都會比同期 Uniswap 上的價格便宜,所以你買到了就可以去 uniswap 賣掉獲利。如果你在 uniswap 買入了 osqth 代幣賣給螃蟹策略,那麼你要確保你購入 osqth 的成本要低於螃蟹策略的收購價,這樣才有利可圖。當然也需要注意授權和交易產生的 gas 費,以及極端行情帶來的代幣價格波動,確保不虧本。

「Participating in the squeeth crab auction」

螃蟹的證明計算表格

如果 ETH 價格上漲 → 策略用 WETH 購買 oSQTH

如果 ETH 價格下跌 → 策略賣出 oSQTH 換取 WETH

小結:從長期持有來看,螃蟹策略是一個負凸的策略,有左偏風險;但是螃蟹策略一定程度上改善了做空 oSQTH 者進入的門檻;從短期看,螃蟹拍賣提供了短期套利的機會,持續的收入 funding rate 會改善收益曲線。

2.4 LP 業務

可以選擇向 uni 池中的 ETH/oSQTH 幣種注入流動性

方式有兩種:Buy and LP 及 Mint and LP

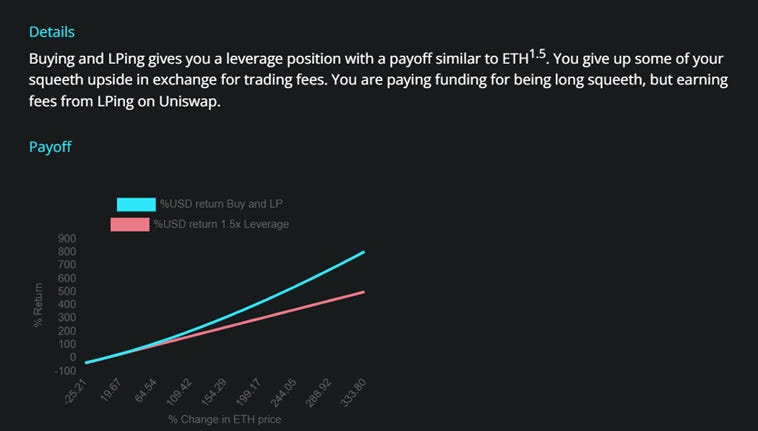

如果看好 oSQTH 則可以選擇 Buy and LP 的方式,由於 UNI 上 LP 的性質 ETH 頭寸不是完全投入到 oSQTH 上的,所以收益曲線類似於跟蹤一個指數 ETH \^1.5 (形式上是一個部分做多 oSQTH 的頭寸)收益率圖形如下:

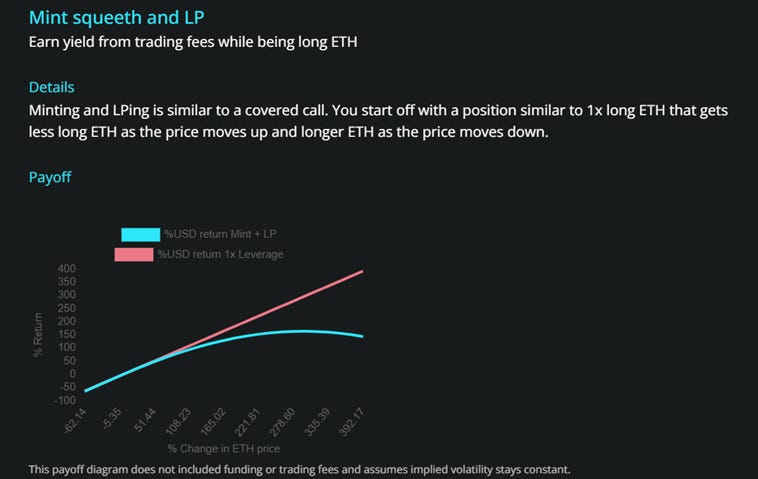

如果不看好 oSQTH 則可以選擇 Mint and LP 的形式,過程為抵押 ETH 換取 oSQTH ,然後在 UNI 上做 LP

covered call ( writting a covered call ):頭寸為 long ETH + short oSQTH

同理 LP 會降低 Long ETH 的頭寸,且 short oSQTH 帶有負凸的屬性,且 oSQTH 跟蹤 ETH \^2 曲線,長時間看,負凸的效應會越來越明顯,收益率圖形呈現如下:

三、亮點與不足

3.1 亮點與展望

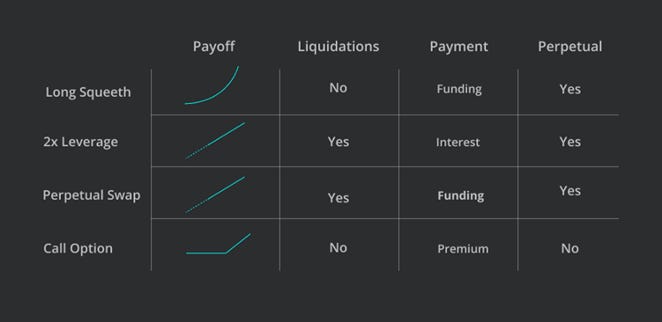

亮點:opyn 的 squeeth 解決了兩個問題: 展期(roll down) 及 凸性 (convexity)

如圖所示:

用永續理論解決了展期的問題,通過 long 幣的一方 向 short 幣的一方方不斷支付 funding 解決

關於永續理論的推導:「Everlasting Options」

用ETH 的價格的平方作為跟蹤指數,製造了凸性(gamma)使其具有與期權類似的屬性

簡單的操作也更具有普遍性

展望:更多的策略組合,吸引更多專業者參與;例如:gamma hedge 的需求者;或者 opyn 平台開放了熊市策略和牛市策略後出現更多衍生品組合的可能性(市場大),以及想像力(和其他衍生品平台互相配合,作為衍生品組合)

3.2 不足

從期權平台來說,盈利能力未知(或有限),做出來的產品像期權但不是期權(本質上,squeeth 只是個含有凸性的期貨指數,不同於straddle 和 strangle期權策略),產品的淘汰率令人擔憂(v1,v2 的期權產品已無人問津)

從策略上來說:衍生品門檻較高 ,不適合普通的投資者參與(參與人少);目前的策略內容還是過於單一,更像一個雛形;流動性不足 (uni 上的流動性大概為 200 萬刀左右),交易費(gas),價格衝擊(price impact),及滑點都較高(大概有 1.5%);所有的策略指向短期和套利,對於希望做長期策略的投資者不太友善。

四、總結

opyn 平台優勢劣勢還是挺明顯的。

優:

創造了指數 ETH\^2 和引入 Gamma ,這方面從市場看有兩個改變:

一是吸引更多的專業投資者參與(更多專業的衍生品交易者可以有更為廣泛的選擇)

一是可以有更多的衍生品組合出現(這種組合可能有自己和自己平台產品 ,也可能是跨平台產品)雖然是很小的改變,但是也確實拓寬了衍生品市場的種類和組合方式;

項目的專業性和創新能力不錯,比較期待他們的 Bull strategy 和 Bear strategy。

劣:

平台產品對於散戶門檻較高 (經濟上的和認知上的),用戶量的增加和普及(宣傳力度 ,教授力度)對於項方是一個重要的問題;

UNI 池子流動性和深度也不足;

交易費和價格衝擊的問題?

策略的期限結構還是比較單一 ,都指向短期;

形式上也比較單一:目前還都是以套利為主

總結下來,雖然優劣勢明顯,但是作為創新的先驅者還是可以給予一定期待。

參考資料