Alameda Research 究竟發生了什麼?

原文標題:《What happened at Alameda Research》

撰文:milkyeggs

編譯:Katie 辜,Odaily 星球日報

《紐約時報》昨日發表了一篇關於 SBF 的"洗白"文章,引起了各知情人士的反駁。本文將從 Alameda Research 角度窺探 FTX 事件,以及 SBF、Sam Trabucco(Alameda Research 前聯席 CEO)和 Caroline Ellison (AlamedaResesrch 現聯席 CEO)是如何將超過 200 億美元的基金利潤和 FTX 用戶存款付之一炬的。

需要明確的是,我們不完全了解 Alameda Research 和 FTX 到底發生了什麼。然而,我們有足夠的信息來把握大局。通過推特用戶的調查、論壇趣聞和官方新聞,這兩家緊密聯繫的公司的歷史開始變得清晰。

沒有證人的證詞和全面的財務調查,我們的指控只是暫時的。任何給定的信息都可能是有缺陷的,甚至是捏造的。然而,將目前掌握的資料聯繫起來,梳理出可信的時間線:

- SBF、Trabucco 和 Caroline(可能)一開始都是出發點是好的,但並不特別適合經營一家交易公司;

- 在 2020-2021 年的牛市中,Alameda Research 通過槓桿多頭交易和非流動性股票交易獲得了大量帳面利潤;

- 儘管 Alameda 最初作為做市商可能是盈利的,但他們的優勢最終下降,最後變得無利可圖;

- 儘管在一些可自由支配的頭寸上取得了成功,但總的來說,由於過度的可自由支配支出、非流動性風險投資、缺乏競爭力的做市策略、冒險的借貸做法、呆板的內部財務和整體組織能力的普遍不足,Alameda 和 FTX 在 2021-2022 年期間繼續損失大量資金和流動現金;

- 在 2022 年初收回貸款時,緊急決定使用 FTX 用戶的存款償還債權人;

- 這種償還債務的方式刺激了越來越不穩定的交易操作和賭性,最終導致完全破產。

Alameda Research 可能損失超過 150 億美元

大多數新聞報導似乎把破產的規模描繪得相對較小。例如,《紐約時報》認為,用戶存款被用來彌補風險投資的資金。

同樣,Matt Levine 的專欄似乎暗示,作為抵押品的 FTT 的價值下降導致了資產和負債之間的巨大失衡。

這兩種說法都忽略了故事的關鍵部分。首先,FTX 損失了價值約 80 億美元的用戶抵押品。即使考慮到 FTX 和 Alameda 的風險投資總額,以及 FTT 價格下跌導致的抵押品價值邊際下降,FTX 負債 80 億美元也完全說不過去。這些損失是巨大的,但它們本身並不能充分解釋 FTX 的破產。

除此之外,人們普遍認為,FTX 和 Alameda 一起獲利豐厚,原因是:

- FTX 交易費用高,加上用戶交易量大;

- 以 SOL、MAPS、OXY、SRM 等代幣進行非常可觀的風險交易;

- Alameda 和 FTX 之間很可能存在"勾結",從而使 Alameda 在 FTX 上比其他做市商擁有優勢。

儘管很難對它們的估計利潤計算出確切的美元價值,但這些渠道,尤其是利潤豐厚的風險交易,為 Alameda 和 FTX 帶來了至少 100 億美元的利潤。

因此,留下了一個更大的謎團。似乎 Alameda 和 FTX 成功地揮霍了價值 150 億美元的利潤(可能更多)。值得注意的是,迄今為止還沒有出現全面的帳戶情況。我們可能永遠都不會知道這些錢都去哪了。然而,我們提供了一些單獨的假設,如果結合在一起,可以合理地解釋 150 億美元或更多的損失。

Alameda 的做市優勢減弱了,他們開始做多

人們認為 Alameda 是一個非常有能力和盈利能力的做市商。但這種看法真的準確嗎?

儘管 Alameda 核心圈子的背景(來自 Jane Street 的 SBF 和 Caroline,來自 SIG 的 Trabucco),但在交易公司有幾年的工作經驗並不會讓你成為商業天才。雖然這在 2019 年的加密貨幣市場中可能被認為極具競爭力,但與傳統金融中的對價格走勢的預測的做市精確度相差甚遠。隨著 Tower 和 XTX 等規模更大、能力極強、資本充足的做市商開始交易加密貨幣市場,Alameda 慢慢失去了優勢。

"在失去優勢的情況下,你會忽視你的做市情況,而且成為投機者。"來自 Alameda 高管的幾份聲明也支持了這一理論。例如,Trabucco 在 2021 年 4 月描述了一種基於新聞的交易策略:

需要明確的是,他實際上是在描述槓桿加密貨幣市場測試,因為機構採用的一種新興敘事,這與許多散戶交易者在 2021 年投資加密貨幣的原因完全相同。

他還描述了自己長達數月看好 DOGE,因為 Elon Musk 經常在推特上談論 DOGE。

毫無疑問,他們的 BTC 和 DOGE 多頭頭寸賺到了錢。有人會說這是相當明智的交易。或許這根本就不是"量化交易",而 Alameda 顯然正在向其領域擴張,相對於其他市場參與者而言,他們的優勢難以量化,而且似乎與他們的專業領域相對無關。他們可能在公開的交易中賺錢了,但他們沒有贏的交易情況如何呢?

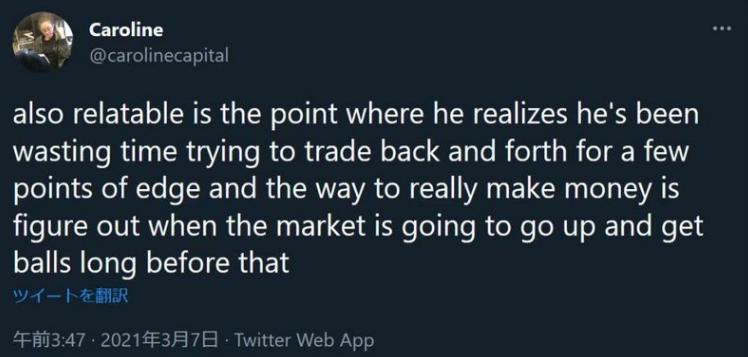

Caroline 一個月前曾強烈暗示,她更喜歡押多頭頭寸,而不是在算法叢林中撿那幾分幾毛:

這些策略在牛市中表現很好,因為幾乎所有多頭頭寸都在上漲。值得注意的是, Trabucco 將他們的成功歸因於交易技能,而不是簡單的市場測試。

我們可以推測,他們的交易策略是(1)負邊緣做市和(2)自由多頭的組合。事實上,他們的算法交易越是不賺錢,人們就越容易往他們會通過對 BTC 和 DOGE 的做多來彌補所有損失這一可能性上靠。從淨值上看,他們很可能在 2020-2021 年的大部分交易中都盈利頗豐,但一旦市場在 2021 年底開始逆轉,他們的整體經濟損益可能大幅下降。

Alameda 確實做對了很多自由交易。以低價購買 Solana ,積累大量低浮動的 Solana 生態系統代幣,推動 Solana 生態系統整體,購買超賣清算等等。但人們會有這樣一種感覺------或許他們從牛市的經驗中過度自信,最終高估了自己的交易能力,導致隨後的損失。他們以非流動性的生態系統幣為抵押借款的策略,而不是通過一致的方式出售它們。他們認為做市行為是合理的,因為做市行為在 FTX 上產生了虛高的交易量,而這反過來又證明了對該交易所更高的風險估值是合理的。

Alameda 是一家組織混亂、經營不善的交易公司

在頂級交易公司工作幾年顯然並不意味著你就是一名頂級交易員,也並不意味著你擅長組織商業實踐。

一位在"有效利他主義"論壇上的前 Alameda 員工分享了關於 Alameda 內部實踐的描述。這一評論僅僅是基於評論者個人記憶的敘述/然而,上面提到的某些細節得到了私下與我交流的個人描述的證實,這讓我傾向於相信 Alameda 內部運作經歷難以置信的巨額資金損失------糟糕的記賬、SBF 指導下的任意自由交易、內部管理不善和難以置信的糟糕組織。

這些描述與我從可靠的來源(無論是第一手的還是二手的)聽到的許多故事是一致的,劍指 SBF 糟糕的資本管理。例如,我的一個朋友,他的公司從 FTX 獲得了風險投資,他說,儘管 Alameda 公司在提供每月狀態更新的承諾上落後了很多,但從來沒有人費心去跟進。其他的說法也很相似,它們都將公司文化描述為"憑直覺"。

當你對公司的賬簿只有一個模糊的了解時,特別是考慮到 FTX 在廣告、品牌交易和其他自由開支上花費的驚人數量的錢,很可能他們沒有意識到他們的情況的嚴重性,直到他們的貸款在 LUNA 暴雷後開始被召回。當你真的需要籌集資金,卻發現自己資金短缺時,你就不得不面對巨大的損失,這可能會誘使 SBF 等人用 FTX 的客戶存款來支撐他們所希望的臨時性赤字。這反過來又催生了更墮落、風險更大的賭性交易形式。

SBF 不穩定、魯莽、可能也不稱職

一群前交易員做出如此魯莽的行為,難道不奇怪嗎?儘管我們對 Caroline 和 Trabucco 個人知之甚少,但幸運的是,我們有很多關於 SBF 作為管理者的故事。

很明顯,SBF 有"巨大的風險偏好",有 FTX 的一名前員工對此確認。SBF 也公開否認 Kelly criterion(凱利準則:主要用來在賭博和投資中確定最優的下注/投資額)對投注規模的適用性。

為什麼 SBF 會如此堅持有意誇大自己的賭注?純粹是因為對長期增長最優戰略的思維混亂?另一種假設是,除了天生的冒險傾向外,他可能一直在服用多巴胺能藥物(帕金森病的處方藥)作為一種催眠藥。眾所周知,這些藥物會導致諸如強迫性賭博或瘋狂購物等危險行為。

Autism Capital 最近分享了一名前 FTX 員工的描述,講述了 SBF 如何鼓勵極端使用興奮劑。這與 SBF 自認使用興奮劑作為"成績"增強劑的做法一致。

FTX 在廣告和品牌合作上的巨額支出很可能是吸引存款的一種策略,但部分原因可能是由於 SBF 不斷濫用這些藥物。FTX 以 2.1 億美元的驚人價格獲得了電子競技組織 TSM 的冠名權,遠遠超出了電子競技行業的同類交易。就連他的房地產收購也令人震驚,據報導,他在巴哈馬擁有價值 2 億美元的房地產投資組合。這些看起來不是具有積極預期價值的高風險押注。要麼是執行管理層不稱職,要麼像我們說的那樣,實際上服用了藥物並進行了瘋狂收購。SBF 在整體能力和認知能力方面存在明顯的缺陷。

就在過去的 24 小時內,SBF 一直在逐字逐句地在推特上發布 "What happened" 這個字謎,其中一些推文之間的間隔是幾個小時。

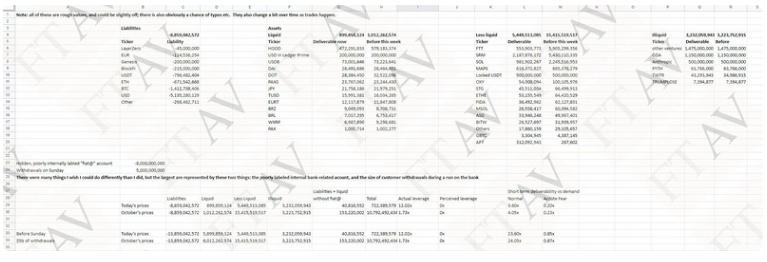

這種能力的普遍缺失是否是 FTX 資產負債表(由 SBF 上週早些時候提供)如此可笑地簡化的原因。

如果上述關於 SBF 性格和能力的觀察有一半是對的,那將在很大程度上解釋 Alameda 的損失。(儘管他正式辭去了 CEO 一職,但他當然與 Caroline 和 Trabucco 保持著密切的關係。)特別是,一旦客戶存款被搜查,他很可能試圖在越來越絕望的嘗試中變得賭性更大。

Alameda 和 FTX 之間的勾結導致了算法交易的巨大損失

長期以來,人們一直懷疑 FTX 和 Alameda 在本質上完全勾結,Alameda 在代幣上線前搶跑一步,並可能擁有繞過風險檢查的特殊特權,這也得到了多份報告的證實。(API 交易員在 FTX 上經歷的高延遲出了名,這可能本質上是人為設計的障礙,但只有 Alameda 可以跳過。)

Doug Colkitt 推測,這實際上可能導致了"算法交易崩潰",與傳統市場上著名的騎士資本(Knight Capital Group)事件類似。

私下溝通的報告表明,造成的損失可能超過 10 億美元。當然,可能還有其他我不知道的事情。在無法全面查閱 FTX 記錄的情況下,很難真確確認或否認這些說法,儘管消息來源是可信的,而且我傾向於相信它們。如果情況屬實,這些損失的規模足以成為 FTX 和 Alameda 整體虧損的主要原因。

由 FTT/SRM 抵押的貸款導致了反射性清算

一位值得信賴的朋友(非內部人士)匿名向 Autism Capital 分享了一個理論。歸結起來就是 SBF 的一系列越來越絕望的嘗試,以支持一系列由非流動性垃圾幣(FTT/SRM)支持的貸款的反射性清算。由於代幣排放,即使將其價格保持在恆定水平,也需要持續的資本流入,不斷增加 Alameda 對這些代幣的敞口,減少他們的現金儲備。最終,它們沒有足夠的資金來滿足客戶的提款需求,同時防止抵押品的一連串清算。

我不確定這一理論是否完全解釋了 FTX 和 Alameda 所遭受的損失。然而,解釋了一部分原因。

這一理論與 Caroline 承認的 FTX 在 LUNA 崩潰後轉移客戶存款以償還被召回的貸款非常吻合。特別是解釋了 FTX 援助 Voyager 和 BlockFi 等資不抵債的公司的原因。除了 Genesis 等其他實體收回的貸款外,這意味著對現金的短期需求將是巨大的、無法預料的。如果 Alameda 已經在以糟糕的記賬方式運營,特別是如果 Alameda 在 LUNA 崩盤本身的風險中有很大敞口,那麼可以想像 SBF 等人覺得他們別無選擇,只能動用客戶的存款。

總結

我們實際上並不清楚 Alameda 和 FTX 究竟是如何揮霍數十億美元。但我們可以試著大致估算一下他們的潛在損失(美元):

- 收購 Voyager/BlockFi:15億

- LUNA 敞口:10億

- "騎士資本式"的算法崩潰:10億

- FTT/SRM 抵押品維護:20億

- 風險投資:20億

- 地產、品牌和其他不必要的支出:20億

- FTT 從 220 億下跌到 44 億:40億

- 自由多頭的糟糕結果:20億

- 總數:155億

這是非常粗略的估計。我不知道他們在 LUNA 上損失了多少,也不知道他們在做多的垃圾幣上花了多少錢。沒有計算他們的風險投資總額,也沒有去把他們的每一個品牌合作夥伴金額加起來。然而,總體情況是清楚的。通過足夠多的潛在損失來源,即使有些數字有誤,現在至少可以想像他們是如何造成如此驚人的損失的。還有很多原因可能導致遠遠超過 150 億美元的損失。

我對上述信息的最終真實性不作任何聲明。我的目的是將這些內容彙編成完整的敘述,請讀者自己得出結論。