現實世界資產 (RWA) 代幣化機制的技術解析

作者:Aquarius

代幣化的現實世界資產(RWAs)是記錄在區塊鏈上的數字代幣,代表對實體或無形資產的所有權或法律權利。代幣化的範圍涵蓋了廣泛的資產類別,包括房地產(住宅、商業物業和房地產投資信託基金 REITs)、商品(黃金、白銀、石油和農產品)、藝術品和收藏品(高價值藝術品、稀有郵票和陳年葡萄酒)、知識產權(專利、商標和版權)以及金融工具(債券、抵押貸款和保單)。

通過實現部分所有權,代幣化提高了資產的流動性,使曾經僅限於高淨值個人和機構投資者的投資機會更加大眾化。區塊鏈的不可篡改賬本確保了透明的所有權記錄,降低了欺詐風險;同時,在去中心化交易所交易的代幣化資產帶來了前所未有的市場可及性和效率。

根據麥肯錫的分析,預計到2030年,各類代幣化資產(不包括加密貨幣和穩定幣)的市場總市值將達到約2萬億美元,悲觀情況下為1萬億美元,樂觀情況下可達4萬億美元。這些估算不包括穩定幣(包括代幣化存款、批發穩定幣和中央銀行數字貨幣 CBDCs),以避免重複計算,因為這些工具通常在代幣化資產交易結算中用作現金支付工具。

當前體系

現實世界資產的代幣化是指通過區塊鏈或類似分佈式賬本以數字代幣的形式表示鏈下資產的所有權。這一過程將資產的特性、所有權以及價值與其數字形式連接起來。代幣作為一種數字持有工具,使其持有人能夠主張對基礎資產的所有權。

歷史上,物理持有證書被用來證明資產的所有權。雖然有用,但這些證書易受盜竊、遺失、偽造和洗錢的威脅。20世紀80年代,數字持有工具作為一種潛在解決方案開始出現。然而,受限於當時的計算能力和加密技術,這種工具未能實現。相反,金融行業轉向集中化的電子登記系統來記錄數字資產。儘管這些無紙化資產帶來了一定的效率提升,但其集中化性質需要多個中介機構的參與,反而引入了新的成本和低效問題。

基於分佈式賬本技術的系統

分佈式賬本技術(DLT)的發展使重新審視數字持有證券或代幣的概念成為可能。

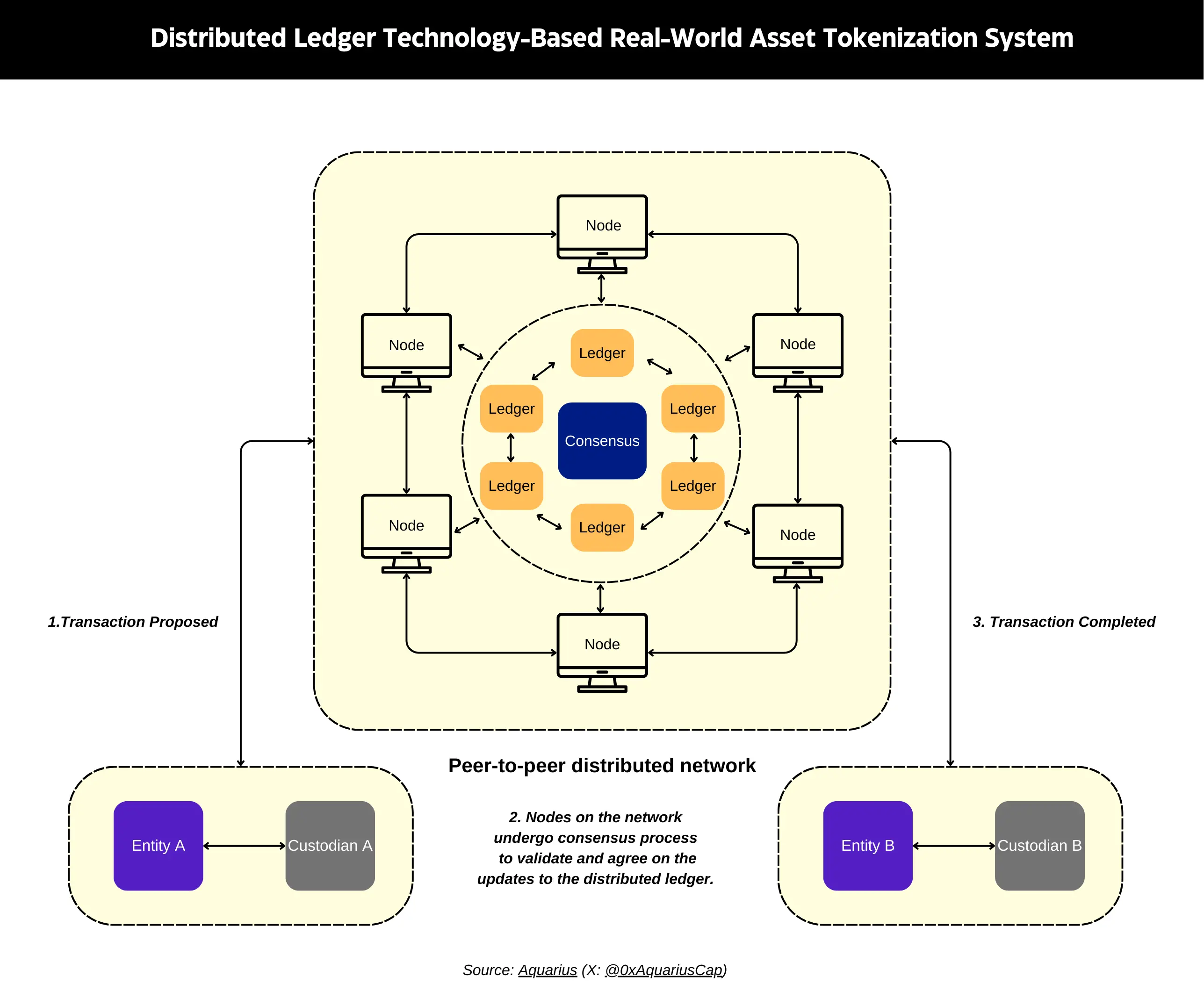

DLT由一系列協議和框架組成,使計算機能夠在網絡中提議和驗證交易,同時保持記錄的同步性。通過分散記錄保存的方式,這項技術將責任從單一的中央權威機構轉移出去。這樣的去中心化降低了行政負擔,並減少了依賴中心實體所帶來的系統故障風險,從而使系統更加具有彈性(見圖1)。

這些圖表比較了傳統系統和基於DLT的系統之間的交易流程。圖1展示了當前系統中多個中介機構如何處理交易執行、清算和結算。圖2則展示了基於DLT的系統如何通過單一共識機制簡化這些流程。

去中心化解決方案

區塊鏈是一種分佈式賬本技術,通過去中心化的計算機網絡運行。 代幣可以在兩種類型的區塊鏈上發行:私有許可鏈和公共無許可鏈。

私有許可鏈(如Ripple)由一個中心實體控制,並限制特定用戶的訪問,形成一個受控的生態系統。公共無許可鏈(如Ethereum)則無需中央權威機構控制,向所有用戶提供開放訪問權限。當代幣在公共無許可鏈上發行時,可以與去中心化金融(DeFi)協議(如去中心化交易所)集成,從而提升其實用性和價值。

區塊鏈的選擇------無論是私有受控環境還是公共開放網絡------決定了代幣發行方能夠保持的控制程度。 與私有許可鏈相比,公共無許可鏈賦予發行方更少的控制權。區塊鏈架構的選擇應與發行方的目標及代幣的預期功能相一致。

資產代幣化的一個關鍵優勢是通過智能合約實現自動化。智能合約是區塊鏈上的程序,當雙方滿足特定條件時便會執行。這些合約自動化了金融交易和行政任務,減少了人工工作和中介的需求。通過消除對手方風險,這種自動化使操作更加高效和安全,從而實現更快速且成本更低的轉帳。

代幣化方法

現實世界資產的代幣化傳統上採用一種簡單的二元分類:資產要麼被代幣化,要麼沒有被代幣化。然而,隨著我們進入數字資產時代,這種過於簡單的視角已不再適用。一種更細緻的方式是通過資產的兩個關鍵屬性進行分析:其表現形式和所有權。

表現形式包括資產的經濟特性------其功能、基礎資產、到期日和利率。此外,所有權的驗證需要一個賬本,可以是鏈下或鏈上的。鏈下資產通過物理證書(如持有債券)或無紙化形式(如電子股票記錄)來維持其權利和表現形式,這些都在法律框架下運作。而鏈上資產則以數字增強或數字原生的形式存在,由區塊鏈共識機制管理。

理解數字增強資產與數字原生資產的區別至關重要。數字增強(或增強型)資產通過鏈下賬本來保持所有權,該賬本作為其安全保障,同時使用區塊鏈代幣作為數字表現形式。例如,一份股票所有權可能存在於電子賬本上,但通過區塊鏈進行代幣化以提升其功能性。相反,數字原生資產(如加密貨幣)本質上是數字化的,其代幣直接代表價值和所有權。這意味著,雖然數字增強資產的代幣提供了從鏈下賬本中主張所有權的權利,但數字原生資產的代幣直接代表所有權,而不依賴任何鏈下組件。

在了解了資產類型和代幣化的基礎上,我們可以進一步探討代幣化的四種方法。這些方法的區別在於代幣與其基礎資產之間的直接關聯程度。接下來,我們將系統地探討每種方法,從最直接的代幣與資產關係到最不直接的關係。

直接所有權(Direct title) :在這種方法中,數字代幣本身充當官方所有權記錄,不再需要托管方。這種方法僅適用於數字原生資產(見圖2)。系統使用單一賬本(可能是分佈式賬本)記錄代幣所有權。例如,與其發行由股份登記系統支持的代幣,不如直接將登記系統代幣化,使代幣成為實際的所有權記錄。這種精簡方法消除了托管方或重複登記的需求。雖然該方法可以使用分佈式賬本,但登記系統本身並不一定需要是分佈式的。然而,目前針對這種代幣化方法的大多數資產類別的法律框架仍然有限,監管結構尚不成熟。

1:1資產支持代幣(1:1 asset-backed tokens) :在這種方法中,托管方持有資產並發行代表該基礎資產直接權益的代幣。每個代幣可以兌換實際資產或其現金等值物。例如,一家金融機構可以發行基於信託賬戶中持有的債券的債券代幣,或商業銀行發行由專用賬戶中的商業銀行貨幣一對一支持的穩定幣代幣。

超額抵押代幣(Collateralized tokens) :此方法通過不同於預期表示資產或相關權益的資產作為抵押,發行資產代幣。通常,為應對抵押資產價值相對於代幣預期資產價值的波動,代幣會被超額抵押。例如,穩定幣Tether不僅由現金支持,還由一系列其他資產(如固定收益證券)支持。同樣,也可以創建一個由商業銀行債券支持的政府債券代幣,或由超額抵押的相關股票組合支持的股票代幣。

不足抵押代幣(Under-collateralized tokens) :這種方法發行的代幣旨在追蹤某資產的價值,但並未完全抵押。類似於部分準備金銀行制度,維持代幣價值需要積極管理部分準備金資產組合並進行公開市場操作。這是一種風險較高的資產代幣形式,歷史上存在失敗的案例。例如,已崩盤的Terra/Luna穩定幣沒有獨立資產支持,而是依賴通過供應控制算法進行的算法穩定。其他風險較低的部分抵押代幣也曾被發行。

為什麼選擇代幣化

現實世界資產的代幣化主要通過分佈式賬本技術(DLT)實現效率提升。該技術增強了透明度,自動化了流程,降低了運營成本,消除了中介和對手方風險。與傳統金融系統相比,這些優勢通過精簡且靈活的市場基礎設施實現了更快的結算和成本節約。

原子結算(Atomic settlement): 分佈式賬本技術與代幣化資產的結合引入了原子結算的概念。目前,結算主要通過中央對手方進行,而普遍採用的證券結算方式是滾動周期。在這種方式下,儘管交易在特定日執行,實際結算(根據預定協議轉移所有權)通常會延遲一到三天完成。這包括兩個環節或轉移:交割環節,將證券所有權從賣方轉移至買方;付款環節,將現金從買方轉移至賣方。原子結算通過智能合約實現,其可編程代碼同時執行交易的兩個環節,或者在未滿足預定條件時完全不執行。這種方式消除了對手方風險,同時顯著提升了交易速度和效率。此外,通過智能合約進行交易結算還消除了對保證金的需求,因為不存在交割失敗及後續交易對賬的風險。這進一步釋放了被保證金佔用的資金,從而間接提升了金融市場的流動性。

流動性提升(Increased liquidity):代幣化顯著增強了資產的可轉讓性,使得原本不可交易的資產變得可交易。例如,傳統房地產交易面臨重大障礙------高交易成本、複雜的法律流程和固有的流動性不足。這些障礙,加上每個房產的獨特屬性(如位置、狀況、法律狀態),使得像股票或債券那樣在公共交易所交易單個房產變得不切實際。代幣化通過智能合約解決了這些挑戰,智能合約通過消除中介、簡化所有權轉移和自動化合規檢查來優化交易流程,從而顯著降低了交易成本。同樣的好處也適用於其他傳統上缺乏流動性的資產,如藝術品、收藏品、基礎設施項目和私募股權份額。此外,代幣化通過自動化做市商(AMMs)實現了新的分佈式市場。這些系統通過智能合約管理的資產池自動匹配買家和賣家,從而提供持續的流動性。與傳統市場的固定交易時間不同,這些基於區塊鏈的系統全年無休地運行。更高的可及性還通過分割所有權、更低的投資門檻和簡化的交易流程進一步增強。

減少中介(Reduction in intermediation):去中心化的數據結構使集成在區塊鏈上的智能合約能夠替代傳統的中間機構來驗證數據。智能合約還可以取代中央證券存託機構(CSD),自動化資產所有權轉移、股息支付和利息分配等流程。

實現自動化(Enabling automation):資產代幣化的主要優勢之一是通過智能合約實現自動化。智能合約是部署在區塊鏈上的編程代碼,當預定條件滿足時自動執行。智能合約能夠簡化許多手動任務,尤其是在保險等行業。例如,它們可以自動化保單簽發和理賠支付。如果航班延誤或取消,智能合約可以自動觸發旅行保險賠付,無需人工處理。此類自動化的有效性在很大程度上取決於相關數據的集成和實時監控。被稱為"預言機"(oracles)的第三方服務為智能合約提供外部數據,作為區塊鏈與外界之間的橋樑,因為智能合約無法直接訪問外部數據。自動化在數據可量化、標準化且通過預言機可靠獲取的資產類別中最為可行。股票、債券和衍生品是最佳示例,因為其市場數據易於獲取並能輕鬆集成到智能合約中。然而,在數據主觀性較強或難以量化的行業中,自動化面臨更大挑戰。例如,房地產涉及複雜的交易,需要手動驗證法律文件、主觀的房產評估以及遵守多樣化的監管框架------這使得通過智能合約實現全面自動化更為困難。

促進合規(Facilitating Compliance):合規是代幣化資產的關鍵方面。隨著客戶身份識別(KYC)、反洗錢(AML)和反恐融資等監管框架的發展,為數字金融和交易創造了一個更安全的環境。代幣化資產的底層技術通過標準化和自動化流程,使對這些要求的合規性更加高效和統一。KYC和AML法規可以直接編碼到區塊鏈或單個資產轉讓規則中,從而實現更高效的互動。例如,當客戶與一家新的金融機構建立關係時,可以在其同意下自動轉移其身份信息。關於代幣化對銀行基礎設施影響的研究顯示出積極結果。通過分析超過50項運營成本指標,研究表明,改進的審計能力和交易透明度可以將合規總成本降低30%至50%。

- 自動化做市商(Automated Market Makers, AMMs):智能合約正在通過自動化做市商(AMMs)變革傳統的做市機制。傳統做市商通過充當證券的買方和賣方來提供流動性,而AMMs則採用不同的方法。它們使用智能合約,通過流動性提供者提供的資產池自動匹配買賣雙方。這些嵌入區塊鏈的智能合約以算法方式確定資產價格並管理資產池。AMMs的自動化特性顯著降低了成本並提高了性能。研究表明,與傳統系統相比,AMMs的交易成本顯著較低,特別是在高交易量且波動性低到中等的資產中表現尤為突出。

RWA代幣化的風險與成本

儘管代幣化資產帶來了諸多優勢,其採用仍面臨重大挑戰。主要風險來自基礎技術和監管考量。技術方面的擔憂包括網絡安全漏洞、系統擴展性限制、結算流程、網絡穩定性以及效率問題。在監管方面,關鍵問題涉及反洗錢合規、治理框架、身份驗證以及數據保護和隱私。研究人員建議,解決數字資產監管問題不應僅局限於將新技術納入現有框架中。相反,我們應探索如何利用區塊鏈技術和智能合約來增強監管合規性。

除了技術和監管挑戰之外,投資者行為和市場動態也帶來了額外的複雜性。實現廣泛採用需要進行大量的教育和意識普及工作。市場風險包括通過投機交易導致資產可能被高估,以及由於這些資產的數字化特性引發的價格波動性增加。此外,區塊鏈共識機制的高能耗也引發了環境方面的擔憂。要充分實現代幣化在金融領域的優勢,必須解決這些多方面的挑戰。

向代幣化金融體系的過渡涉及巨大的成本。其中最顯著的支出來自支持區塊鏈和代幣化技術所需的基礎設施變革。組織需要投資於安全、可擴展的區塊鏈平台,獲取管理代幣化資產的專業化軟件,並對員工進行培訓以適應這些新系統。整合成本同樣不可忽視------需要將這些新系統與現有金融基礎設施相連接,同時保持安全性和運營完整性。為提高理解和克服懷疑所進行的教育活動,對政府來說也構成了顯著的直接和機會成本。最後,區塊鏈共識機制的高電力消耗帶來了財務和環境方面的雙重挑戰。

免責聲明:本文僅供一般信息參考,不構成投資建議、推薦或任何證券的買賣邀請。本文不應作為任何投資決策的依據,也不應被用作會計、法律、稅務或投資建議的依據。建議您就任何投資決策相關的法律、商業、稅務或其他相關事宜諮詢您自己的顧問。本文中包含的某些信息可能來自第三方來源,包括Aquarius管理的基金的投資組合公司。本文所表達的觀點僅代表作者個人意見,不一定反映Aquarius或其關聯方的立場。這些觀點可能隨時更改,恕不另行通知,也可能不會更新。