深入探讨 NFTFi:NFT 流动性解决方案

原文标题:《A Deep Dive into NFTFi: Solutions for NFT Liquidity》

作者:Ladder.top

编译:倩雯,ChainCatcher

背景介绍

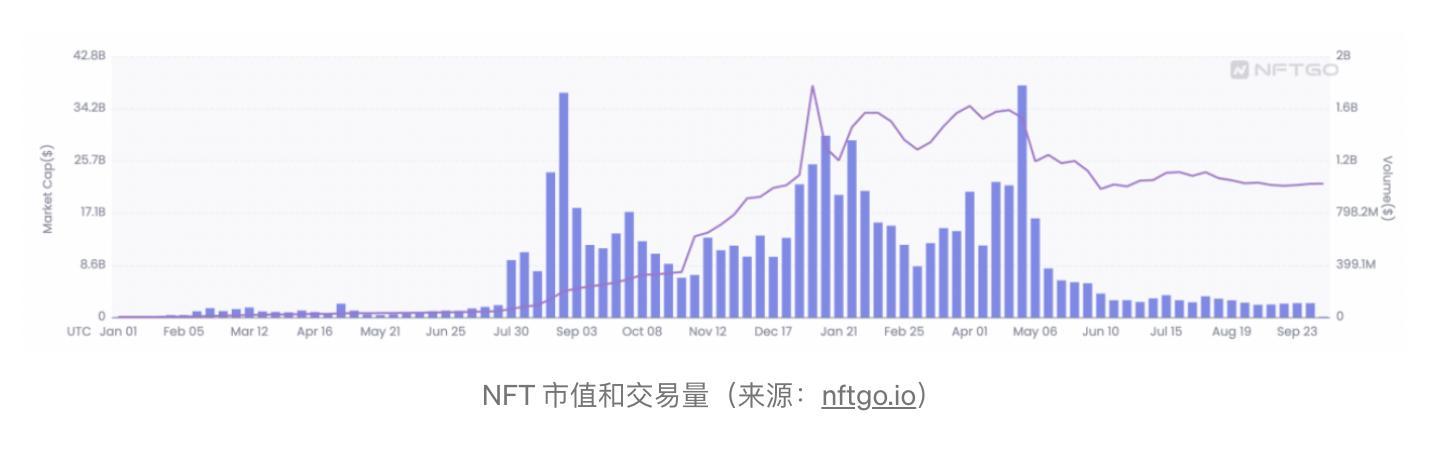

2021年,NFT市场一直在飞速发展,自1月以来,200多亿美元的市值增长足可证明其发展盛况。在此期间,越来越多的NFT项目出现在一级市场,每天都有创纪录的销售。然而,随着市场降温,NFT的流动性已成为NFT收藏者的一大担忧,因为NFT的非同质化特性使它不像DeFi代币那样容易进行再融资。

在Opensea、Looksrare、Magic Eden和其他市场上出售NFT可能是NFT交易者获得流动性的第一选择。然而,当市场处于下降趋势时,出售可能是困难的,你无法立即售出NFT,而是需要等待有兴趣的买家接受报价,不然你就需要接受比市场价格低得多的价格。所以最终的问题是如何为持有人提供更多流动性。

一个常见的方法是使用DeFi工具,例如使用CryptoPunk作为抵押品,借入同质化代币。流动性提供者借出同质化代币,从借款人(又称NFT持有人)那里获得借贷利息。因此,NFT持有人将能够不出售NFT而获得流动性。我们已经看到该领域的一些有趣尝试,许多创新产品和应用为NFT市场的增值做出了贡献。然而,即使NFT市场中已经有抵押借贷和关于NFT的创新和尝试,流动性仍然很低,需要一些更有效的价格发现机制和一些更即时的流动性解决方案。

流动性解决方案

在这篇文章中,我们将分析一些主要的NFT流动性解决方案、NFT抵押借贷、NFT碎片化、NFT自动做市(AMM),以及如何在NFT市场上实现一些创新突破。

NFT抵押借贷

指的是借款人向贷款人提供抵押品(NFT),双方商定各种贷款条件(如最高可贷金额、利率、期限和清算条款等)。然后,借款人(又称NFT持有人)将从贷款人那里获得流动性,在约定的时间偿还本金和利息。如果借款人在贷款周期内未能偿还并触发清算条件,该贷款将被认为违约,抵押品将以商定的方式被清算。

NFT借贷的不足

目前NFT抵押借贷的TVL很低。一方面是由于NFT仍是一种长尾资产,符合条件的抵押品数量很少,NFT持有人的数量也很少。另一方面,NFT贷款的低渗透率不是市场供需不足造成的,而是因为缺乏能够有效匹配供需双方的借贷协议。

借贷协议应该主要解决三个问题:第一,有效匹配资金的供需双方;第二,提供安全的抵押物托管;第三,在借款人违约的情况下建立约定的抵押物清算程序。

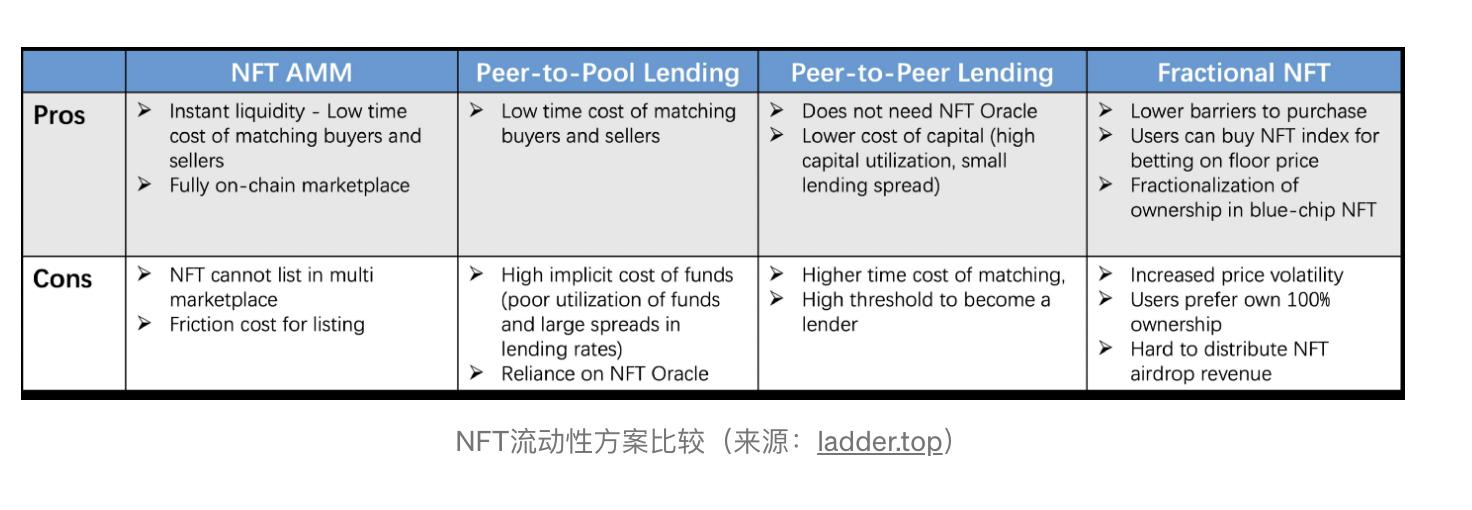

现有的Peer-to-Pool和Peer-to-Peer模式不能解决第一个问题。这两种模式的聚集效率都比较低,这是由于隐性资本成本或时间成本较高。尽管Peer-to-Pool模式能实现即时借贷,但一些缺点也难以忽视。这种模式将严重依赖外部预言机的价格反馈,导致更高的隐性资本成本。在Peer-to-Peer模式中,情况正好相反。它不依赖NFT预言机,也没有高昂的隐性资本成本。然而,这种模式的缺点是,匹配需求和供应的过程可能很费时。

NFT碎片化

碎片化是另一种方法,旨在让NFT被分割成同质化的代币资产,使其更具流动性、盈利性和生产力。为了实现这一点,一个原本非同质化ERC-721或ERC-1155 NFT可以被分割成多个ERC-20代币,共同代表一个非同质化代币(NFT)的所有权。因此,持有ERC-20代币的个人,是持有NFT的零碎部件。

据用户称,NFT碎片化的三大好处是:1)增加市场流动性;2)降低持有NFT的门槛;3)NFT估值更高。

NFT碎片化的缺点

然而,碎片化的副作用是往往会导致NFT更强烈的价格波动。由于碎片化增加了NFT的流动性,更多的人现在可以以ERC-20代币的形式购买和出售部分NFT。因此,可以进行更多的投机活动,而且往往会导致冲动购买或恐慌。最终,碎片化的NFT会偏离原来的NFT价格。此外,在分配NFT空投收入时,碎片化会导致其他问题,例如,Kennel和Ape币为BAYC持有者进行的空投就是一例。

NFT AMM

AMM代表自动做市商,是一种去中心化的交易机制,依靠数学公式进行资产定价。与传统的订单簿市场(如Opensea、X2Y2和Fractal)不同,AMM池机制使用智能合约中的定价算法来自动设置资产价格,为每个NFT或每个集合创建了一个流动性池。NFT AMM能帮助NFT持有人即时买卖掉期。

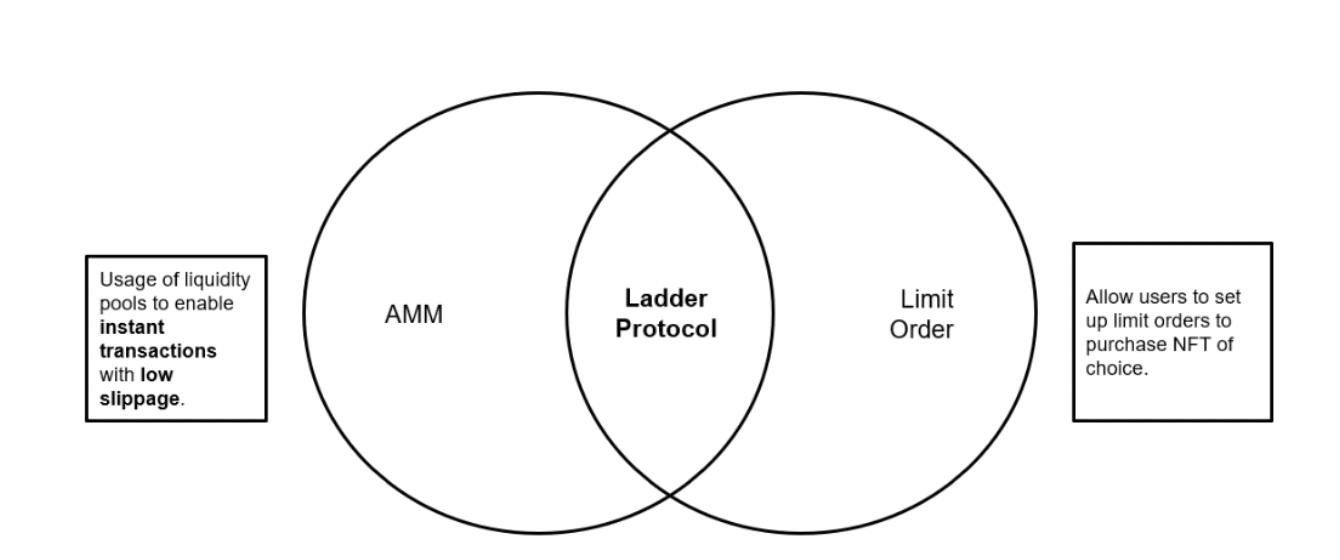

Ladder 协议

Ladder协议是一个去中心化的NFT AMM,旨在创建一个强大而高效的自动市场,以实现即时NFT掉期交易和更优的价格发现。除了实现低滑点的即时交易外,Ladder使用户用公布价购买特定藏品时,可以设置限价订单——这样你就能清楚地知道购买的结果将会如何。

在定价机制方面,有不同类型的NFT AMM,Ladder利用恒定变体(XY=K)的方法。

目前的XYK曲线使NFT持有者能够向一个池子里增加流动性、进行交换与提取,这些活动都可以无缝进行。用户可以用同质化的代币A和NFT的集合B配对,将2种资产存入新的或现有的流动性池中。通过这样做,他们将收到LP份额,代表他们在某一时段内在流动性池中的所有权的占比。通过向NFT市场提供流动性来,他们能够赚取利息和协议费。

当NFT交易者在池中交换时,XYK发生变化,NFT价格发生变化,每个LP在池中的股份也会发生变化。智能合约控制的自动做市机制保证了上述所有的变化同时发生,使NFT的即时互换在用户轻松流畅的体验中得以实现。在未来,集中的XYK曲线将被进一步添加到智能合约中,作为新的定价曲线模型,它允许用户通过设置集中参数来控制流动性池的深度和滑点,从而控制流动性池的价格范围。

使用Ladder NFT AMM的一些好处

- 增强流动性:Ladder NFT流动性池能给NFT市场提供更多流动性

- 稳定的底价:流动性更快意味着恐慌抛售的可能性降低,NFT底价更稳定

- 更多的买家:更多的加密交易者与DeFi用户会加入

- 构建NFTfi:通过提供流动性基础设施,Ladder AMM能支持更多NFTfi进行

- 简易UI/UX:Ladder的UI/UX与DeFi AMM类似,不需进行复杂的选择

总结

NFT市场需要更好的流动性解决方案,在过去和未来都有相关的各种尝试和创新。

NFT抵押借贷,类似于DeFi借贷,确实为NFT持有人提供了一些流动性,因为他们可以在不出售NFT的情况下获得流动性。然而,无论是peer-to-pool 还是peer-to-peer 的方法,都会以资本效率或时间效率的形式给NFT持有人增加一些隐性成本。此外,当涉及到借款人的违约和清算时,这种方法会对收款产生更大的价格影响,正如我们在BendDAO最近案例中所看到的那样。

另一方面,NFT碎片化将非同质化的代币分成同质化的代币碎片,从而增加NFT的流动性。然而,由于冲动购买或恐慌性抛售导致的同质化代币价格波动,往往会导致同一集合中的NFT碎片和原本的NFT之间出现价格差值。此外,当涉及到收藏品的红利或空投时,碎片化的NFT将导致更大的所有权问题。

NFT AMM,作为NFT流动性解决方案的最新创新,解决了上述问题。NFT持有人可以将他们的NFT与同质化代币配对,加入到流动性池中,在不牺牲隐性资本和时间效率的情况下,赚取交换费和利润。同样,AMM不要求将NFT碎片化,这样NFT持有者仍会在流动性池中持有一块完整的非同质化代币。

最后,AMM并不是抵押借贷和碎片化的竞争对手。相反,我们认为Ladder AMM能帮助市场增值,可以被认为是流动性的基础设施,能提供强大的流动性支持,以开启NFTfi未来诸多创新的可能性。