路透社特别报告:币安深陷财务迷雾,但仍试图提振信心

原文标题:《Special Report: Binance's books are a black box, filings show, as it tries to rally confidence》

作者:Tom Wilson,Angus Berwick,Elizabeth Howcroft

编译:郭倩雯,ChainCatcher

世界上最大的加密货币交易所币安,在客户提款激增和其数字代币价值急剧下降之后,正在努力提振信心。

该交易所表示,它在上周72小时内处理了约60亿美元的净流出,“但交易所经营并不受影响”,因为其财务状况很稳定,我们认真对待对客户的托管责任。” 在上个月竞争对手FTX交易所倒闭后,币安的创始人赵长鹏承诺他的公司将在透明度方面“以身作则”。

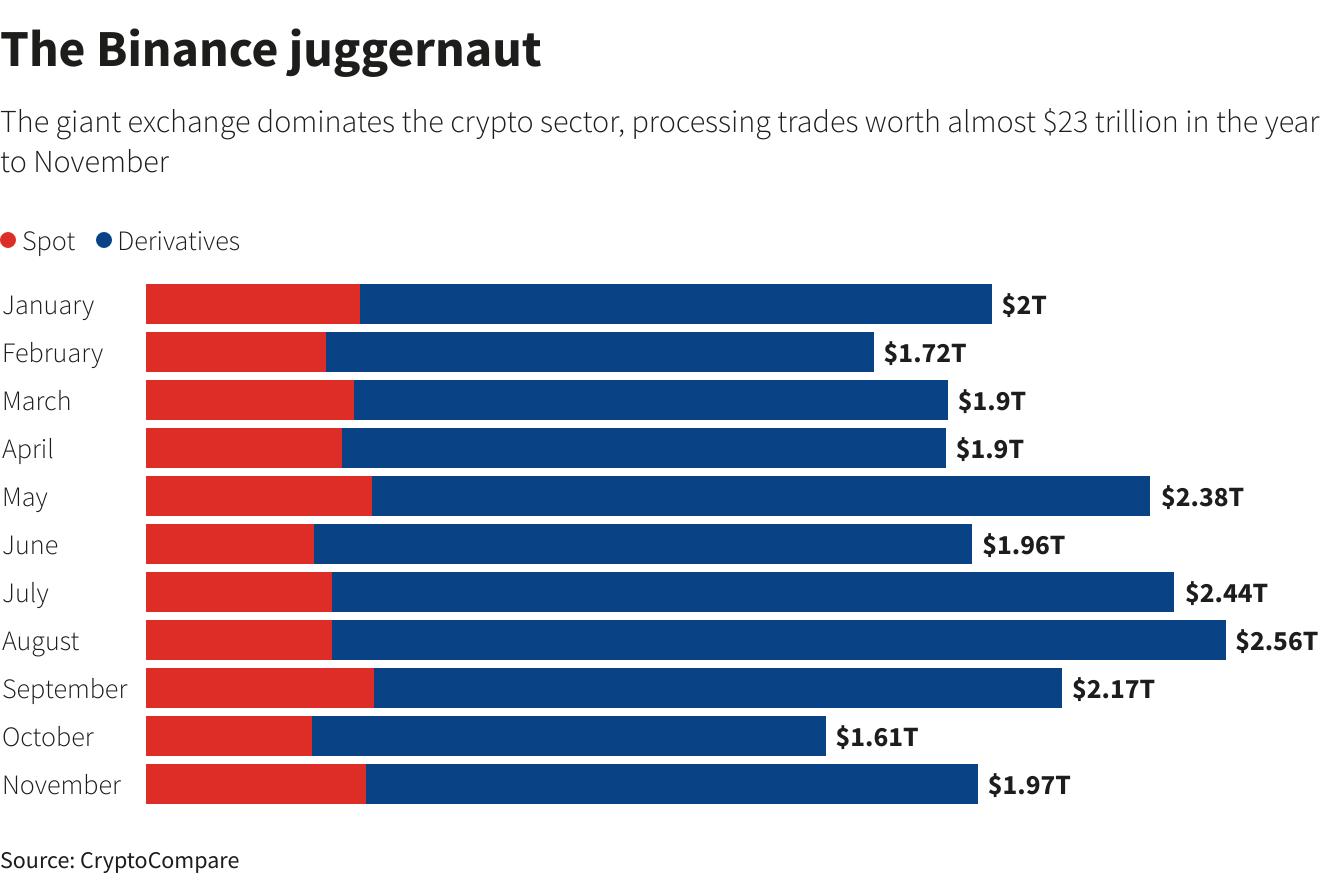

然而,路透社对币安公司文件的分析显示,该业务的核心——体量巨大的币安.com交易所,今年处理的交易价值超过22万亿美元——大部分仍然隐藏在公众视野之外。

币安拒绝透露币安.com的所在地。它不披露基本的财务信息,如收入、利润和现金储备。该公司有自己的加密货币,但没有透露它在其资产负债表上扮演什么角色。它用客户的加密货币资产贷款,让他们用借来的资金进行保证金交易。但它没有详细说明这些交易风险有多大,币安面临的风险有多大,或者其资金储备能为提款提供资金的全部范围。

币安不需要公布详细的财务报表,因为它不是一家上市公司,不像它的美国竞争对手Coinbase那样在纳斯达克上市。行业数据显示,自2018年以来,币安也没有筹集到外部资金,这意味着自那时以来,它不必与外部投资者分享财务信息。

而且,正如路透社10月份报道的那样,币安一直在积极规避监督。根据公司信息以及对其前雇员、顾问和商业伙伴的采访,赵长鹏批准了一项由副手制定的计划,即建立一个新的美国交易所,使币安的主要业务与美国的监管审查“绝缘”。赵长鹏否认签署了该计划,并表示该部门是在顶级律师事务所的建议下设立的。

币安在加密货币市场扮演重要角色——加密市场交易量的一半以上来自该交易所——使该交易所的运营成为美国监管机构关注的重点。该公司正在接受美国司法部的调查,因为它可能涉嫌洗钱和违反制裁,根据路透社本月报道,一些检察官认为他们已经收集到足够的证据来指控币安和以及该公司的一些高管。

为了解币安的账目,路透社审查了币安下属机构在14个司法管辖区内的文件,其网站上声称这些文件拥有“监管执照、注册、授权和批准”。这些辖区包括几个欧盟国家、迪拜和加拿大。赵长鹏将这些授权描述为币安“在全球范围内获得全面许可和监管之路上的里程碑”。

文件显示,这些机构似乎并没有向当局提交太多币安的业务信息。例如,公开文件没有显示这些机构与币安.com主交易所之间有多少资金流动。路透社的分析还发现,其中几个机构似乎没有什么营运的迹象。

前监管者和前币安高管表示,这些地方机构掩护主交易所可以不受到监管。

美国证券交易委员会互联网执法办公室前主任John Reed Stark说:“他们披着监管的外衣,营造合法的假象。”他表示,币安的运营甚至比FTX的运营更不透明。“完全没有透明度,没有关于其财务状况的任何确认。”

币安首席战略官Patrick Hillmann说,路透社对这些单位在14个司法管辖区的文件的分析是“绝对错误的”。他说,“需要向市场监管机构披露的公司和财务信息数量巨大,往往需要长达6个月的披露过程。”他将交易所与私人公司玛氏食品做类比,声明‘我们是一家私人公司,不需要公开我们的公司财务状况。”但玛氏食品随后声明将其公司的管理和财务报告要求与币安进行比较是“荒谬的”,并补充说其商品和服务是“高度合规的”。

Hillmann还指出,FTX的创始人被美国当局指控为欺诈。他说,如果这些指控属实,“不论规定如何,这都是欺诈行为”。

故事的背后

币安上周资金外流激增,分析人士认为这是由于对加密货币交易所如何持有用户资金的担忧,以及路透社关于司法部调查的报道。该交易所还停止了一些加密货币代币的提款。上周五,币安试图安抚投资者的举措受挫,因为它聘请的一家用于核实公司储备的会计公司暂停了为加密货币公司提供所有工作。

从赵长鹏的公开评论、过去的公司报表、区块链数据和风险投资交易中,可以窥见币安的财务状况。

币安曾表示,它拥有超过1.2亿用户。赵长鹏在6月说,其交易量在2021年达到34万亿美元。他上个月告诉一位采访者,币安 “90%左右”的收入来自加密货币交易。他补充说,该公司是盈利的,并且有 “相当大的现金储备”。根据PitchBook的数据,自2018年以来,币安已经进行了150多项风险投资,总额达19亿美元。赵长鹏还创建了一个10亿美元的基金,用于在FTX暴雷后投资岌岌可危的加密货币公司。

然而,尽管有公开的交易量数据,但很少有币安交易收入的可靠估计。

币安对现货交易收取高达0.1%的费用,对衍生品的收费更为复杂。路透社根据研究机构CryptoCompare的数据计算,在截至10月的一年中,币安的现货交易量为4.6万亿美元,其收入可能高达46亿美元。对其16万亿美元的衍生品交易量收取高达0.04%的费用,币安可能已获得高达64亿美元的收入。

加密货币和区块链公司高级分析师John Todaro和独立投资顾问Joseph Edwards(均任职于美国投资银行和资产管理公司Needham & Company)认为,路透社的计算结果基本在正确的范围内。Edwards说,币安的促销活动,如零费用交易和其他折扣,可能意味着其收入更低。第三位不愿透露姓名的加密货币分析师也认可这些数字。

Hillmann没有对路透社的估计发表评论。他说“我们的绝大部分收入是靠交易费赚来的,”他补充说,该交易所通过缩减开支,已经能够“积累大量的公司储备”。Hillmann说,币安的“资本结构不存在负债”,公司从交易费中赚取的资金与它为用户购买和持有的资产是分开的。

币安允许用户以加密货币的形式存入抵押品,并借入资金,将其衍生品交易的价值放大到125倍之多。对于用户来说,这可能导致巨大的收益或巨大的损失。Hillmann说,币安用自己的储备金以一比一的比例支持所有用于衍生品和现货交易的用户存款-——这意味着存款应该是安全的,而且容易提取。他说,币安有严格的清算协议,如果用户的损失超过其抵押品的价值,就会卖掉用户的头寸。如果用户的头寸“由于极端的市场波动”而变成负数,币安会有“高度资本化”的保险基金来弥补亏损。Hillmann没有提供具体细节,路透社无法独立核实他的所有陈述。

当被问及今年交易所的损失规模时,Hillmann说“币安的风险部门管理着业内最可以规避风险的项目之一。这保护了我们的用户和我们的平台。”

路透社10月份的报道显示,赵长鹏是在中国出生和长大的加拿大公民,他对币安财务信息的守护,与他在公司崛起过程中所执行的严格保密文化相呼应。这篇文章是该通讯社今年关于币安财务合规性以及其与世界各地监管机构关系的一系列报道之一。

据两位曾与其共事的人称,即使是币安的前首席财务官周玮,在其三年任期内也没有机会接触到公司的全部账目。去年离职的周玮没有对置评请求作出回应。

“全面透明”

赵长鹏和其他高管一直拒绝公开指出哪个实体控制了主交易所。但在2020年提交给开曼群岛仲裁案的一份私人法庭材料中,首席合规官Samuel Lim表示,它由一家开曼群岛公司“币安 Holdings Limited”拥有和运营。

今年,币安已经获得法国、西班牙、意大利和迪拜等地当局的许可或批准。赵长鹏称赞了这些进展,他在5月表示,币安在意大利注册为加密货币服务提供商,将使其能够“完全透明”地运营。然而,路透社的分析显示,在当地监管机构注册的机构都无法揭示币安主交易所的情况。

路透社向所有14个司法管辖区的当局询问了他们对币安当地单位的监督情况。在作出答复的8个国家中,6个国家——西班牙、新西兰、澳大利亚、加拿大、法国和立陶宛——告诉路透社,他们的作用不涉及对主交易所的监督,并说这些机构只需要满足当地对上报可疑交易的要求。

路透社还询问了当地币安机构和关联公司的代表,了解他们与币安主交易所的关系。只有一家公司做出回应,即一家名为FiveWest的南非公司。其总经理Pierre van Helden说,总部位于开普敦的FiveWest会从币安收到“最低限度的年度许可费”,以便为币安的南非用户提供加密货币衍生品交易。

Van Helden说:“我们不清楚币安如何在全球运作。”他补充说,赵的公司在合规方面是“愿意合作的”,并说FiveWest定期举行会议,以确保满足合规要求。

在意大利,币安的公开公司文件只详细说明了该单位的资本基础和它在爱尔兰一家独立币安公司的所有权。意大利公司币安 Italy S.R.L.的上市地址是南部城市莱切的一幢商店和公寓。该公司没有回应置评请求,其注册的Organismo Agenti e Mediatori机构也没有回应。

路透社分析的币安单位中,只有两家在其文件中提供了更多的细节。

一家名为Bifinity UAB的立陶宛公司提供了最详细的情况。Bifinity在一份监管文件中将自己描述为“币安的官方法币到加密货币支付供应商“。法币是指美元、欧元和其他传统货币。

Bifinity还披露,币安及其公司是其”主要战略业务伙伴“。在2021年的年度报告中,Bifinity报告了1.37亿欧元(1.45亿美元)的净利润和8.16亿欧元的资产。Bifinity表示,它向一个单一的关联方支付了4.21亿欧元,其中约有1.85亿欧元的“相关费用”,但没有说明这个关联方是否是币安。

Bifinity的年报称,该公司有147名员工,没有网站,也没有公开提供任何联系方式。该公司的首席执行官Saulius Galatiltis没有回应置评请求。Bifinity没有将其位于立陶宛首都维尔纽斯一个商务中心的注册地址在租户委员会中列出。

币安的另一个机构在西班牙,它能提供基础财务细节之外的更多信息。它于7月在西班牙央行注册,并报告说去年收入微薄,约为150万欧元,利润仅为9000欧元。路透社无法联系到该单位币安 Spain SL的任何人进行评论。一名记者访问了其注册地址,即马德里的一个联合办公空间。接待员说,币安西班牙的一个小团队一个月前已经搬迁,但没有留下详细的联系方式。

在海湾地区,币安今年已经在阿布扎比、巴林和迪拜获得了许可证或执照。赵在3月份告诉彭博社,他将在“可预见的未来”在迪拜办公。币安迪拜实体提交的文件没有给出其金融活动或与币安主平台关系的细节。

即使对公司内部的一些员工来说,这种细节也不清楚。

据一位直接了解申请情况的人士称,币安在迪拜申请执照时没有披露全球利润额。该人士说,几乎所有阿拉伯联合酋长国的客户都在币安的主交易所注册,至少在夏末之前,获得许可的迪拜公司没有出现大量交易收入。

路透社无法联系到该单位币安 FZE,该公司注册在迪拜世界贸易中心旁的WeWork办公室。币安的中东和北非负责人没有对评论请求作出回应。迪拜的虚拟资产监管局也没有回应。

“储备证明”

许多加密货币交易所,包括币安的竞争对手Huobi和OKX,都在塞舌尔等离岸地点运营——总部设在巴哈马的FTX也是如此。在这些司法管辖区,对企业透明度和财务报告的标准通常比美国更宽松。

美国最大的交易所Coinbase(COIN.O)于2021年在华尔街上市。与其他上市公司一样,它必须提交经审计的季度收益表和年度财务报告。在最新的财报中,Coinbase报告的数据包括收入、利润、现金持有量和交易量。

美国金融服务公司BTIG的数字资产研究主管Mark Palmer在谈到上市公司和其他离岸交易所的信息披露时说:“两者真是天差地别”。

“Coinbase是一家上市公司,需要与投资者分享这些信息,而我们是一家私人公司,没有我们必须遵守的公共投资者,”币安的Hillmann说,“上市的主要原因是为了筹集资金,但币安不需要筹集资金,目前没有必要上市。”

Coinbase发言人Elliott Suthers说,该公司的财务状况由“四大”会计师事务所之一的德勤公司每季度审查一次,“因此客户不必单单依赖我们的一面之词。我们相信交易所有责任与客户分享他们的财务状况”,Suthers说,“我们鼓励其他交易所采取同样的做法”。

一些私人持有的交易所在筹款期间披露了财务数据,就像FTX在倒闭前那样。然而,根据商业信息提供商Crunchbase的数据,自2018年以来,币安没有从外部投资者那里筹集资金。“我们没有风险投资,所以我们不欠任何人的钱”赵在12月15日告诉CNBC。

美国检察官上周指控FTX创始人Sam Bankman-Fried诈骗股权投资者和客户数十亿美元。据悉,资金从FTX秘密转移到他的对冲基金Alameda Research,该基金作为做市商,通过买卖相同的资产加深流动性。

路透社无法确定币安或赵是否也拥有在其平台上运作的任何做市商公司。2020年12月,美国证券交易委员会向独立的美国交易所币安.US发出传票,要求其提供有关其所有做市商、其所有者以及其交易活动的信息。

作为“透明度承诺”的一部分,币安上个月在其网站上公布了其持有的六种主要代币的“快照”,并承诺在未来尚未指定的日期分享完整的数据。

数据公司Nansen表示,在11月10日的快照中,这些持有的代币价值约为700亿美元,在撤出和价格波动后,到12月17日已降至547亿美元。两种与美元挂钩的稳定币——币安的BUSD和市场领导者Tether——几乎占了其持有量的一半。Nansen数据显示,约9%的资产是BNB,这是币安自己发行的内部代币。

行业数据显示,BNB是流通中的第五大加密货币,市场价值约为400亿美元。该代币的持有者在币安上的交易费上可以获得折扣。赵曾表示,币安不使用BNB作为抵押品。Alameda在向FTX和其他贷款人借款时,使用了FTX的内部FTT代币作为抵押品。

在FTX倒闭后,赵表示,对加密货币交易所的审计并不能保证防止破产。“更多的审计确实是好事,但我不确定它们是否能防止这种特殊情况”,他告诉TechCrunch的采访者。

赵在4月的一次会议上说,币安是“经过全面审计的”。当被《金融时报》问及谁在审计币安的财务结果和资产负债表时,赵说该公司有“在多个地点有多名审计员......我脑子里没有所有人的名单”。

他现在主张对交易所的加密货币持有量进行所谓的“储备证明”检查。该系统应使用户可以确认他们的持有量被包括在区块链数据的检查中,并且交易所的储备与客户的资产相匹配。

币安聘请了会计公司Mazars来检查币安的比特币持有量。该公司检查了11月某天结束时的持有量。在12月7日的报告中,玛泽发现币安的比特币资产超过了其客户比特币负债。它说,这种检查被称为 “商定的程序业务”,“而非保证业务”,在这种业务中,审计师亲自签署他们对账户的证明。尽管如此,赵长鹏在推特上说:“经过审计的储备证明证实一切是透明的。”

Mazars后来删除了包含该报告的网页。其通讯主管Josh Voulters周五表示,它已经“暂停”了对加密货币公司的储备证明检查,因为担心公众对这些报告的作出错误理解”, Voulters没有回应提供更多细节的要求。

七位分析师、律师和会计专家告诉路透社,虽然这种检查系统在一定程度上提供了交易所的储备情况,但它不能替代全面审计。

两位律师说,由于该系统只提供了一个交易所加密货币的有限快照,因此缺乏保障措施。其他人认为,它不能达到与传统审计相同水平的公司财务细节。

Needham & Company的分析师Todaro说:“就币安的资产负债表而言,确实没有太多值得看的亮点。”