「APY中毒」:ACが残したDeFiの後始末

原文作者:0x137/律动 BlockBeats

先週末、DeFi分野の重要人物であるAndre Cronjeは、Fantomエコシステム内のすべての資産を売却し、DeFiおよび暗号通貨の世界からの引退を発表しました。Fantomエコシステムは反応して下落し、トークン価格とTVLは短期間で極端な「ジェットコースター」のような体験をしました。

実際、DeFiはACが去る前から明らかに疲弊しており、Solidlyは彼がDeFiを再活性化する機会でしたが、結局は失敗に終わりました。DeFiの問題はどこにあるのでしょうか?未来はどのように発展すべきでしょうか?

リーダーの離脱

収益最適化「中毒者」

ACが暗号業界から退いた後、彼の生涯を紹介する記事が多数出てきましたが、大多数はこのDeFiリーダーの「ハードコア」な開発キャリアを列挙するものでした。しかし、人々は彼の金融収益最適化への強い興味を忘れてしまったようです。彼の暗号キャリアを振り返ると、これは彼の一貫した執念のようです。

彼が名を馳せる前、ACは常にAaveやCompoundなどの貸出プラットフォームで最適な収益戦略を探し、これらのプラットフォーム間を跳び回っていました。しかし、この方法はガス代が高く、時間も無駄になるため、ACはこの最適収益を探すプロセスをコードに書き起こし、iearnと名付けました。コードをより正確にするためには、より多くの人が参加し、より多くの預金と引き出しを行う必要があり、Yearnはこうして誕生しました。

これはシンプルな収益最適化ツールで、資産を預け入れると、プラットフォームが自動的にユーザーのために最適な収益戦略を実行します。後にUniswapなどのDEXとの流動性マイニングや、より複雑なYFIトークンが導入されましたが、Yearnの核心理念は非常にシンプルで、ユーザーに最も簡単で最適な金融サービスを提供することです。ACにとって、「Deposit And Forget」はDeFi製品の精神と魂です。

SOLID:Andre Cronjeのワーテルロー

「Curve現象」が現れた後、ACは再びDeFiの希望を見出しました。彼はveTokenとプロトコルが流動性モデルを持つ可能性を組み合わせてDeFiを再活性化しようとしました。1月初め、ACは1日に3つの投稿を行い、自身の新プロジェクトve(3,3)のビジョンを説明し、数ヶ月間沈黙していたDeFiコミュニティは瞬時に騒然となりました。

ve(3,3)、つまり現在のSolidlyもまた収益最適化ツールであり、ユーザーはより多くのSOLIDトークンを保有することで、自分の資金プールに投票し、より高い収益を得ることができます(律動注、「ACが必死に宣伝しているve(3,3)とは何か?」でSolidlyについて詳しく紹介されています)。

SolidlyはACの最高傑作であるべきでしたが、最終的には彼自身のワーテルローとなりました。

すべてはDaniele Sestaとの協力から間違いが始まったようです。彼はFrog Nationの創設者であり、DeFi分野のもう一人の重要人物で、彼が創造したAbracadabra.moneyやWonderlandはAvalancheエコシステムのTVLを支えていました。

これは強力な連携で、DanieleはSolidlyの宣伝と広報を担当し、ACは変わらず開発に専念しました。Frog NationとYearnエコシステムの力を組み合わせたSolidlyは、どのOGプロトコルも霞んでしまうことは間違いありません。

公式発表後のACのTwitter背景画像、左側がAC、右側がDaniele

しかし、誰もが予想しなかったのは、Frog Nationが重要な瞬間に失敗したことです。

1月27日、Frog NationのCFOである0xSifuが複数の詐欺団体に関与していた疑いが報じられ、コミュニティは再び騒然となりました(律動注、「FrogがF「rug」に変わる、1つのツイートが引き起こした10億ドルの恐慌事件」でこの事件について詳しく紹介されています)。普段はSNSで活発でないACは、すぐにTwitterでDanieleの失職を非難しました。この時のACは、明らかに疲弊していました。

最終的に、DanieleはSolidlyの開発から退き、自分の庭に戻って火消しをしなければなりませんでした。この事件はSolidlyに深刻な影響を与えなかったものの、FantomのTVLは常に急上昇し続けましたが、Danieleの離脱はSolidlyの失敗の伏線を張りました。

ACは広報に関しては全く経験がなく、SNSでもしばしば「行方不明」状態でした。Danieleが去った後、ACは広報と開発の二つの仕事を一人でこなさなければなりませんでした。さらに重要なのは、元々のエコシステムの連携が今やACとFantomエコシステムの独演会になってしまい、人々はFantomのネイティブプロトコルだけでDeFiの半分を支えることがほぼ不可能であることをよく知っていました。

この問題は実際、Solidlyがローンチされる前から兆候が見えていました。SOLIDトークンの初期配分を得るためには、プロトコルのTVLが上位20位に入る必要がありましたが、元々は比較的良好な競争がveDAOという外部プロトコルの横取りによって混乱しました。

さまざまなアライアンスや吸血鬼攻撃が相次ぎ、プロトコルはTVLを奪うためにますます無茶なAPYをユーザーに提供し始め、誰もが製品の開発に集中することを望まなくなりました。しかし、ACはこの行動を適時に修正するどころか、逆に火に油を注ぎ、TVL競争を助長しました。これにより、多くのFantomネイティブプロトコルのユーザーは多くの恨みを抱えることになりました。

Solidlyが正式にローンチされた後、開発チームの問題が完全に露呈しました。フロントエンドのバグによりユーザーのインタラクション体験が非常に悪化し、資金プールの脆弱性により多くの人が大量の資金を失い、Fantomネットワークの深刻な混雑がACのTwitterを罵声で満たしました。

プロジェクトのひどいパフォーマンスとコミュニティの世論圧力の中で、ACは自分のTwitterアカウントを削除し、最終的にDeFiと暗号の世界から去ることを選びました。

DeFiの問題はどこにあるのか?

「APY中毒」

DeFi Summerを開いた重要人物として、ACと彼のYearn Financeは、最初からDeFiに「APYを追求する」という考えを植え付けたようです。この考え自体は間違っていませんが、多くの事柄と同様に、良い考えも予期しない結果を生むことがあります。

DeFiの初期には、AaveやdYdXのような主流プロトコルが真に分散化された、便利な金融サービスを提供していました。プロトコルには独自のトークンがなく、製品の革新と体験の最適化に専念していました。

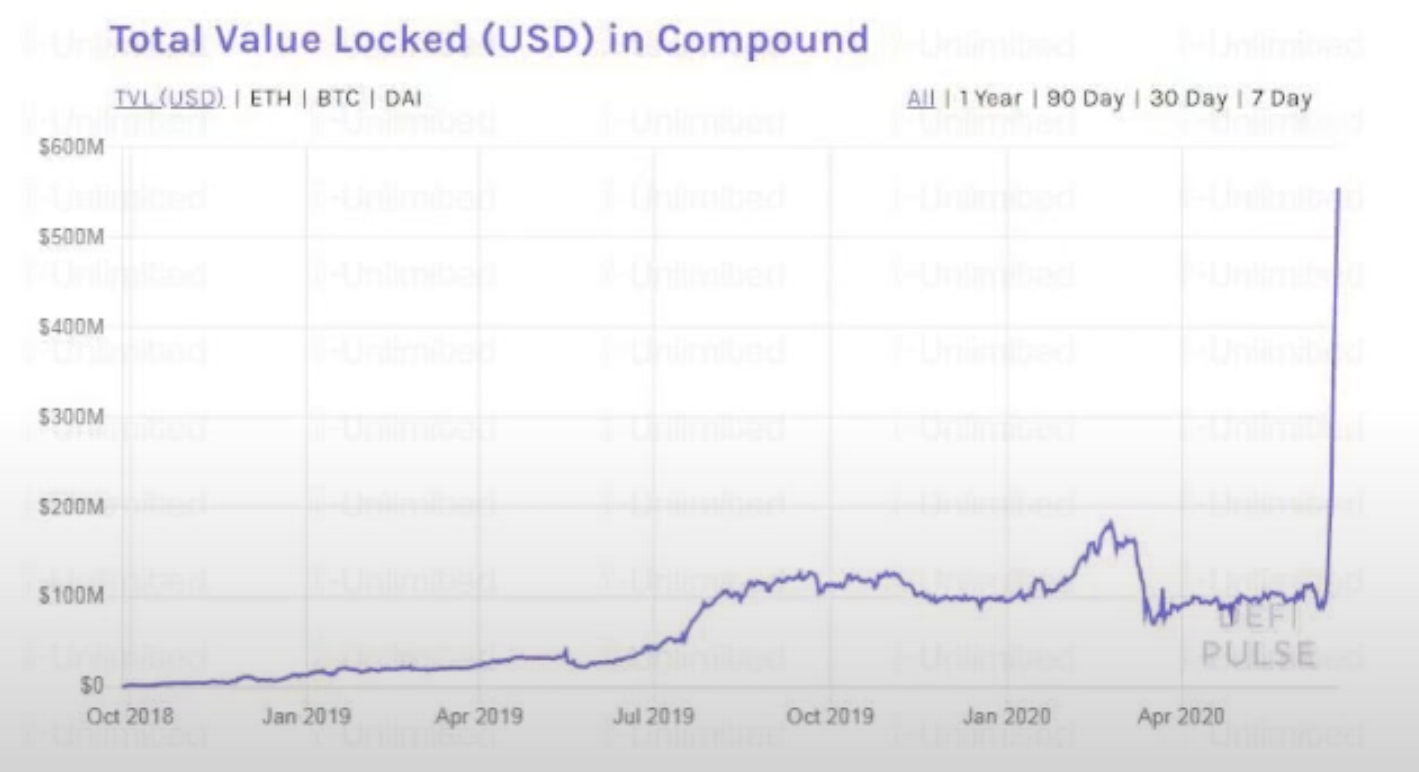

しかし、すぐにCompoundが新たな波を引き起こしました。それが流動性マイニングです。独自のトークンCOMPを提供することで、Compoundはプラットフォームの流動性提供者により高いAPRを提供できるようになりました。一時的に、Compoundの市場シェアは大幅に急上昇し、DeFiの風向きも徐々に傾き始めました。

COMP流動性マイニングを発表した後、CompoundのTVLは短期間で急上昇

その後、Uniswapなどのトークン取引専用のDEXが台頭し、流動性マイニングはプロトコルの立ち上げの主流モデルとなりました。ここから、DeFiはAPYへの依存がますます深まり、戻れない道を歩み始めました。

DeFi 1.0の流動性逃避による「マイニング災害」の問題を解決するために、Olympusを代表とする2.0プロトコルは、より高く、より持続的なAPYを提供しましたが、2.0モデルのDeFiプロトコルは明らかに非常に極端になりました。

DeFi 1.0プロトコルにとって、流動性を獲得することは分散化された市場取引を促進するためですが、2.0プロトコルには実用的なシーンがなく、むしろポンジスキームのようになっています。「プロトコルが流動性を制御する」という言葉は、チームが迅速に資金を集める手段となり、さらには大規模なRugを引き起こす手段となりました(律動注、「APY 70,000%、OHMフォークたちに支配されたDeFi 2.0」でDeFi 2.0について詳しく紹介されています)。

Curve Warの台頭とともに、veTokenモデルもAPY戦争の泥沼に陥り、プロトコル間の競争はアプリケーションシーンやユーザー体験ではなく、より高いAPY「賄賂」になりました。

Solidlyの失敗は、主にこの悪性のAPY競争によるものです。veDAOのようなプロトコルは、DeFiに実質的な革新をもたらすことなく、単により高いAPYに依存してFantomのネイティブプロトコルの大量のTVLを奪いました。この現象は、真剣に開発を行っているチームに大きな打撃を与え、より多くの投機的プロジェクトの発生を助長しました。

流動性マイニングが台頭して以来、DeFiは徐々に誤った道を歩み始め、プロトコルが解決する問題は、ユーザーや業界により安定で便利な金融サービスを提供することではなく、より高いAPYを提供し、より高いTVLを獲得することになりました。ユーザーもDeFiを安定した収益源とは見なさず、投機の手段としています。新たに出てくるプロトコルが何をするかは重要ではなく、APYが十分に高ければ、何も気にせずに飛び込んでいきます。

1年前と比べて、現在のDeFiは混乱し、APY「中毒者」となっています。

トークンのエンパワーメント

流動性マイニングとともに誕生したのは、DeFi分野の「トークン文化」ですが、パブリックチェーンとは異なり、自身のトークンに価値を見出すことはDeFiプロトコルが抱える主要な問題です。

UniswapなどのDeFi 1.0アプリケーションにとって、トークンはプロトコルが流動性を引き寄せるためのツールであり、流動性提供者は取引プールに流動性を提供し、プロトコルのネイティブトークンを報酬として受け取ります。このモデルは初めのうちは顕著な効果を生みましたが、すぐに欠点が露呈しました。プロトコルのユーザーとして、実際にはユーザーはプロトコルのトークンを必要としていません。言い換えれば、これらのネイティブトークンはプラットフォームが生み出す価値や収益を捕らえたり共有したりすることができません。

dYdXを例に挙げると、ユーザーが日常的に契約取引を行うことはDYDXトークンとは全く関係がなく、その機能はガバナンス投票やインタラクション割引など「重要でない」側面に限られています。したがって、流動性提供者にとって、ネイティブトークンには長期保有の価値がなく、掘って引き出して売ることが巨大なクジラたちの常套手段となっています。一旦APYが下がり始めると、これらの「傭兵」資本は逃げ出し、「マイニング災害」を引き起こします。

この問題を解決するために、DeFi 2.0はトークンをプロトコルそのものに変え、ユーザーがプロトコルを使用するためにはプロトコルトークンを保有する必要があります。しかし、より高く、より持続的なAPYを保証するために、トークンそのものの希薄化はますます激しくなっています。

DeFi 2.0の最大の問題は、実際の用途がないことです。プロトコルはポンジスキームのようになり、流入する資金によってプロトコルに「裏付け」を提供し、トークン保有者に虚偽のAPYを生み出します。トークンの価格は完全にユーザーの「プロトコルの裏付け」という約束への信頼に依存しています。しかし、私たちはこの裏付けが決して発生しなかったことを知っています。トークンの価格は最終的に急落し、2.0は平均寿命が最も短いDeFiバージョンとなりました。

OlympusのネイティブトークンOHMの価格推移、最高点から98%下落

Curve Warが盛り上がった後、トークンのエンパワーメントの問題はある程度解決されました。ロックされたveTokenに収益投票権を与えることで、トークンは流動性提供者にとって実用性を持つようになりましたが、この実用性がもたらす価値のエンパワーメントは依然として限られています。

Curveを例に挙げると、流動性提供者にとって、より多くのveCRVを保有することでより高いAPYを得られますが、最終的な収益はCRVで決済されます。ロックするか売却するかの選択肢しかなく、他に役立つことはありません。つまり、veTokenのモデルはネイティブトークンの売却圧力を緩和するためだけのものであり、プロトコルそのものの価値を捕らえることはできません。

実際、AC自身も「トークン文化」がDeFiにとって必要かどうかを公然と疑問視したことがあります。確かに、トークンがなくてもDeFiプロトコルはユーザーに便利な金融サービスを提供できます。

DeFiプロトコルがトークンを持つことができないわけではありません。「トークン文化」の本質は、トークンを持つユーザーがネットワークの一部を所有し、トークンを通じてネットワークの成長によって生み出された価値を捕らえることです。しかし、現時点では、DeFiプロトコルのトークンはこれを実現していません。

カエサルが去った、誰がDeFiの旗を引き継ぐのか?

ACの離脱はDeFiに空白を残しましたが、この空間から多くの泥を取り除くことにもつながりました。誰もDeFiの未来がどうなるかは分かりませんが、この事件を通じて、どのようなDeFiが持続可能で価値のあるものなのかを反省することができます。もしかしたら、彼の離脱はDeFiの発展の新たな転換点となるかもしれません。

LUNA:疑念の中で成長する

LUNAは多くの人にポンジスキームや「空気トークン」と見なされていますが、以前の恐慌相場や今回のACの離脱事件において、TerraのDeFiエコシステムは試練に耐え、大きな影響を受けませんでした。確かに、Terraには「死のスパイラル」のリスクが存在しますが、その真の価値は多くの人が見逃しているものです。

USTの時価総額は安定して上昇し続けています

Terraが行っていることは、ブロックチェーン技術を通じてeコマースの支払いプロセスを改善することです。長い間、暗号の世界と現実の世界の間には自然な障壁があり、トークンの価格は変動が大きいため、実際の生活に適用できませんでした。そのため、ステーブルコインはこの二つの世界をつなぐ重要なツールとなりました。

しかし、大部分の安定したプロトコルとは異なり、Terraは法定通貨の強い地域性を真剣に考慮しています。そのステーブルコイン体系は実際には豊富な通貨の組み合わせであり、さまざまな法定通貨に連動し、エコシステム内の実体アプリケーションを通じて異なる地域やシーンのニーズを満たしています。これには米ドル、韓国ウォン、タイバーツなどが含まれます。

オフチェーンでは、CHAI Payが企業や個人に対して電信送金、ローカルゲートウェイ、クレジットカードなど20以上の支払いチャネルを通じて大量の時間とコストを節約しています。オンチェーンでは、ユーザーはMirrorを通じて米国株の取引にアクセスできます。Terraエコシステム内のさまざまな投資ニーズは最終的にUSTに伝達され、LUNAトークンの形で保有者にネットワークが生み出す価値を捕らえます。

DeFi Summerの初期に、Compound、Aave、Yearn、CurveといったOGプロジェクトが成功した理由は、彼らが一般の人々に手の届く金融サービスを提供することに専念していたからです。これこそが市場と広範なオーディエンスが本当に必要としているものであり、真の価値を生み出す製品です。そして、Terraが今日の成功を収めたのも同じ理由です。

「DeFiは一人の世界ではない」

DeFi、さらには暗号全体の分野は、個人崇拝の感情に満ちています。この観点から見ると、ACの離脱は良いことでもあり、他の開発者により多くの発展の余地を残し、業界全体をより理性的にしました。

Andreが退いた後、Fantom財団は声明を発表しました。「Fantomは決して一人のチームではありません」。

Yearn FinanceのメンバーはTwitterでチームの貢献を認め、今後もDeFiにより多くの革新的な製品をもたらすと述べました。

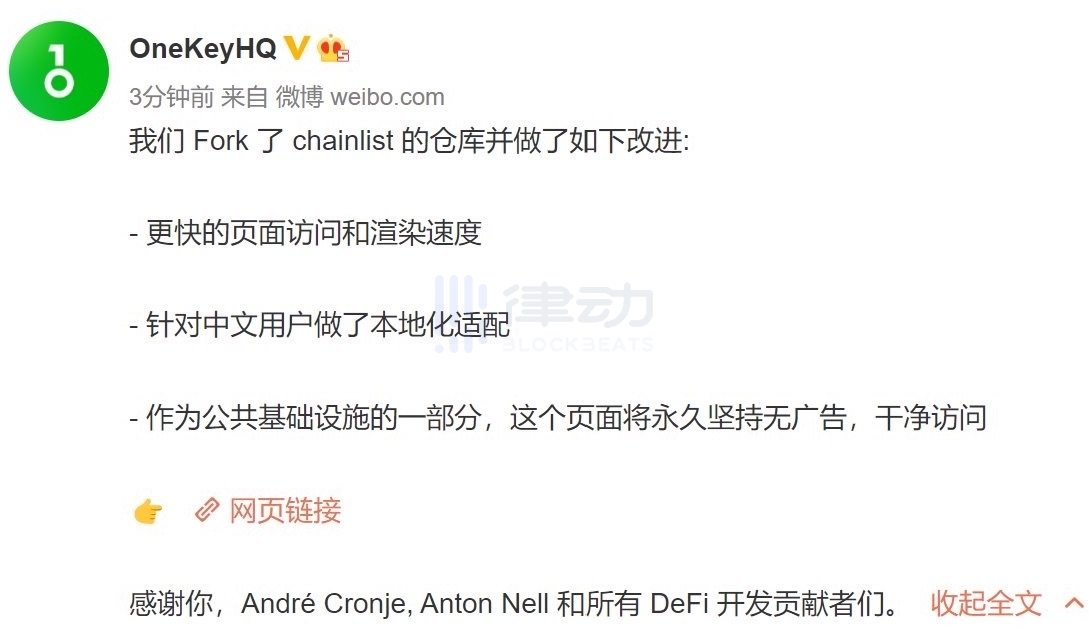

コミュニティも重要な瞬間に立ち上がり、必要なインフラを維持しました。

DeFiの未来の発展経路は常に一つではありません。重要なのは、より多くの開発者がこの分野に貢献しようとする意欲があることです。幸運なことに、これは私たちが目にしていることです。