長推:CurveとUniswapは果たしてどちらが王者になるのか?

原文作者:WinterSoldierxz

原文来源:Twitter

编译:JamesX,MarsBit

@DeFi_Cheetahは私が最も尊敬するDeFiアナリストの一人です。しかし、生産的な議論の精神に基づき、@CurveFinance V2と@Uniswap V3に関する彼の分析のいくつかの見解に対して、敬意を持って反対します。

詳しくは: なぜ CurveFinance は Uniswap よりも DeFi のコアプロトコルになれるのか?

以下は具体的な反論の論述です。

見解の要約 Pt.1

(1) Curveのポンジトークン経済学は持続不可能である

Curveのve-tokenomicsは、トークンの売却圧力を遅延させ軽減するが、この問題を解決するものではない。

CRVトークンの放出価値 > Curveの収入 + 賄賂

Curve+プロトコルは放出されたトークンを利用して流動性を借りている

Ve-tokenomicsは後から参加する者に不利である

見解の要約 Pt.2

(2) Uniswapにはより良いビジネスモデルがある

流動性コストが低い

プロトコルエコシステムはより多くの柔軟性と革新を提供する

UniswapエコプロジェクトはUniswapメカニズムに基づいて新しい製品を創造する

CurveエコプロジェクトはCRVのポンジ経済学を拡張することを目的としている

Curveの有用性と価値提案はEthereumと暗号通貨にとって否定できないものであり、このプロトコルはしばしば称賛されている。また、ve-tokenomicsの革新はgauges、bribes、curve warsなどの全く新しいDeFiメカニズムを生み出した。

しかし、Curveのve-tokenomicsは結局、流動性を促進するためのポンジスキーム(ponzinomics)であり、売却圧力を遅延させ(ロック)たり、共生プロトコルのトークン(ConvexやYearnなど)に売却圧力を移転させたりしている。

この流動性を生み出す方法は、利益を追求する資本と一時的な資金流入を引き付けるのには成功しているが、TVLの持続可能性や回復可能性を示すものではない。

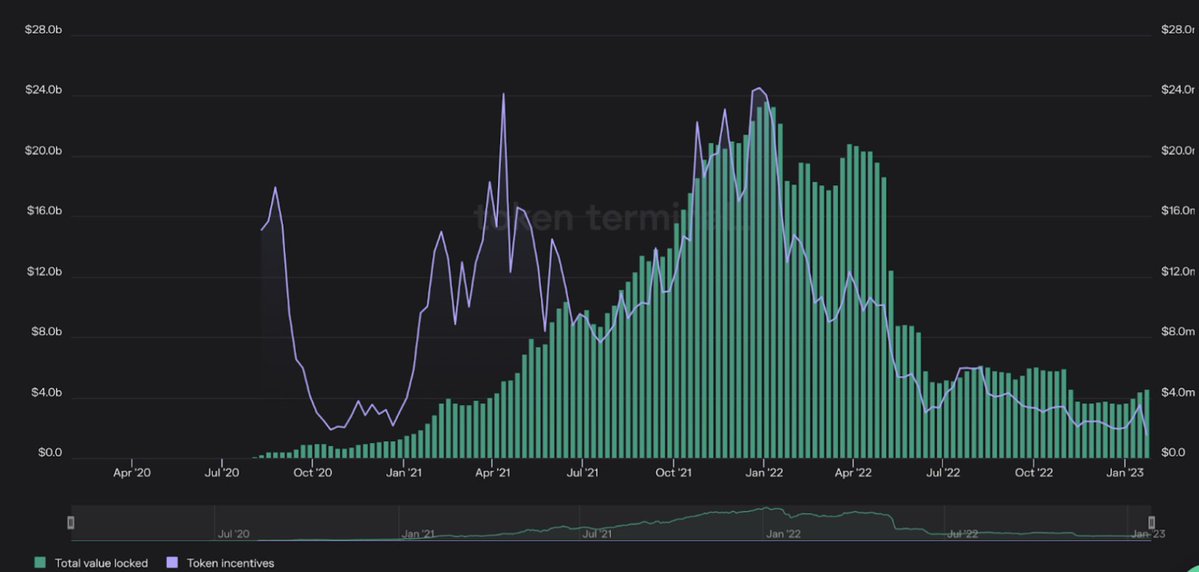

下の図はCurveのTVL(緑)とそのトークン放出(淡紫色)のグラフである。

流動性を誘導するために発生した最初の放出ピークを除けば、Curveの放出ラインはそのTVLに密接に連動している。

なぜでしょうか?

簡単に言えば、流動性マイニング = トークン放出価値を使って流動性を借りること。これは最初はコスト効率が良く、効率的であったが、もし賃貸料の支払いが停止または減少すれば、流動性は十分にインセンティブを受けなくなり、離れてしまう。(上の図のように)

同様の状況は$CRVにも当てはまる。放出量が過少(または枯渇)した場合、取引手数料のみがインセンティブとして残る。そのため、LPが流動性を提供する利点や、Curveのエコシステム内で競争するプロトコルの利点は弱まる。

このように不安定な流動性と引き換えにトークンを割引価格で販売する行為は持続不可能であり、資本の有効利用でもなく、Curveはこの状況を十分に理解している。

これが、Curveがve-(遅延)ロックメカニズムを使用し、売却圧力を参加するLPや共生プロトコル(@ConvexFinanceや@yearnfinanceなど)に移転させ、$CRVの価値を支えるためにそのネイティブトークンを使用している理由である。

それでも、Curve上の流動性を「借りる」ためにCRVを放出するコストは、借りた流動性に関連する収入や賄賂の価値を大きく上回り、その結果、プロトコルには巨額の運営赤字が生じている。

@DeFi_Cheetahは、$CRVの放出は、しばしばプロトコルのコストと見なされるが、実際にはプロジェクトが流動性を得るためにCurveに支払う費用であると考えている。

言い換えれば、$CRVの放出はプロトコルによって「前払い」されており、オンチェーンの流動性を確保することで$CRVのインフレ圧力を相殺している。

これが本当だと仮定しよう。

そうすると、Curveの総営業利益/赤字 = (総費用 + 総賄賂) - 総放出量

(1.01億ドル + 2.34億ドル) - 12億ドル = -8.65億ドル

この赤字は$CRVとその保有者にとって非常に破壊的である。

さらに、LlamaAirforceのデータによれば、1ドルの賄賂を使うことでCVX保有者に1.42ドルの利益をもたらすことができる。これは、プロトコルが1ドル以上のCRVに対して1ドルを支払っていることを意味し、賄賂がCRVのインフレ圧力を相殺する「前払い」として十分であるという見解を反証する。

実際、Curveのすべての流動性は借りたものである。

そのve-modelは「カードハウス」である。

(1) プロトコルはCurveから流動性を借りる(賄賂と引き換えにCRV)。

(2) CurveはLPから流動性を借りる(CRVと引き換えに流動性)。

(3) LPはプロトコルから流動性を鋳造する(流動性と引き換えにCRV)。

Curveはこのモデルの下で運営コストを最初に負担し、ポンジ経済学を採用して継続的な赤字$CRV放出の避けられない影響を遅延させているが、これは持続不可能である。

もう一つ重要な点は、Curveのve-tokenomicsは先行者に不均衡に偏っており、新規参入者を阻害している。資本とリソースに制約のある新しいプロトコルにとって、賄賂や$CRVの蓄積は実行可能な流動性戦略ではない。

新しい(ゲームチェンジャーとなる可能性のある)プロトコルがCurve上で深い流動性を構築することはますます困難になる。なぜなら、先行者がプラットフォーム上でCRVの優位性を拡大しているからである。

さて、Uniswapの利点について話そう。

まず、DeFiプロトコルの運営は初期のテクノロジースタートアップのようなものであることを指摘したい。彼らはユーザーを獲得し、トップラインの成長を促進し、自己維持できる臨界質量に達するために現金を燃やしている。

コスト効率の良い顧客獲得 + 維持は、長期的な持続可能性と成長のために必要不可欠である。DeFiの文脈では、できるだけ低コストで流動性を獲得し、維持することを意味する。

Uniswapは取引から生じる手数料に完全に依存しているが、それでもプラットフォーム上の流動性を成功裏に引き付け、維持している。

これは自己維持可能な低コストビジネスモデルを示しており、一度DeFiが大規模に採用されれば、爆発的な成長と成功をもたらすだろう。

Uniswapはまた、ユーザー体験と選択肢を向上させることによってV3の採用を促進する、革新的な共生プロジェクトのエコシステムを持っている。

@izumi_FinanceのLiquidBoxは、流動性マイニングを通じてUniswap V3で深い流動性を蓄積したいプロジェクトに、異なる類似資産に適応した3つのUni V3 LP NFT流動性マイニングモデルを提供しており、V2やCurveエコシステムの流動性マイニングのコストと効果は大幅に改善されている。

@xtokenterminalは、手動入力やLPの重要なパラメータの積極的な管理の必要性を排除し、Uni V3の最大の批判の痛点の一つを解決した。

@ArrakisFinanceは、信頼不要のアルゴリズムマーケットメイキング戦略を提供し、Uni V3上で深い流動性を生み出す。

@Panoptic_xyzと@GammaSwapLabsは#OpFisymbiotesの革新的な例であり、DeFiインフラストラクチャとして流動性提供メカニズムを根本的に変えることでUni V3の使用ケースを拡張している。

@Panoptic_xyzは、@Uniswap v3エコシステム内の任意の基礎資産プールで実行を実現し、信頼不要、許可不要のオプション取引を提供し、即時決済を実現する。@Slappjakkeの一記事がこのプロトコルのアーキテクチャを深く探求している。

@GammaSwapLabsの革新により、gamma long shortsはLPトークンをボラティリティの資産として使用する。Gammaswap Uni V3 LPs(ショート)は、ステーキングされた基礎トークン(ロング)のボラティリティトレーダーから前払いプレミアムを得る。

Gammaswapについてのより深い理解のために、私の研究報告書を参照してください。

重要なのは、Uniswapの共生体はより複雑であり、彼らの利点は$UNIからではなく、V3メカニズムの強化から来ており、$CRVの巨大なものを拡張するために構築されたプロトコルよりも説得力のある有用な製品を提供している。

革新はDeFiを前進させる原動力であり、持続可能性はDeFiを維持する原動力である。私は、長期的にはUniswapがこの両者の推進基盤としてより適していると考えている。