ビットコインの回復は、次の牛市の到来を示唆しているのか?

執筆:UkuriaOC, Glassnode

編纂:Annie,達瓴智庫

ビットコイン価格は激しい変動の1ヶ月後、現在の価格は主要な保有者グループのオンチェーン基準コストの上に維持されています。これにより、大部分のBTC保有者は未実現の利益状態にあり、マクロ市場のトレンドが変化していることを示唆しています。

ビットコイン価格は週の安値2.26万ドルに調整され、6.2%の下落を記録しましたが、大部分の保有者は依然として未実現の利益状態にあり、いくつかのオンチェーンマクロ指標は市場トレンドが変化している可能性を示しています。

この記事では、最近の市場価格上昇に反応した支出活動の観点からこの点を探求し、ビットコイン市場の横断的研究を考慮し、最近の市場活動を通じて変化するマクロトレンドを測定します。また、売却の収入がHODLingの機会コストを上回り始めているかどうか(およびそれをどのように識別するか)を探求し、資本が移動し始める中で、長期参加者と新参加者の関係を探ります。

1月31日-2月6日価格-ビットコイン

1月31日-2月6日価格-ビットコイン

市場全体が利益状態に回復

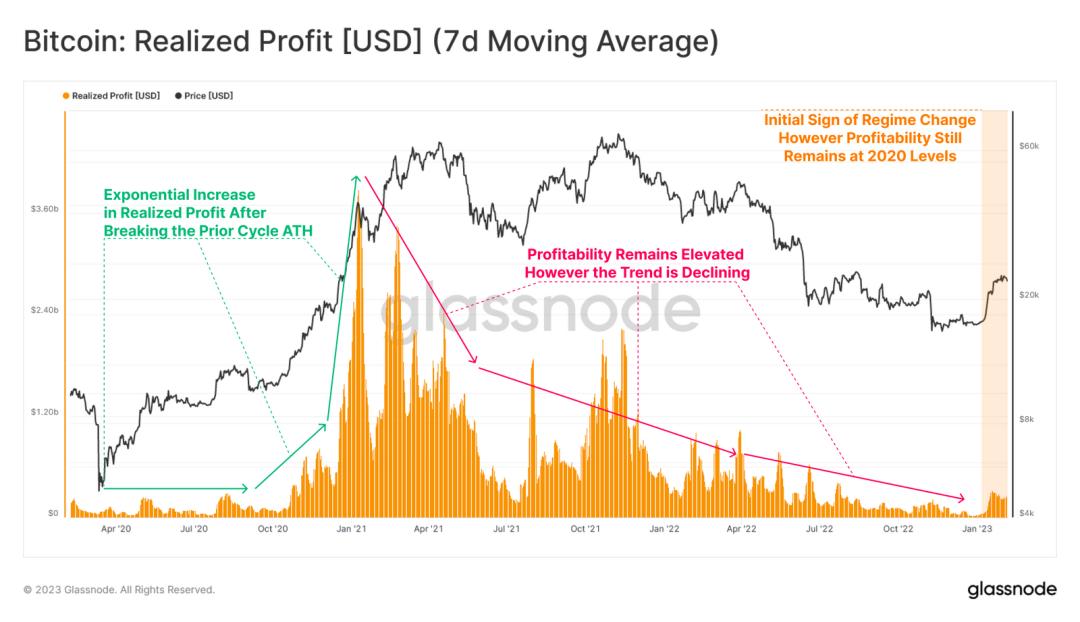

私たちは最近のサイクルにおける市場でロックされた実現利益を分析します。2020年10月以降、非常規の金融政策により、利益確定行動が急増しました。2021年1月にピークに達した後、この状況は急激に減少し、利益確定行動は次の2年間で2020年の水準に回復しました。

最近の価格動向が実現利益の回復を引き起こしたことは明らかですが、2021-22年のサイクル全体の繁栄と比較すると、依然として微々たる利益です。

実現利益(7日移動平均)-ビットコイン 同じサイクル内で、実現損失は2021年1月以降拡大し、2021年5月の売却で初期のピークに達しました。

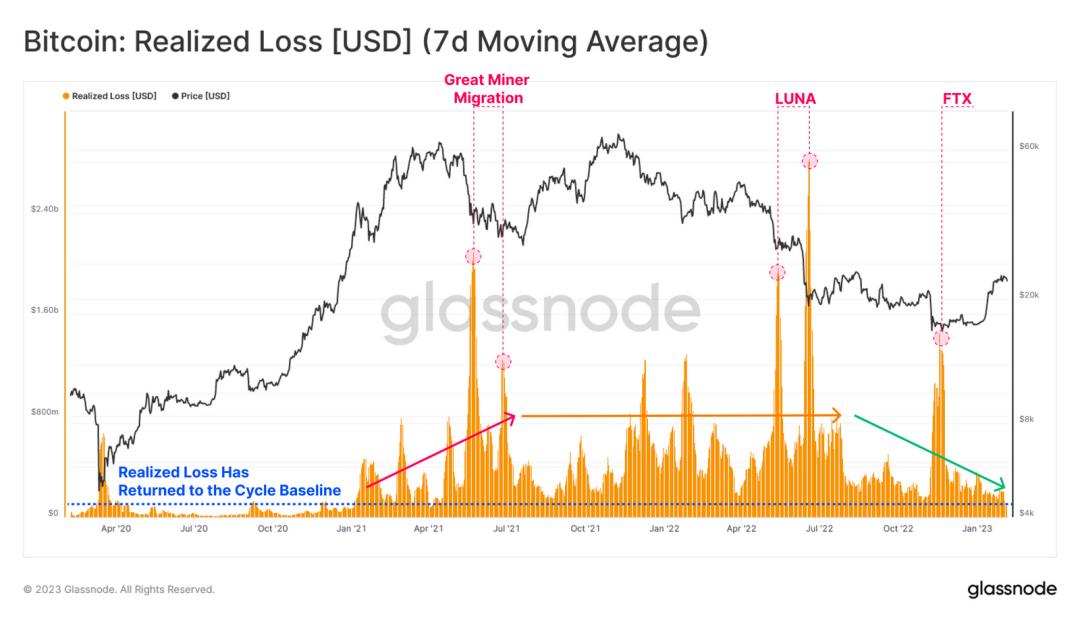

しかし、現在の実現損失レベルは約2億ドル/日の周期的基準線にまで低下しています。大規模な売却イベント(例えばLUNA/FTX)が再発しなければ、全体の損失状況は収縮しています。

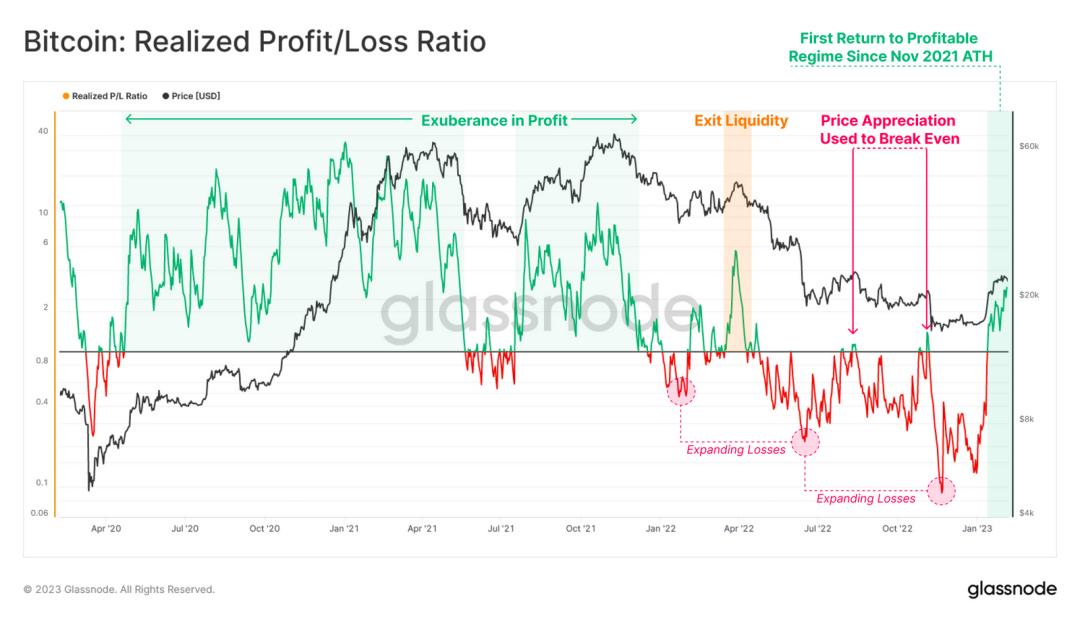

実現損失(7日移動平均)-ビットコイン 実現利益と損失の比率を計算することで、両者の間の支配的な構造的変化を特定できます。2021年11月のATH後、価格動向が崩壊し、損失状態が市場全体を支配し、実現損益比を1.0未満に押し下げ、その後価格が持続的に下落する中で、損失の深刻度が増加しました。

しかし、2022年4月の売却以来の最初の持続的な利益期を観察しました。これは市場が利益状態に向かい始めた初期の兆候です。

PS:実現損益率(7D-EMA)が1.0未満に回落することは、実現損失が大幅に増加し、基準コストが高い保有者の売却行動が増加することを示します。

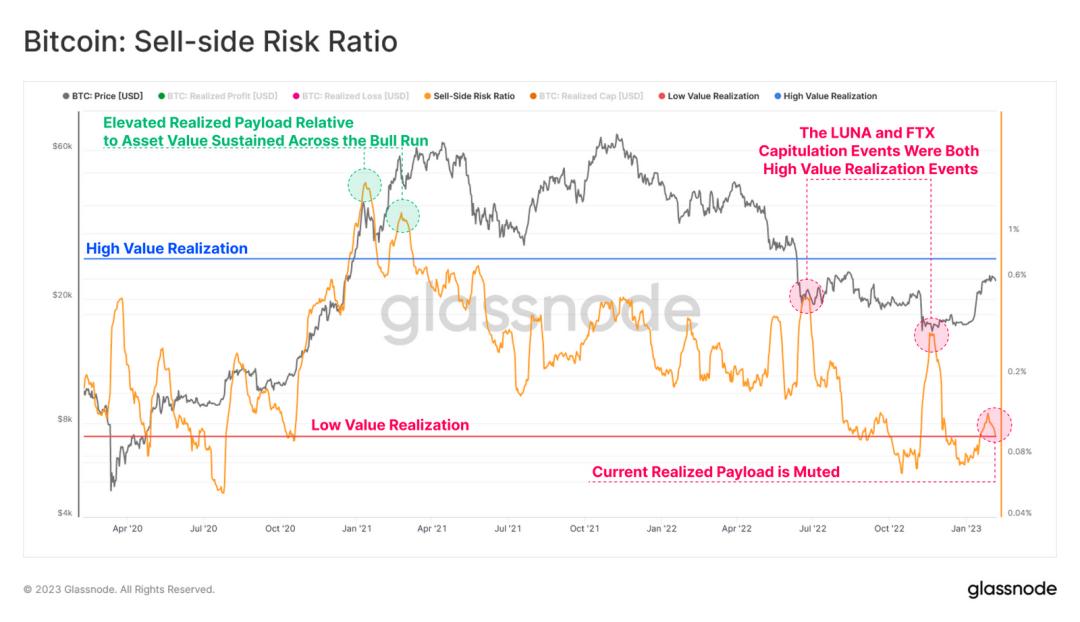

実現損益比-ビットコイン ビットコイン売り手リスク比率は、総実現利益と損失が実現上限(ネットワーク評価の一つの測定基準)に占める割合を比較するために使用できる指標です。

この観点から見ると、資産規模に対して実現損益の合計は相対的に小さいです。これは、全体として売却規模が実際には微々たるものであることを示しており、特に牛市期間中に経験した繁栄やFTX売却イベントに対しては顕著です。

全体的に見て、流通しているビットコインの基準コストは現在の現物価格に非常に近いです。

ビットコイン売り手リスク比率

ビットコイン市場の回復

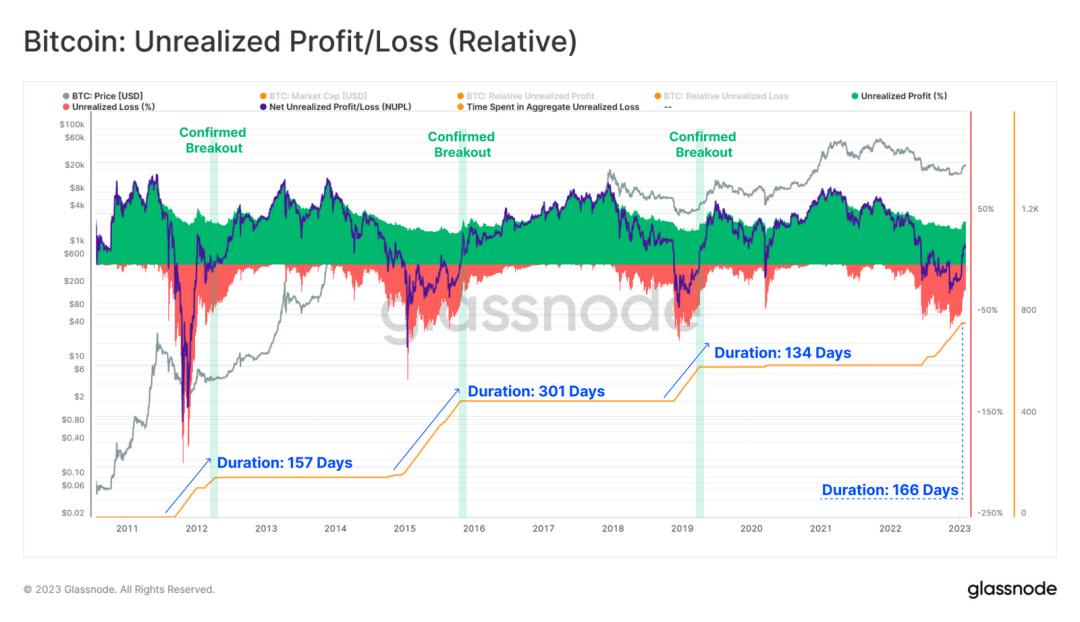

ネット未実現損益比 (NUPL) は、最近の反発がビットコインの現物価格を一般市場の平均取得価格を上回るようにしたことを示しています。これにより、市場は再び未実現の利益状態に戻り、大部分の保有者が健康な財務状態に戻りました。

過去のすべての熊市におけるNUPLが負の値である持続期間を比較することで、現在のサイクルの持続期間は166日であり、2011-12年の157日や2018-19年の134日と似ています。2015-16年の熊市は最も長く、未実現損失の持続期間はほぼ2022-23年のサイクルの2倍です。

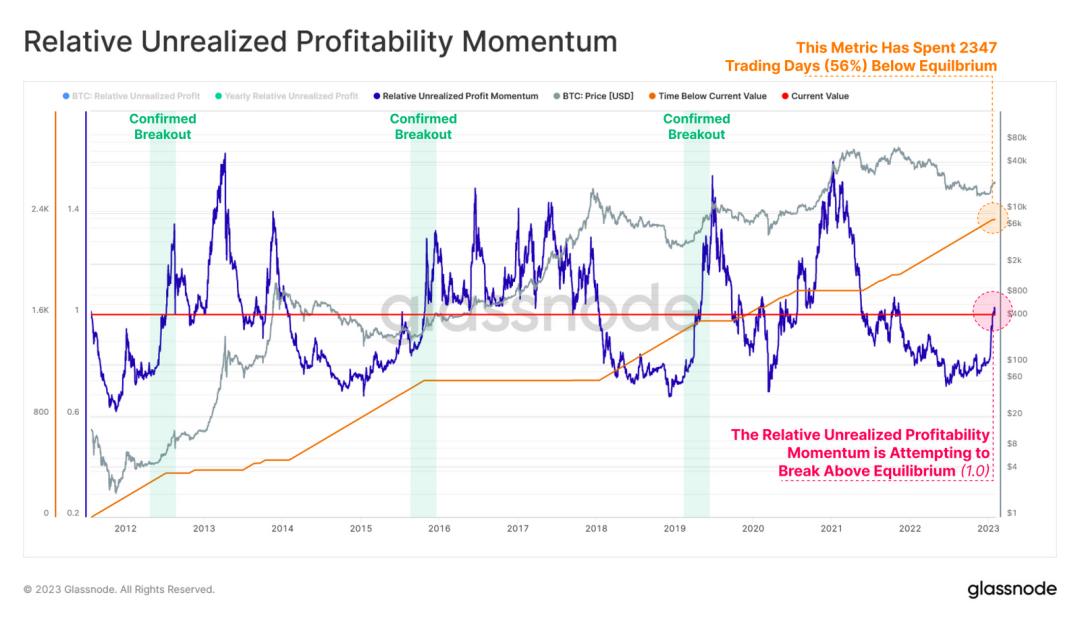

未実現損益比-ビットコイン 未実現利益総額とその年間平均値との比率は、回復中の市場に対して信頼できるマクロ指標を提供します。

最近の価格動向の急上昇は、いくつかのオンチェーン基準コストモデルを超えており、ビットコイン市場の財務状況が明らかに改善しています。このモメンタム指標は現在、バランスの転換点に近づいており、2015年と2018年の熊市末期の市場回復状況に似ています。

歴史的に見て、このバランス点の突破はマクロ市場構造の変化と同時に発生します。主要な熊市のいくつかでは、このバランス点を下回る持続期間は類似しています。

相対未実現利益のトレンド SOPR (利益支出利益率、すべてのオンチェーン流通ビットコインの実現損益の程度を反映する)指標の変種は、任意の日付においてさまざまな保有者グループによってロックされた総利益の倍数を検査するために使用できます。

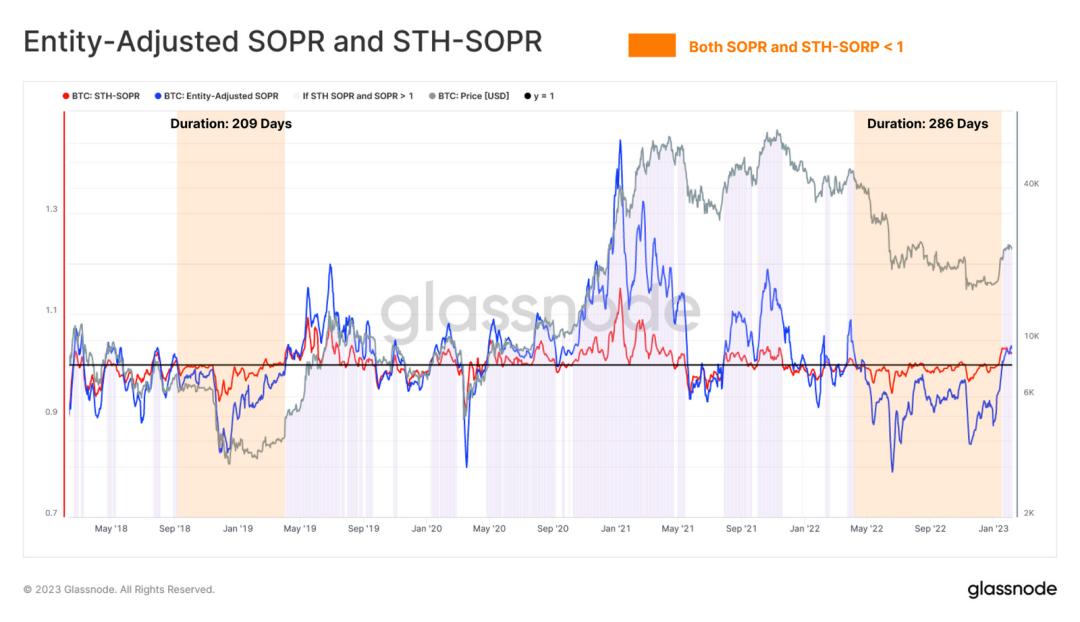

現在、短期保有者のSOPR(赤色)は1.0以上の値で持続的に取引されており、2022年3月以来初めて利益確定が行われています。これは、最近数ヶ月にわたって多くのビットコインが低価格で取引されていることを示しています。

市場全体(青色)は、長期にわたる深刻な損失を経て回復し、利益を取り戻しました。

実体調整後のSOPRとSTH SOPR

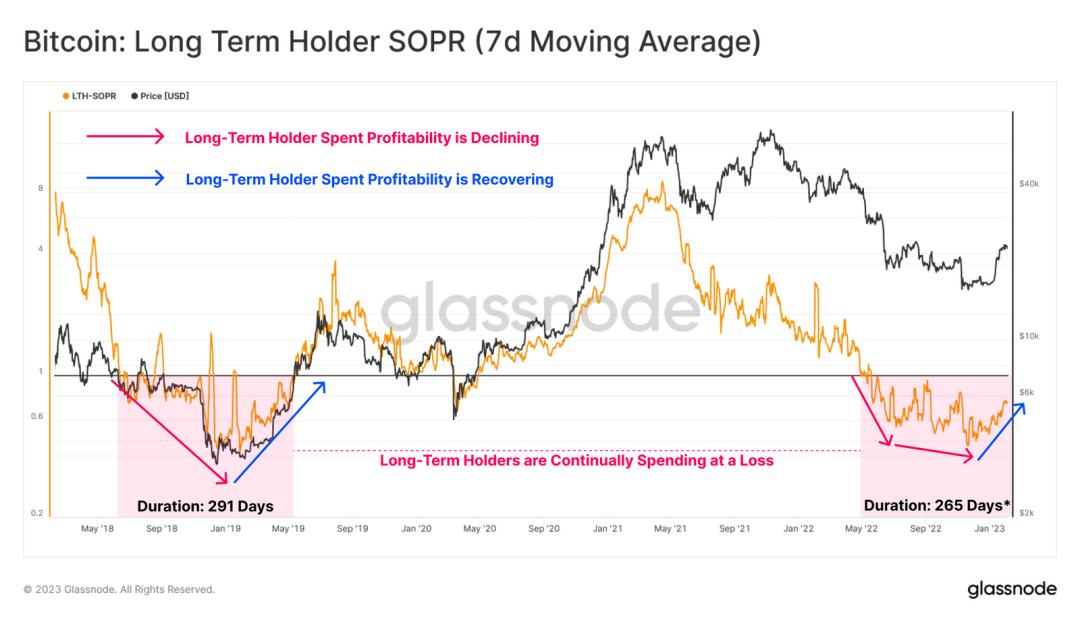

長期保有者LTHグループを評価することで、LUNA崩壊以来の持続的な損失傾向を観察できます。このグループは過去9ヶ月間持続的に損失を出していますが、LTH-SOPRの潜在的な上昇トレンドが形成され始めている初期の兆候があります。

LTH-SOPR(7日移動平均)

主要保有者グループの変動

実体調整後の準備リスク指標は、HODLerの行動を描写するために使用できます。この周期的指標は、すべての売却行動支出と長期未流通のビットコインの実際の支出とのバランスを定量化します。

この指標が高いほど、価格とHODLerの支出が増加していることを示します。

この指標が低いほど、価格とHODLerの支出が減少していることを示します。

現在、この指標はそのバランス位置に近づいており、HODLingの機会コストが低下し、売却の動機が増加していることを示しています。

歴史的に見て、以前にこの均衡位置を突破したことは、市場トレンドがHODLingトレンドから実現利益の増加トレンドに移行することを示しており、ビットコイン保有者のタイプが初期の熊市の蓄積者から新しい参加者に移行することを示しています。

実体調整後の準備リスク指標

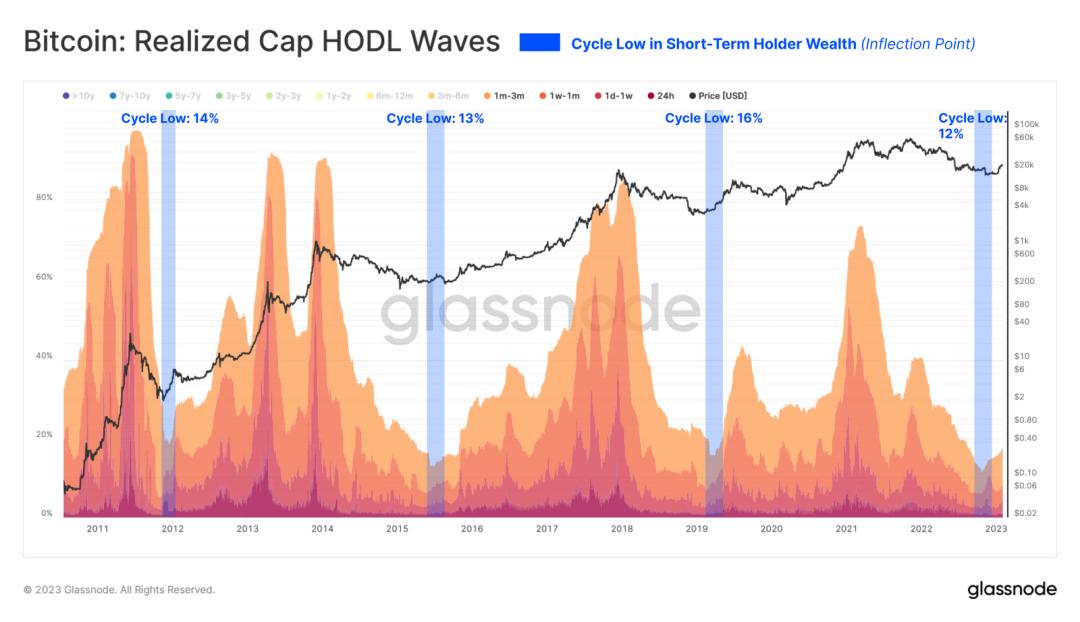

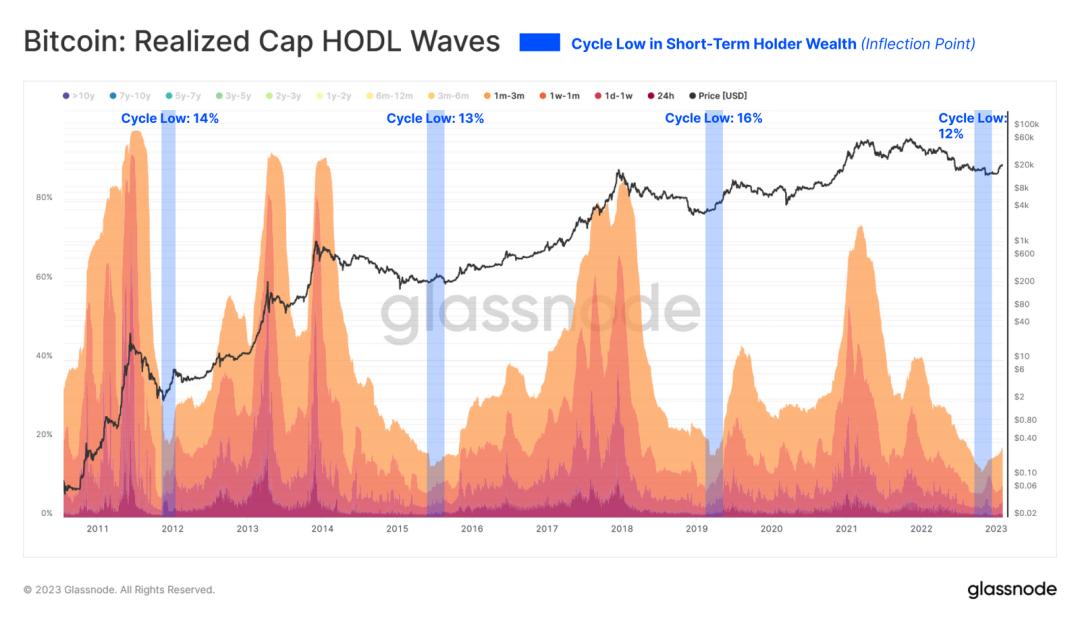

Realized Cap HODL Wavesという指標を調べることで、資本移転理論の説得力を高めることができます。ここでは、3ヶ月またはそれ以下の期間保有されているビットコインを調査し、2つの重要な観察結果を記録しました:

新しい保有者が保有するビットコインの割合が増加しており、これはわずかですが、取引が一方通行ではないため、ビットコインが初期の保有者から新しい保有者に移転する必要があることを示しています。

この転換点の深さは、歴史的先例と非常に一致しています。

Realized Cap HODL Waves

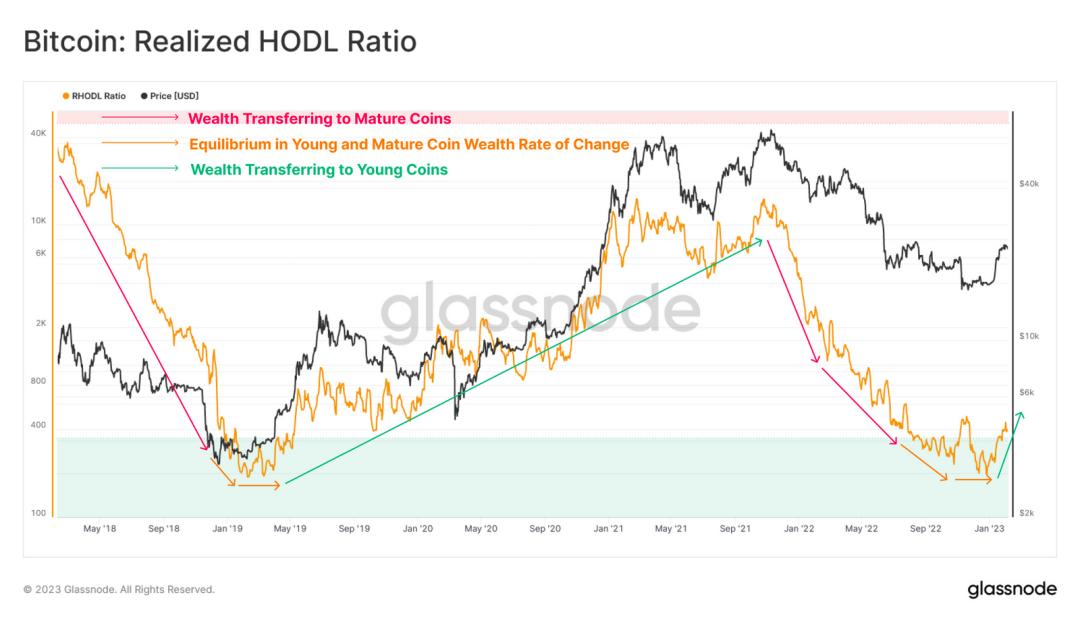

次に、Realized HODL Ratioを使用して、上記の観察結果をさらに補完できます。この指標は、1週間保有されたビットコインと1-2年間保有されたビットコインの価値を比較し、マクロトレンドを描写します。

高い値は、新しい買い手や投機者が保有する富が不均衡であることを示します。

低い値は、長期的で高い信念を持つHODLerが保有する富が不均衡であることを示します。

Realized HODL Ratioを評価する際、変化率と変動トレンドは通常、絶対値よりも重要です。現在、私たちは弧状の底形状の形成を目撃しており、ビットコインの富が純粋に移転していることを示し、トレンドが上昇に転じ始めています。

Realized HODL Ratio

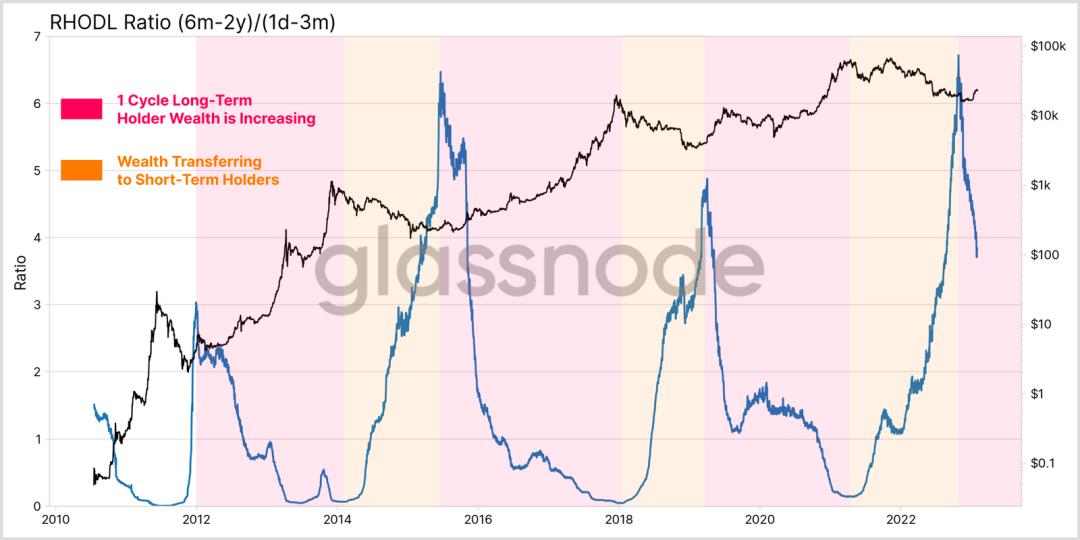

この背景を踏まえて、RHODL比率の新しい変種を導入することができます。これは、同じサイクルの長期保有者(6ヶ月-2年保有)の富と最新の短期保有者(1日-3ヶ月保有)の富を比較することを目的としています。これは、サイクルを超えた資本循環の転換点を評価することを目的としています。

長期保有者のビットコインは、保有時間を長くするか、ビットコインを売却することで完全に保有時間をリセットしなければ、このグループから脱出できません。現在、RHODL比率の変種に大きく鋭い転換点が現れており、これは資本が前のサイクルの長期保有者から新しい買い手グループに移転する重大かつ突然の変化を示しています。

この市場現象は、以前の熊市で驚くほど一致しており、資本の突然の移転は市場の特性と構造に重大な変化があったことを示しています。

RHODL比率-長期保有者と短期保有者

市場は過渡期にある

長く厳しい熊市を経て、連続的なデレバレッジイベントの影響を受けた後、現在、熊市の終わりに近づいており、牛市への周期的な転換が進行中である可能性が高いことを示す兆候があります。通常、この期間は、総損益の主導権の急激な変化として現れ、この変化が起こっているようです。

しかし、持続期間の観点からも、実現損益の相対規模の観点からも、このトレンドは依然として非常に微弱です。過去12ヶ月間、資本は長期保有者から短期保有者に持続的に移転しています。これは、短期保有者が長期保有者からビットコインを購入し、長期保有者がビットコインを売却し続けていることをよく反映しています(通常は損失状態で)。

市場は過渡期にあり、熊市後期から牛市初期に向かって進んでいるようです。歴史を振り返ると、道は険しく長いです。これらの過渡期の歴史的特徴は、マクロの横ばい市場が延長され、局所的な双方向の変動が頻繁に発生することです。