DeFi研究者:なぜPendleが私の次のブルマーケット前の最大の投資の一つなのか?

原文リンク:https://twitter.com/Cryptotrissy/status/1632353433683632128

著者:Trissy、DeFi 研究者

翻訳:Leo、BlockBeats

Pendle はイーサリアム上の無許可の DeFi 取引収益プロトコルで、ユーザーはこれを通じてさまざまな収益管理戦略を実行できます。現在、Pendle は収益市場で最も優れたプロトコルの一つとなっており、DeFi を新たなレベルに引き上げる可能性があります。DeFi 研究者の Trissy は「なぜ Pendle が私の次のブルマーケット前の最大の投資の一つなのか」という記事を執筆し、BlockBeats が整理して翻訳しました。

Pendle 概要

Pendle の目標は、ユーザーがブルマーケットでの収益エクスポージャーを単純に増加させ、ベアマーケットでの収益減少をヘッジすることで、最大の収益を提供することです。ユーザーはその二重収益トークンを通じてさまざまな収益戦略を実行できます。Tradfi では、機関投資家はさまざまなヘッジを利用してポジションを保護します。たとえば、将来の収益契約などです。

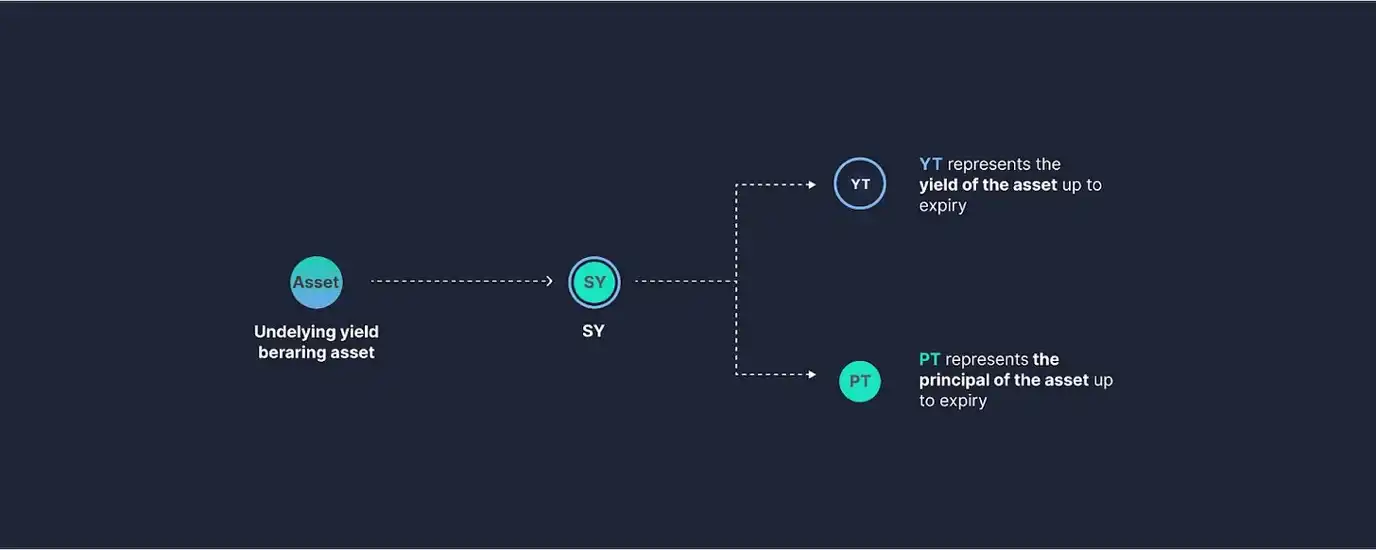

Pendle は収益資産をラップして SY(standardized yield token:標準化収益トークン)に変換し、SY は PT(principal token:元本トークン)と YT(yield token:収益トークン)の二種類に分かれます。

PT:満期時の元本トークン

YT:満期時の収益トークン

例えば:

1 GLP(0.92 ドル)= 1 PT GLP(0.78 ドル)+ 1 YT GLP(0.14 ドル)

この機能は DeFi にいくつかの新しい戦略を解放しました。たとえば、0.78 ドル(16.6% の割引)で 1 PT GLP を購入し、満期日に 1 GLP を受け取ることができます。1 YT GLP は 1 GLP の収益を得ることを許可します(収益は満期まで受け取ることができ、いつでも引き出せます)。

簡易性とインセンティブ

プロトコルの簡易性はしばしば見落とされる要素です。DeFi は複雑なエコシステムであり、その技術的性質により参入障壁が非常に高くなっています。私が Pendle を気に入っている理由は、わずか 1 時間でホワイトペーパーを読み、その製品を理解できるからです。

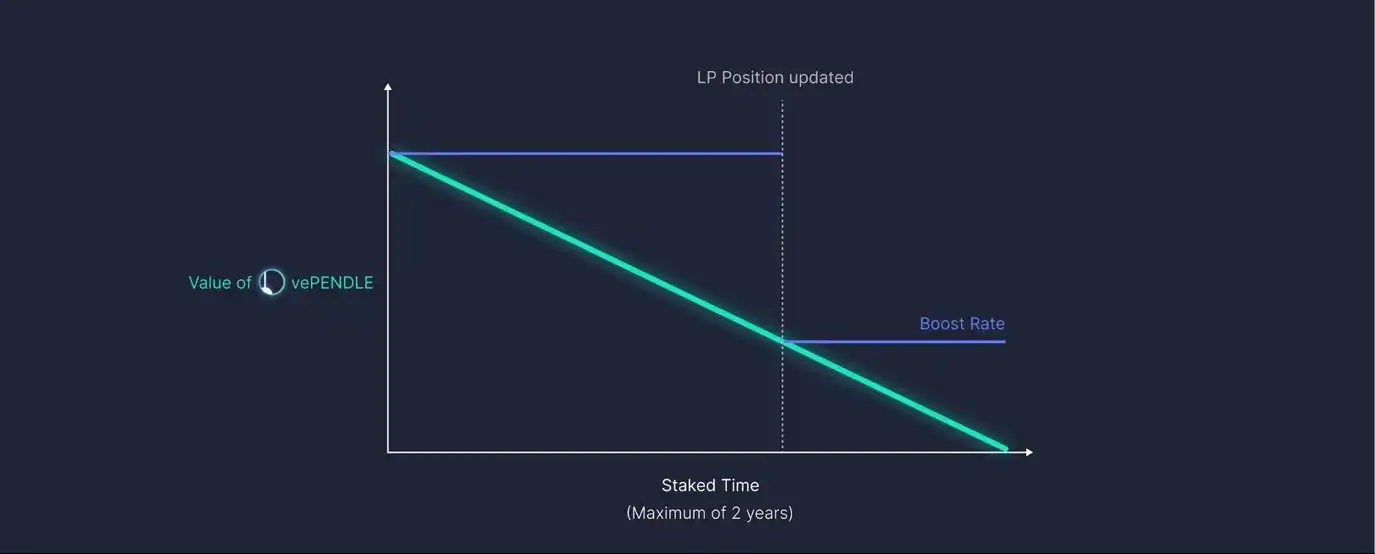

あるトークンが私の投資ポートフォリオに入ることはありません。それには強力なインセンティブが必要です。Pendle は YT(収益トークン)から得られるすべての収益の 3% を手数料として徴収します。現在、この手数料は 100% vePENDLE 保有者に分配され、チームは一切の手数料を徴収しません。vePENDLE を保有することで Pendle 上のインセンティブメカニズムが強化され、vePENDLE 保有者は投票を行い、報酬を異なるプールに流すことができ、実質的に投票したプールの流動性を促進します。

vePENDLE を保有している間にプールに流動性を提供すると、すべての LP の PENDLE インセンティブと報酬は、あなたが保有する vePENDLE の価値に応じてさらに増加し、最大 250% に達する可能性があります。

これにより収益のフライホイール効果が生まれ、投入した vePENDLE が多いほど、得られるインセンティブも多くなります。トークンのロックが進むにつれて、市場からの供給が減少し、LP は最大 250% 増加します。

ユーザー戦略

ユーザーは Pendle でいくつかの戦略を実行できます:

- PT(1Hour)GLP を購入------満期前に固定収益を得ることができ、GLP の GMX 上の APR は 20%(基準 APY)ですが、Pendle はユーザーに対して固定金利の暗黙的 APY 16.9% を提供します。これは良いタイミングではないかもしれません。なぜなら、実際よりも低い金利を得ることになるからです。

PT GLP(1Day)を購入し、27.5% の固定金利を得ることができ、これは良い取引です(27.5% 固定金利 vs 20.9% 基準金利)。

- YT を購入------収益トークンのロング金利。

この状況は YT GLP をロングすることです。私は GLP の収益率 (APY) がしばらくの間 20% 前後で維持されると信じていますが、暗黙的 APY は 16.6% で、これは Pendle が提供する固定 APY です。私は Pendle の暗黙的収益率にはまだギャップがあると考えています:16.6% と 20% 前後です。したがって、YT GLP を購入し、収益率が上昇することを期待するのは良い選択かもしれません。

ナラティブ

私の予測は、LSD が ETH ステーキングエコシステムを支配し始めるというものです。私の推論は二つの選択肢に集約されます:

LSD のユーティリティ係数は非常に高く、収益を得るための担保として使用でき、借入/貸出プロトコルを通じて追加の利息を得ることもできます;

ユーザーの流動性ニーズ;上海アップグレード後、27 時間の待機時間があります。これにより資産の流動性が不足し、投資家は LSD によって即座に解除される拡張ソリューションを好むようになります。

これは Pendle にとって何を意味するのでしょうか?LSD が主導権を握る場合、大多数の保有者は ETH の収益率を向上させたいと考えています。これは Pendle にとっての機会であり、ユーザーはステーキングと流動性の問題を解決しながら、二桁の APY を得ることができます。

統合とロードマップ

Pendle の発表によれば、Pendle が現在統合しているプロジェクトは少なくありません。たとえば:GMX、LayerZero Labs、Balancer、Arua Finance、Rocket Pool などです。

ビジネス開発は Pendle の知名度と流動性を向上させるために重要です。彼らの現在の評価レベルでこのレベルを達成することは素晴らしいことです。さらに、Pendle には非常に良いロードマップがあり、彼らが Arbitrum でリストするプールはより多くのユーザーを引き付けるでしょう。

評価

壮大な目標を達成する前に、現在の流通時価総額と希薄時価総額を考慮する必要があります。たとえば、Pendle の流通時価総額が約 2000 万ドルである場合、完全希薄時価総額は約 20 億ドルになります。

結論

解除に必要な時間を考慮すると、最終的には追加の 20% のトークンが総供給に解除される可能性があります。LSD ステーキングの増加は Pendle をより高い位置に促進するかもしれません。

前回のブルマーケット前の DeFi プロトコルを例にとると、最も重要な質問は三つに集約されます:

彼らには何が特徴的で、数十億の価値があるのか?

トークン保有者の収益はどうなるのか?

彼らの製品はユーザーにどのように役立つのか?

Pendle はこの三点において優れた成果を上げており、私がこのプロジェクトに楽観的な理由を理解していただけることを願っています。最後に、Pendle は強力なマーケティング手段を持ち、数人のトップ DeFi 投資家や研究者が非常に期待を寄せています。