証券規制力の競争:アメリカのSECと香港のSFCの規制の道筋はどのように異なるのか?

撰文:0xLoki

以前 Space で話題になったことがあります:香港 SFC はアメリカの SEC のように、証券を狂ったように定義して規制、調査、罰金を科すのでしょうか? この質問の鍵は、彼らが何を言っているか(組織の目標)だけでなく、彼らが何をしているか(実際の行動)を見る必要があるということです。この質問に答える簡単な方法があります:SEC と SFC の業務と人員構成を理解することです。

アメリカ証券取引委員会 SEC

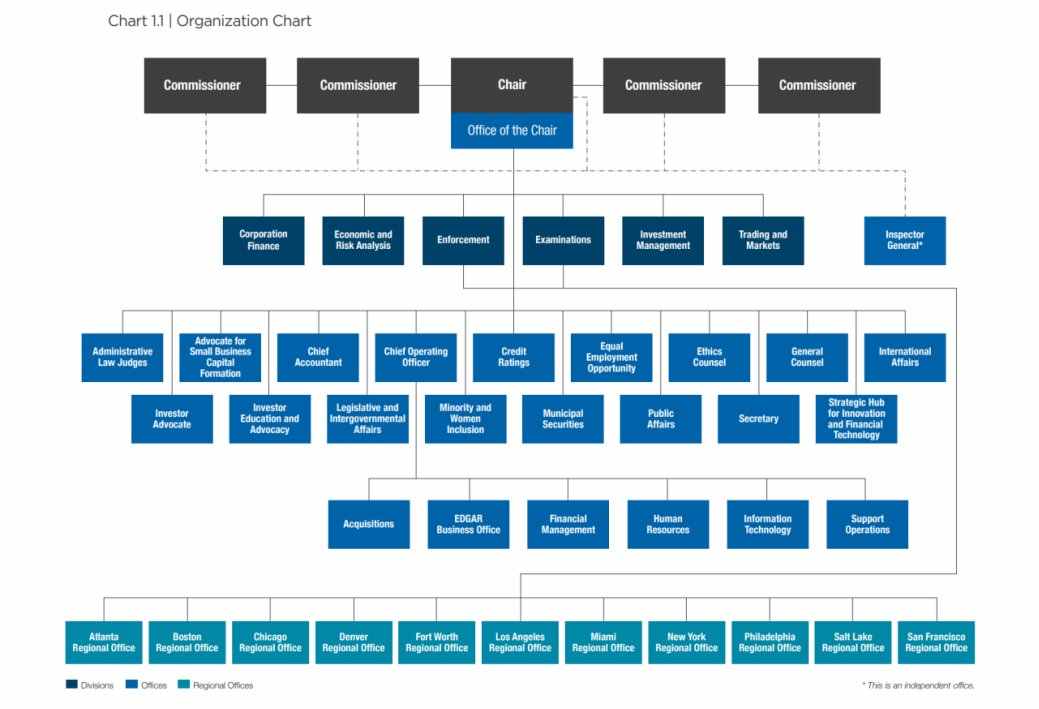

まず、SEC の構造を見てみましょう。最上部には委員長と4人の委員からなる委員会があり、6つの部門、1つの監察長室、11のオフィスがあります。さらに、11の地域オフィスもあります。注意が必要なのは、これら11の地域オフィスは、執行部(Enforcement)と検査部(Examinations)に同時に報告する必要があるということです。

組織構造から見ると、執行部(Enforcement)と検査部(Examinations)がすべての部門の中で最も重要であるようです。後の各部門の説明でも、執行部と検査部がそれぞれ一位と二位に分かれているのが見えます。

さらに、より説得力のあるデータがあります:財務状況。SEC の資金源は大きく分けて3つの部分から成り立っています:

1)財政予算;

2)証券取引手数料と申請手数料;

3)罰金収入。

その中で、罰金収入はさらに2つの部分に分かれます:

A. 被害者に賠償が必要な場合、罰金収入は被害者に補償され、アメリカ財務省の一般基金に注入されます。

B. 被害者に賠償が必要ない場合、罰金収入は投資者保護基金、内部告発者(調査の手がかりを提供する者)、監察長室の調査資金に分配されます。

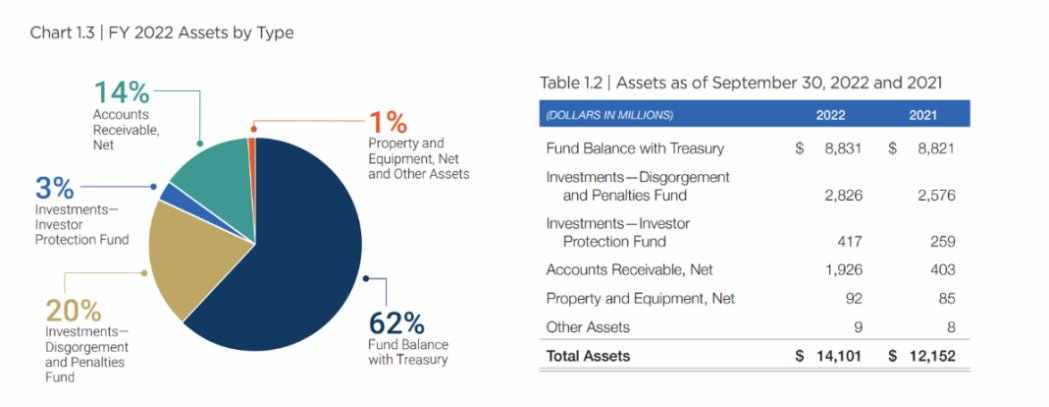

次に、SEC の貸借対照表を見てみましょう。2022 会計年度の年次報告書によると、SEC の総資産は122億ドルから141億ドルに増加し、19億ドルの増加がありました。その中で、投資科目は4億ドル増加し、売掛金は15億ドル増加しました。これらの大部分は罰金収入から成り立っており、投資科目は規制過程での支出を差し引いた後のものです。

罰金収入以外にも、OMB2022 年が SEC に対して割り当てた準備金予算は5000万ドル、投資者保護基金の予算は3.9億ドル、SEC の取引手数料は約18億ドル、申請手数料は6.4億ドルです。罰金収入が【支柱収入】となっていることがわかります。

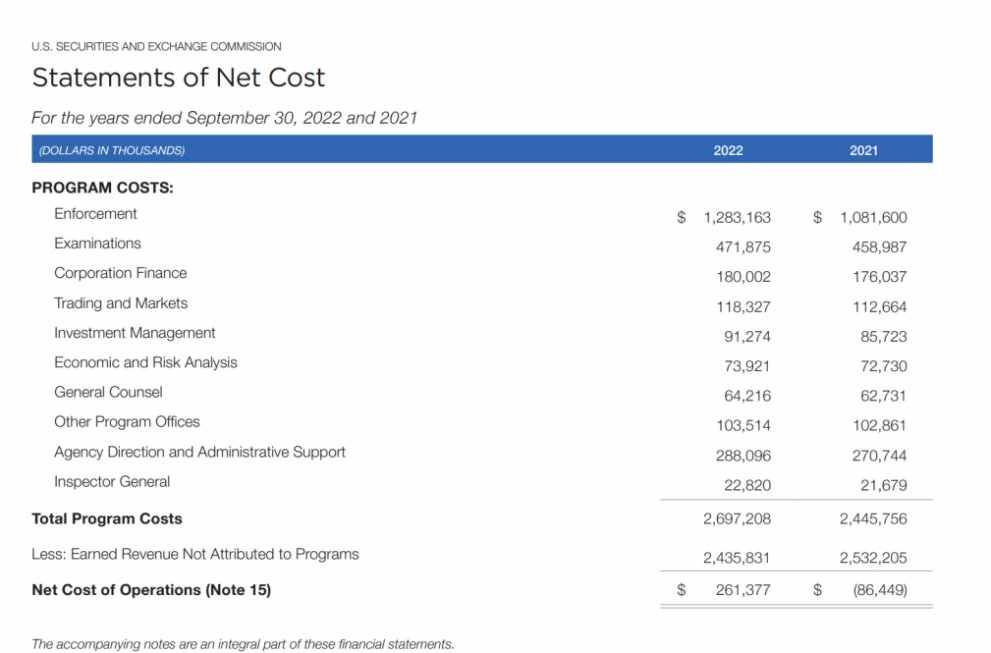

収入を見た後、支出を見てみると、執行部と検査部の純支出が最も高く、合計で17.5億ドルに達し、総支出の65%を占めています。これらの支出は最終的に執行行動に転換されます:SEC の別の公開文書によると、SEC は2022 会計年度に760件の執行行動を提起し、前年より9%増加しました。その中には462件の新しいまたは「独立した」執行行動が含まれています。

これらの執行行動は豊富な収入をもたらしました:支払い命令の総額は64.39億ドルで、民事罰金、没収所得、判決前利息を含み、SEC の歴史上最高の記録であり、2021 会計年度の38.52億ドルを上回りました。支払われた総額の中で、民事罰金は41.94億ドルで、これも歴史的な新記録です。

この制度の下で、SEC は内部告発者に対して豊富な報酬を支給しました。2022 会計年度に SEC は103件の報酬の中で約2.29億ドルを支給し、金額と報酬の数は歴史的に2位に位置し、同時に2022 会計年度の内部告発の数も歴史的に1位で、SEC は合計で12300件の内部告発を受けました。Gensler は公聴会で SEC にリソースを求め、従業員数を4685人から5139人に増やす要求が非常に合理的になりました。

以上のことから、SEC の行動パターンは理解しやすいものであり、これは事後の執行です。できるだけ多くの人を入れ、行動を起こさせ、その後できるだけ調査し、証拠を収集し、起訴して罰するという流れです。したがって、SEC が【BTCを除いて】すべてのものを証券と見なすという主張が理解できるのは、執行目標を拡大することが第一歩であり、最終的に執行を選択するかどうか、起訴が成立するかどうかは多くの要因に依存します。

香港証券監察委員会 SFC

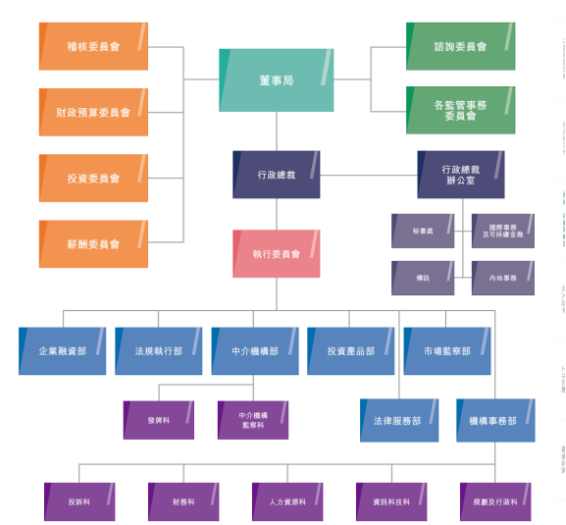

SEC について話した後、SFC を見てみましょう。SFC の構造は SEC と顕著な違いがあり、規制に関与するのは市場検査科と仲介機関部下の仲介機関監察科のみです。また、仲介機関部下には【発牌科】が設置されており、これは皆さんがよく知っている発牌制度と密接に関連しています。

SFC2021-2022 年度の業務概要によると、SFC は年間で220件の個別調査を実施し、168件の民事訴訟を提起し、ライセンスを持つ機関と個人に合計で4.101億香港ドルの罰金を科しました。執行以外にも、もう一つの重要なデータは、当年度に SFC が7163件のライセンス申請を受け取ったことです;WING を通じて38000件以上のライセンス資料の審査を行いました。

具体的な執行項目において、SFC は【適切な状況下で、未発ライセンスのプラットフォーム運営者に対して果断に執行行動を取ります。】と述べていますが、執行事例を見る限り、依然としてインサイダー取引や市場操作、企業詐欺や不正行為、仲介者の職務怠慢、内部統制の不備など、伝統的な金融分野の違法行為が主です。

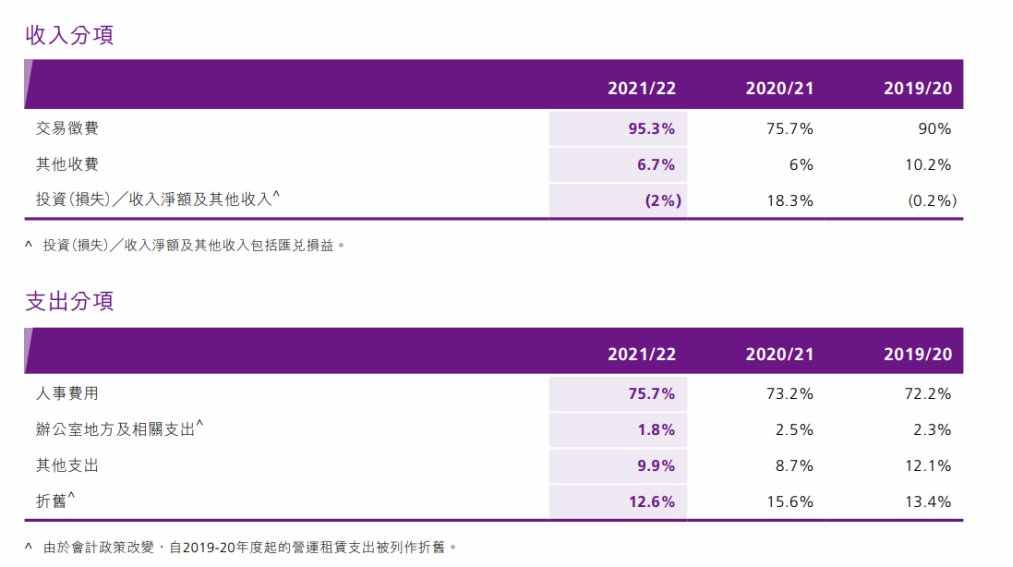

収入と支出の面では、SFC の構成は非常にシンプルで、2021-2022 年度の SFC の総収入は22.47億香港ドルで、そのうち【取引手数料】が95.3%を占め、その他の収入は6.7%(主に市場参加者から徴収)であり、罰金収入は SFC の収入シェアには含まれていません。支出の中では、75.7%が人件費です。この年次報告書のデータによると、2022 年時点で SFC には913人の従業員がいます。

さらに、このデータに基づくと、SFC が【発牌】で利益を上げているというのは正確ではなく、市場取引が SFC にとって大部分の収入をもたらしています。ライセンス法人ごとの活動に対する申請手数料は0.47万-12.97万香港ドルの年会費;ライセンス代表者ごとの活動に対する申請手数料は1790-5370香港ドルで、3231のライセンス機関と4万人以上のライセンス保持者ではあまり多くの収入をもたらすことはできません。

過去のデータを見ると、SFC は SEC のような動機を持っていないことがわかります。一方で、SFC は SEC のような執行能力を持っておらず、SFC には903人の従業員しかおらず、これらの従業員は香港証券取引所や先物取引所の複雑な業務を処理し、大量のライセンス申請を処理し、維持・検査を行い、さらには【善意を宣伝し、世界をより良くする】必要があるため、積極的な執行に多くの人力や物力を割くことは難しいです。

以上のデータから、SFC は SEC のような政策傾向を持っていないことがわかります。SFC と SEC は本質的に【同じ業務、同じ原則、同じリスク】の考え方に基づいて行動しています;SEC は暗号通貨に対して非常に強い規制傾向を持っていますが、他の金融機関に対しても同様の傾向を持っています;SFC も暗号通貨に特別な扱いをすることはほぼないでしょう。

以上のことから、私は SFC が SEC のように大規模な執行を行う可能性は非常に低いと考えています。起業家にとって、現在の香港の法律や規制に明確に違反しない限り、規制の圧力を心配する必要はありません。しかし、私は【香港市場】と【積極的なライセンス取得】がすべてのプロジェクトに適しているとは思いません。結局のところ、申請と維持には相当なコストがかかりますし、ライセンスがなくても香港では多くの他の Web3 関連のことができます。

SEC のような規制の圧力を心配する必要はありませんが、ここで言いたいのは、すべての意欲的な参加者が自分自身に冷静に問いかけるべき質問です------本当に【ライセンス】が必要ですか?