グレースケール 9 月市場レポート:BTCは世界市場の暴落の中で市場全体よりも優れたパフォーマンスを示した

原文作者:Grayscale

原文编译:Odaily 星球日报

近日、グレースケールは9月の市場レポートを発表し、核心的なポイントは以下の通りです:

ビットコインは9月に上昇し、多くの伝統的資産が重大な損失を被ったことから、暗号通貨の多様化特性が際立ちました。世界市場の圧力は、政府債券の利回り上昇と原油価格の上昇に起因しているようです。

ビットコインのオンチェーン指標が今月改善したことで、強力なファンダメンタルが重要な役割を果たしました。ステーブルコインの時価総額は昨年の減少後に安定し、デジタル資産市場はLayer 2ブロックチェーンの発展や、現物ビットコインETFが米国市場で承認された後の潜在能力に注目しています。

暗号通貨業界自体には鼓舞される兆しが見られるものの、より広範な金融市場の背景は依然として挑戦的である可能性があります。しかし、ビットコインの最近の安定性は、マクロ背景が改善されれば、その評価が回復し始める可能性があることを示しています。

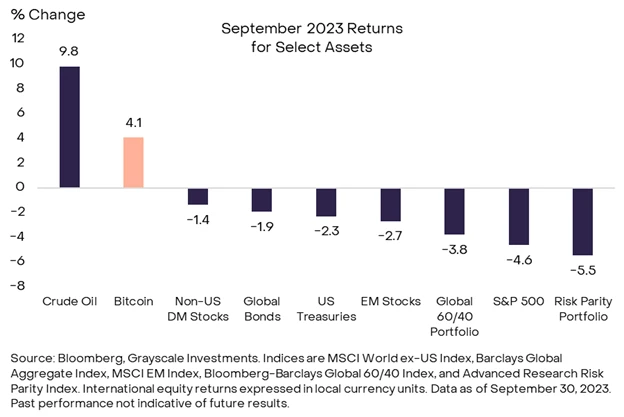

BTCは9月に4%上昇し、今月の多くの伝統的資産の重大な損失と対照的です(表1)。暗号通貨は現在、他の市場との相関性が強まっていますが、この挑戦的な市場環境の中で、投資家に一定の多様化を提供し続けています。

ビットコイン(BTC)は9月に4%上昇し、この上昇は当月の多くの伝統的資産の重大な損失と対照的です(図表1)。暗号通貨は現在、他の市場との相関性が強まっていますが、この挑戦的な市場環境の中で、投資家に一定の多様化(収益)を提供し続けています。

図表1:ビットコインは世界市場の縮小の中で多様化収益を提供

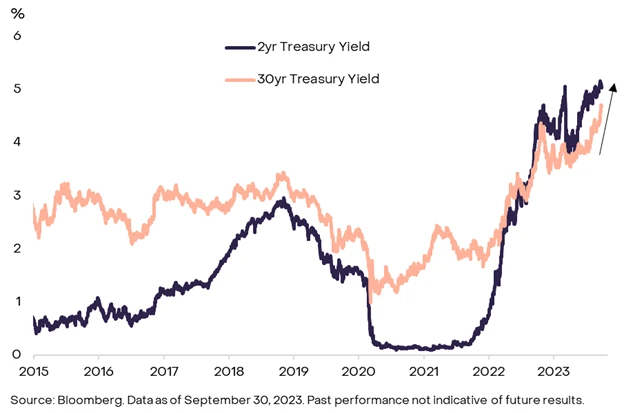

世界資産の最新の圧力は、米国債券市場から来ているようです(図表2)。これは、米連邦準備制度の関連する動きに関連している可能性があります。9月中旬の会議で、米連邦準備制度は、今年後半に再度利上げを行う可能性があることを示唆し、来年の利下げのペースは以前の予想よりも遅くなる可能性があるとしました。米連邦準備制度の新しい指針は、短期債券の利回りを押し上げ、ドルの価値を高めるのに寄与しています。

図表2:債券利回りの上昇が世界市場に圧力をかける

しかし、固定収益市場が直面しているより大きな課題は、長期政府債券の過剰供給かもしれません。9月には30年国債の利回りが約50ベーシスポイント(bp)上昇し、2011年以来の最高水準に達しました。長期債券(例えば、残存期間が10年以上の債券)は、通常、米連邦準備制度の金利指針の微小な変化に対してあまり敏感ではありません。

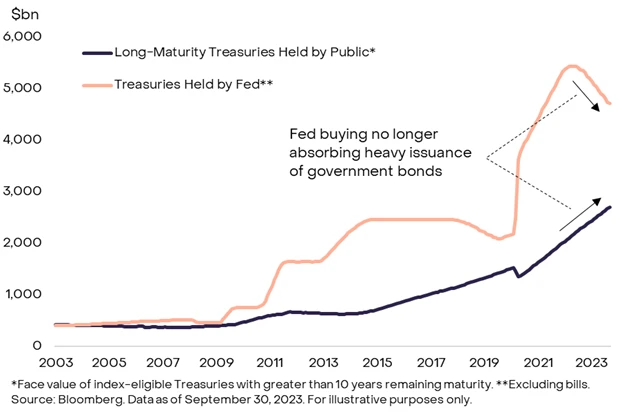

逆に、債券市場は米国財務省からの巨額の借入を吸収するのが難しいようです——これは政府の巨額の予算赤字の結果です。予算赤字はしばらくの間大きかったものの、過去の米連邦準備制度の購入(「量的緩和」)が一部の債券供給を吸収していました。現在、米連邦準備制度は資産負債表を縮小しており(「量的引き締め」)、より多くの政府借入が公開市場に影響を与え、利率に上昇圧力をかけています(図表3)。

図表3:米連邦準備制度の量的緩和(QE)がないと、債券市場は米国政府の債務を吸収するのが難しい

債券利回りの上昇と原油価格の上昇は、株式市場や他のほとんどのリスク資産に圧力をかけているようです。S&P 500指数は9月に約5%下落し、米国経済の健康状態に関連するセクターが先行して下落しました——住宅建設業者、工業、そして小売業のパフォーマンスに関連する企業です。

ビットコインは、伝統的資産の縮小の影響をほとんど受けず、他のほとんどの大型暗号通貨よりも優れたパフォーマンスを示しています。

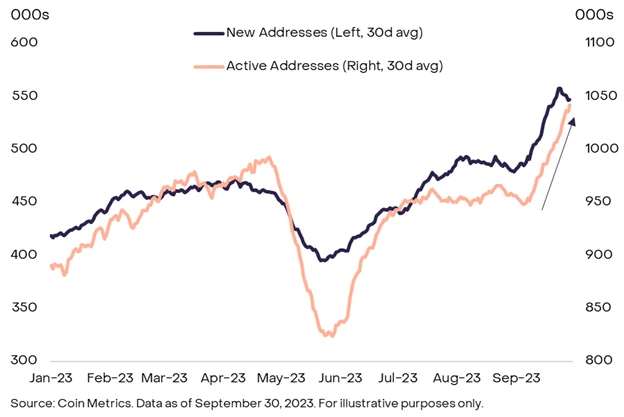

今月の取引量は引き続き減少していますが、ビットコインのさまざまなオンチェーン指標は改善しています:資金アドレス、アクティブアドレス、取引数が増加しています(図表4)。8月末の現物ビットコインETFの進展を考慮すると、オンチェーン活動の回復は、規制当局が承認する前に新しい投資家がすでに市場に参入していることを示している可能性があります。

ビットコインの価格回復は、暗号通貨取引所Mt Goxの受託者が債権者への返済を2024年10月まで延期するというニュースとも関連している可能性があります——彼らは現在約138,000枚のビットコインを保有しており、現在の価値は37億ドルであり、この決定は市場の売り圧力の予想を減少させる可能性があります。

図表4:ビットコインのオンチェーン活動は9月に増加しました

一方、ETHトークンの価格は9月にわずかに下落し、ETH/BTC比率は1年の新低に達しました。ETHの価格変動性も非常に低く、9月30日時点でETHの30日年率価格変動性はわずか25%で、同時期のBTCの変動性を下回り、2022年1月以来の平均変動性は約60%です。

ビットコインとは異なり、ETHのオンチェーンファンダメンタルの変化はあまりありません。9月の後半には、市場の注目が潜在的なETH先物ETFの承認に集中し、ETH/BTC比率はわずかに回復しました。

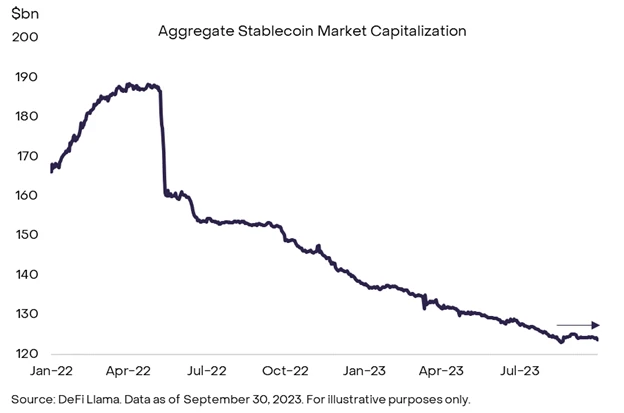

BTCとETHの他に、9月に注目すべきファンダメンタルの変化は——ステーブルコインの時価総額が長期的な下落後に安定していることです。DeFiLlamaのデータによると、総時価総額は約1240億ドルで安定しており、過去1年間ほぼ連続して下落していました;8月中旬以降、DAIとTrue USD(TUSD)の流通量は顕著に増加し、Tether(USDT)の供給量は9月初旬以降わずかに増加しています。

図表5:ステーブルコインの時価総額は下落後に安定しています

ステーブルコインの採用は、Tronトークンのパフォーマンスが他の大型トークンを上回る要因となっているようです。9月、TRXの価格は15%上昇しました;Tron上で管理されているステーブルコインの総ロック価値(TVL)は他のどのブロックチェーンよりも高く、Ethereumをも上回っています。TVLの大部分はTether(USDT)から来ており、主にTron上で管理されており、現在ネットワークの毎日の取引の35-40%を占めています。

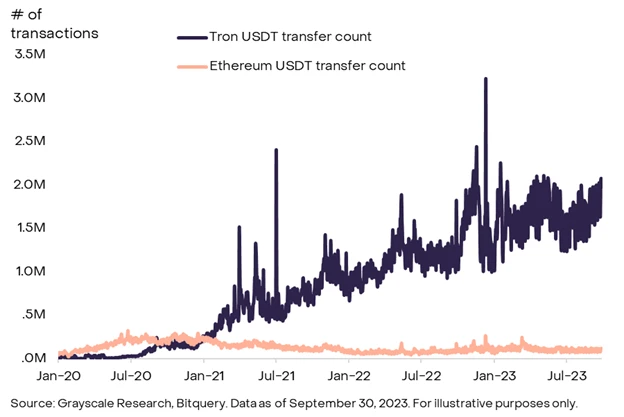

TronはTVLの面でリードしており、これは主に低い取引手数料のおかげで、TRC-USDTの送金数はERC-USDTを大幅に上回り、日平均取引量は約15倍高いです(図表6)。Tron上のUSDTの強力な採用は、ステーブルコインの製品市場適合性を証明し、現代の暗号通貨エコシステムにおけるその重要性の高まりを浮き彫りにしています。

Tron上のUSDTの成功とTRXの最近の価格上昇との共生関係は、ステーブルコインが現代の暗号通貨市場メカニズムにおいてますます重要な役割を果たしていることを示唆しているかもしれません。

図表6:Tron上のTetherの活動はEthereumを大幅に上回っています

ステーブルコインの他に、暗号通貨市場はLayer 2ブロックチェーンの継続的な発展にも注目しています——グレースケールの最近のレポートでこれについて議論されました。

特に、BASE上のソーシャルメディアアプリfriend.techが9月に徴収した総手数料は、分散型取引所Uniswapを上回りました。価格の観点から見ると、他の強力なDeFiトークンにはAAVE、CRV、MKR、そしてオラクルプロトコルトークンLINKがあり——これは最近のSwiftおよびBASEとの協力によるものと考えています。

最後に、Toncoin(TON)は一時的にTRXを超え、市場価値第10位の暗号資産となりました。このプロジェクトはシンガポールのToken 2049会議でメッセージアプリTelegramとの統合を発表しました(TONプロジェクトはTelegramの創設者によって開始されました)。私たちは暗号通貨とメッセージアプリの統合の見通しに楽観的ですが、投資家はその評価を評価する際に資産の流動性などの要因を考慮すべきです。特に、TONの大部分の供給量は少数の巨大なホエールによって所有されており、このトークンの取引量はその時価総額に比べて非常に低いです。例えば、The Tieのデータによると、TONの時価総額はその月の取引量の200倍以上です。

私たちの見解では、ビットコインの弾力性と伝統的資産の重大な損失は、デジタル資産の多様化の利点と業界ファンダメンタルの着実な改善を示しています。ビットコイン価格の次の主要な触媒は、現物ETFの承認から来る可能性があります。以前のグレースケールとの法的紛争で、SECは敗訴し、10月13日までに再審を求める控訴を行う必要があります;もしSECが控訴を放棄すれば、グレースケールの未決申請(グレースケールビットコイン信託GBTCを現物ビットコインETFに変換すること)や、現在検討中の他の現物ビットコインETF申請を再考することになります。

これらの鼓舞される兆しが見られる一方で、より広範な金融市場の背景は一時的に依然として挑戦的である可能性があります:米連邦準備制度は依然として政策を引き締めており、政府債券の利回りは新しいバランスを探しているかもしれません。米国経済の「ソフトランディング」も不確実です。しかし、ビットコインの最近の安定性は、マクロ背景が改善されれば、その評価が回復し始める可能性があることを示しています。