NFT에 유동성을 제공하는 8개의 새로운 AMM 프로토콜에 대해 이야기해보자

출처: BlockBeats

DeFi의 출현은 디지털 금융 민주화의 혁명을 열었습니다. 그 중, AMM을 통해 자유롭게 유동성 풀을 생성함으로써 ERC-20 Token의 유동성이 크게 증가하였고, 일부 롱테일 Token의 가치 발견을 열어주었습니다. 따라서 오늘날 블록체인에서 다양한 거래, 대출 및 레버리지 활동을 볼 수 있습니다.

한편, 지난 2년간 NFT의 보급과 함께 NFT 기반의 금융화 인프라가 등장했습니다. 특히 Sudoswap의 출현은 NFT Fi의 발전을 새로운 이정표로 이끌었습니다. 오프체인 주문서와는 달리, SudoAMM을 통해 누구나 블록체인에서 유동성을 추가하거나 제거할 수 있어 ERC-20/NFT 쌍의 유동성 풀이 진정한 탈중앙화 NFT 거래를 실현할 수 있게 되었습니다.

그러나 Sudoswap의 에어드랍 규칙은 커뮤니티에서 상당한 논란을 일으켰습니다. 많은 사용자들은 Sudoswap의 에어드랍에 실망감을 표하며, Sudoswap이 커뮤니티에 대한 존중과 유동성 제공자에 대한 중요성을 보여주지 않았다고 주장했습니다. 따라서 Sudoswap을 대체할 수 있는 NFT AMM, 심지어 전통적인 NFT 거래 시장(예: OpenSea, X2Y2)보다 더 나은 유동성 제공 방법이 절실히 필요합니다.

이제 본문에서는 시장에 등장한 새로운 NFT AMM과 다양한 유형의 NFT에 적합한 유동성 제공 방법을 소개하겠습니다.

TL;DR

1) NFT 컬렉션을 주로 바닥가 및 그 근처의 NFT(따라서 대체 가능한 것으로 간주)와 희귀 NFT로 구분합니다;

2) 바닥 NFT에 유동성을 제공하는 방법은 주로 NFT AMM 및 일부 NFT 유동성 프로토콜을 포함합니다;

3) 희귀 NFT에 유동성을 제공하는 방법은 주로 경매 및 NFT 분할 프로토콜이 있습니다;

4) 컬렉션 내 바닥 NFT와 희귀 NFT 모두 대출 및 임대 형태로 유동성을 증가시킬 수 있습니다.

NFT AMM

NFT AMM은 OpenSea, X2Y2 또는 Magic Eden과 같은 오프체인 주문서 중심화 NFT 시장의 탈중앙화 대안으로, 주로 유동성 풀을 활용하여 마찰 없는 저비용 거래를 실현합니다.

NFT의 낮은 접근성으로 인해 현재의 중앙화 시장에서는 블루칩 NFT조차도 유동성이 많지 않은 경우가 있습니다. 그러나 NFT AMM을 통해 누구나 블록체인에서 유동성을 추가하고 일정한 거래 수수료를 벌 수 있습니다.

SudoAMM은 Sudoswap이 만든 NFT AMM 프로토콜로, 여러 개별 NFT 유동성 풀로 구성되어 있으며, 각 유동성 풀은 LP에 의해 관리됩니다. LP는 가격 함수 곡선, 초기 수수료, 증가 임계값 및 거래 수수료 비율을 제어할 수 있습니다.

전통적인 AMM의 일정 곱 알고리즘 곡선과는 달리, SudoAMM은 연합 가격 곡선(임의의 곡선 선택 가능)을 채택하여 유동성 풀을 구축하여 NFT 거래를 촉진합니다. 주로 선형 곡선(Linear Curve)과 지수 곡선(Exponential Curve)을 포함합니다. 최근 Sudoswap은 집중 XYK 곡선이라는 새로운 가격 곡선을 추가하여 사용자가 집중도 매개변수를 설정하여 유동성 풀의 깊이와 슬리피지를 제어하고, 유동성 풀의 가격 범위를 조정할 수 있도록 합니다.

Granular

Granular은 낮은 가스 비용으로 NFT 가치를 더 잘 평가할 수 있는 NFT AMM을 만들기 위해 설계되었으며, 1kx network와 Macro DAO가 주최한 NFT 금융화 해커톤에서 3위를 차지했습니다.

Granular은 기존 NFT AMM 시장(예: Sudoswap)의 유동성 풀에 있는 NFT가 일반적으로 대체 가능한 것으로 간주되며, 가격이 거의 동일하고 보통 바닥가 근처에 위치한다고 생각합니다. 그러나 이는 몇 가지 문제를 야기합니다. 직관적으로, 컬렉션 내 NFT의 가치는 동일하지 않으며, 이는 희귀 NFT의 가치가 심각하게 저평가되는 결과를 초래합니다.

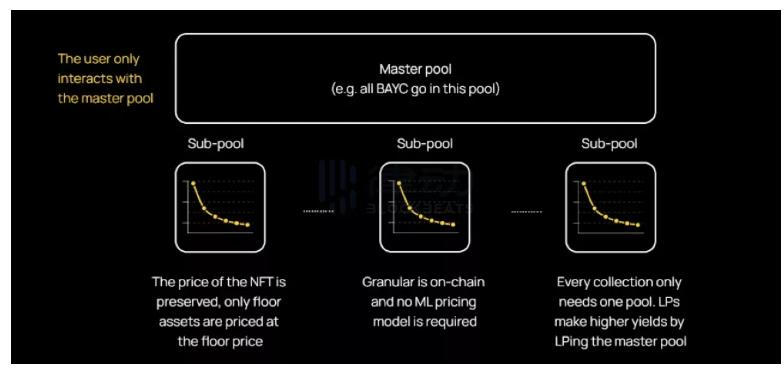

따라서 Granular에서는 각 NFT 컬렉션에 대해 "주 풀"을 설정합니다. 거래를 하거나 LP를 하려면 모두 동일한 주 풀에 가야 하며, 주 풀에 나열된 NFT는 서로 다른 가격을 가집니다.

하지만 실제로 각 "주 풀"은 여러 개의 "하위 풀"로 구성되어 있으며, NFT 컬렉션의 "선호도 점수"에 따라 구분됩니다. 낮은 점수를 가진 하위 풀은 기본 NFT 자산을 포함하고, 높은 점수를 가진 하위 풀은 고급 자산을 포함합니다.

또한 각 하위 풀은 자체 연합 곡선을 가지며, 하위 풀의 수와 각 하위 풀 내 NFT 수는 NFT 컬렉션에 따라 다릅니다. 해당 NFT 컬렉션의 유동성이 높을수록 하위 풀의 수가 많아집니다.

SeaCows

SeaCows는 AI 기반의 혼합 NFT AMM 프로토콜로, 모든 Web3 프로젝트가 자체 탈중앙화 NFT AMM 시장을 구축하여 즉각적인 NFT 유동성을 제공하고 거래를 증가시킬 수 있도록 지원합니다. Sudoswap과 비교하여 SeaCows는 NFT의 가치를 종합적으로 평가하기 위해 AI 기반 가격 예측기를 추가했습니다.

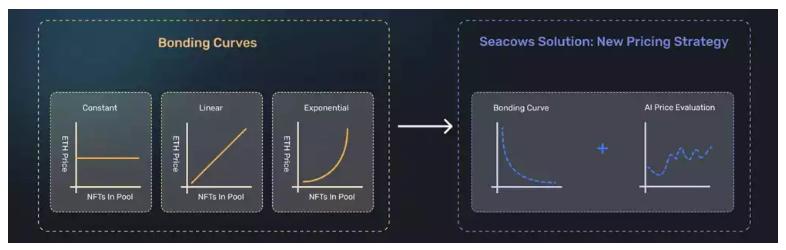

SeaCows는 NFT가 ERC-20 Token과 다르며, 일반적으로 사용되는 연합 곡선 가격 전략이 NFT의 독특성과 대체 불가능성을 고려하지 않았다고 생각합니다. 따라서 AI 기반 가격 평가 메커니즘이 필요하며, 특정 유동성 풀의 온체인 및 오프체인 데이터를 결합하여 NFT에 대한 공정한 실시간 견적을 제공합니다.

구체적인 작업 메커니즘에서 SeaCows의 AI 가격 예측기는 NFT 컬렉션의 메타데이터와 관련 거래 이력을 수집하여 요약합니다. 그런 다음 이 데이터를 정리하고 처리하여 NFT 가치 평가 알고리즘을 훈련하는 데 사용합니다. 이후, 해당 NFT 컬렉션을 희귀성과 유용성에 따라 5개 그룹으로 나눕니다.

온체인에서 유동성 풀을 생성할 때, 각 그룹에 대해 서로 다른 가격 매개변수(즉, 초기 가격, 가격 함수, 증가 임계값 및 수수료)를 설정하며, LP가 조정할 수 있습니다. 설정 후, 서로 다른 수준의 풀을 생성합니다.

또한 SeaCows의 핵심 개발 팀은 NFT 디겐과 게임 플레이어로 구성되어 있어 SeaCows는 GameFi 프로젝트와 협력하여 그 가능성과 실용성을 테스트하고, 후자를 위해 NFT AMM 게임 시장의 점 대 점 풀을 테스트하고 통합하여 게임 내 거래를 증가시키고 게임 경제를 강화하는 데 도움을 주고 있습니다. 동시에 플레이어는 유동성 제공자가 되어 거래 수수료를 벌 수 있습니다.

현재 SeaCows의 알파 테스트 버전이 출시되었으며, 베타 버전은 9월 말에 출시될 예정입니다.

PikoSwap

Pikoswap은 체인 상의 NFT AMM으로, 사용자가 NFT를 자유롭게 거래하고 자신의 NFT 유동성 풀을 구축하여 거래 수수료를 벌 수 있습니다.

Pikoswap은 유동성 풀 내 NFT가 품질과 가격이 유사한 집합으로 특정 가격 범위에 적합하다고 생각하지만 특별한 구분을 두지 않습니다. 각 풀 내 NFT의 가격을 설정하기 위해 Pikoswap 역시 연합 곡선 가격 전략인 Linear Curve와 Exponential Curve를 채택했습니다.

또한 Pikoswap은 0% 로열티를 설정하고 0.5%의 수수료를 부과합니다. 현재 Pikoswap의 테스트 버전이 곧 출시될 예정이며, 이후 플랫폼 토큰(PIKO)을 출시할 계획입니다.

공개된 정보를 종합해보면, 공식 Twitter는 이번 달에 출시되었으며, Pikoswap AMM의 메커니즘 설계가 Sudoswap과 높은 유사성을 보이므로 일시적으로 후자의 모방 프로젝트로 볼 수 있습니다.

Herculeswap

Herculeswap 또한 AMM이 포함된 NFT 시장으로, NFT 제작자가 Herculeswap에 자신의 NFT 시리즈를 게시하고 유동성 풀을 추가할 수 있도록 허용합니다. 동시에 사용자는 자신의 NFT 유동성 풀을 구축하여 거래 수수료를 벌 수 있습니다.

그러나 Herculeswap은 NFT AMM 시장의 기존 문제는 LP의 변동성과 유동성 풀에 초기 자금을 제공하는 부족이라고 생각합니다. 따라서 투자자를 보호하고 진정한 창작자를 지원하기 위해, NFT 창작자는 민트 수익의 일정 비율을 유동성 풀에 잠금 설정하여 초기 유동성을 제공해야 하며, 프로젝트 민트가 실패할 경우 민트 비용은 투자자에게 환불됩니다.

현재 Herculeswap 공식 웹사이트는 아직 출시되지 않았으며, 공식 Twitter는 올해 8월에 출시되었습니다.

Goat Swap

Goat Swap은 Solana에서 운영되는 NFT AMM으로, Solana 체인 거래 집계기 Jupiter Aggregator의 공동 창립자가 설립했습니다.

GOAT Swap을 통해 사용자는 유동성 풀을 생성하여 NFT를 구매, 판매 및 거래할 수 있습니다. GOAT Swap에서 가장 일반적인 유동성 풀은 NFT<>SOL 풀로, 유동성 풀에 해당 NFT를 보유한 사용자는 이를 SOL로 교환할 수 있습니다.

현재 Goat Swap 메인넷 베타 버전이 출시되었으며, 플랫폼은 1%의 거래 수수료를 부과합니다. 사용 경험 측면에서 GOAT Swap은 Sudoswap의 모방 프로젝트로 보이며, 사용자는 유동성 풀을 생성할 때 NFT의 가격과 거래 수수료 비율을 설정할 수 있습니다. 그러나 GOAT Swap은 구체적인 NFT 가격 책정 전략 곡선을 공개하지 않았습니다.

Elixir

Elixir는 Solana에서 또 다른 NFT AMM으로, 주로 수집품 바닥가 근처의 NFT를 구매, 판매 및 거래하는 기능을 제공합니다. Elixir는 시장의 모든 소유권을 합법적인 가치 창출자에게 분배하는 것을 목표로 하며, 플랫폼은 창작자, 수집품 및 커뮤니티가 공동으로 관리하고 소유합니다.

동시에 Elixir는 Nectar 보유자에게 대출, 스테이킹 및 파생상품 등의 기능을 제공하며, Nectar는 777개가 무료로 배포됩니다. 그러나 현재 공식 Discord는 닫혀 있으며, 구체적인 획득 규칙은 알려지지 않았습니다.

또한, 창작자가 Elixir에서 NFT 시리즈를 게시할 때, 민트 수익의 일정 비율을 유동성 풀에 잠금 설정하여 초기 유동성을 제공해야 하며, 사용자가 유동성 풀을 생성할 때 Elixir가 정한 관련 비용 구조를 준수해야 합니다.

hadeswap

hadeswap 또한 Solana에서 운영되는 NFT AMM으로, 사용자가 유동성 풀을 생성하여 NFT를 구매, 판매 및 거래할 수 있으며, 최근 Solana의 인기 NFT 프로젝트 ABC(abracadabra)의 지원을 받았습니다.

ArraySwap

ArraySwap은 BSC에서 운영되는 NFT AMM으로, 현재 공식 출시되지 않았습니다.

NFT 유동성 프로토콜

NFT AMM 외에도 현재 NFT 컬렉션 내 바닥가 및 그 근처의 NFT는 일부 유동성 프로토콜의 금고(Vault) 또는 유동성 풀에 예치하여 교환 가능한 ERC-20 Token을 발행하고, 해당 Token을 DEX에 추가하여 간접적으로 유동성을 확보할 수 있습니다.

또한 바닥 근처의 NFT에 국한되지 않고, 동일한 가격 수준의 NFT에 대해 유동성 풀을 생성할 수 있습니다. 충분한 공급이 있다면, 가격 수준 내의 NFT도 대체 가능한 것으로 간주될 수 있습니다.

따라서, 유동성 프로토콜의 출현으로 특정 NFT의 구매자를 찾을 필요가 없으며, "동일 그룹 NFT"를 구매하고자 하는 사용자에게 구매자 풀을 개방하여 일반 시장 판매보다 더 빠른 유동성 시간을 제공합니다. NFTX 및 NFT20과 같은 NFT-LP 프로토콜은 유사한 "NFT 자산 그룹"의 유동성 풀을 기반으로 구축된 시장입니다.

NFTX

NFTX는 NFT 거래를 실현하기 위한 시장 및 유동성 프로토콜로, NFT 수집가는 전체 NFT를 NFTX의 특정 금고에 예치하여 교환 가능한 ERC-20 vToken을 발행할 수 있습니다.

해당 vToken은 예치된 NFT의 가치를 나타내며, 각 금고 내 NFT는 동일한 컬렉션의 NFT에서 유래합니다. 언제든지 NFT 수집가는 이러한 vTokens를 사용하여 해당 금고에서 무작위로 NFT 자산을 구매하거나, 추가 비용을 지불하여 동일한 금고에서 특정 NFT를 상환할 수 있습니다.

NFTX 모델을 지탱하는 특성 중 하나는 vTokens가 Uniswap 및 Sushiswap에서 ERC-20에 해당하는 유동성 풀을 구축할 수 있다는 점입니다. 예를 들어 CryptoPunks 시리즈의 ETH - PUNK LP와 같은 방식으로, 사용자는 높은 유동성을 가진 vToken을 통해 NFT의 즉각적인 유동성을 확보할 수 있습니다.

CryptoPunks에 투자하고자 하는 소액 투자자도 PUNK를 구매하여 투자할 수 있습니다. 또한 수집가는 자신의 vTokens를 유동성 풀에 스테이킹할 수 있으며, 누군가 NFT를 구매하거나 판매할 때마다 스테이킹자는 수수료 수익을 얻을 수 있습니다.

NFT20(MUSE DAO)

NFT20은 개인이 NFT를 거래, 판매 및 교환할 수 있도록 허용하는 탈중앙화 NFT 거래 플랫폼입니다. NFTX와 유사하게, NFT20은 NFT 보유자가 자신의 NFT(예: BAYC)를 유동성 풀에 추가할 수 있도록 하며, 그 대가로 특정 유동성 풀에서 교환 가능한 100개의 ERC-20 Token을 받습니다.

이 ERC-20 Token은 Uniswap과 같은 DEX에서 거래하거나 유동성으로 예치할 수 있으며, 해당 유동성 풀에서 NFT 컬렉션 내 다른 NFT를 구매하는 데 사용할 수 있습니다. 또한 일부 NFT20 유동성 풀은 유동성 채굴 인센티브를 제공하여 사용자가 NFT20의 네이티브 Token(MUSE)을 받을 수 있습니다.

특히 NFT 보유자가 자신의 NFT 가격이 높다고 생각하는 경우, NFT20 자산 페이지에서 네덜란드식 경매를 생성하여 NFT를 판매할 때 더 높은 ERC-20 Token 가격을 얻을 수 있습니다.

종합적으로 볼 때, NFTX와 NFT20은 유동성 메커니즘 설계에 있어 일정한 모범 사례를 제시하고 있습니다. 그러나 NFT의 독특성과 다양성은 여전히 유동성을 찾는 데 도전 과제를 안겨주고 있습니다.

희귀 NFT는 종종 더 높은 가치를 차지하며, 바닥 NFT에 대한 금융화 프로토콜은 더 많은 유동성을 잠금 해제할 수 있지만, 희귀 NFT에 대한 유동성 솔루션을 찾는 데는 아직 개발되지 않은 많은 가치가 남아 있습니다.

경매

경매는 희귀 NFT에 유동성을 제공하는 좋은 방법으로, 종종 창작자에게 풍부한 수익을 가져다줍니다(예: BAYC, CryptoPunk 등 희귀 NFT가 크리스티, 소더비에서 경매됨). 주목받는 입찰 전쟁은 NFT를 시장에 내놓는 데 큰 역할을 합니다.

그러나 가격 발견의 수단으로서, 경매의 자본 활용 효율성은 낮거나 중앙화 시장에서 직접 거래하는 것보다 낮습니다. 이는 입찰자가 자금을 잠금 설정해야 하며, 여러 입찰자 간의 자본 잠금이 자산의 최종 판매 가격을 초과하는 경우가 많기 때문입니다.

또한 경매는 일반적으로 잠재 구매자와 사전 협상하거나 판매에 대한 관심을 끌기 위해 광범위한 마케팅 작업이 필요하며, 상당한 시간이 소요됩니다.

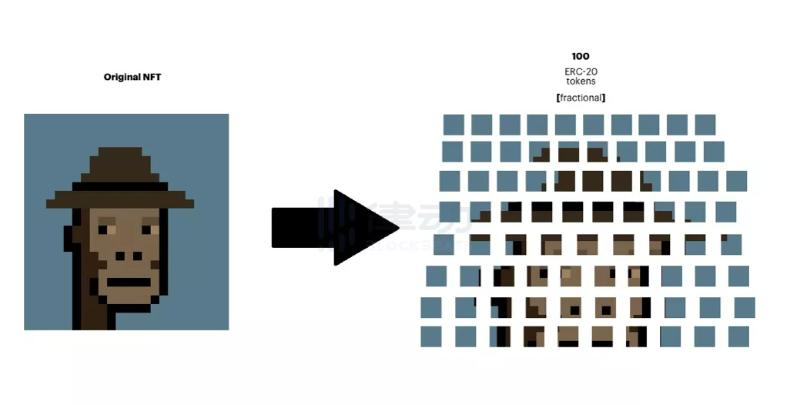

NFT 분할 프로토콜

NFT의 분할 프로토콜은 희귀 NFT의 유동성을 심화하는 데 도움이 되는 또 다른 방법으로, 분할 프로토콜은 NFT를 여러 부분으로 "분할"한 다음, 이를 대체 가능한 Token으로 변환하여 DEX에서 유동성을 확보합니다.

이를 통해 사용자는 일부 인기 있는 희귀 NFT의 소유권을 얻을 수 있으며, 높은 비용을 지불하지 않고도 접근성을 높이고 새로운 커뮤니티를 구축할 수 있습니다.

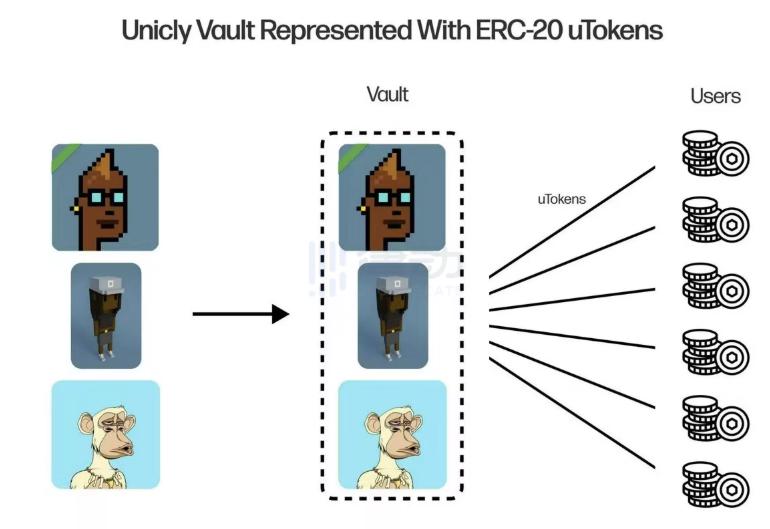

Unicly

Unicly는 허가 없이 NFT를 조합, 분할 및 거래할 수 있는 분할 프로토콜로, 사용자는 NFT 컬렉션(다양한 시리즈의 NFT일 수 있음)을 Unicly의 스마트 계약에 잠금 설정하여 Vault를 생성하고 ERC-20 uToken을 발행한 다음, uToken을 Unicswap(Uniswap V2의 포크 제품)에 추가하여 가격을 설정하고 유동성을 확보할 수 있습니다.

uToken의 보유자가 일정 비율에 도달하면 해당 Vault를 잠금 해제하기 위해 투표할 수 있으며, 이 비율은 Vault 생성자가 시작 시 설정합니다. 잠금 해제 후, Vault 내의 NFT는 입찰을 통해 가장 높은 가격을 제시한 자에게 제공되며, uToken 보유자는 입찰자가 지불한 ETH의 일부를 받을 수 있습니다.

또한 Unicly는 거버넌스 Token(UNIC)을 발행하였으며, 보유자는 UNIC을 잠금 설정하여 xUNIC을 얻을 수 있으며, xUNIC 보유자는 Unicly 프로토콜의 0.05% 수익을 얻을 수 있습니다. 이 수익은 Unicswap에서 uTokens 거래 시 사용자에게 부과되는 0.3% 거래 수수료에서 발생하며, 나머지 0.25% 수수료는 uTokens의 유동성 제공자에게 귀속됩니다.

Fractional(Tessera)

Fractional은 또 다른 탈중앙화 NFT 분할 프로토콜로, 사용자는 NFT를 Fractional의 Vault에 잠금 설정하여 일정 수량의 ERC-20 Token을 발행할 수 있으며, 이러한 Tokens의 구체적인 이름, 기호 및 바닥가는 생성자가 설정합니다.

그런 다음 생성자는 이러한 Tokens를 분배해야 하며, 최종 사용자는 Uniswap에서 직접 구매할 수 있습니다. Token의 보유자는 해당 NFT 경매의 바닥가를 업데이트하기 위해 투표할 수 있으며, 충분한 투표를 통해 가격을 협상한 후 NFT 구매를 위한 입찰을 시작할 수 있습니다. 경매가 끝난 후, 보유자는 자신의 Token을 ETH로 교환하여 수익을 얻을 수 있습니다.

Fractional은 NFTX 및 NFT20과 같은 유동성 프로토콜과의 차별점이 있으며, NFT가 Fractional의 Vault에 예치되면 NFT는 수익 생성 메커니즘 없이 경매에 부쳐지며, NFTX 및 NFT20에 예치된 NFT는 수익 생성 풀에 잠금 설정됩니다.

그러나 전반적으로 NFT 분할 프로토콜을 통한 유동성 제공 방식은 여전히 일정한 한계가 있습니다. 이는 사람들이 희귀 NFT의 일부를 거래하는 데 더 기꺼이 하게 만들며, 이는 전체 희귀 NFT에 대한 특성을 맞춤화하여 시장에 내놓는 것을 어렵게 하고, 소유권 및 거버넌스의 복잡성을 초래합니다.

또한, 분할은 자산의 조합 가능성을 낮추어 희귀 NFT의 일부가 시스템 외부에서 유용성이 떨어지게 만듭니다.

대출 및 임대

대출 및 임대는 금융 분야에서 중요한 경제 활동이며, NFT에 대해서도 바닥 NFT와 희귀 NFT 모두 이러한 두 가지 방식이 유동성을 추가하고 자본 활용 효율성을 높이는 데 기여할 수 있습니다.

NFT 대출

NFT 대출 플랫폼은 사용자가 자신의 NFT를 담보로 유동성 자산을 대출받을 수 있도록 하여 NFT의 자본 활용 효율성을 높입니다. NFT 대출 프로토콜에는 NFT를 담보로 대출을 촉진하는 두 가지 주요 메커니즘이 있습니다: 점 대 점 대출 및 점 대 풀 대출.

1) 점 대 점 대출

점 대 점 대출 프로토콜(예: NFTFi, TrustNFT 등)에서 대출자와 대출자는 점 대 점 방식으로 대출 조건(기간, 대출 가치 비율 및 APR)에 대해 합의합니다. 이 과정에서 매칭은 수동적이며, 각 당사자는 조건에 합의해야 하며, 대출자는 대출 제안을 승인해야 하므로 유동성을 확보하는 데 시간이 걸릴 수 있습니다.

그러나 대출 조건은 각 사용자에 따라 맞춤화할 수 있으며, 가격 예측기에 의존할 필요가 없지만, 평가를 위한 전문 지식이 필요합니다.

2) 점 대 풀 대출

점 대 점 대출과 달리, 점 대 풀 대출은 즉각적인 유동성을 제공할 수 있으며, 이 NFT 대출 프로토콜(예: BendDAO, Drops 등)은 매칭 과정을 담당하며, 가격 예측기에 의존하여 대출 조건을 자동화합니다.

따라서 이러한 프로토콜이 작동하기 위해서는 예측기 인프라와 안정적인 바닥가가 중요해지며, 대부분의 프로토콜은 블루칩 자산만 담보로 허용합니다.

NFT 임대

NFT 임대 프로토콜은 사용자가 자신의 NFT를 임대하여 안정적인 수수료나 미래 수익을 얻을 수 있도록 합니다. 예를 들어, 일부 채굴 공회는 게임 내 NFT 자산을 신규 플레이어에게 임대하여 그들이 게임에서 얻는 Token을 교환합니다. 이는 자산을 포기하고 싶지 않지만 유휴 NFT를 통해 수익을 얻고자 하는 사용자에게 추가적인 유동성 출처를 제공합니다.

따라서 NFT 임대는 일반 NFT 임대 프로토콜(예: reNFT, Rentable 등)과 특정 분야에 대한 임대 플랫폼으로 나뉘며, 일부 GameFi 내장 게임 자산 임대 플랫폼 및 메타버스 가상 토지 임대 플랫폼이 포함됩니다.

그러나 현재 시장의 NFT는 일정한 실용성이 부족하여 주류 NFT 자산을 임대하려는 수요가 일반적으로 낮습니다. 최근 일반 NFT 임대 프로토콜 Rentable이 공식적으로 종료되었으며, 창립자는 교훈을 요약하며 "NFT는 ERC-20과 다르며, 수직적인 NFT 임대 맞춤형 솔루션을 구축해야 한다"고 언급했습니다.

요약

NFT는 대체 불가능한 Token으로서의 출현으로 인해 ERC-20 Token에 비해 자연스럽게 유동성이 부족합니다. 유동성 부족은 두 가지 문제를 야기합니다: 가격 발견 부족 및 자본 활용률 저조. 이러한 문제는 NFT가 더 큰 잠재력을 발휘하는 것을 더욱 방해합니다.

따라서 본문에서는 NFT에 유동성을 제공하는 방법을 탐구하며, Sudoswap과 유사한 NFT AMM을 강조했습니다. 그러나 NFT 금융화의 발전과 실험은 이제 막 시작되었으며, 신뢰할 수 있는 NFT 평가 모델의 기초는 아직 구축되지 않았습니다. NFT가 더 넓은 경제로 확장되고 더 많은 응용 프로그램을 얻음에 따라, 이는 NFT의 사용 상황을 통해 해당 자산의 가치를 보다 합리적으로 결정하는 데 기여할 것입니다.