Token Fund消逝,加密VC崛起

一、Token Fund的慘淡過去

從17年底開始,隨著比特幣等加密貨幣的財富效應迅速凸顯,「Token Fund」尤其流行於國內區塊鏈投資行業,許多機構與個人開始對外募集資金成立Fund,專門投資區塊鏈項目發行的Token,試圖複製過去十年多互聯網創投領域的成功。可能是為了凸顯Token的特性,行業裡將投資區塊鏈(包括Token與股權)的基金普遍統稱為「Token Fund」。

到18年,加密貨幣市場至少湧現出近百家形形色色的Token Fund,比如節點資本、硬幣資本、創世資本、八維資本、了得資本、PreAngel等,數倍的投資回報率也屢見不鮮,頭部Token Fund的投資動態一度也成為市場的投資風向標,引起許多投資者與研究者的關注。

但在經歷風光的大半年後,行業形勢急轉直下,Token Fund的神話走向破滅。在鏈捕手於18年9月發布的一篇報導中,由於一二級市場價格倒掛嚴重,大量Token Fund面臨「投資即被套」、「投資即虧損」的窘境,自當年6、7月份以來,大部分Token Fund的投資速度已經大大放慢乃至於不敢出手投資,許多Fund已經暫停投資並計劃轉型,多家知名Fund甚至進入休假狀態。

由於期待的牛市行情遲遲不到,Token Fund此後的情形則更加嚴峻。根據媒體在18年12月對知名幣圈人士、千方基金創始人點付大頭的採訪,該基金大概投資了30~40個項目,已經相對於最高淨值虧損了8億元。「主要還是以太坊跌的厲害,沒有來得及拋;爆倉虧損很少,大概20個比特幣。」點付大頭表示。此後在投資人的巨大維權壓力下,千方基金團隊解散,點付大頭也轉場國外甚少發聲。

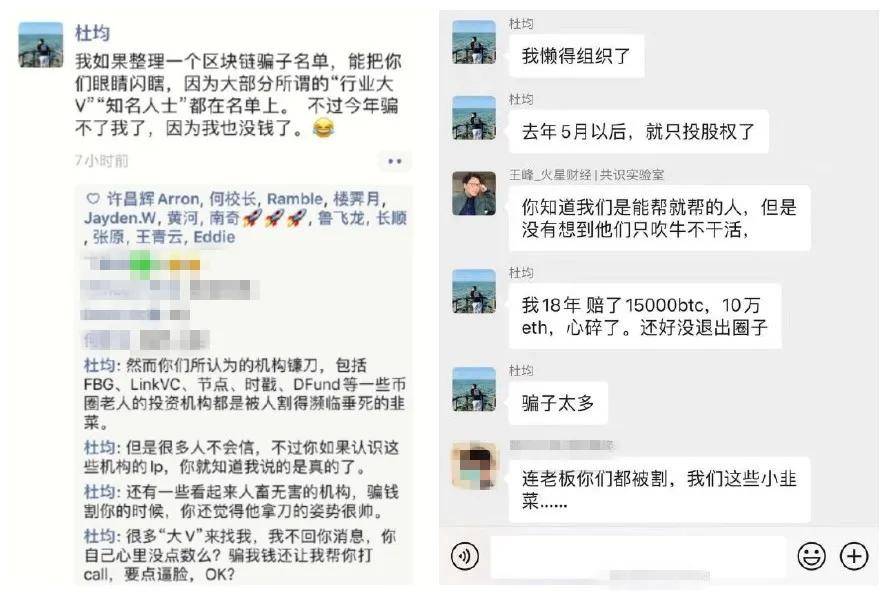

節點資本創始人杜均也在18年底表示,節點第五期財報幣本位浮虧高達65%,此後他更是表示停止了Token投資,僅進行股權類投資。「你們所認為的機構鎌刀,包括FBG、LinkVC、節點資本、時戳資本、DFund等一些幣圈老人的投資機構都是被人割得瀕臨垂死的韭菜。」杜均在今年年6月發布的一條朋友圈中,以點名的形式將行業之慘淡進一步暴露出來。

Token Fund們之所以淪落如此境地,除了外部行情持續低迷外,很大原因也要歸結於其粗獷的投資風格與機制。「當時市場上大部分Token Fund是2018年春節之後成立的,進入的時間比較短,還沒有形成獨立的投資觀點和自己的核心能力。」楊林苑說道。還有投資人表示,現在很多Fund管理團隊都是代投出身,沒有風險管理意識,也沒有經歷過市場周期,投資策略存在嚴重問題。

另一個原因在於項目端的糟糕表現,一方面是公鏈應用落地推進緩慢,另一方面是創業者素質參差不齊。「17、18年很多人是為了圈錢在做項目,投機心理很強,實際上對行業和技術根本不了解。」Fundemental Lab 合夥人 Howard說,很多傳統VC當時進來投項目也是慘淡地離場了。

沙塔基金合夥人蔣濤則進一步表示,投資人與創始團隊過去很多情況處於博弈狀態,雙方利益不一致,很多項目會設置複雜的解鎖條款和幣價體系,出現團隊和投資人互割的情況。

據鏈捕手了解,由於長期慘淡的市場行情與投資業績,大部分Token Fund在19年底前就已經停止運營或者轉型其它業務,例如挖礦、Staking、借貸等,很少再進行投資業務。

與此同時,「Token Fund」這個名詞本身也成為混亂與不成熟的象徵,逐漸消逝在加密貨幣行業,但這並不意味著加密貨幣投資市場就此走向衰退。

越是殘酷的市場行情,越能驗證投資策略的可靠性,穿梭市場周期是對投資機構最大的考驗。在經歷過去幾年的慘淡行情之後,一批加密VC憑藉著DeFi領域的出色投資成績,開始以更加高階的面貌與姿態出現加密貨幣行業。

二、加密VC的崛起

加密VC機構與Token Fund在本質職能雖然並無兩樣,但作為行業兩個不同时期的代表,它們在投資策略等層面仍然呈現出不同的特質,最顯著的區別在於投資策略的轉變。

第一是投資類型偏好的轉變,從基礎設施為主到垂直應用為主,從全賽道覆蓋到DeFi賽道優先。 過去很多Token Fund都會優先投資公鏈等行業基礎設施,同時覆蓋遊戲、交易所、媒體、礦業、DeFi等賽道,但由於公鏈賽道競爭的飽和化以及多數應用落地情況不佳,很多 Token Fund過去的投資策略存在判斷失誤。

「我們原本認為遊戲與社交方向的落地應用前景不錯,但隨著時間的推移,它們的落地節奏相比預期存在較大差距。」蔣濤說。

因此,在最近一波行情湧現的頭部加密VC機構的投資佈局中,可以看出明顯的垂直賽道佈局策略,從19年開始大範圍投資DeFi項目,也在DeFi生態的發展中扮演了重要角色,奠定了如今的行業地位。

第二是地區偏好的轉變,從由國內投資為主轉向國外投資為主。 如今來看,大部分市場表現優異的項目都是國外社區主導的項目,國內項目的市場表現多以暴漲暴跌為主,甚至還被冠以「土狗」項目備受鄙夷,過去許多Token Fund的落寞一定程度上是由於重倉國內項目,而那些率先將投資觸角轉向國外項目的加密VC機構則享受到更多的發展紅利。

而除了認知層面外,這種分化也歸因於機構自身的海外渠道拓展能力。由於國內外信息割裂嚴重、溝通門檻較高,這對機構的專業化與團隊能力都是巨大的考驗,像Hashkey、分佈式資本等加密VC機構都會在美國等海外重要市場設立辦公室,專注於當地市場優質項目發掘。「國內的項目投資很多時候都顯得短平快,類似於看誰跑得快的遊戲。」Howard告訴鏈捕手,「我們一直以來都是投國外項目更多,投資回報率相對也會更高。」

第三,研究驅動型投資越來越多,許多加密VC機構都設有專門的研究機構,輔助投資團隊進行投資決策,這方面以近期頗為熱門的仟峰資本為代表,多篇行業研究報告引起行業大面積傳播,這背後則是該機構長期積累的研究方法論。

投研化則代表著VC機構們的專業化趨勢。「過去很多Token Fund都是幾個人湊班子,沒有一個法律實體,粗放式發展,但VC們會呈現機構化、專業化、規模化的特徵,二八現象也會越來越顯著。」Howard說。

加密VC機構的專業化還體現在募資來源方面。Token Fund時期大部分基金募資來源較為單一化,都是以幣圈人士為主,但如今加密VC機構的募資來源更加多樣化,家族辦公室、傳統行業的高淨值個人等角色都是重要來源。

在種種因素的作用下,許多頭部加密VC機構湧現出來,並成為加密貨幣投資行業的風向標。The Block在12月15日發布研究報告稱,通過對2020年總共873起與區塊鏈相關的投資交易進行分析,得出2020年最活躍的10家加密投資機構,分別是Alameda Research、Coinbase Ventures、CoinFund、ConsenSys Labs、Digital Currency Group、Dragonfly Capital、Hashkey Capital、NGC Ventures、Pantera Capital和Polychain Capital。

「加密VC在推動生態創新與資源合理配置方面發揮越來越大的作用。」蔣濤說,「但相比傳統VC機構,在資金管理規模、社會知名度、對社會的改造力等方面,還是有很大的差距。」

當然,這種尷尬境況並不是加密VC機構單方面可以解決的,也要取決於區塊鏈行業的發展狀況,而隨著今年加密貨幣市場的良好表現,加密VC機構們的主流化或許也將進一步加快步伐。