加密支付卡亂紀元,一場難以持久的生意經?

作者:Web3 農民 Frank

你手裡現在有多少張「U 卡」?

從早期的 Dupay、OneKey Card,到交易所 Bitget 和 Bybit 推出的 Card,再到 Infini、Morph 和 SafePal 的加密支付卡服務,甚至 Coinbase、MetaMask 也紛紛入局,今年以來,瞄準 PayFi 敘事的加密支付卡(U 卡)幾乎成了 Web3 項目方的標配。

在新一輪玩家跑馬圈地之下,各類 U 卡的宣傳推文和評測信息鋪天蓋地,一度讓人回想起當初滿大街五顏六色的共享單車,琳瑯滿目的選項也讓市場的關注點從可用性發散,逐漸細化為註冊/使用門檻、費率等維度的對比選擇,試圖在「卡海」中找到性價比之王。

只不過,若拉長時間維度觀察,會發現 U 卡賽道表面繁榮,依舊無法掩蓋其底層的脆弱性。說白了,一張 U 卡的生命周期,有時不見得比一些 meme 幣更長:跑路、關停、卡片置換的案例不勝枚舉,上輪浪潮中的大多數加密支付卡玩家早已銷聲匿跡。

原因也簡單,安全合規,始終是懸在所有 U 卡頭頂的達摩克利斯之劍。除了高度仰賴渠道銀行的加密業務合規意願,U 卡本身亦存在天然架構缺陷------資金池托管權在服務商手裡,這對運營能力和道德水準都是極大的考驗,合作銀行和服務商任何一方出現問題,用戶就可能成為無辜的炮灰…

而對當下的「百團大戰」而言,U 卡們底層的費率成本大多趨同,用戶體驗往往依賴於補貼、高息等措施,但這些短期的激勵手段明顯並不能構建起真正的長期競爭力,一旦補貼退坡,面對同質化的綁卡消費服務,用戶很難講會對哪一家品牌有長久的忠誠度。

因此隨著傳統 U 卡模式逐漸暴露天花板,一些加密支付卡服務開始湧現出新的變數,從理財、銀行賬戶等多維度開展一些有意思的嘗試:

譬如明星項目 Infini 的「卡+理財」形態 ,通過鏈上 DeFi 配置,為用戶存入的 Crypto 資產提供托管生息收益;老牌錢包 SafePal 的「卡+銀行賬戶」形態,允許用戶真正持有個人實名的瑞士銀行賬戶,實現歐元/瑞郎框架下的海外券商/CEX 出入金體驗。

客觀來講,未來更寬泛的「卡+」服務能否真正走出周期、成為例外,目前仍有待市場進一步檢驗,但可以肯定的是,只有那些能夠在安全性、合規性和用戶體驗等方面取得平衡的加密支付卡項目,或許才有可能在這場「亂紀元」中打破「短命」的魔咒。

加密支付卡,難言「常青樹」

U 卡們,為何能從一個小眾賽道,搖身一變成為人人爭搶的「香餅餅」?

背後無非兩個核心原因。

首先,似熊還牛實猴(寫作時是「熊市」,發布時是「牛市」,看到此文時是?)的大背景下,加密支付卡反而是一個既賺吆喝又賺流量的好生意:不僅具備清晰的盈利模式和穩定現金流,還能顯著提升用戶活躍度和社區黏性。

畢竟 Web3 玩家尤其是中國大陸玩家,最大的痛點之一便在於出入金:如何將手裡的 Crypto 直接用於日常消費支付,如果將手裡的 Fiat 合規便捷地轉換為 Crypto,一直是天然具備強需求的落地場景。

所以對急需拓展業務邊界的 Web3 項目來說,無論原本是否與 PayFi 賽道強相關,幾乎都樂於切入這一賽道,這也使得 U 卡成為一眾 Web3 項目眼中罕見的「確定性生意」和最好的業務拓展口子。

其次,除了市場需求,加密支付卡入局發行門檻不高,也是吸引眾多項目方的重要因素,它們通常由 Web3 項目方(譬如文初提到的 Infini、Bybit)與傳統金融機構(銀行等發卡機構)合作發行,呈現「卡組織 - 發卡機構 - Web3 項目」的三級架構。

以市面上常見的萬事達 U 卡為例:

- 卡組織:就是萬事達,其分配的卡 BIN 號段(銀行卡前六位數字)是支付體系的核心資源,直接由卡組織授權給一級發卡機構(如持牌銀行、電子貨幣機構);

- 一級發卡機構:像新加坡的 DCS 銀行(DeCard)這類持牌金融機構,負責合規層面的資金存管和卡 BIN 管理;

- Web3 項目方:作為二級發卡商,它們無法直接獲取卡 BIN,只能通過與一級機構合作,獲得技術層面的授權,負責用戶端的產品設計和運營;

其中一級發卡機構在整個鏈條中扮演關鍵角色,負責與卡組織對接,掌握消費數據,處理風控事務,如凍結、封卡等,Web3 項目方則專注於品牌建設和用戶運營,構建流量轉化的商業模式。

只不過風險點也在於此,二級發卡商一旦被舉報存在違規行為(如洗錢、資金流向不明等),卡組織或監管機構可能直接處罰,即使沒有直接違規,部分銀行也可能因監管壓力或風控考慮,收緊合作口子。

這導致相關 U 卡服務隨時面臨關停風險,也解釋了為什麼那麼多湧現出來的「U 卡」項目,能挺過一年半載的都少之又少。

當然,還有一個更深層的問題,就是資金安全風險,因為在此架構下,絕大多數 U 卡本質都是先充值後消費的預付卡,用戶先向項方充值資金,獲得的僅是基於充值記錄的「消費額度」,而非真實資產的獨立托管。

這與我們熟悉的健身卡、超市充值卡並無二致,譬如假設你在某健身房花 5000 元辦理了一張儲值卡,資金直接進入健身房的銀行賬戶,健身房承諾你每次消費從卡內額度扣除,但卡內並無獨立存放的 5000 元現金,而是與其他會員的充值資金共同構成一個「資金池」。

那健身房可能用這筆資金池的錢支付房租、購買器材,甚至投資其他分店,但若某一天健身房因經營不善倒閉,或老闆卷款跑路,你的儲值卡額度就會變成「廢紙」,因為你從未真正擁有過「屬於自己的 5000 元」,只是擁有對健身房的「債權」。

U 卡也同理,你充值 100 USDT/USDC,是直接轉入二級發卡商控制的鏈上統一資金池,而每個用戶所獲得的 U 卡「法幣額度」,只是項方根據充值情況在發卡機構開設的公司賬戶下的子賬戶,僅用於支付結算,卡內並無實際法幣存款------你可以用於消費,但無法進行自由轉賬。

換句話說,用戶充值的 Crypto 資產大多直接流入項方鏈上賬戶,而非真正的銀行賬戶體系,對應的法幣端並未為用戶獨立開設同名賬戶,只是通過統一賬戶分配消費額度,而你的「額度」本質只是一串數字,它能否兌現,完全取決於平台的生存能力和兌付意願。

這種模式意味著整個體系的安全與穩定,幾乎完全依賴項方的道德水準和風控能力。

當沉澱的用戶資金達到一定規模,若項方出現道德風險(如挪用資金、卷款跑路),或風控失效(資金鏈斷裂、黑客攻擊、無法應對大規模擠兌),用戶資產都將面臨損失乃至無法追回的風險(網上 U 卡跑路案例層出不窮)。

目前市面上,無論是交易所推出的 U 卡產品,還是明星口碑項目的加密支付卡,絕大部分都屬於預付卡,所以很難做成長期生意,當然有良好信譽和合規能力的平台發行的 U 卡,能在一定程度上降低風險。

「卡+」服務:加密支付卡的新變數?

正因如此,越來越多項目方已不再滿足於單一的 U 卡服務,而是積極尋求向更具金融屬性和長期價值的方向轉型。

譬如 Bitget 和 SafePal,便通過投資具備金融牌照的加密友好型銀行(如 DCS、Fiat24),不再聚焦單純的「U 卡」業務,而是著手佈局「卡+銀行賬戶」的綜合金融服務體系,跳出單一消費工具的業務範疇。

以 SafePal 為例,2024 年初披露戰略投資了瑞士合規銀行 Fiat24,並於去年底正式推出了面向包括中國大陸用戶在內的個人瑞士銀行賬戶及聯名萬事達卡服務,筆者也實測體驗了這一「U 卡之上」的服務形態。

簡單來講,這種「非 U 卡」模式最大的優勢,在於從根本上解決了傳統 U 卡存在的資金安全問題------用戶直接持有同名銀行賬戶,資金進入真實銀行體系,而非存放於項方的資金池,有效降低了跑路、擠兌和兌付等風險。

即便極端情況下 Web3 項目本身出現問題,用戶依然可以通過銀行體系獨立提取資金,這種資金獨立性與安全性,是傳統 U 卡模式所無法比擬的。

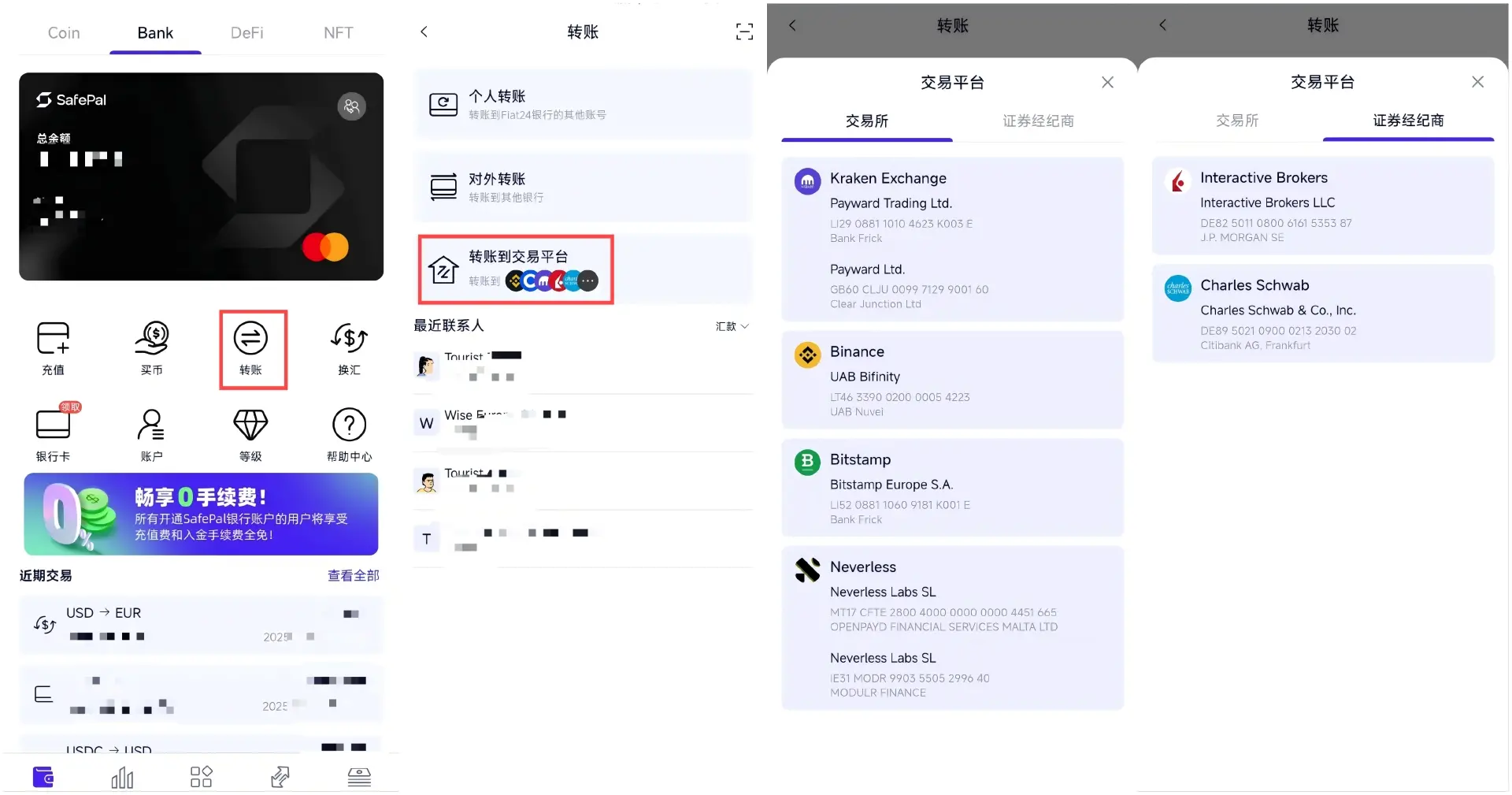

更重要的是,這一模式打通了更廣泛的出入金通道,某種意義上實現了 TradFi 與 Crypto 世界的無縫連接:仍以 SafePal \& Fiat24 的銀行賬戶服務為例,用戶不僅可以通過個人銀行賬戶完成海外券商(如盈透證券、嘉信理財)和 CEX 的自由出入金,還能通過 Wise(歐元 SEPA 轉賬)等通道,將資金轉回支付寶/微信或國內銀行,實現鏈上鏈下的資產流動閉環 (延伸閱讀《SafePal 實用手冊:轉賬匯款、出入金券商 /CEX,打通 Crypto 與 TradFi 的最全指南》)。

相比之下,大部分 U 卡產品仍停留在補貼與費率競爭階段。以 Bybit 為例,其通過高比例返現策略吸引用戶,但 10% 甚至更高的返現已意味著費率競爭接近極限,一旦補貼退坡,同質化嚴重的產品體驗無法留住用戶,更遑論構建真正的品牌忠誠度。

這種結構性矛盾使大多數純 U 卡產品注定難以穿越周期,而更寬泛的「卡+銀行賬戶」模式,或許才是少數項突圍破局的方向。

筆者也梳理了當前市場有良好信譽的加密支付卡產品,針對實際使用過程中的註冊開戶門檻、費用結構及合規功能性進行粗略對比:

從這個對比可以直觀看出,目前 SafePal 所採用的「卡+銀行賬戶」模式,在資金安全、費率和功能性上均有顯著優勢,尤其是在合規性和實際出入金場景的支持能力方面,構築了難以被簡單複製的競爭壁壘。

加密支付卡表面上拼的是費率補貼,實則比拼的是誰能掌握真正稀缺的合規資源和金融基礎設施,唯有掌握牌照和銀行級資源的玩家,才有可能在亂紀元中笑到最後。

從「U 卡」到「卡+銀行賬戶」的新敘事曲線

2025 年開始,Web3 支付某種程度上迎來了它的敘事轉折點。

最大的不同,就在於以往整個賽道大多專注於 2B 企業服務的加密支付解決方案,如今越來越多頭部機構則開始進軍 2C 消費場景,最具代表性的案例便是 OKX 新推出的 OKX Pay,也是直接切入個人支付市場,以自身的流量和生態優勢開打大眾市場。

從發展趨勢來看,「純 U 卡」模式的出局只是時間問題,市場已逐步從單一支付工具向綜合資產管理工具演進,畢竟 U 卡僅實現「消費終端觸達」,卻無法構建資金流轉的完整生態閉環------譬如當用戶需要向盈透證券匯款入金時,99% 的 U 卡只能沉默。

所以超越單純的消費卡定位,將儲蓄、投資、匯款等功能一體化整合,才能抓住新的敘事曲線。

就像 SafePal\& Fiat24 的玩法,允許用戶通過歐元賬戶直接入金盈透證券炒股,還能借助 Wise 等工具自由匯款至支付寶,實現鏈上鏈下的資金自由流動,讓 Crypto 錢包具備近乎全功能商業銀行賬戶的能力。

從這個角度看,Web3 錢包天然具備加密資產管理能力,本身就是最理想的 PayFi 服務載體,這也是 OKX Pay 和 SafePal 等加速推進「卡+銀行賬戶」模式的根本原因,它們試圖提供的是一種融合虛擬卡便捷性、合規銀行賬戶安全性,以及去中心化特性的全新資產管理體驗:

用戶可以通過非托管錢包享受去中心化特性,也能借助 Visa 和萬事達網絡進行全球消費支付,同時又能享受接近傳統銀行的金融服務(轉賬、匯款、出入金),卻依然保留了加密資產的靈活性。

未來,當加密資產進一步融入全球金融體系,這種模式或許才是真正能實現大規模用戶增長的終極解法。

而從「U 卡」到「卡+銀行賬戶」的演進,已經清晰展現了加密支付卡的破局之路------找到一條新的敘事曲線,從單一的消費工具,轉向綜合性的資產管理入口。

未來的競爭,將不再是誰給的返現更多,而是誰能真正打通 Crypto 與 TradFi 的最後一公里。這個市場最終屬於那些能夠建設金融基礎設施、具備合規資源的長期主義者,而非短期套利的流量玩家。

寫在最後

回到最初的問題:加密支付卡,能否成為一門可持續的生意?

所謂「短命」,本質上反映的是商業模式的內生性缺陷------過度依賴補貼驅動,缺乏合規護城河和真正的用戶黏性,當補貼退潮、監管趨嚴,這場看似熱鬧的遊戲就自然會走向終局。

但這並不意味著故事會就此結束。

換句話說,「短命」未必是宿命,但要想「長青」,必須重新講出一套符合金融本質、能夠穿越周期的新生意經。