ビットコインは通貨ではなく、新しいタイプの金融ゲームです。

この記事はCryptoYC Labsからのものです。

JP Koningはブログ記事を発表し、彼は上記の2つの旧時代(メール時代)における連鎖手紙が持続的に繁殖できないメカニズムの弱点をまとめました:信頼の問題(Problem of Dishonesty)、非代替性の問題(Problem of Non-Fungibility)。この記事では、ビットコインが現在の新しい「連鎖手紙」として、これらの問題をどのように完璧に解決しているかを論証します。

連鎖手紙、人間関係ネットワークに基づく階層型ゲーム

まず、ゲームをしましょう。このゲームは「連鎖手紙」と呼ばれます。(Chain Letter)

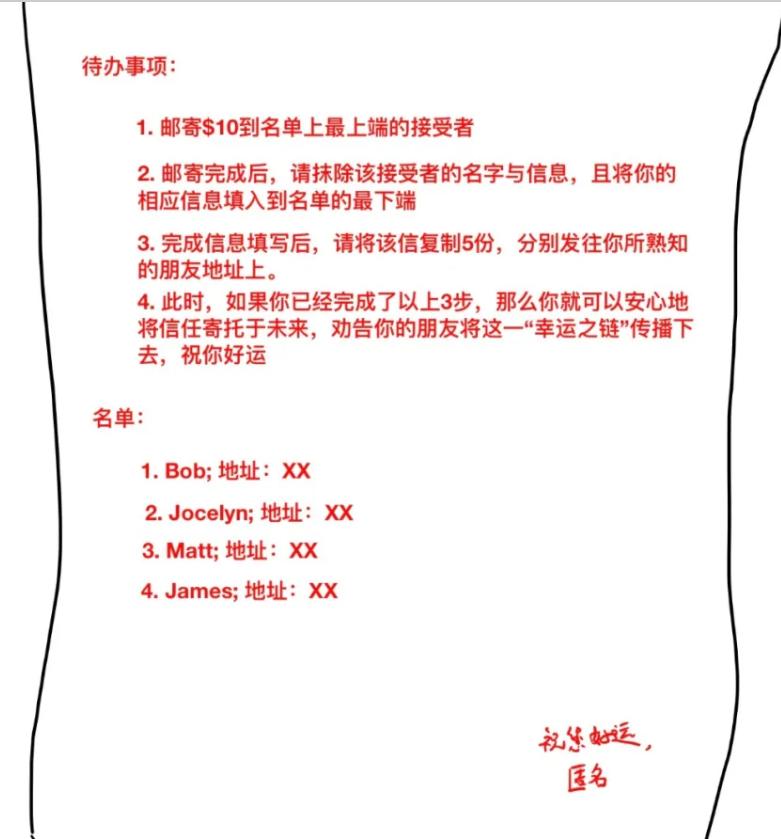

ある日、あなたが次のような手紙を受け取ったとしましょう。「こんにちは、これは『未来』からの手紙です。もしあなたが誠実に以下の要求に従って行動すれば、近い将来、あなたは補償を受け取り、倍増のリターンを得ることができます。だから、あなたの『未来』に大胆に投資してください。」その後、手紙の裏面には、次のようなタスクとリストが見つかります。

実際、多くの人は最初からこの手法に乗り気ではないかもしれませんが、たった10ドルのことですから、どれほどの犠牲でしょうか?中には賭けてみようと思う人もいて、実行するでしょう。しかし、少し賢い人は気づくでしょう:潜在的な利益は計算可能であり、チェーンが広がるにつれて、このリストは自動的に縮小し、あなたの名前が最上部に現れ、他の人からの送金を受け取ることになります。それなら、潜在的な利益を計算してみましょう。

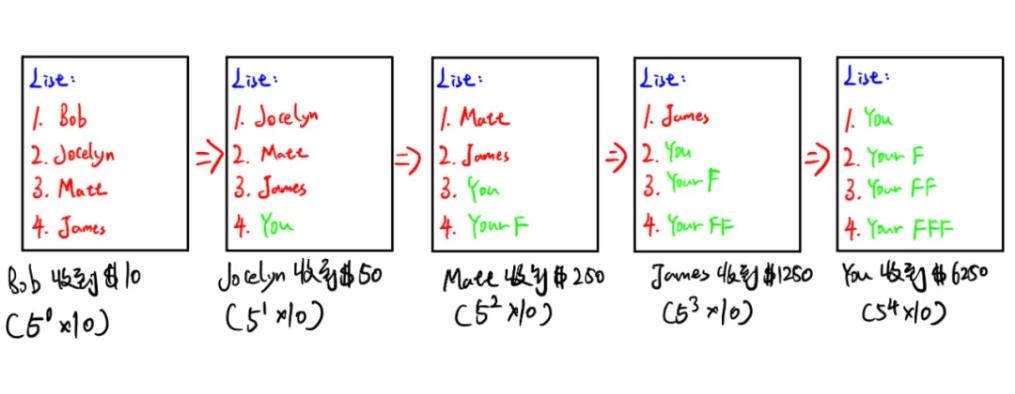

最初に受け取ったリストは、Bob、Jocelyn、Matt、Jamesの4人の無関係な人々で構成されています。ゲームのルールに従って、Bobはあなたからの10ドルを受け取りますが、Jocelyn、Matt、Jamesはどうでしょうか?あなたが自分の名前を最下部に置くと、あなたの手紙を受け取った5人の友人は、2番目のリストに従って、それぞれJocelynに10ドルを送金します。つまり、利益は50ドル(5^1 X 10)です。

同様の計算により、Mattは合計25人の見知らぬ人から10ドルを受け取ることになり、利益は250ドル(5^2 X 10)です。そしてJamesは125人の見知らぬ人から10ドルを受け取り、利益は1250ドル(5^3 X 10)です;最後に、あなたがリストの最上部に到達したとき、あなたは625人の見知らぬ人から10ドルを受け取り、利益は6250ドル(5^4 X 10)です。

ここまで来ると、あなたは驚くかもしれません。たった10ドルを使っただけで、潜在的に6250ドルの利益を得ることができるのです。この余分なお金はどこから来るのでしょうか?これはどうやって起こるのでしょうか?2番目のリストから始まると、あなたの友人(Your F)がMattにお金を送ります。

次のラウンドでは、あなたの友人の友人(Your FF)がJamesにお金を送ります。そして最後に、あなたがリストの最上部に到達したとき、それはあなたの友人の友人の友人があなたに6250ドルを送ることになります。

そうです、これは625人の見知らぬ人からの資金調達であり、それ以外には追加の価値は生まれません。彼らもあなたと同じように、小さな投資で大きなリターンを得ようとし、このゲームに参加しています。

しかし、最も重要なことは、このゲームはゼロサムゲームのルールに基づいているということです。言い換えれば、あなたの利益は必ず他の人の損失であり、個々のプレイヤーにとっては、たった10ドルの損失で、最終的にはゲームのルールによって、強力な上向きの虹吸効果(Trickle-Up Effect)が形成され、リストの上部にいるプレイヤーに倍増の利益をもたらします。

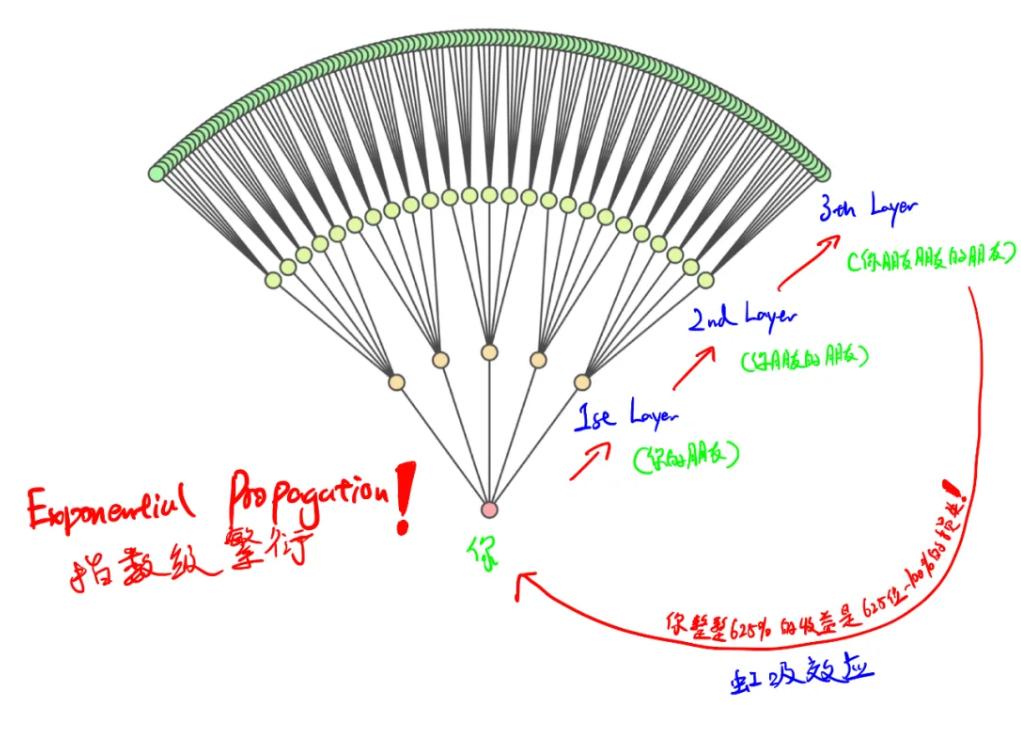

これは5を底数とした指数的な繁殖です!しかし、この恐ろしい繁殖過程は2つの重要な仮定に基づいています:

受信者が自発的にゲームに参加し、信頼コストが無視され、つまり信頼コストがゼロであること;

各ゲーム参加者がルールに従って名前を削除し、メールを送信し、誰も私的にリストの順序を変更して自分が早く利益を得て退場することがない、つまり誰も不正をしないこと。

もしこの2つの仮定がなければ、現実の連鎖手紙はすぐに繁殖を停止します。つまり、後続の人が投資せず、伝播のチェーンが途切れれば、チェーンは断裂し、早期参加者が利益を得て、後期参加者が損失を被ることになります。

一方で、前者の仮定は、このゲームの運営が個人の信用ネットワークに大きく依存していることを示しています。つまり、私がその伝播者であれば、私は必ず利益の動機(Profit Incentive)を持って、周囲の友人にそれを信じさせ、自分の将来の利益を保証する必要がありますが、これは一定の確率性を伴います。もう一方で、後者の仮定は、ゲームのルールが壊れやすいことを示しています。友人をゲームに参加させることができても、彼らが不正をせず、私の名前をこっそり削除して自分の名前に変えることを保証することはできません。

JP Koningはブログ記事を発表し、彼は上記の2つの旧時代(メール時代)における連鎖手紙が持続的に繁殖できないメカニズムの弱点をまとめました:信頼の問題(Problem of Dishonesty)、非代替性の問題(Problem of Non-Fungibility)、そしてビットコインが現在の新しい「連鎖ロック」として、これらの問題をどのように完璧に解決しているかを論証しました。

- 信頼の問題(Problem of Dishonesty)

連鎖手紙において、この問題は、特定の人々が手紙のリストを悪意を持って改ざんしたり、リスト内に虚偽の情報を作成してより多くの資金を集めたり、あるいは誰かが資金を送信せずに手紙を転送して利益を得ることを意味します。これらはすべて、個別のノードからの信頼の欠如に起因する行為です。

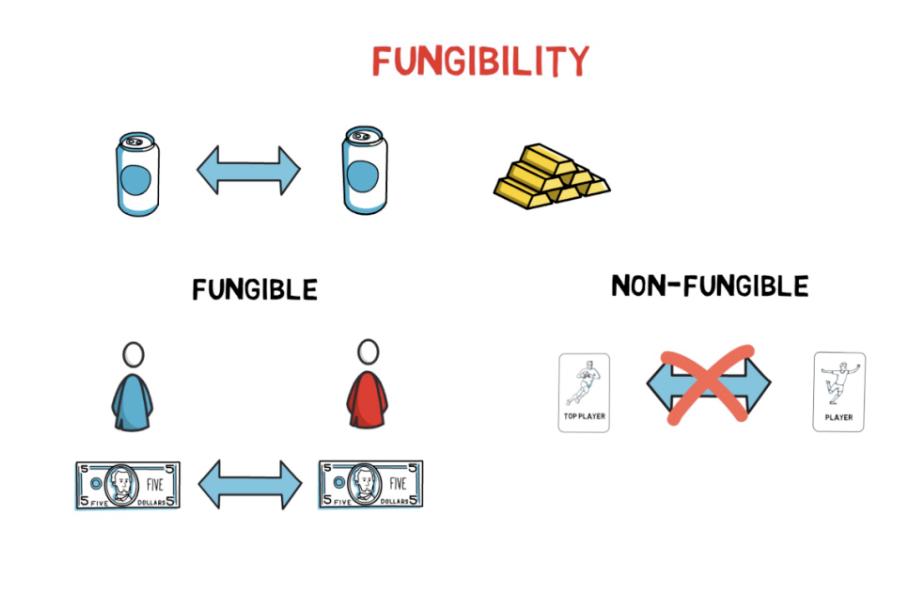

- 非代替性の問題(Problem of Non-Fungibility)

同様に、私がリストの上部にいるとき、私は最も安全で最も早く利益を得ることができます。言い換えれば、下の階層に行くほど、参加者は連鎖手紙の断裂に遭遇する可能性が高くなり、失敗する確率が高くなります。したがって、ここには階層的なリスクプレミアムがあります。同時に、私はこの順位を他の人に転売して利益を得ることはできません。つまり、非代替的(Non-fungible)であり、市場を作ることもできず、ただ耐えて上層に到達するのを待つしかありません。

それにもかかわらず、「連鎖手紙の最大の技術的利点は、その非中央集権性にあります。各ノード、または参加者は、連鎖手紙を受信、コピー、更新、配布、マーケティングする責任を独立して負っています。中央の計画者がいなければ、当局はその伝播をほぼ阻止することは不可能です。」しかし、この2つの致命的な弱点により、新しい参加者が少なくなり、遅れて参加する人や低い階層にいる人は、初期投資を失うことになり、チェーンは破壊され消失します。

したがって、連鎖手紙は人間関係ネットワークに基づく階層型ゲーム(Hierarchical Game)と呼ぶことができます。

ビットコイン、価格順位に基づく非階層型新金融ゲーム

ビットコインに戻りましょう。

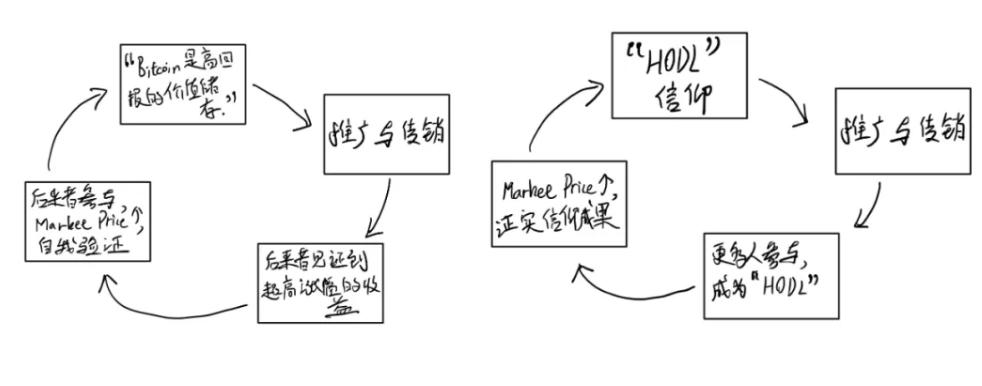

ここまで来ると、ビットコインの信者がよく言うHODL(hold on for dear life)すなわち「長期保有してください」と、上記の連鎖手紙の参加者とどれほど似ているかがわかります!したがって、次の記事では、金融ゲームの視点から、ビットコインの内在的な価格論理を再分析し、皆がそれを「通貨」と見なす迷信を打破します。

18年、JP Koningは中央銀行学を長年研究している人として、ビットコインが連鎖手紙に非常に似ていることに早くから気づきました。もちろん、連鎖手紙は、その非常に強い感染力と資金調達能力のために、早くから多くの政府によってポンジスキームやピラミッドと同じカテゴリーに分類され、禁止リストに載せられました。それらの共通点は、ゼロサムゲームであり、参加順序によって分配が決まり、優劣のある階層があり、早期参加者が後期参加者を食うルールです。

連鎖手紙における信頼の問題は、実際には対応する二重支出問題に相当しますが、これまでのところ、マイナーがチェーン上のデータの安全性を保証する中で発生したことはありません。しかし、非代替性の問題に関しては、ビットコインは全く異なる解決策を提案しました。ビットコインは、最初からピアツーピアの決済システムとして設計されており、保有、送金、取引の機能を備えています。この過程で、私の1 BTCとあなたの1 BTCは完全に同じ属性を持っているため、BTCは代替可能性(Fungible)を持っています。

この決済システムは巨大な飛行機のようなもので、飛行機の「座席」は早くから製造されており(座席は2100万のビットコインという恒常的な数量)、各座席の物理的性質は等しく、売買が許可されています(購入して保有すること、つまりBTCの数量とそれに対応する公開鍵はブロックに書き込まれています)。

このシステムは最初、法定通貨(Fiat Currency)と同様に、実際には内在的な価値(Intrinsic Value)が存在しません。あなたがある価格で購入して保有すると、システムは自動的にあなたの「座席」をロックし、単なる変更不可能なコードの一部に過ぎません。そして、これらはあなたが購入した価格とは全く関係ありません。

そうです、あなたが購入した価格はこの決済システムとは全く関係がなく、あなたの価格は市場参加者によって共同で決定され、集団的な将来の利益期待を反映しています。したがって、ビットコインの初期には、ゲーム参加者が少なく、ビットコインはほとんど無価値でした。なぜなら、集団が構成する利益期待が非常に低かったからです。(2010年5月、プログラマーのLaszlo Hanyeczは1万BTCを使って、約20ドルのPapa Johnのピザ2枚を購入しました。)

もちろん、BTCには「座席」において一等、二等の区別はなく、即時購入力によって決まる階級の違いだけです。

ビットコインは投資ツールとして、株式や債券とは本質的に異なります。株式には配当があり、社会的に公正な基本価値(Fundamental Value)があり、企業の将来のキャッシュフローの割引後の現在価値に反映されます。基本価値に基づく市場の変動は投機的価値(Speculative Value)です。

同様に、債券には法的拘束力のある利息償還の約束があり、その基本価値も債権者のキャッシュフローの割引に基づいています。しかし、ビットコインは債務ではなく、金のように債権者のない資産です。価値投資の父、本ジェイミー・グレアムが言ったように:「短期的には、市場は投票機(Voting Machine)ですが、長期的には、重さを量る機械(Weighing Machine)です。」

ビットコインにとって、企業のように基礎価値を反映する自己資本再生能力は存在せず、純粋な投票機(Voting Machine)です。

それは投資家自身が提供する資金以外には、絶対に他の収入源がありません。したがって、それはまるで連鎖手紙のようなゼロサムゲームの金融ゲームです:初期の購入者の利益は後の投資者の利益に基づいており、誰もが崩壊する前に幸運にも現金化したいと思っています。私の見解では、BTCは100%のゼロサム投票機であり、世界初の誰もが簡単に参加できる巨大な「ケインズ美人コンテスト」(Keynesian beauty contest)です!

そのため、新しいSECの議長Gary Genslerが言ったように:「ビットコインは、分散型プラットフォームを検証するためのインセンティブとしてマイニングが始まったときに存在しました…それは証券ではありません。」(Bitcoin came into existence as mining began as an incentive in validating a distributed platform…is not a security.)

明らかに、BTCは1つの会社によって発行され主導される仮想通貨ではなく、商品であり、資産および権利のようなものです。規制方針において、仮想通貨は実用トークン(Utility Token)と証券トークン(Security Token)に分けられ、区別基準として認識され、将来的にICOをさらに規制することになります。

しかし、たとえBTCが商品になったとしても、なぜビットコインの価格動向はこれほど急激なのでしょうか?ビットコインピザの日(Bitcoin Pizza Day)から10年が経過しましたが、Papa Johnは今でも世界中で営業していますが、BTCは6万ドルにまで上昇しました。その時価総額は17年前の100億ドル未満から、19年には1000億ドル、20年の下半期9月には2000億ドルに達し、今年4月のピークには1兆ドルに達しました。

世界にはビットコインの価格上昇率に匹敵する資産は存在しません。これについて、前述の飛行機の例を使って説明します。

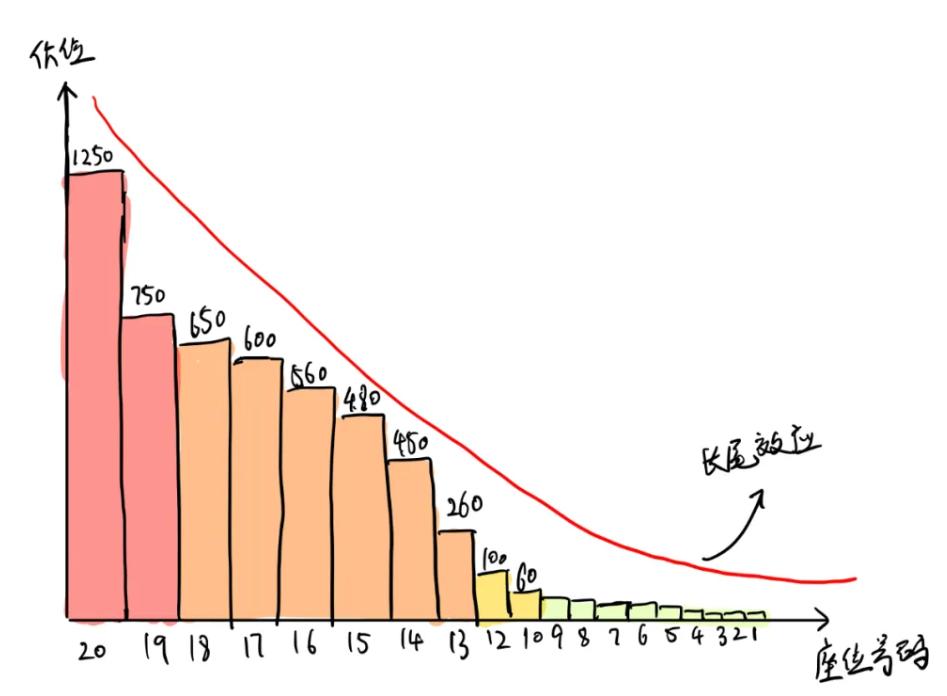

もしこの巨大な飛行機の総座席数が20席しかないとしたら、最初の10席の平均価格はおそらく20ドルしかないでしょう。10番目から12番目の席の平均価格は80ドルかもしれません。

この時点では、参加者が少なく、価格が低く、主な信者が保有し、推進しています。しかし、その後、ビットコインが一般の視野に入ると、「価値」が発見され(「ブロックチェーンは先進的な技術であり」、「安全で効率的な決済システム」)、12番目から18番目の席が大量の資金に奪われ、購入の平均価格は500ドルになるかもしれません。

さらに数年後、ビットコインは主流の大資本を引き寄せ(「ビットコインは徐々に成熟した価値保存のツール」、「インフレに対する高リターン資産」)、最後の2つの席の購入平均価格は1000ドルになるかもしれません。まず、この例は内部の価格論理を明確に描写するためのものであり、すべての人が長期保有者であるという仮定を含んでいます。保有がロックされると、資産の価格上昇の誘惑に耐え、BTCを売却しないということです。したがって、次のような図が得られます。

図からわかるように、最終的な市場価格が1250ドルに上昇したとき、新しい購入者がこの価格で購入すると、その平均資産の膨張程度は0のままですが、10ドルで特定の数量を購入したプレイヤーにとっては、その資産の膨張程度は125倍になります。

言い換えれば、もしあなたがビットコインが世界中で流行すると信じていて、優れた価格を得ることができるなら、思い切って購入してください!なぜなら、あなたの利益は常に後の人々の上に築かれるからです。早期参加者は特定の価格で購入し保有し、将来の利益期待を持ち、このゼロサムゲームのルールに基づくゲームでは、これらの利益期待は完全に後の参加者の入札によって決まります。

そして、この価格の大小によって並べられた棒グラフの中で、ビットコインは従来の連鎖手紙の階層型リストの順序を非階層型の価格順序に変えましたが、これは依然として早期参加者が後期参加者を食うゲームのルールであり、このゲームには非常に強い自己強化効果(The Self-Reinforcing Effect)とロングテール効果(The Long Tail Effect)が存在します。

これら2つの非常に特別な、私たちの時代に特有の効果は、このゲームのすべての取引に浸透しており、その狂った価格上昇と日常の価格変動は、ウイルスのように、より多くの局外者を引き込むことを促進します。

したがって、これは誰もがいつでも参加できるゲームであり、7X24時間のグローバルカジノであり、主権部門を排除したピアツーピアの決済ネットワークであり、価格順位に基づく非階層型新金融ゲームです。

あるいは、Zoltan Pozsarが「生まれ変わったドルのシルバー銀行」と表現したものです….そうです、あなたがそれをどう表現しようと、あなたがそれを嫌おうが好きであろうが、それは永遠にそこに存在し、その寿命は現実世界の牛市と熊市を軽々と超え、さらには主権国家の寿命よりも長いかもしれません。したがって、私にとっては、これは驚くべき発明です。

記事の最後に、JP Koningの言葉を引用してこの文章を締めくくりたいと思います。

「あなたはおそらく、ビットコインが電子現金として成り立つ原則は何かと尋ねるでしょう。ビットコインの創造者である中本聡(Satoshi Nakamoto)が行った最大のトリックの1つは、彼の発明が銀行券のようなものであるとみんなを説得することでしたが、実際には新しいゼロサム金融ゲームなのです。

ゼロサムゲームは非常に不安定であり、普遍的に受け入れられる交換媒体の基礎にはなり得ません。しかし、たとえそれが「安定した価格」の通貨として広く認識されていなくても、ビットコインには他の利点がないわけではありません。もし私たちがトランプの発明者に感謝するなら、私たちは同様に中本聡にも感謝すべきでしょう。」