Synthetixの利点と限界を整理する:DeFiの反発を牽引するのか?

原文タイトル:《The Case for SNX to go back to ATHs》

著者:Secret Salsa

編訳:0x9F、0x214、律動 BlockBeats

紹介

他のOG DeFiプロジェクトと同様に、Synthetixは過去数ヶ月間に暴落を経験し、多くの人々がsUSDの債務ポジションを慎重に管理できなかったために清算されました。実際、SNXの価格が崩壊する中で、追加のマージン要求に応じてSNXの担保を増やすか、sUSDの債務を返済する必要があり、担保比率を適切に保つ必要がありました。

Synthetixの債務モデルは常に二律背反のものでした:ブルマーケットでは、デジェンズはsUSDの債務を使用して他のトークンを購入したり、より多くのSNXを購入したりして、SNX担保ポジションに高いレバレッジをかけました。

SNXトークンの価格が上昇すると、追加のsUSDコストとより多くのSNXインフレ報酬がもたらされ、SNXの上昇を促進しました。しかし、市場がベアマーケットに転じると、債務はすべての投機家を殺しました。彼らは債務を賭けて負け、返済できず、SNXの級連清算を引き起こしました。

予想通り、SNXは歴史的最高値(28.53ドル)から現在の価格(2.93ドル)まで、90%の下落を記録しました。しかし、先月は88%上昇しました。

一体何が起こったのか?

Synthetixについてどのような意見を持っていても、彼らには最もハードコアなプロジェクトチームと、DeFiエコシステム全体で最も活発なDAOの1つがあることは否定できません。

sUSDの債務モデルにはいくつかの欠点がありますが、原子交換(Atomic Swaps)を実現できるなどの大きな利点もあります。これにより、巨大なクジラはSynthetixの合成資産(sUSD、sETH、sBTCなど)を使用してより良い価格から利益を得ることができます。

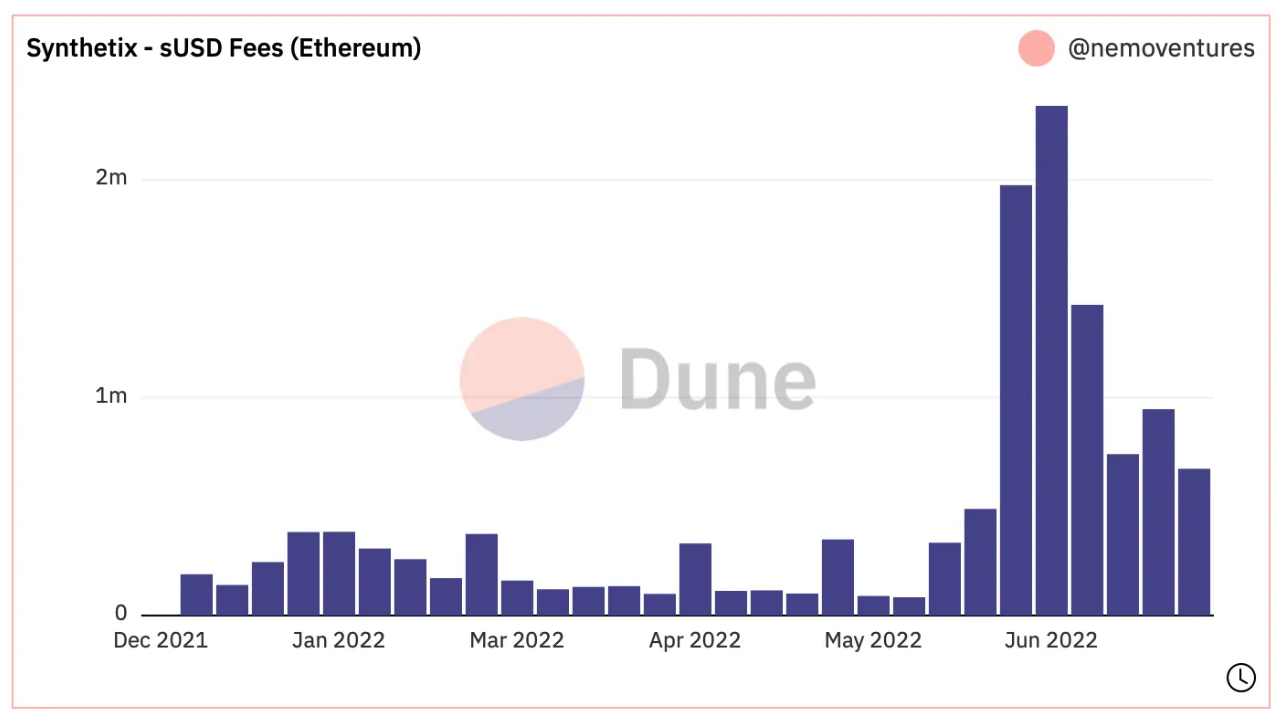

原子交換はすでに適用されており、Curve流動性プールや1inchなどのDEXアグリゲーターの存在により、毎週SNXステーキング者に巨額のsUSD収益をもたらしています。

さらに、SynthetixはsUSD無限流動性理論に基づいて構築された他のプロジェクトの分割を開始しており、大口トレーダーはSynthetixで取引を行うことができ、従来の金融市場のようにスリッページやスプレッド損失を被ることはありません。

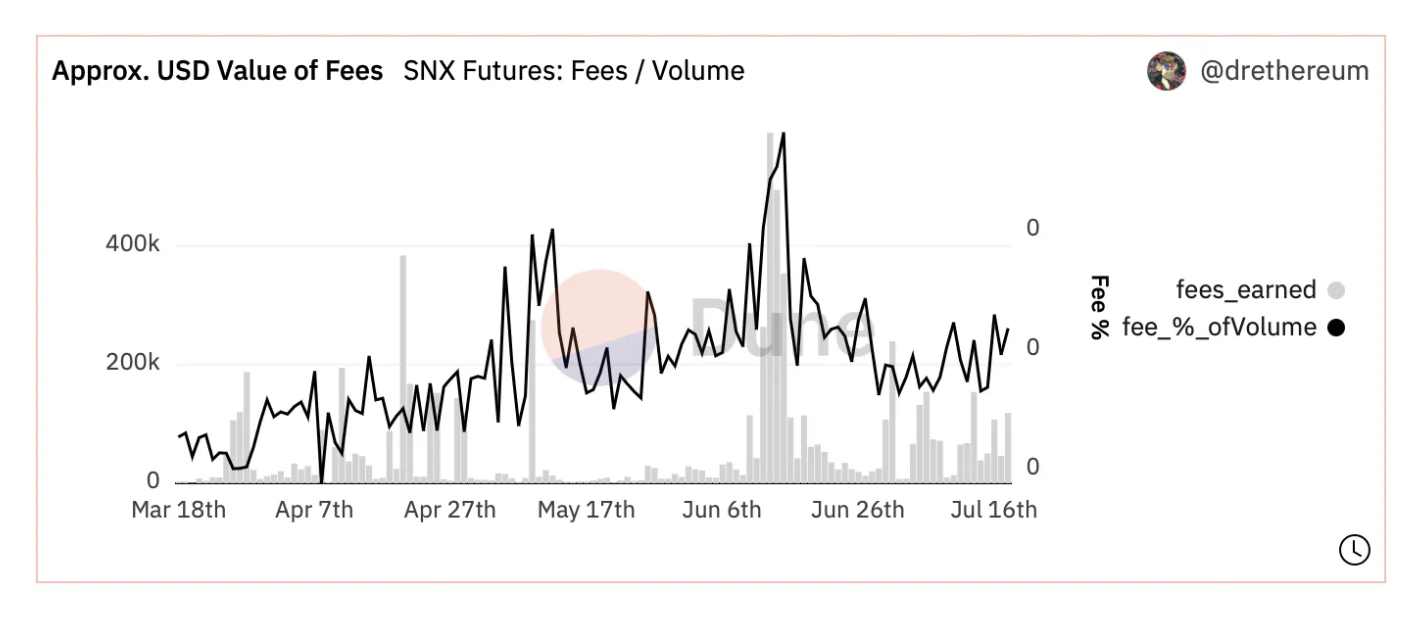

費用の観点から、SNXステーキング者にとって最も期待されるのはKwentaです。これはOptimism L2で先物取引を開始し、取引量が回復しています。また、SNXステーキング者に追加の収益をもたらしています。

したがって、ファンダメンタルズの観点から、これら2つの要因は最近の価格急騰が合理的であることを証明するのに十分です。

しかし、問題は、市場が安定したときにSNXが歴史的最高値に戻るための十分な動機があるかどうかです。なぜなら、Synthetixのアーキテクチャは非常に複雑で分散化されており、EthereumとOptimism L2の上にのみ構築されているからです。

SNXがATHに戻る理由

プロトコル層

過去数年間、Synthetixは常に変革の状態にあり、プロジェクトチームは決して現状に満足していませんでした:危機的状況に対処するために(初期のリーダーシップ)、または原子交換などの新しい機能やアイデアを実装するために。

Synthetixは合成資産取引のためのDEXとして始まり、簡単に言えばEthereum上に構築されたdAppです。

2023年にv3がリリースされる予定であり、このプロジェクトは他のプロジェクトがdAppsを構築し、その流動性を使用するためのプロトコル層として見なされるでしょう。使用されるほど、他のDeFiレゴとの統合が進むほど、生成される手数料が増えます。したがって、SNXステーキング者にとっては、さまざまな場所から集まる手数料をもたらします。

統合の観点から、SynthetixはOptimism L2上で最も先進的なプロジェクトでもあります。Optimismの成長に伴い、Synthetixも成長します。新しいプロジェクトがOptimismで立ち上がると、それらは流動性や活動量を高めるためにSynthetixを使用し、さまざまな方法で相乗効果を生み出し、Synthetixプロトコルの使用率を向上させます。したがって、さらに多くの手数料が生成されます。

Synthetix v3が稼働すると、PolygonやAvalancheなどの他のL2や可能性のある他のL1に迅速にデプロイできるようになります(DAOが価値があると考えた場合)。

汎用クロスチェーンブリッジ

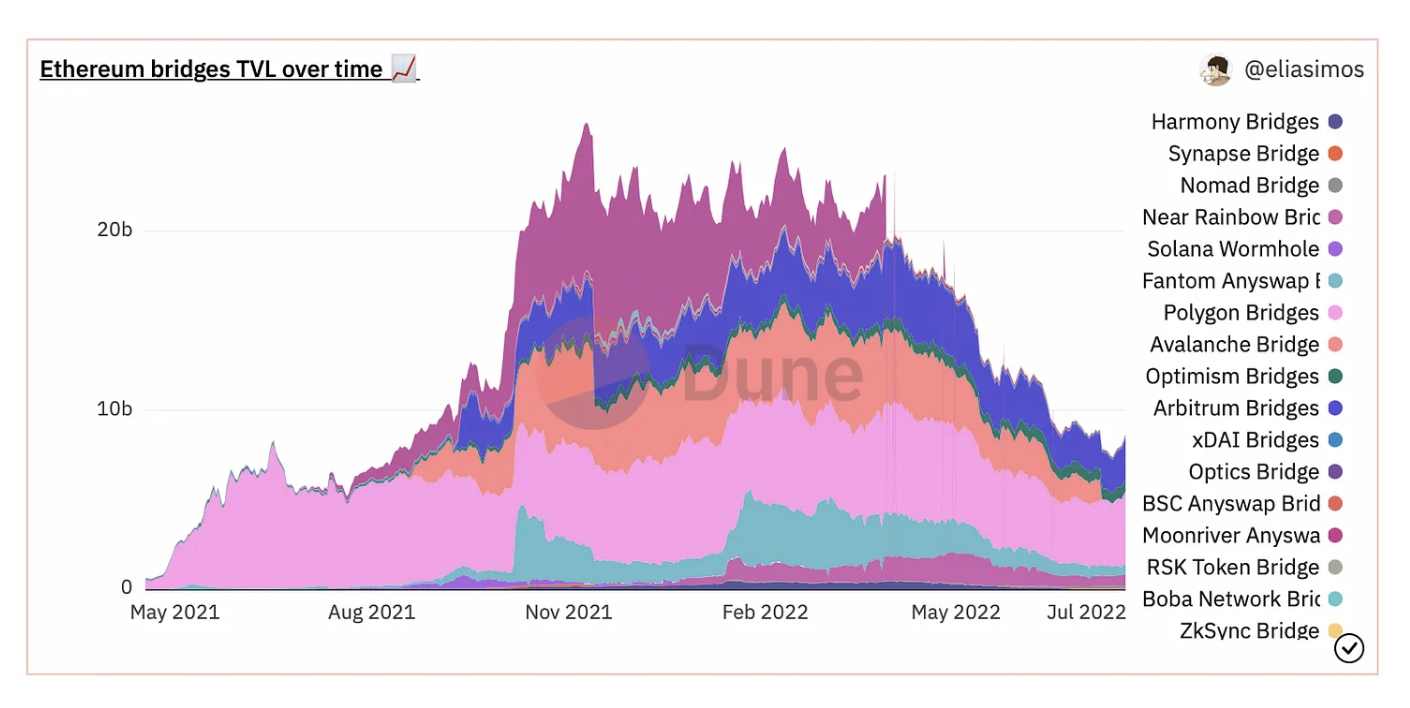

Synthetixが他のL1やL2にデプロイされると、それは汎用クロスチェーンブリッジまたは合成転送装置(Synth teleporters)として機能し、最も効率的な方法でトークンやステーブルコインをクロスチェーンで転送できます:流動性プールに依存して出入りする従来のクロスチェーンブリッジと比較して、Synthetixはより迅速で安全かつ安価に提供します。

KainはSIP-204の中で次のように説明しています:

「ほとんどのトークンクロスチェーンブリッジは、各トークンの「ネイティブ」ネットワークとして1つのネットワークに依存しています。これは、トークンがブリッジされると、ターゲットネットワークがそのトークンの「ラップ」バージョンを受け取ることを意味しますが、ネイティブトークンは依然としてソースネットワークのクロスチェーンブリッジコントラクトに保存されます。これは理想的ではありません。なぜなら、ターゲットネットワーク上の資産の価値を維持するために、クロスチェーンブリッジの安全性を常に保証する必要があるからです。これらのクロスチェーンブリッジのほとんどは、多重署名に依存して安全性を保証しており、ターゲットネットワーク上のすべての資産がリスクにさらされています。」

合成転送装置はクロスチェーンブリッジではなく、資産の焼却と鋳造を通じてクロスチェーン転送を実現する別のタイプのプロトコルです。

「これにより、各合成資産の総供給量が変わらず、同じ資産の2つのバージョンの安全性を保護する必要がなくなります。クロスチェーンメッセージングには通常2つの方法があります:1つはChainlinkが提供するクロスチェーン相互運用性プロトコルに依存する方法、もう1つは各ネットワーク上の転送者が生成した署名情報を使用して、他方の転送者にソース転送者が焼却した資産を鋳造することを許可する方法です。」

クロスチェーンブリッジ市場の展望は非常に大きく、現在のTVLは870億ドルで、ピーク時には240億ドルに達する可能性があります。Synthetixはさまざまなツールを導入することで、この市場で早くも一定のシェアを占めることになるでしょう。

強力な取引プロトコル

現物取引やレバレッジをかけた分散型取引は、かなりの間人気があります。トレーダーを引き付けるために、チェーンとプロトコル間で激しい競争が繰り広げられています。

これまでのところ、最も人気のある取引所はdYdXであり、現在は自社のStarkNetベースのL2で運営されています。

dYdXは分散型取引の中心であり、最近までそうでした。良い製品は確かに重要ですが、それだけではありません。良好なトークンエコノミクスも同様に重要です。

そうでなければ、ユーザーと保有者の間に摩擦が生じます。dYdXは「優れた製品 + 悪いトークンエコノミクス」の完璧な例です。dYdXの相対的な成功は、プロトコルがDYDXトークンの保有者やVCの大量のロック解除トークンを犠牲にして、トレーダーに寛大な取引インセンティブを提供したことに起因しています。

dYdXとは対照的に、Synthetixの製品とトークンエコノミクスは非常に魅力的です。これは、SNXステーキング者に毎週配当を通じて報酬を与えています。現在、APYは数週間にわたり100%以上を維持しています。

最も重要なのは、SynthetixはKwentaを搭載できるプロトコルであり、スリッページがなく、無限の流動性と完全にカスタマイズ可能な製品を提供するため、多くの他のチームもSynthetix上でデリバティブを立ち上げることを望んでいます。

再度強調しますが、SNXステーキング者はより多くの手数料を得ることができます。

二つの短所

sUSD債務

SNXをステーキングするためには、SNXをステーキングし、sUSDを鋳造する必要があることは周知の事実です(これはSynthetixプラットフォームに対するあなたの債務です)。一度SNXステーキング者になると、あなたはSynthetixのグローバル債務プールに身を置くことになります。

実際、SNXステーキング者にとって、彼らはSynthetixが提供する合成資産(sETH、sBTCなど)のポジションを持つトレーダーの対抗者です。これは、あなたの債務ポジションが変動することを意味し、トレーダーが利益を上げればあなたの債務が増加し、トレーダーが損失を出せばあなたの債務が減少します。

Synthetixの最初の考えは、トレーダーが平均的に損失を出す傾向があるため、Synthetixが利益を上げることでした。

したがって、トレーダーのポジションのオープンとクローズに伴って債務額が変動すると、あなたは市場の変動に完全にさらされることになります。

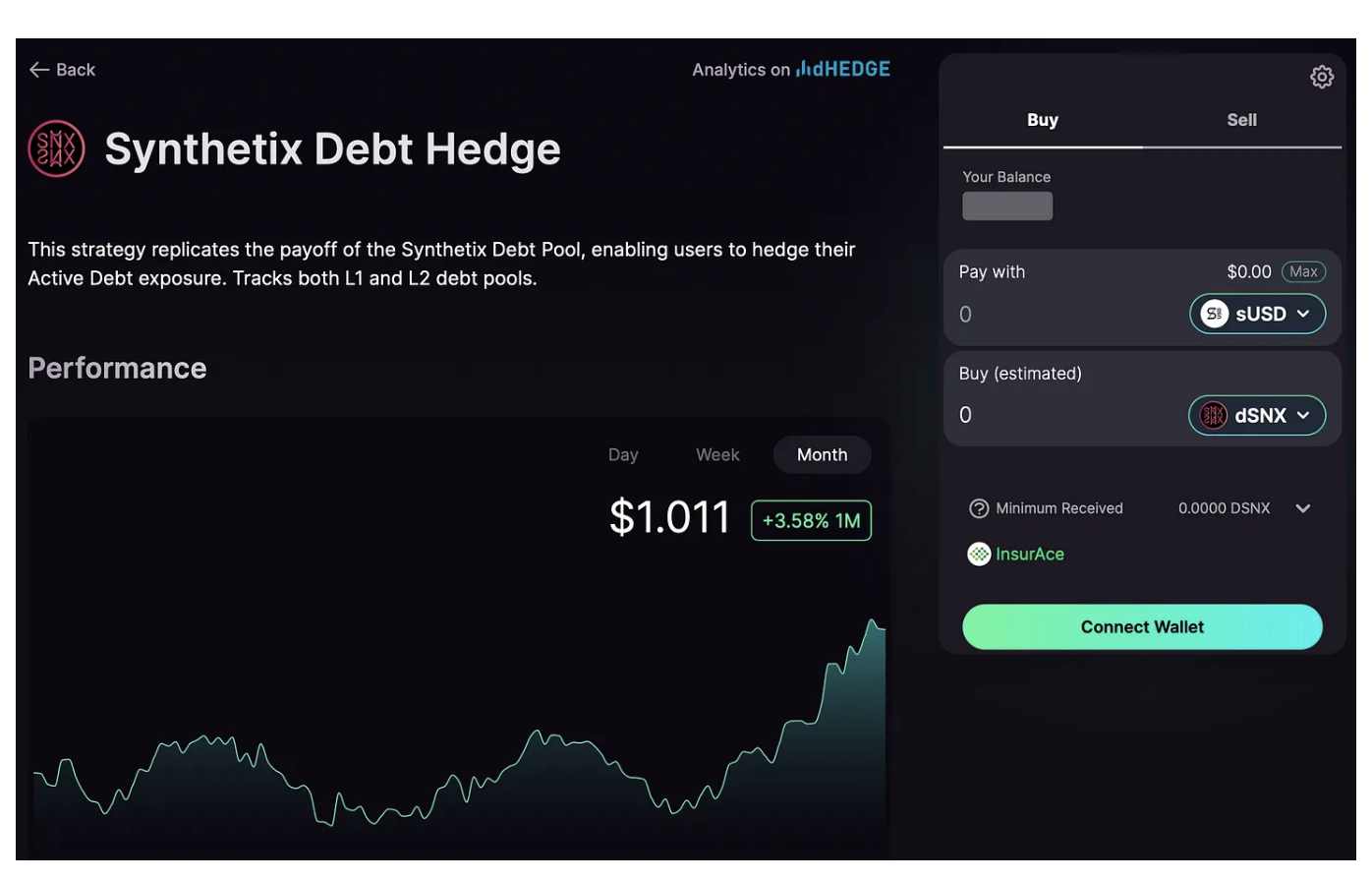

しかし、今ではdHedgeと彼らの分岐したTorosのおかげで、Optimism L2上の債務ポジションを完全にヘッジすることが可能です。Torosを使用すると、鋳造したsUSDを使用してdSNXを購入できるため、市場の変動の影響を受けず、債務が時間とともに増加することはありません。

実際、いくつかのSNXをステーキングし、1000枚のsUSDを鋳造すると、現在1000ドルの債務があり、取引活動に応じて変動します。債務を1000ドルに保ちたい場合は、1000ドルでdSNXを購入し、Torosがあなたのために債務プールをヘッジします。Optimismネットワーク上のToros dSNXプールはこちらからアクセスできます。

私たちの見解では、多くのユーザーがsUSD債務の概念や意味を完全に理解していないため、sUSD債務管理はSynthetixを使用する際の主な欠陥となっています。

現在、あなたは債務をヘッジでき、Synthetixはポジションを24時間管理したくないユーザーにとってより使いやすくなっています。

Optimism上のsUSD流動性

Do Kwonには「あなたの規模は規模ではない」という名言がありますが、Optimismでは特にそうです。

Optimism上のsUSD流動性は乏しく、大口のクジラがKwentaで取引を実行することはできません。

しかし、これは変わろうとしており、SynthetixはEthereumとOptimism間のsUSDクロスチェーンブリッジを立ち上げたため、今ではEthereumで大規模なsUSDを購入し、Optimismにブリッジして取引を開始できます。唯一の欠点は、OptimismからEthereumにブリッジバックしたい場合、7日間待つ必要があることです。合成転送装置はすぐには実現できません。

sUSDをブリッジする方法については、チュートリアルをクリックして確認してください。

リスク

主要なリスクはすでに周知の事実です:

- 規制:Gensler氏(米SEC委員長)が世界中のDeFiを規制し、Synthetixを狙う可能性があります。

- ハッカー/脆弱性:Synthetixは複雑なプロトコルであるため、ハッカーが脆弱性を見つける可能性があります。これは明らかに簡単ではありません。なぜなら、Synthetixは安全性に多額の資金を投資しており、現在まで本当にハッキングされたことはありません(フロントエンドの運用障害を除いて、これはシステム自体の問題です)。

結論

Synthetixは長年にわたりプロトコルの発展に全力を尽くしており、彼らの献身には驚かされます。さらに、このプロトコルは強力な基盤、良好なトークンエコノミクス(veSNXの導入に伴い変化する予定)と野心的なロードマップを持っています。

ロードマップは壮大で、2023年にSynthetix v3をリリースする計画は、SNXステーキング者にさらなる手数料をもたらすことは間違いありません。Synthetixのあらゆる面での進展と、SNXステーキング者に手数料をもたらす戦略を考慮すると、Synthetixを弱気に見ることは難しいです。なぜなら、これは明らかに勝利する可能性のある戦略だからです------より多くの手数料は、SNXステーキング者がより多くの配当を得ることを意味します。

私たちは未来を予測することはできませんので、現在のベアマーケットが終わったのか、1年またはそれ以上続くのかはわかりません。しかし、私たちは信じています。今年の後半と2023年には、すべてのdAppsでSynthetixに関連する取引量が急増するでしょう(v3が稼働すれば、取引量はさらに増加します)。

もしそうなれば、SNXは遅かれ早かれATHに戻るでしょう。