解析アグリゲーターの現状:Li.Fiにはどのような利点があるのか?

原文タイトル:《 Revisiting Aggregation Theory 》

著者:Joel John

編訳:Kxp,BlockBeats

1年前、私たちはWeb3時代の集約理論について論じました。Web 2.0時代において、アグリゲーターは配信コストの低下の恩恵を受け、多くのサービスプロバイダーを集めました。アマゾン、ウーバー、そして抖音(Douyin)などのプラットフォームは、数百の供給者、クリエイター、またはドライバーからユーザーに提供されるサービスや価値に依存して大きな利益を上げています。同時に、ユーザーは無限の選択肢を得ています。クリエイターにとって、スケールが重要です。私がLensではなくTwitterでツイートすることを選んだのは、私のフォロワーが主にTwitterに集中しているからです。

Web 3.0では、アグリゲーターは主に検証と信頼コストの低下に依存しています。正しい契約アドレスを使用している場合、Uniswapで偽のUSDCを交換する心配はありません。Blurのようなマーケットプラットフォームは、プラットフォーム上で取引される各NFTが本物であるかどうかを検証するためにリソースを費やす必要がなく、ネットワーク自体がそのコストを負担しています。

Web3のアグリゲーターは、オンチェーンデータをチェックすることで、資産価格をより簡単に確認したり、それらのリスト位置を見つけたりできます。過去1年間で、ほとんどのアグリゲーターはオンチェーンデータセットの統合に取り組み、ユーザーが使いやすくしています。これらのデータは、価格、収益、NFT、または資産のブリッジ経路に関連している可能性があります。

当時の仮定は、アグリゲーターインターフェースとして急速に拡大している企業が独占的地位を確立するというものでした。私は特にNansen、Gem、Zerionを例として挙げました。しかし、皮肉なことに、過去1年を振り返ると、私の仮定は正確ではありませんでした------これが私が今日探求したいことです。

1. 武器化されたトークン

私の言いたいことを誤解しないでください。Gemは数ヶ月後にOpenSeaに買収されました。Nansenは7500万ドルの資金調達を行い、Zerionは10月に1200万ドルの資金調達を行いました。したがって、投資家の観点から見ると、私の仮定は正しかったのです。これらの製品はそれぞれの分野で優れていますが、私がこの記事を書くきっかけとなったのは、私が予測した相対的独占地位が実現しなかったことです。逆に、彼らは過去1年の間に競争相手の出現に直面しました。これは新興分野における理想的な特徴です。

では、過去数年で何が起こったのでしょうか?私が「ロイヤリティの争い」で書いたように、Gem(およびOpenSea)の相対的独占地位は、Blurが市場に参入した後に脅かされました。同様に、Arkham Intelligenceは、魅力的なユーザーインターフェース、可能なトークン発行、そして推薦報酬トークンを通じた巧妙なマーケティング戦略を組み合わせてNansenと競争しています。Zerionは相対的に安逸を感じているかもしれませんが、Uniswapの新しいウォレットのリリースは彼らの市場シェアを侵食する可能性があります。

ここでのトレンドに気づきましたか?過去にはトークンがなく、株主投資家の支援で安定成長していたアグリゲーターは、今やトークンを発行する企業からのリスクに直面しています。私たちが熊市に突入するにつれて、この「コミュニティ所有権」の概念はますます重要になるでしょう。なぜなら、陣地を守る限られた消費者は、彼らのすべてのドルを最大限に活用したいと考えているからです。さらに、プラットフォームを利用して報酬を得ることは、料金を支払って利用することよりも新鮮さがあります。

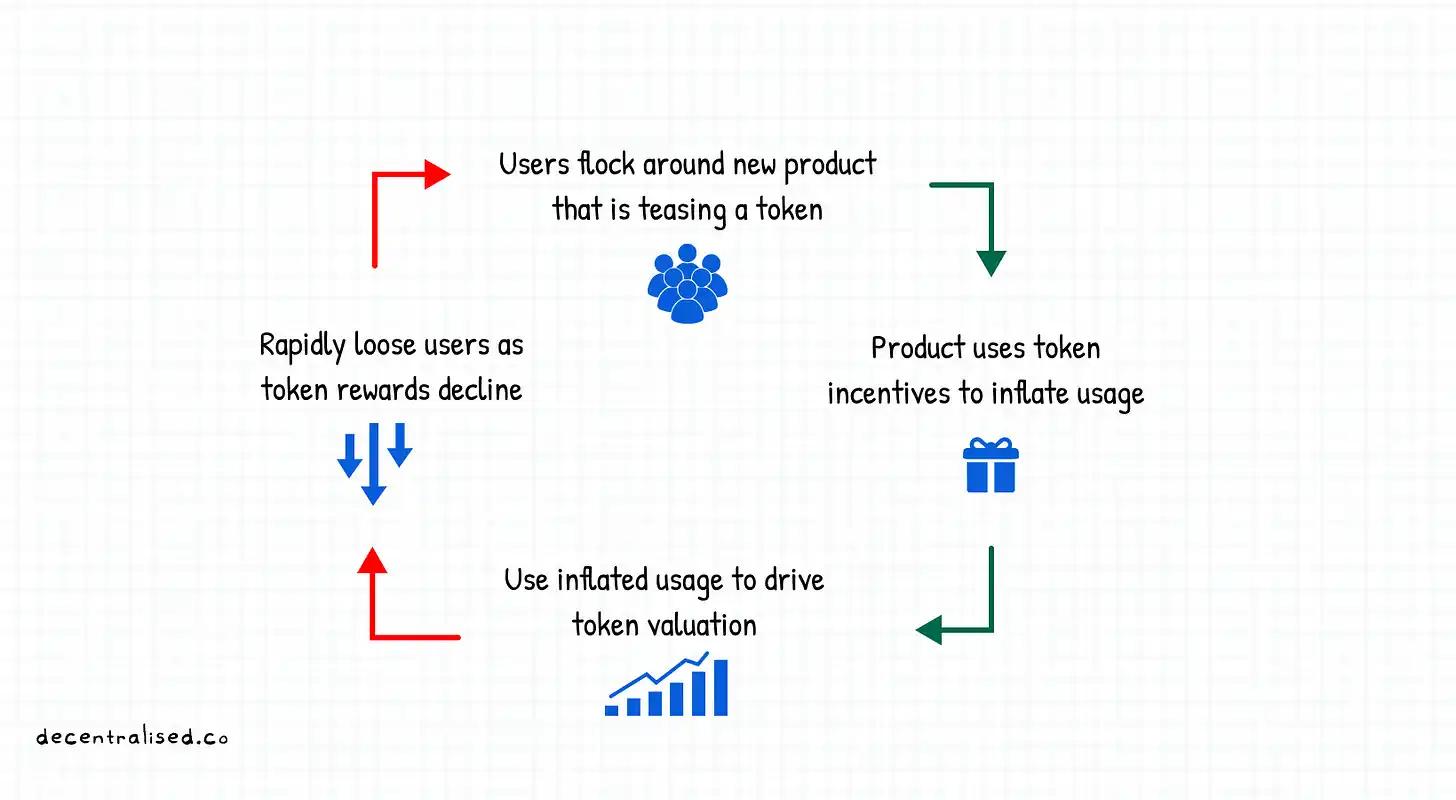

したがって、一方では、長年キャッシュフローがプラスの企業は収入が減少するでしょう;他方では、彼らはユーザーが競争相手に流れるのを目の当たりにするでしょう。この状況は持続可能ですか?絶対に不可能です。以下はその仕組みです:

企業はトークンを示唆する製品を発表し、推薦プログラムに関連付けて発表すればさらに良いでしょう。例えば、Arkham Intelligenceは、彼らのプラットフォームにアクセスするユーザーにトークンを提供し、エアドロップの可能性を考慮して、ますます多くのユーザーがこの製品に時間を費やすことになります。これは特性であり、欠陥ではありません。

これは、製品に対するプレッシャーテストを行い、顧客獲得コストを削減し、ネットワーク効果を導くための信じられないほどの方法です。課題はユーザーの保持率であり、トークン報酬が提供されなくなると、ユーザーは通常他の製品に移行します。したがって、ほとんどの「示唆された」トークンの開発者は、自分たちのユーザーベースがどれほど大きいかを理解していません。

以下の人物は、今日の暗号分野における一般の人々の哲学的基盤を要約し、私たちの世界を駆動する自己利益行動をうまくまとめています:

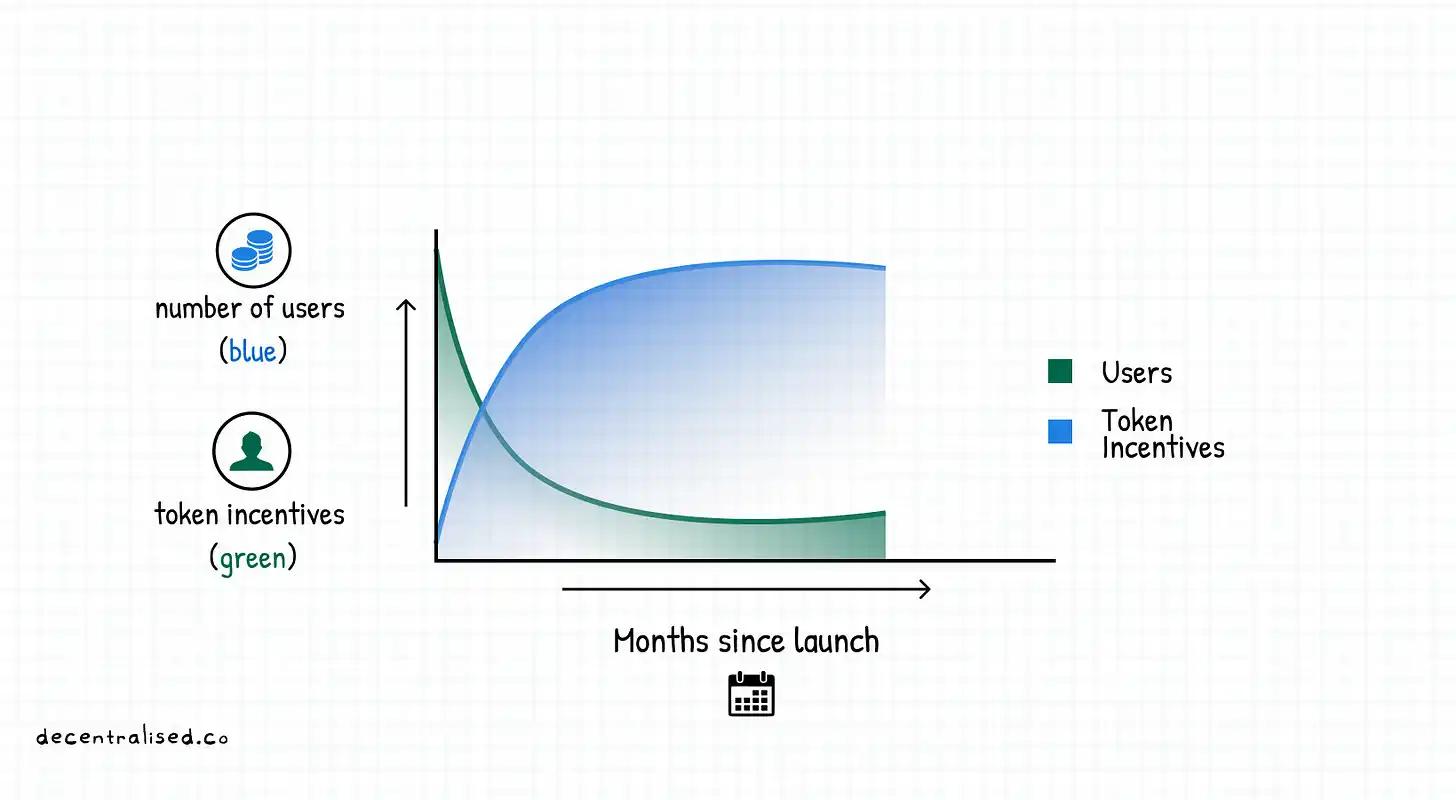

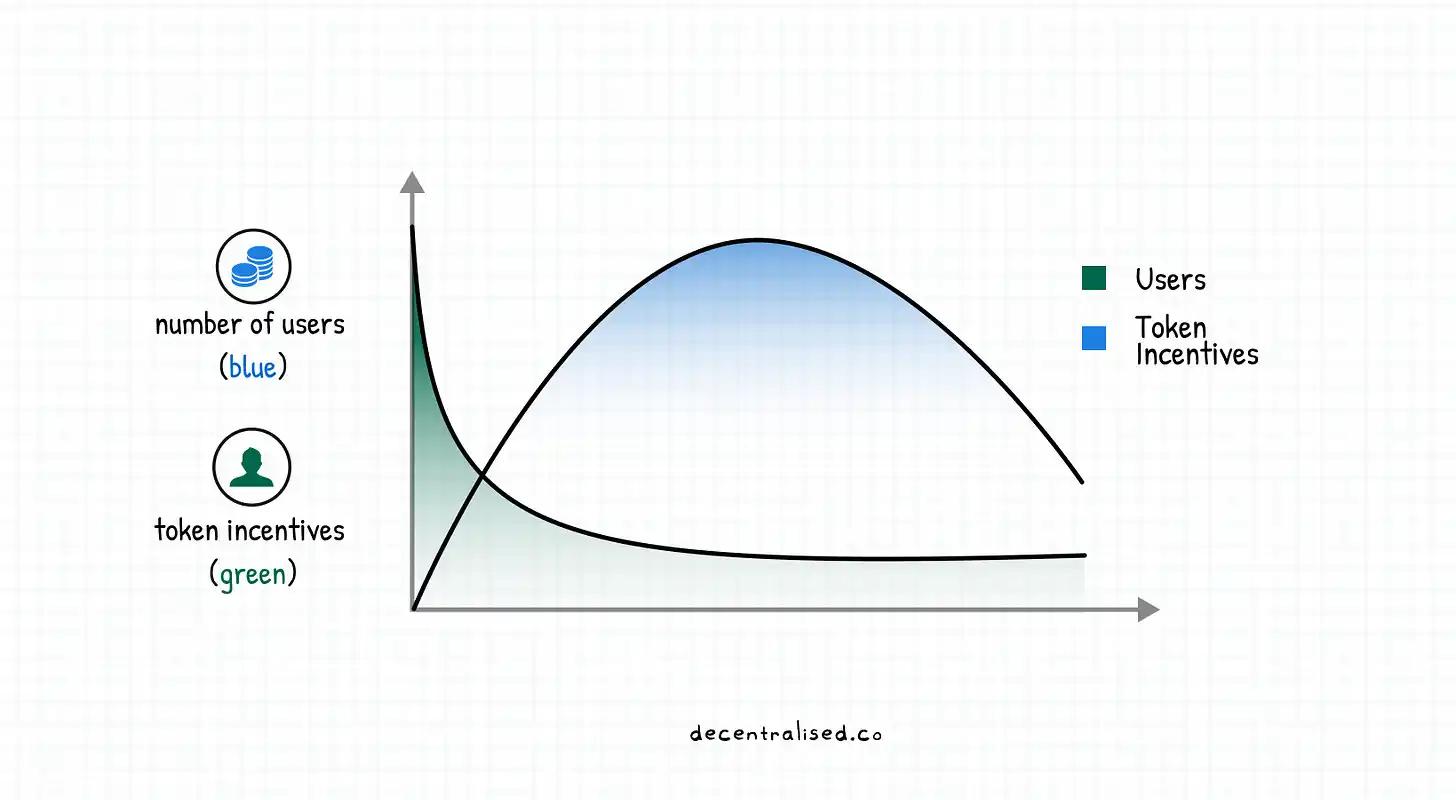

注目すべきは、過去にユーザーがトークン発行プロジェクトを放棄し、既存のプロジェクトに移行するという歴史的傾向があったことです。ここでの罠は、創業者が(おそらく)トークンインセンティブで獲得したユーザーが粘着性を持つと考えることです。理想的な条件下では、トークンインセンティブと製品ユーザー間の関係図は以下のようになります:

しかし、現実には、トークンインセンティブが減少するにつれて、最初に流入したユーザーはほぼ完全にプロジェクトを放棄します。彼らは、最初に彼らを引き付けたインセンティブを失った後、製品に貢献し続ける理由がありません。この現象は、過去2年間にわたりDeFiとP2Eを悩ませてきました。

トークンを蓄積し保持しているユーザーは、新しい「コミュニティ」メンバーとなり、資産価格が大幅に上昇するのはいつかを知りたがっています。

(私は市場参加者が合理的に行動する自己利益者であることを指摘したことがあります。)

私の最初の主張は、複数の製品の機能セットを単純に1つのインターフェースに集約し、ブロックチェーンをインフラストラクチャのバックボーンとして持続可能な堀として利用することが、非常に間違っている可能性があるということです。なぜ相対的な優位性を持つリーダーがWeb3で他の企業に取って代わられるのか疑問に思います。バイナンスはコインベースを打倒し、彼らはFTXの競争に直面しています。

OpenSeaはBlurからの競争を目の当たりにしました。Sky MavisはAxie Infinityの製造元であり、Illuviumなどの新規参入者が市場に入るにつれて、熱を失う可能性があります。なぜWeb3のユーザーは時間とともに離れていくのでしょうか?ユーザーを十分な期間留まらせるにはどうすればよいのでしょうか?

Web3時代において、誰もが内蔵トークンのバージョンを発表できるとき、何が堀となるのでしょうか?私はこの問題を考え続けています。なぜなら、私たちは物語の転換が起こる市場に生きており、四半期ごとに新しい「ホット」なものが登場するからです。これが、私が注目しているリスク投資家が一夜にしてリモートワークの専門家から台湾の地政学的緊張に対処する専門家に変わる理由です。

もちろん、あなたが資産間で取引を行っているだけなら(ちなみに、これはほとんどの暗号分野の人々の「ユースケース」です)、このアプローチは機能します。しかし、もしあなたが時間とともに成長する資産基盤を構築したいのであれば(GoogleやAppleの株式のように)、資産間を回転させるのは悪いアイデアかもしれません。

最終的に、あなたが費やした時間、金銭、または労力の投入が、積極的な管理なしに成長することを望んでいます。そして、これを実現する唯一の方法は、製品がこの2つのことを行うことです:まず、彼らがすでに持っているユーザーを保持すること;次に、競争が彼らの市場シェアを侵食するのを防ぐために積極的に拡大することです。では、これをどのように実現するのでしょうか?(人々が堀やユーザー保持を考え始めると、これは熊市であることがわかります)。

2. 競争は失敗者のためにある

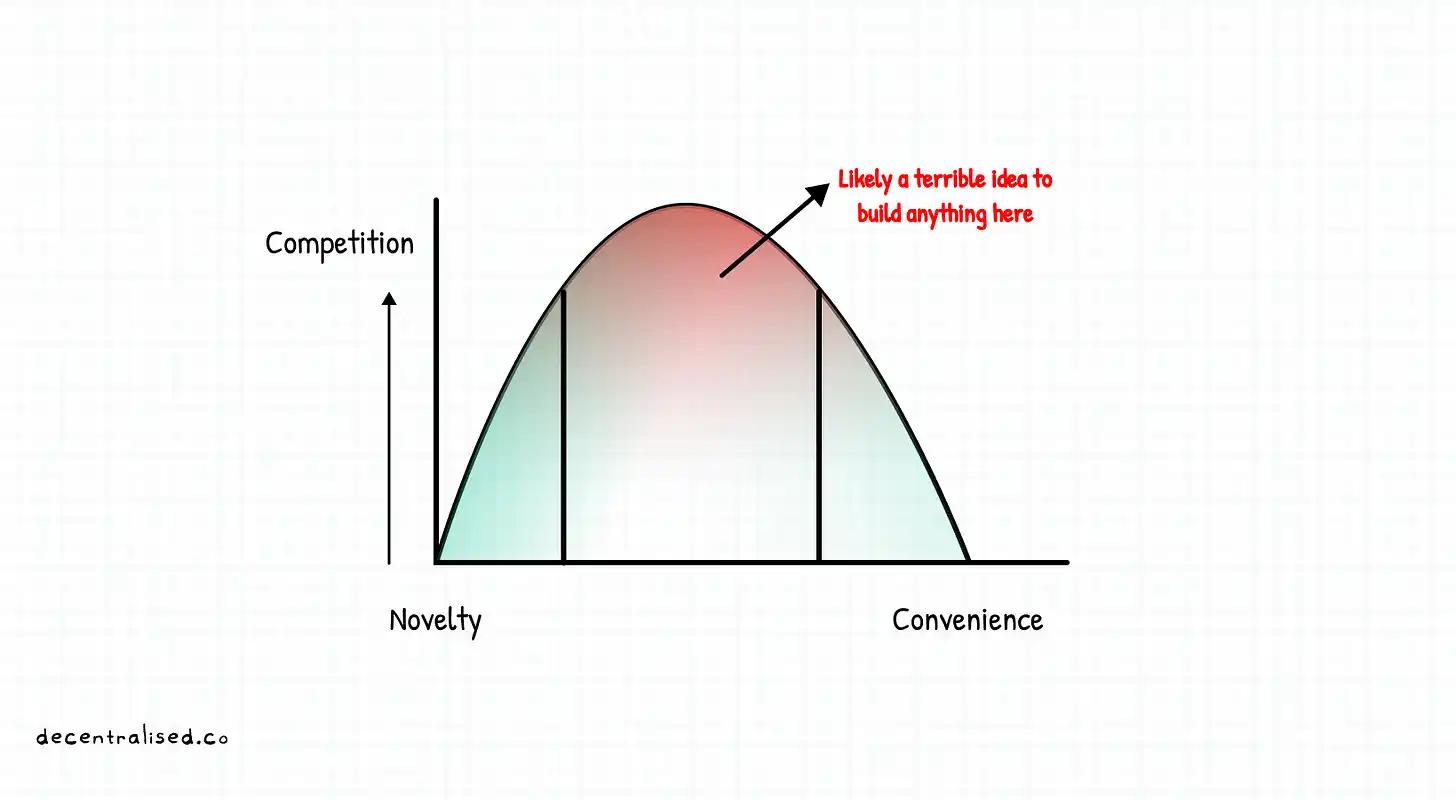

この現象の一因は、企業のランキングを革新と便利さの間のスペクトルに置くことです。初期には、NFTのような原始的な製品は非常に新奇であり、その製品を試すことに熱心な人々を引き付けました。

私たちは、ウォレット内のシードフレーズを簡単に扱うことができます。なぜなら、「デジタル通貨」の新奇さが私たちを引き付けるからです。ユーザーがOrdinalに対する好奇心を持っていることに気づくと、ユーザーがどれほど忍耐強いかを理解できます。初期の利益要因は、ユーザーが困難な時期に投機を続け、利益を上げる理由となります。

スペクトルの反対側には、私たちが日常的に依存している高い便利さのツールがあります。アマゾンは、私たちを便利さに夢中にさせるアグリゲーターの一例です。消費者は、アマゾンにないニッチな店舗での購入から利益を得るかもしれませんし、その店舗がアマゾンでの価格設定が不合理である可能性もあります。

しかし、決定を下す際に最も心配しなくてはならないのは、支払い方法、配達時間、または顧客サポートです。この心理的な「節約」は、アグリゲーターに対してより多くの注意や資本を費やすことに変換されます。多くの売り手がアマゾンに来るのは、まさに彼らが市場における消費者行動を理解しているからです。

Tim Wuは2018年の一篇の中で、人々が便利さのために払う努力を要約しました:

もちろん、私たちは便利さのためにプレミアムを支払うことをいとわず、しばしば私たちが認識しているよりも多くを支払うことを望みます。例えば、90年代後半、Napsterのような音楽配信技術は、オンラインで音楽を無料で入手できるようにし、多くの人々を引き付けました。しかし、今でも音楽を無料で簡単に入手できるにもかかわらず、誰も本当にそうすることはありません。なぜなら、2003年に導入されたiTunesストアが、音楽を購入することを違法ダウンロードよりも便利にしたからです。

私が最初に言及したスペクトルに戻ると、新しい技術は通常、ユーザーに試してもらうために支払われます。逆に、高度に便利なアプリケーションは、ユーザーが便利さを追求するために高いコストを支払わせます。

今日のほとんどの消費者向けアプリケーションが直面している課題は、彼らが「死の谷」の真ん中にいること、つまり私が言うところの中間地帯にいることです。彼らは試してみたいほど新奇ではなく、外部の介入なしには依存できるほど便利でもありません。Skiff、Coinbase Card、Mirrorは、この方程式の便利さのスペクトルで彼らの従来の対応品を置き換えるのが得意です。

しかし、ゲーム、貸付、または身分証明のトラックの例を挙げると、なぜこれらのテーマがまだオンチェーンで拡大していないのかがわかります。

中間のほとんどのアプリケーションは、致命的な間違いを犯しました。それは、互いに競争することです。最初は広告や採用を通じて、顧客獲得コストと雇用コストを増加させ、次にミームを作成し、同業者に対する物語を発表することで競争します。Peter Thielが言ったように:競争は失敗者のためにあるのです。

スタートアップがニッチ市場で競争し始めると、通常は勝者がいません。彼の言葉を借りれば、スタートアップが生存の闘争から転換できる唯一の方法は、独占的な利益を持つことです。しかし、これを達成するにはどうすればよいのでしょうか?

3. 新興の堀

Web3において、企業がトークン以外の成長の道を実現したい場合、3つの側面に目を向けることができます:コスト、アプリケーションケース、そして分配です。過去にはいくつかの事例があったので、これらを一つずつ説明します。

3.1 コスト

ステーブルコインは、伝統的な銀行よりも優れた体験を提供するため、暗号通貨のキラーアプリケーションケースとなっています。インドでは、UPIなどの革新がよりコスト効率的かもしれませんが、東南アジア、ヨーロッパ、またはアフリカ間で資金を移動させる場合、あるいは単にアメリカの銀行口座間で残高を移動させる場合、オンチェーン送金がより合理的です。

ユーザーの観点から見ると、発生するコストは単に送金額に費やすお金だけでなく、資金を移動させるために必要な時間と労力も含まれます。デビットカードが電子商取引において果たす役割は、ステーブルコインが送金において果たす役割と同じです:送金に必要な認知コストを削減します。ほとんどの消費者向けの収益生成モバイルアプリと比較すると、わずかに高い収益を提供できますが、崩壊リスクを考慮すると、その価値提案は失敗します。

3.2 分配

新興業界でニッチなユーザーを集める場合、分配は堀となる可能性があります。CompoundやAaveがどのように新しい貸付市場を解放したかを考えてみてください。100ドルのEthereumを担保に50ドルのローンを借りることが価値があると感じる人はほとんどいません。しかし、多くの人が見落としているのは、ある市場がサービスを受けていないということです------主に熊市で資産を売却したくない暗号富豪たちです。

新興市場で信用枠を得られない人々がDeFi貸付の取引量を押し上げると誤解するかもしれません。しかし、実際には、暗号富豪が推進力であり、これは以前は銀行サービスを受けられなかった人々の集団です。特定の分野に関連する「中心」となることで、ユーザーの注目を集め、単一機能の発展を促進できます。CoingeckoとZerionは、この点で非常に良い仕事をしています。

企業が新機能を使用するようユーザーを促すための限界コストがほぼゼロであることを考慮すると、製品自体に対してイテレーションを行い、新しい収益源を追加することがコスト効率的になります。これが、WeChat(東南アジア)、Careem(中東)、およびPayTM(インド)などのプラットフォームがしばしばうまくいく理由です。

Uniswapのようなプレイヤーがウォレットを発表するとき、彼らは実際にユーザーを1つのインターフェースに集めようとしています。このインターフェースでは、より低コストでより多くの機能(彼らのNFT市場など)をプッシュすることができます。

3.3 ユースケース

ENS、Tornado Cash、Skiffなどの製品は、これらの伝統的な代替品が提供できない独自の特徴を重視する忠実なユーザー群を確立しています。例えば、Facebookはウォレットアドレスをユーザーの身元と関連付けることはありませんが、Tornado Cashは比類のないプライバシーを提供し、銀行よりもユーザーのプライバシーを保護します。

これらの製品のユーザーは、通常、競合する代替品がないため、頻繁に使用し続けることが想像できます。しかし、新しいユースケースを導入するには、ユーザーを教育し、ユーザーの意識を高める必要があり、これは時間がかかります。しかし、市場に最初に参入した企業は、大部分の市場シェアを占有することができます。

LocalBitcoinsの初期段階では、唯一のピアツーピア取引プラットフォームであり、新興市場(インドなど)の流動性を集めるのを助け、2016年までその地位を維持しました。

熊市の中で、伝統的な成長手段に焦点を当てて製品規模を拡大することは非常に困難です。上記の製品は、複数の市場サイクルを通じて生き残りました。Axie Infinityの成功は、チームが2020年以前に2年間の基礎作りを行ったことに起因し、強力なコミュニティを構築し、トークンを管理し、投資家とユーザーの利益をバランスさせることができました。

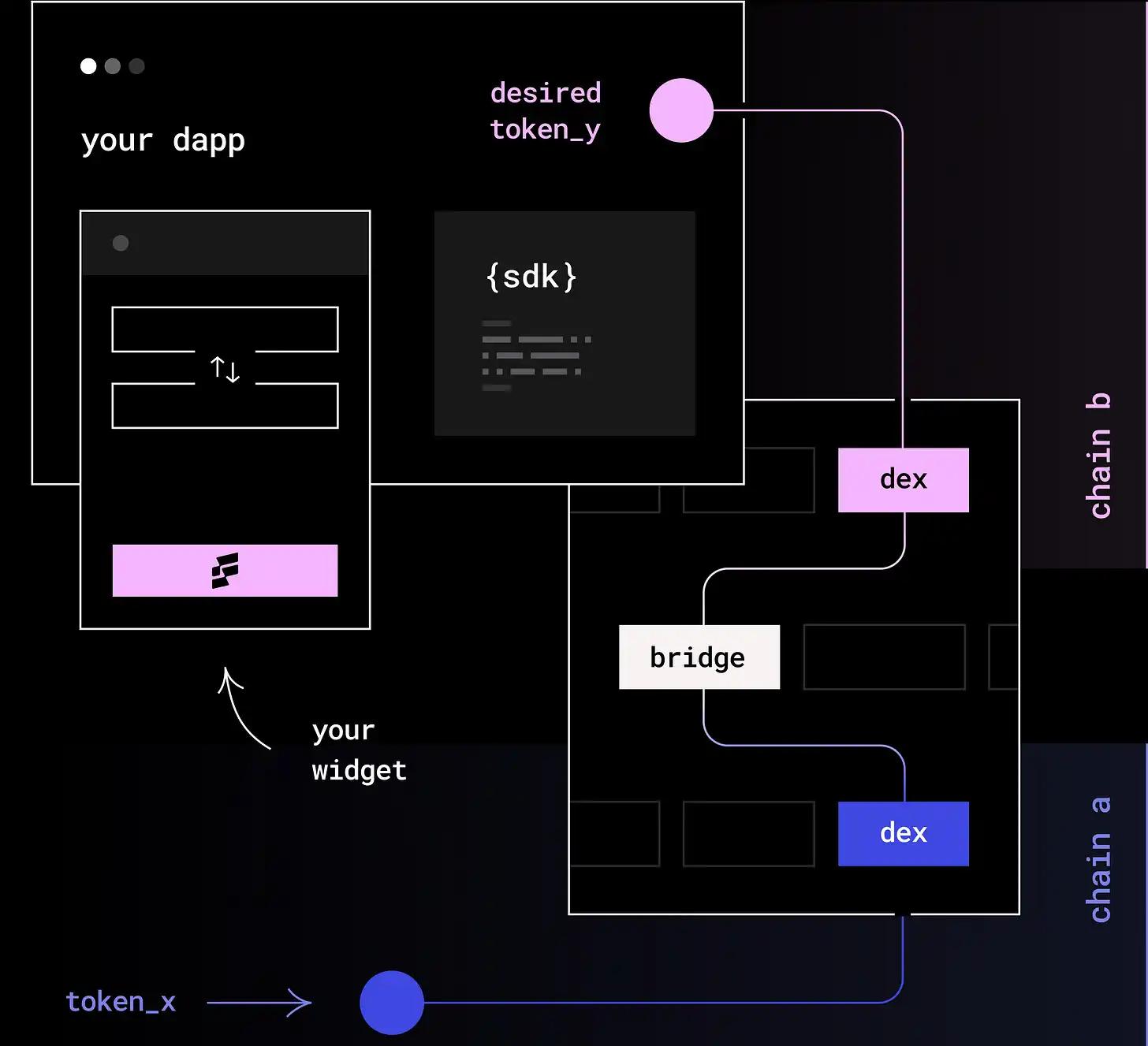

これが、リスク投資家が市場の低迷時に開発者ツールやインフラストラクチャに投資することを好む理由です。小売ユーザーの興味が欠如している状況に対処するため、企業は企業向けのソリューションに注意を向け、開発者が小売ユーザーを引き付けるためのツールを構築します。Coinbaseはこれを認識しており、熊市の中でウォレットAPIなどのツールを発表しました。LI.FIはこのトレンドの典型的な例であり、開発者にSDKを提供して、彼らのアプリケーションとユーザーが複数のチェーンをサポートできるようにしています。

4. 新奇から便利へ

LI.FI(Liquid Financeの略)は、複数のチェーンをサポートする流動性アグリゲーターであり、開発者にSDKを提供して、彼らのアプリケーションとユーザーが複数のチェーンをサポートできるようにします。例えば、MetamaskやOpenSeaがユーザーにPolygonとEthereumの間で資産を移動させることを許可したい場合、LI.FIのSDKは、資金を移動させるための最適な経路を特定し、開発者が彼らのコアコンピタンスに集中できるようにします。

アグリゲーター(Li.Fiなど)を、開発者が彼らのアプリケーションに配置するビルディングブロックとして考え、ユーザーが最低コストでチェーン間で資産を移動できるようにします。

市場には多くの類似の競合他社が存在しますが、LI.FIは私が以前に言及した基準を満たしている良い例です。また、Philippは8ヶ月前に私にこれらの基準を共有してくれました。私はこれをこの記事の基盤としてきました。しかし、LI.FIの戦略に戻りましょう。

LI.FIは、私が以前に言及した基準を満たすいくつかのことを行い、強力な堀を構築しました:

彼らは個人投資家ではなく企業に焦点を当て、クロスチェーン移転が必要なアプリケーションを構築する開発者を引き付けることを目指しています。

彼らの製品は企業が研究とメンテナンスの時間とリソースを節約できるため、熊市の中で比較的容易に販売できます。

エンドユーザーにとって、LI.FIは最適な移転コストの基盤を提供し、彼らの統合SDKを使用する製品の使用意欲を高めます。

彼らは新しいチェーンを統合した最初のプラットフォームであり、競争が少ないです。

彼らのターゲットユーザー群は、すでに暗号通貨に精通している業界の大物であり、あまり多くの知識普及作業を必要としません。

LI.FIは市場で唯一のクロスチェーンアグリゲーターではありませんが、彼らが私が以前に言及したコスト、人口統計、使用ケースの基準を満たしているとしても、どのアグリゲーターも強力な堀を築くのは難しいです。私が興味を持っているのは、LI.FIがどのように新奇なツールから便利なツールへと徐々に変わっていくのかです。

初期には、ユーザーがブリッジアグリゲーターに依存していたのは、異なるブロックチェーン間で資産を移動させるのが時間のかかるプロセスであり、中央集権的なプラットフォームとセキュリティチェックを通過する必要があったからです。今日、DeFiユーザーは数十億ドルをクロスチェーンで送信していますが、一般の人々は興味を持っていません。

では、新奇さが消えたとき、どのように生き残るのでしょうか?NansenとLI.FIがどのように機能しているかに注目すると、彼らが誰に製品サービスを販売しているかを観察することで答えを得ることができます:LI.FIは主に開発者に販売しており、昨日NansenはQueryを発表しました。これは企業や大規模なファンドがNansenデータに直接アクセスできるツールであり、データを照会する際に、最も近い競合よりも60倍速いと主張しています。では、なぜこの2社は開発者に焦点を当てているのでしょうか?

Nansenのクエリツールを使用するすべての人にとって、重要な問題は、そのツールがコストに見合うだけの時間と労力を節約するかどうかです。内部開発ツールのコストが第三者(LI.FIなど)に委託するコストを下回る場合、意思決定者は通常、ゼロから構築することを避けます。

便利なツールとして際立つためには、企業は製品の付加価値に対して支払う意欲のある少数の高収益ユーザーに焦点を当てる必要があります。これらのユーザーに応えることで、企業は十分な収益を生み出し、より多くのユーザーを製品に引き付け、便利なツールとしての地位を確立できます。

私はNansenのAlexとこのフレームワークについて話し合い、彼は異なる視点を提起しました。ユーザーは市場状況に関係なく常に価値を求めています。熊市の中で、企業やネットワークなどの大口顧客は特定のデータセットを必要としており、これらのデータは通常第三者の供給者からは入手できません。彼らのニーズに合わせて製品をカスタマイズし、その価値を示すことで、企業はより多くの収益を生み出し、競争を減らすことができます。

5. 基本に戻る

私の以前の記事では、ブロックチェーンの使用が競争優位性であり、単なる製品特性ではないと誤解していました。それ以来、多くのDeFi収益集約プラットフォームが登場しましたが、そのほとんどは失敗しました。競合他社が同じ機能を使用し、より良いユーザー体験を提供するか、Gemのようにトークンを導入できる場合、単にブロックチェーンを統合することは重要ではないかもしれません。この競争の環境の中で、私たちは何が本当に製品を区別する要因であるかを考える必要があります。

私がこの記事を書いているとき、いくつかのトレンドは明らかです。まず、熊市の中でユーザーを獲得することは非常に高価です。なぜなら、個人投資家の興味が非常に低いからです。製品が新奇性や便利さを持たない限り、製品は厳しい位置に置かれます。次に、他の企業(B2B)向けに製品を構築する企業は、牛市の中で持続可能な成長を実現し、市場を占有できます。FalconXのように。第三に、設計が不十分なトークンは短期間の競争優位性を持つことができますが、長期的には負担となります。成功裏にトークンの価値を高めたコミュニティはわずかです。

ゲームやDeFiのような個人投資家市場を考えると、ほとんどの人がブロックチェーンの技術的詳細、非中央集権、またはオンチェーンアイデンティティに関心を持っていないことは明らかです。彼らが関心を持っているのは、彼らが得られる価値です。ブロックチェーンは最終ユーザー製品の価値を高めることができますが、創業者はしばしばリスク投資家(VC)やトークン取引者のために製品を構築し販売する罠に陥り、コスト、便利さ、コミュニティに基づく競争優位性を持たないのです。