なぜDeFiオプション金庫がDeFiのゲームルールを変えると言われているのか?

著者:QCPキャピタル

翻訳:董一鸣

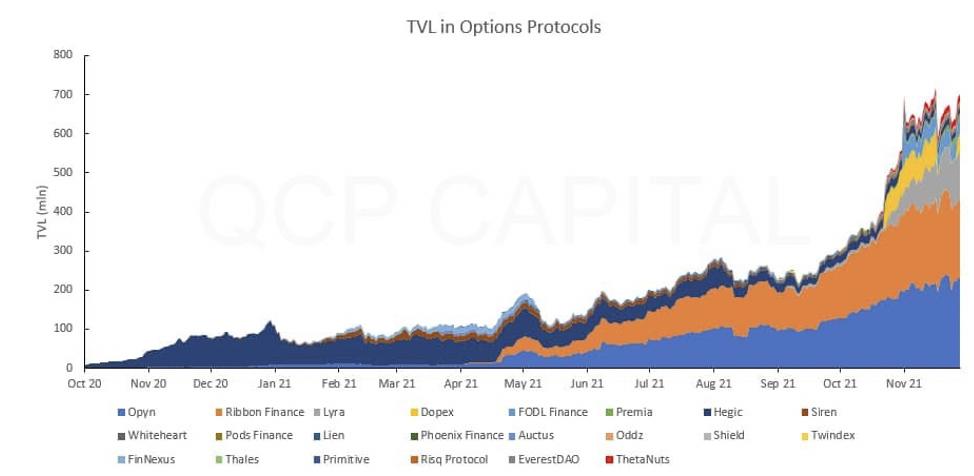

DeFiオプションボールト(DOVs---DeFiオプションボールト)は、2021年下半期のトレンドとなり、個人投資家だけでなく、大規模な機関投資家の関心も引き寄せています。ゼロから始まり、DOVsは指数関数的に成長し、DeFiオプションの総ロック量が7億ドルに達する主要な構成要素となり、毎月の名目取引額は数十億ドルに達しています。

1. DeFiオプションボールト(DOVs)とは何ですか?

DOVsの素晴らしさはそのシンプルさにあります。投資家は自分の資産を「担保」としてボールトに預け、資産をオプション戦略に展開するだけです。DOVs以前は、資格のある投資家のみがOTC取引やDeribitなどのオプション取引所を通じてオプション戦略を実行することができました。

DOVsがこれまでに展開してきた戦略は、一般的なカバードコール(vanilla covered call---株式を保有した上で、対応する株式のコールオプションを売却して株価の小規模な変動リスクをヘッジすること)と現金担保プットオプション(投資家がプットオプション契約を売却し、ブローカー口座に十分な現金を預けて、対象株式を購入する可能性に備える)戦略であり、これらはDeFiの最高の基礎収益率(平均15-50%)を提供します。最も重要なのは、トークン報酬も配布され、ユーザーにより高い収益を提供することです。

特定の状況では、ボールト内の担保もステーキング/ガバナンス収益を得ることができ、単一のボールト内で3つの収益源を創出します。オプションプレミアム、トークン報酬、担保収益率が組み合わさり、DeFiにおいて前例のない高く持続可能な収益を生み出します。

一方で、マーケットメーカーはボールトからこれらのオプションを購入することを競っています。彼らはこれらのオプションに対して事前にプレミアムを支払い、高い基礎収益率を提供します。

2. なぜDOVsはゲームチェンジャーになるのか?

1. DOVsはDeFiに高いオーガニック収益をもたらす

DeFiの主要な収益源はトークン報酬です。通貨市場プロトコル、AMM、最近のOHMによる流動性プロトコルの制御(POL)は確かにいくつかの小さな基礎収益率を提供していますが、高い年率収益を実現するにはトークン配分に大きく依存しています。

ここでの問題は、収益率が主に合成的で循環的であり、トークン価格の上昇に大きく依存していることです。大量の新規参入者がDeFiに入った後に退出し、トークン価格が崩壊すると、収益率は全体的に平坦化し、DeFiで見られる良性の循環が終わります。

DOVsの基本的な収益はトークン報酬に依存していません。DOVsは実質的に基礎資産の高いボラティリティを貨幣化し、オプション料を支払うことでこの収益をDeFiに注入します。また、LPプールの規模の増加による収益の減少(または押し出し効果)問題を解決します。なぜなら、基礎収益率は大規模な外部オプション市場から来るからです。

この真の基礎収益率は、DeFiにおける長期的な持続可能性とスケーラビリティの欠如の鍵です。トークンの創造と配分のポンジ経済学から、潜在的な市場構造と取引のボラティリティから自然に成長する真の価値を引き出すことにシフトします。

DOVsは、金融機関が常に羨望している暗号空間の要素を民主化し、暗黙のボラティリティ(IV)は従来の金融商品におけるIVの10-20倍です。機関投資家は、Tradfi投資家にこのサービスを提供するために急いでおり、リスク調整後のリターンが現在利用可能などの製品よりもはるかに優れた暗号資産製品を構築しています。DOVsは誰もがこのアルファを得ることを可能にします。

2. DOVはDeFiで非線形ツールのスケーラブルな取引を可能にする

DeFi市場構造は、デルタ1または線形ツールをうまく管理できます。現物取引、過剰担保貸付、マージン永続契約は、スマートコントラクトを通じて効果的な清算メカニズムにおいて拡張されました。しかし、オプションのような非線形ツールに関しては、DeFiは問題に直面しています。DeFiのオーダーブックで取引されるオプションはスケーラブルではありません。

公平に言えば、非線形清算は解決が難しい問題です。Deribitのような中央集権的取引所でさえ、非線形清算の管理にいくつかの困難に直面しています。大規模なオプションポートフォリオの清算において、デルタ(または現物リスク)は、まずそのポートフォリオに対してパーペチュアルまたは先物ポジションを実行することでリスクを管理できます。その後、仲介者の積極的な参加の下で、ポートフォリオ内の他のグリークス(非線形リスク)が時間の経過とともに体系的に清算されます。

DOVsはこの問題に対するより良い解決策を提供します。DOVsは、投資、担保管理、価格発見、決済がオンチェーンで行われ、非線形リスク管理がオフチェーンで行われるハイブリッドDeFiモデルを使用しています。このモデルでは、信頼が必要なすべての要素がオンチェーンで実行され、収益は事前に実現され、全プロセスが完全に透明です。

DOVsは、売り手の視点からこの問題を効果的に解決します。DeFi投資家から担保を取得し、高い基礎収益率を提供するマーケットメーカーとマッチングします。DOVsで取引されるすべてのオプション契約は十分に担保されており、清算の必要が完全に排除されます。その後、オプション契約はRFQ(見積もり依頼)またはオーダーブックを通じてスケーラブルな方法でDeFi上でトークン化され、積極的に取引されます。

解決策は簡単に聞こえますが、その影響は巨大です。これは純粋なDeFiの革新です。仲介者のいない非線形清算は、Tradfiがこれまで解決する必要がなかった問題です。オプション取引がスマートコントラクトによって透明で持続可能な方法で大規模に管理できるなら、金融商品の構造と取引方法を根本的に変えることができます。

3. DOVsはアルトコインオプション市場の流動性の基盤となる

暗号オプション市場はBTCとETHが主導しており、これらはDeribitで提供される唯一の2つのトークンです。DeribitのオーダーブックはBTCとETHの中心的な流動性の場であり、OTC市場にも同様の反映があります。BTCとETH以外のオプションはほとんど流動性がありません。

多くの人は、2020年初頭にはETHオプションが流動性に欠け、Deribitでほとんど取引できなかったことを忘れているかもしれません。QCPはETHオプション市場に活力を注入する主要な参加者の一つであり、広範なスプレッドを越える巨大な取引量を注入することで、より多くのマーケットメーカーが市場に参入し、入札を提供することを促進し、ETHオーダーブックの厚みを増しました。1年半後の現在、ETH取引量市場はより流動的であり、BTC取引量市場と同じくらいの規模になっています。

私たちは他のトークンに対して同じことを試みてきましたが、効果は薄いです。ボラティリティ市場を真に活性化させるには、スケーラブルな場と取引者、投資家、マーケットメーカーを参加させるための重要な流動性注入が必要です。

皮肉なことに、私たちはDeFiがCeFiが失敗したアルトコインに生命を与えるのを成功させているのを見ています。DOVsはアルトコインの最大の取引所となり、ALGO、LUNA、AAVE、AVAXなどのトークンのためのボールトを構築します。

アルトコインオプションの場と流動性源として、DOVsは急速にアルトコインの流動性の基盤となっています。この流動性は避けられずCeFiに広がるでしょう。需要が存在するため、取引所は自信を持ってより多くのアルトコインを上場し、OTC業者は基準を引き締め、DOVsを通じて受け取った在庫のアルトコインオプション製品を推進することができるでしょう。

これは重要です。私たちは初めてDeFiが流動性の発起者としてCeFiをリードしているのを見ています。単なるCeFiの上に構築された、多層トークンインセンティブによるレイヤーではありません。

さらに重要なのは、DOVsにおけるアルトコインボールトの出現が、さまざまなトークンの保有者に対して、単に保有や担保権だけでなく、実行可能な高リターンの代替源を提供することです。投資家、投機家、財団、プロジェクトの財務部門は、自身の大量のコイン在庫を貨幣化する価値を明確に認識し、ボールトに殺到し始めています。これらのアルトコインボールトに対する需要は信じられないほど大きく、指数関数的に増加し続けるでしょう。

すべての金融ツールと同様に、健全なデリバティブ市場の創出は現物流動性を大幅に向上させるでしょう。アルトコイン現物市場の流動性が低いことに対する不満は、すぐに過去のものになるかもしれません。

3. DOVsの次の発展は何ですか?

DOVの魅力は、そのモデルの驚くべきシンプルさにあります。しかし、これは始まりに過ぎません。

まず、ボールトが現在提供している戦略は、普通のプットオプションとコールオプションだけですが、これらはより複雑になることができますし、そうなるでしょう。たとえば、より複雑なオプション構造は担保をより良く活用し、基礎収益率を増幅することができます。時間の経過とともに、ボールトを通じてより複雑なオプション(奇異オプション)を提供することも可能です。これらの戦略は、純粋なオプション関連ツールから、もちろん追加のリスクを伴うより複雑な非線形製品を含む方向に移行することもできます。

さらに、ボールト取引のオプション契約は、オーダーブックやRFQを通じて二次市場でトークン化され、取引されることができます。十分なTVLと複数のボールトがあれば、特にさまざまなDOVsプロトコルが相互運用可能であれば、DOVsは完全なDeribit取引所として使用され、積極的な取引規模を持つ広範な契約とさまざまな種類の構造的製品を提供することができます。このビジョンの実現は信じられないほどであり、完全にスマートコントラクトで取引される成熟したデリバティブ市場です!

最後に、DOVsはオプションや構造的製品の取引方法を打破するだけでなく、資産管理の進行方法も打破します。投資家はもはや、最低投資額が数百万ドルの資格のある投資家になる必要はなく、機関レベルの取引戦略を得ることができます。1ドルを持っている投資家は誰でもDOVsに参加し、複雑な戦略がもたらす超常的なリターンを享受し、選択した最適なリスクリターン状況を享受できます。

最も重要なのは、DOVsは典型的なヘッジファンドの2/20モデルを排除します。投資家はごく少額の手数料を支払うか、場合によっては手数料を支払う必要すらありません。すべての参加者は、ボールトへの投資と流動性の提供によってトークンインセンティブを得るからです。

これはトークン報酬のあるべき構築方法であり、去中心化を促進するメカニズムであり、DeFi革新の一部です。収益の主要な源としてではなく、私はDOVsがDeFiの価値の真の表現であり、現在のDeFiコミュニティとTradfiの世界の融合点となるだろうと言っても過言ではありません。

4. 既存のDOVsプロトコルの迅速な概要:

Ribbon.Finance: DOVsの先駆者。イーサリアム上に構築され、TVLは約2億ドルで、主にWBTCとETHです。彼らはまたAAVE、AVAX、STETHも提供しています。RibbonはOpynとAirswapを使用して決済し、Gnosisを使用してオンチェーンオークションを行います。

Thetanuts.Finance: マルチチェーンの相互運用性に焦点を当てた新興DOVで、現在イーサリアム、バイナンススマートチェーン、Polygon、Fantom、Avalancheで利用可能で、すぐにNEAR Aurora、Boba、Solana NEONなどのほとんどのEVM互換チェーンにも登場します。WBTCとETHボールトに加えて、彼らはアルトコインを強力に推進し、1000万ドルのALGOボールトと200万ドルのLUNAボールトを立ち上げました。現在、彼らはADAとBCH、さらにBOBA、ROSE、NEARも提供しています。Thetanutsはプロトコル内の決済を管理し、第三者への依存はありません。

StakeDAO:現在イーサリアム上で運営されており、将来的にはPolygonでサービスを提供する予定です。彼らの受動的戦略は、安定したコインとトークンを担保にし、または複数のプロトコルを通じて流動性を提供して報酬を得ることを含みます。

その他の注目すべきDOVs:

Solanaチェーン:Friktion.Finance;Katana Finance;Tap Finance

Polygonチェーン:Opium.Finance、SIREN Markets

Avalancheチェーン: Arrow Markets --- コールとプットのスプレッドボールトを提供。プロトコルの執筆とホスティングされた決済のためのユニークな価格オラクルも提供しています。