MicroStrategyのビットコイン購入の経緯と財務状況を整理した一文

著者:Joey Wu、吴说

一、 ビットコイン購入の経緯

2020年12月9日、MicroStrategyは約6.5億ドルの現金で29,646枚のビットコインを購入し、平均価格は約21,925ドルでした。これにより、MicroStrategyは合計70,470枚のビットコインを保有し、総コストは約11.25億ドル、平均購入価格は約15,964ドルとなりました。

2021年2月17日、MicroStrategyは約10.26億ドルの現金で19,452枚のビットコインを購入し、平均価格は約52,765ドルでした。これにより、MicroStrategyは合計90,531枚のビットコインを保有し、総コストは約21.71億ドル、平均購入価格は約23,985ドルとなりました。

2021年6月8日、MicroStrategyは約4.89億ドルの現金で13,005枚のビットコインを購入し、平均価格は約37,617ドルでした。これにより、MicroStrategyは合計105,085枚のビットコインを保有し、総コストは約27.41億ドル、平均購入価格は約26,080ドルとなりました。

2021年6月14日、MicroStrategyは代理店Jefferies LLCと公開市場販売契約を締結し、Jefferiesを通じて総額10億ドルを超えない普通株を不定期に発行しました。これにより、MicroStrategyは合計114,042枚のビットコインを保有し、総コストは約31.6億ドル、平均購入価格は約27,713ドルとなりました。

2021年12月9日、MicroStrategyは第4四半期に追加で8,436枚のビットコインを購入したことを発表し、総コストは4.96億ドル、平均価格は約58,748ドルでした。これにより、MicroStrategyは合計122,478枚のビットコインを保有し、総コストは約36.6億ドル、平均購入価格は約29,861ドルとなりました。

2021年12月30日、MicroStrategyは約9,420万ドルの現金で追加で1,914枚のビットコインを購入し、平均価格は49,229ドルでした。これにより、MicroStrategyは合計124,391枚のビットコインを保有し、総コストは約37.5億ドル、平均価格は30,159ドルとなりました。

2021年12月31日から2022年1月31日までの間、MicroStrategyは2500万ドルで660枚のビットコインを購入し、平均価格は37,865ドルでした。現在、同社は125,051枚のビットコインを保有し、平均価格は30,200ドルです。

2022年6月29日、MicroStrategyは約1,000万ドルで追加で480枚のビットコインを購入したことを発表し、平均価格は20,817ドルでした。これにより、MicroStrategyは39.8億ドル相当の129,699枚のビットコインを保有し、平均価格は30,664ドルとなりました。

MicroStrategyは8月2日から9月19日までの間に約600万ドルの現金で約301枚のビットコインを取得したことを発表し、平均価格は19,851ドルでした。これにより、MicroStrategyは合計130,000枚のビットコインを保有し、平均購入価格は30,639ドル、総費用は39.8億ドルとなりました。

2022年11月1日から2022年12月24日までの間、MicroStrategyは2,500枚のビットコインを購入し、合計で132,500枚のビットコインを保有し、総購入価格は約40.3億ドル、平均価格は約30,397ドルとなりました。

2023年2月16日から2023年3月23日までの間、MicroStrategyは約1.5億ドルの現金で6,455枚のビットコインを購入し、平均価格は約23,238ドルでした。これにより、MicroStrategyは約138,955枚のビットコインを保有し、平均購入価格は約29,817ドルとなりました。

2023年4月4日、MicroStrategyは28,016ドルの平均価格で再度1,045枚のビットコインを購入し、合計で2,930万ドルでした。これにより、MicroStrategyは140,000枚のビットコインを保有し、平均購入価格は29,803ドル、約41.7億ドルとなりました。

二、債務の現状

2023年3月現在、MicroStrategyは約22億ドルの長期債務を抱えています。内訳は以下の通りです:

2025年転換社債

2020年12月9日、MicroStrategyは総額6.5億ドルの転換優先社債を発行することを発表し、内訳は5.5億ドルの転換社債と1億ドルのオプションで、転換日は2025年12月15日です。転換社債の表面利率は0.75%で、半年ごとに利息が支払われます。転換価格は約397.99ドルで、12月8日の普通株の終値289.45ドルに対して約37.5%のプレミアムがあります。会社に契約で定義された「根本的な変化」が発生しない限り、債券は2025年6月15日以前に株式に転換できません。根本的な変化とは、会社がナスダックまたはニューヨーク証券取引所に上場しなくなること、合併または買収されること、または多数の株式が変わることを指します。これらのいずれかの事象が発生した場合、MicroStrategyは全額返済を求められる可能性があります。CEOのMichael Saylorが2/3以上の議決権を持っているため、この可能性は低いです。

2027年転換社債

2021年2月17日、MicroStrategyは再び総額10.5億ドルの転換優先社債を発行することを発表し、内訳は9億ドルの無利息転換社債と1.5億ドルのオプションで、転換日は2027年12月15日です。転換価格は約1,432.46ドルで、12月8日の普通株の終値955.0ドルに対して約50%のプレミアムがあります。これらの債券は2026年8月15日以前に償還できず、会社に契約で記載された「根本的な変化」が発生しない限り、この条項は同様です。

2028年優先担保債

2021年6月8日、MicroStrategyは2028年に満期を迎える総額5億ドルのジャンク債を発行することを発表し、表面利率は6.125%で、半年ごとに利息が支払われるため、毎年6月15日と12月15日に1,531.25万ドルの利息を支払う必要があります。

2025年の抵当ローン(部分的に返済済み)

2022年3月29日、MicroStrategyの子会社MacroStrategyはSilvergate銀行と2.05億ドルのビットコイン担保ローンを締結し、ビットコインを購入しました。維持マージン比率は200%で、4.1億ドルを担保として維持する必要があり、価格が4,000ドルを下回ると清算されます。

債務返済の状況

MicroStrategyがSECに提出した書類によると、2022年9月に引受業者Cowen and Companyと5億ドルまでの普通株の販売契約を結んで以来、218,575株のA株普通株を売却し、総収益は約4,660万ドルでした。この発行の純収益は一般企業用途に使用され、ビットコインの購入や運転資金、また市場の状況に応じて2025年満期の0.750%転換優先社債と2027年満期の0%転換優先社債の買戻し、及びSilvergate Bankとの間の債務の返済に充てられる予定です。

2023年3月24日、MacroStrategyとSilvergateは契約を締結し、MicroStrategyは22%の割引で2.05億ドルのローンを返済し、約1.61億ドルを前払いし、担保として提供されていた34,619枚のビットコインを取り戻しました。

三、財務の健全性

以上のように、現在MicroStrategyは140,000枚のビットコインを保有し、平均コストは29,803ドルです。長期債務は約22億ドルで、年間利息は5000万ドル未満(2022年の総利息は5300万ドルで、一部返済済みのため、今年の利息支出は昨年より少なくなります)。

4つの債務のうち、2025年と2027年満期の転換社債(合計17億ドル)は約4,660万ドルのみ返済され、2025年満期の抵当ローン(合計2.05億ドル)は少なくとも1.61億ドルが返済され、2028年満期のジャンク債はまだ返済されていません。

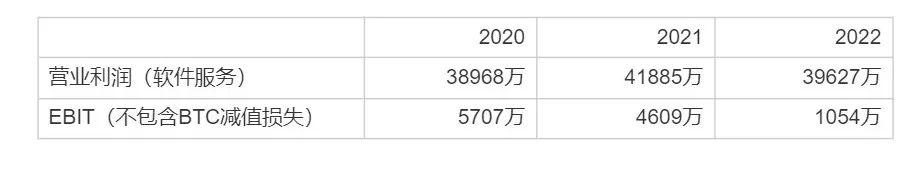

MicroStrategyが発表した2022年の年次報告書によると、年間の利息税前利益(EBIT)は-12.76億ドルで、デジタル資産の減損損失(売上収益を除く)が含まれており、その減損損失は12.86億ドルです。この部分の浮損失を除外すると、EBITは1,054万ドル(第4四半期は391万ドル)となり、2021年の4,609万ドルから大幅に減少しています。主な営業収入だけでは毎年の利息をカバーするには不十分ですが、同社は現在約4,384万ドルの現金および現金同等物を保有しているため、少なくとも2023年には債務危機は発生しないでしょう。

さらに、会社が利息を支払えない場合でも、少量のビットコインや会社の株式を売却することができます。2022年12月22日、MacroStrategyは平均約16,776ドルで約704枚のビットコインを売却し、約1,180万ドルの現金を得ました。これは、ビットコインを資産負債表に入れて以来初めてのビットコインの売却であり、税制上の優遇措置が生じる可能性があります。したがって、利息を支払うために少量のビットコインを売却することも不可能ではありません。ビットコインが今後2年間15500ドルを維持する場合、2024年には3,400枚のビットコインを売却すれば利息を支払うことができます。したがって、MicroStrategyは債務の期限前に破産する可能性はほとんどなく、2025年3月前にビットコインの価格が3万ドル程度に達すれば、MicroStrategyは基本的に損益分岐点を達成できるでしょう(現在は損益分岐点に近い状態です)。

注:最近、財務会計基準審議会(FASB)は暗号資産に関する新しい基準を提案し、暗号資産を公正価値で測定することを提案しました。現在の会計基準は米国会計基準(GAAP)に従い、暗号資産を「無限の耐用年数を持つ無形資産」と見なし、価格が下落した場合には減損準備を計上し、損失を損益計算書に計上し、その後の減損損失の回転を禁止しています。言い換えれば、会社は暗号資産の価値の下落を報告することはできても、上昇を報告することはできず、暗号資産を売却するまでその価値の上昇を報告することはできません。これは保守主義の原則に基づいていますが、暗号資産の真の価値を反映することはできません。

FASBの提案が通過すれば、暗号資産は市場価格で測定されることになり、価格の上昇はMacroStrategyの帳簿上の純利益を大幅に向上させる可能性があります。本稿ではEBITを計算する際に暗号資産の減損損失も控除しています。