去中心化の神話:Lidoの暗号分野における現実、信念と追求を分析する(上)

著者:Jake , Jay,Antalpha Ventures

イーサリアムの歴史:イーサリアム 1.0 の PoW からイーサリアム 2.0 の PoS へのアップグレード

イーサリアムのホワイトペーパーが発表されて以来、イーサリアムは汎用スマートコントラクトプラットフォームの開発、コミュニティとエコシステムの拡大など、多くの作業を完了しました。しかし、イーサリアムの発展は一朝一夕には実現できないため、段階的な発展のロードマップが策定されました。イーサリアムの発展ロードマップに基づき、イーサリアムには四つの戦略的方針があります:フロンティア(Frontier)、ホームステッド(Homestead)、メトロポリス(Metropolis)、セレニティ(Serenity)。

- フロンティア Frontier:イーサリアムの初期状態であり、使い勝手は悪かったが、中央集権的な保護措置を提供することで、イーサリアムのネットワークセキュリティは良好に保たれていました。マイニング報酬を提供する背景のもと、イーサリアムは初期にマイナーコミュニティを奨励し、ハッキング攻撃に対抗する能力を高めました。

- ホームステッド Homestead:イーサリアムの初めてのハードフォーク計画であり、この時点でイーサリアムはカナリアコントラクトを廃止し、去中心化メカニズムをある程度向上させ、Mistウォレットを導入しました。これにより、ユーザーはETHの取引と保有が可能になりました。この時、イーサリアムは技術者や開発者のツールだけでなく、一般ユーザーもイーサリアムのエコシステム構築に参加できるようになりました。

- メトロポリス Metropolis:メトロポリスは二回のハードフォークを通じてアップグレードされ、主にビザンチウム(Byzantium)とコンスタンティノープル(Constantinople)に分かれます。ビザンチウム計画では、イーサリアムはブロックの難易度評価のコンセンサスを調整し、マイニングの難易度を上げ、マイニング報酬を減少させました。また、イーサリアムが「PoW」メカニズムから「PoS」メカニズムにスムーズに移行できるように、難易度爆弾を遅延させました。一方、コンスタンティノープル計画では、イーサリアムは主にGas費用を削減し、ブロック報酬を減少させ、スマートコントラクトが他のスマートコントラクトのハッシュ値を検証できるようにし、スマートコントラクトの検証効率を向上させました。

- セレニティ Serenity:イスタンブールのハードフォークは、事前コーディング、コード価格、Gas費用など、さまざまな開発コストを削減し、イーサリアムのTPSを3,000に引き上げました。ベルリンのアップグレードは、イーサリアムのメインネット性能を最適化し、コントラクトを最適化し、Gas効率、イーサリアム仮想マシン(EVM)のコード読み取り方法の更新、サービス拒否(DDOS)攻撃の防止などを含みます。

イーサリアムのビーコンサインと元のイーサリアムのプルーフ・オブ・ワークチェーンが統合された後、最も重要な更新点は「PoW」メカニズムから「PoS」メカニズムへの移行です。

- プルーフ・オブ・ステーク Proof of Stake:暗号通貨取引を検証し確認する方法であり、ビットコインなどが採用しているプルーフ・オブ・ワークとは異なります。PoSメカニズムは、計算能力に依存するのではなく、保有する暗号通貨の量(すなわち「ステーク」)に基づいています。

- PoSシステムでは、ネットワークのセキュリティとコンセンサスは、保有者がステークを行うことで保証されます。保有者は一定量のトークンをステークし、ブロックの検証者および生成者となります。効果的な検証ノードを選択することで、トークン報酬を得る資格があります。もし検証者が悪意のある行動を取った場合、彼らは一部または全てのステークしたトークンを罰として失います。

イーサリアムのステーキングメカニズム(Proof of Stake)

イーサリアムネットワーク上で、ステーキングは32のイーサリアムを預けて検証者ソフトウェアをアクティブにする行為です。検証者はデータの保存、取引の処理、新しいブロックをブロックチェーンに追加する責任を負います。このプロセスはイーサリアムのセキュリティを証明し、その過程で検証者は新しいイーサリアムの報酬を得ます。ビーコンサインはイーサリアムエコシステムにプルーフ・オブ・ステークを導入しました。ビーコンサインは2022年9月に元のイーサリアムのプルーフ・オブ・ワークチェーンと統合されました。ビーコンサインが導入したコンセンサスロジックとブロックブロードキャストプロトコルは現在イーサリアムを保護しています。

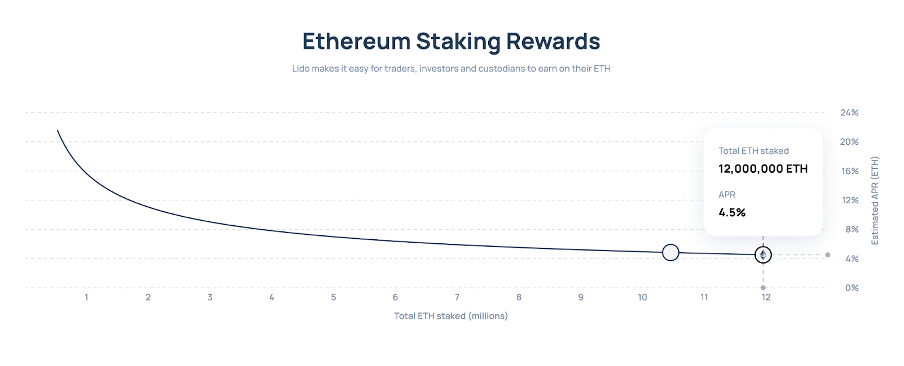

ステーキングを通じて、イーサリアムを預けることで、検証の観点からイーサリアムのネットワークセキュリティを保護できます。イーサリアムネットワークは同時にステーキング者に相応のステーキング報酬を与えます。イーサリアムのステーキング報酬は、収益の減少の法則に従います。ステークされたイーサリアムが少ない場合、イーサリアムのステーキング収益は高くなります。ステークされたイーサリアムが徐々に増加するにつれて、イーサリアムのステーキング収益は徐々に減少します。例えば、合計でステークされたイーサリアムが1,200万枚に達すると、ステークの年利回りは4.5%に低下します。より広い意味で、ステーキングは暗号経済モデルの一種であり、罰と報酬を通じてネットワーク参加者の正しい行動を奨励し、基盤のセキュリティを強化します。

情報源:公開市場情報

イーサリアムネットワーク内では、異なるタイプの主体に対して、イーサリアムをステークする際に多方面の利益があります:

- イーサリアムネットワークにとって、ますます多くのイーサリアムがステークされることで、ネットワークはますます強化されます。ネットワークを攻撃するためには、攻撃者は大多数の検証者を制御する必要があり、つまりハッカーはシステム内の大部分のイーサリアムを制御する必要があります。したがって、去中心化されたイーサリアムのステーキングは、イーサリアムネットワークのセキュリティレベルを向上させるのに役立ちます;

- 機関やユーザーにとって、ステーキング報酬を得る機会があります。イーサリアムネットワーク内で、コンセンサスを達成する行為には報酬が与えられます。取引を正しく新しいブロックにパッケージ化し、他の検証者の作業をチェックするソフトウェアを実行する限り、報酬を得ることができます。

同時に、イーサリアムをステークする過程で、100% 完全に安全無リスクではないことに注意が必要です。イーサリアムをステークする過程では、以下のような多方面のリスクが存在します:

- 検証者になった後、自分の検証ノードを運営する場合、長時間オンラインであることを保証し、ネットワークの状態が健康である必要があります。検証者を停止すると、罰金のリスクがあり、一定の資金損失を引き起こす可能性があります;

- 異なるステーキングソリューションの中で、ステーキングにはコードリスクも存在します。クライアントやすべての新しいソフトウェアと同様に、さまざまなバグに直面する可能性があります。ユーザーや機関は、バグによってオフラインになったり、収益が減少したりする問題を負担する必要があります。

全体的に見て、ステーキングはプルーフ・オブ・ステークブロックチェーンネットワーク(例えばイーサリアム)を保護する手段です。ネットワーク参加者はトークンを「危険にさらす」ことで検証者ノードを運営し、そのノードが悪意のある行動や信頼性のない行動を犯した場合、トークンを「削減」される(罰として取り上げられる)ことになります。注意すべき点は、罰金は直接ステークされた32枚のETHから引き落とされ、検証者は元のステークされたETHを補完したり、交換したりして検証者ノード全体をリセットすることはできません。もしステークされた32枚のETHが16枚以下に減少すると、その検証者ノードは自動的に排除されます。

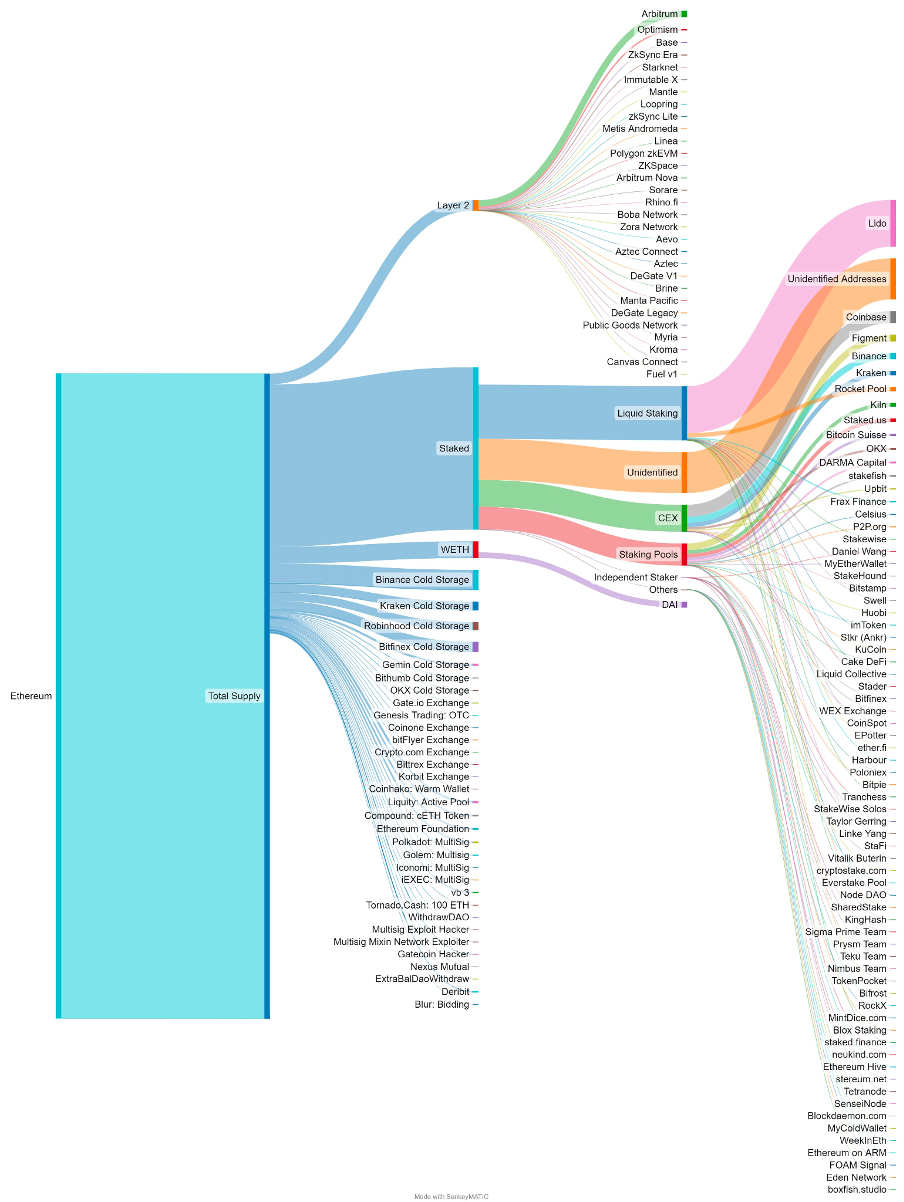

ETHがPoSメカニズムの下で流通している状況を振り返ると、2023年9月時点で、イーサリアムのステーキング数量の割合は約30%であり、Layer 2の方向性での割合(2%未満)を大きく上回っています。すべてのステーキングソリューションの中で、ユーザーや機関はLidoを好み、LidoによるETHのステーキングはすべてのイーサリアム流通量の7.2551%を占めており、この割合はRocket Pool、Frax、StakeWiseなどの他の流通性ステーキングサービスプロバイダーを超えています。また、以下のイーサリアムの流通図から、ユーザーや機関の観点から見ると、流動性ステーキングの需要は、中央集権取引所のステーキングやステーキングプールのステーキングなどの他のステーキング需要を上回っています。詳細は下の図を参照してください。

情報源:Eth Wave(Twitter:@TrueWaveBreak)

イーサリアムのステーキングソリューションの比較

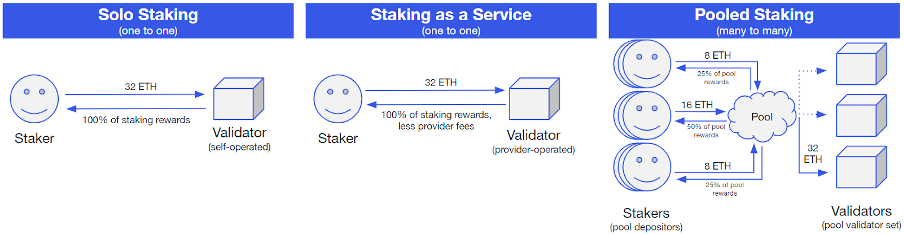

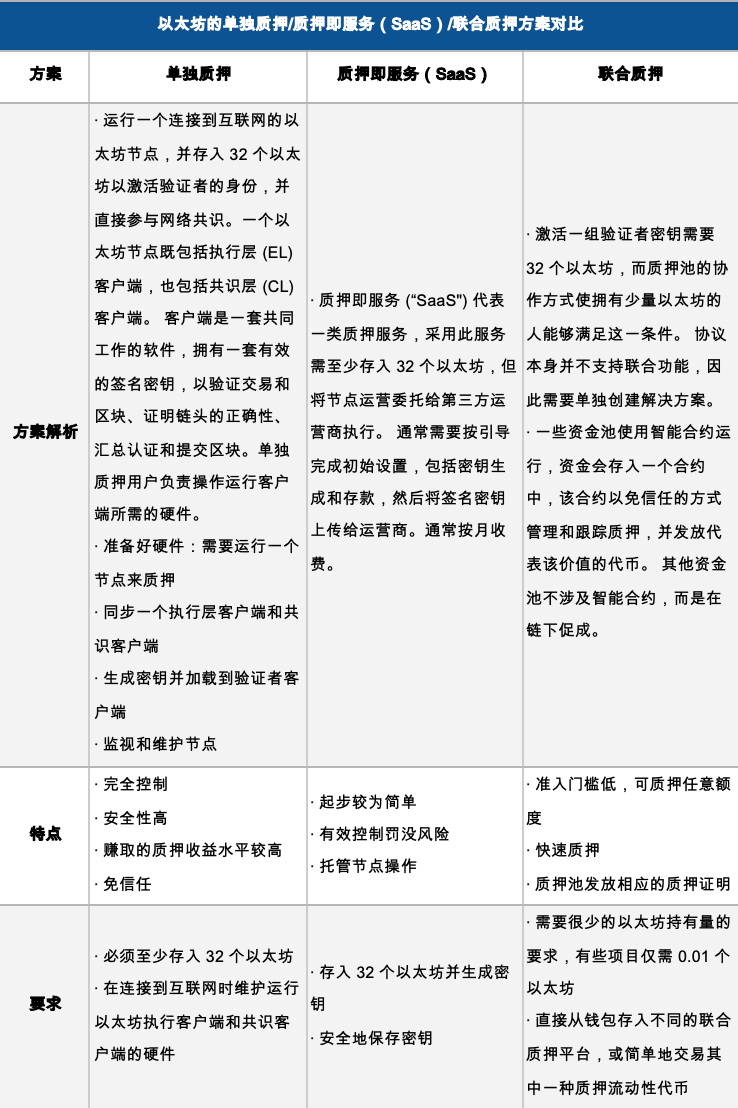

各種イーサリアムのステーキングソリューションにはそれぞれの特徴があり、機関やユーザーは適切なステーキングソリューションを選択できます。一部のユーザーは中央集権取引所のステーキングソリューションを選択してイーサリアムをステークし、一部の機関ユーザーは他のソリューション(個別ステーキング、共同ステーキングなど)を選択します。ステーキングは後戻り可能で、機関やユーザーはイーサリアムの保有からわずかな時間と労力で収益を得ることができます。中央集権取引所のイーサリアムステーキングソリューションの原理は、大量のイーサリアムを資金プールに集め、それを用いて多数の検証者を運営することです。下の図は、イーサリアムの個別ステーキング/ステーキング即サービス(SaaS)/共同ステーキングソリューションの比較図です。

情報源:公開市場情報

上記の三つのステーキングソリューションの展示に対して、下表では個別ステーキング/ステーキング即サービス(SaaS)/共同ステーキングソリューションの特徴、要求、報酬、リスクなどを比較分析しています。

情報源:公開市場情報

流動性ステーキング

流動性ステーキングプロバイダーはユーザーの預金を吸収し、ユーザーの代わりにトークンをステークし、ユーザーに新しいトークン形式の領収書を提供します。この領収書は、ステークされたトークン(報酬や罰金の一部を加えたり減らしたりして)と交換できます。この新しいトークンはDeFiプロトコルで取引したり、担保として使用したりすることができ、ステークされた資産の流動性を解放します。流動性ステーキングサービスプロバイダーは、新しいトークンを鋳造することでこの流動性の問題を解決し(基礎となるステーク資産に対する請求権を表す)、その後DeFiプロトコルで取引したり預けたりできます。例えば、ユーザーはETHをLidoのステーキングプールに預け、stETH(ステークされたETH)トークンを資産証明として受け取り、その後stETHをAaveに担保として預けることができます。本質的に、流動性ステーキングは既存のステーキングシステムの上に構築され、ステークトークンの流動性を解放します。

流動性ステーキングの利点

- 流動性の解放:イーサリアムなどのネットワークでのトークンはロックされており、取引や担保として使用できません。流動性ステーキングトークンは、ステークトークンが持つ内在的価値を解放し、DeFiプロトコルで取引や担保として使用できるようにします。

- DeFiにおけるコンポーザビリティ:ステーク資産の領収書をトークンとして表現することで、DeFiエコシステム内のさまざまなプロトコルで使用できます。例えば、貸出プロトコルや分散型取引所などです。

- 報酬の機会:従来のステーキングは、ユーザーに取引を検証することで報酬を得る機会を提供します。流動性ステーキングは、ユーザーがこれらの報酬を引き続き得ることを可能にし、さらにさまざまなDeFiプロトコルを通じて追加の収益を得ることができます。

- 基盤インフラ要件のアウトソーシング:流動性ステーキングプロバイダーは、誰でも複雑なステーキングインフラを維持することなく、ステーキングのリターンを共有できるようにします。例えば、ユーザーがイーサリアムネットワークで独立した検証者になるために必要な最低32ETHを持っていなくても、流動性ステーキングを通じてブロック報酬を共有できます。

流動性ステーキングのリスクと制限

- 罰金リスク:流動性ステーキングサービスのユーザーは、実質的に検証者ノードの運営作業をアウトソーシングしています。サービスプロバイダーが悪意のある行動や信頼性のない行動を取る場合、資金は完全に削減されるリスクにさらされます。

- プライベートキーの漏洩:ノード運営者のプライベートキーが漏洩したり、プロトコルに利用されるスマートコントラクトの脆弱性が存在する場合、流動性ステーキングサービスプロバイダーにトークンを預けることで、これらの資金がリスクにさらされます。

- 二次市場の変動:流動性ステーキングトークンの価格は、代表する基礎資産に連動していません。ほとんどの場合、同じ価格または非常に小さな割引で取引される可能性がありますが、流動性が収縮したり、予期しない事象が発生した場合、基礎資産の価格を下回る可能性があります。ステーキングトークンの取引量は通常、基礎資産の取引量を下回るため、市場の影響もステーキングトークンの変動性に大きな影響を与えます。

ステーキングエコシステムと現状

エコシステム参加者:イーサリアムプロトコルの周りには、ステーキングエコシステムをイーサリアムプロトコル、クライアントソフトウェア、MEV、ステーキングサービスプロバイダー、ホスティングステーキングなどの複数の役割に細分化できます。各役割とアイデンティティはイーサリアムのステーキングエコシステムで機能していますが、各役割の機能は異なります。下表はイーサリアムのステーキングエコシステムにおける各役割を簡潔に整理したものです。

情報源:公開市場情報

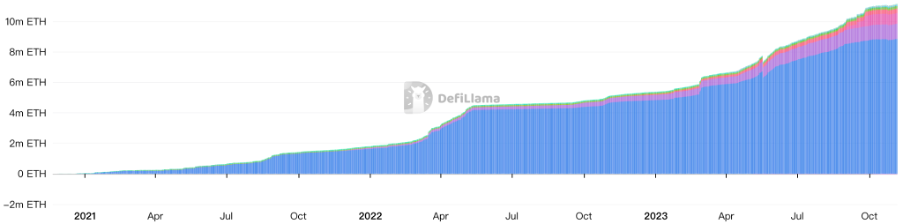

DefiLlamaのデータによると、合計217.88億ドル(11.52m ETH)の資金がステーキング中であり、流動性ステーキングサービスプロバイダーのTVLの上位三つはLido、Rocket Pool、Binanceです。その中で、Lidoには890万枚以上のETHがステーキングされており、市場シェアは77.28%を占めており、他の競合よりもはるかに高いです。過去30日間で、StaderとLiquid Collectiveの成長が最も早く、それぞれ85.31%と43.17%増加しました。過去30日間で、流動性ステーキングサービスプロバイダーの中でTVLが減少したのはCoinbaseとAnkrの二社のみで、それぞれ1.8%と2.17%のわずかな減少でした。しかし、全体的に見て、ETHの流動性ステーキングの細分野では、過去1ヶ月間は全体的に上昇傾向にあります。

情報源:DefiLlama

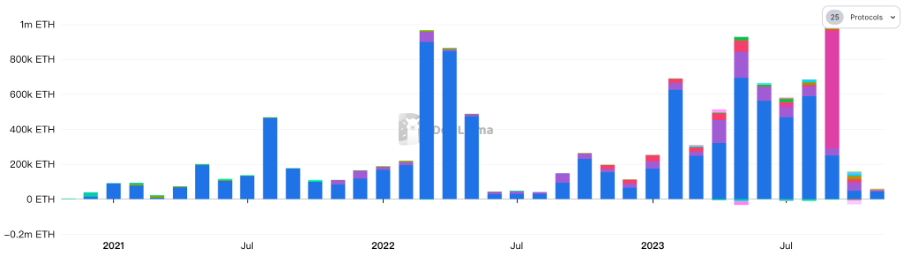

全体的に見て、短期的なETH流動性ステーキング資金の純流入量は感情要因の影響を大きく受けます。例えば、2022年6月には、Terraなどの要因の影響で暗号業界の感情が近年の低点に達し、そのためETH流動性ステーキングの増加資金も2022年の最低水準に達しました。過去2年間の時間を振り返ると、突発的な事件の影響でETH流動性ステーキングの流入資金量は急速に減少しましたが、依然として正の資金流入を維持しています。短期的な悲観的感情が解放された後、ETH流動性ステーキングの流入量は急速に大幅に反発します。これは、長期保有者が依然としてETH流動性ステーキングを増やす一方で、短期保有者は感情の影響を受けやすいものの、暗号業界に対する強い関心を持ち、ETH流動性ステーキングに一定量のポジションを配置することを示しています。

情報源:DefiLlama

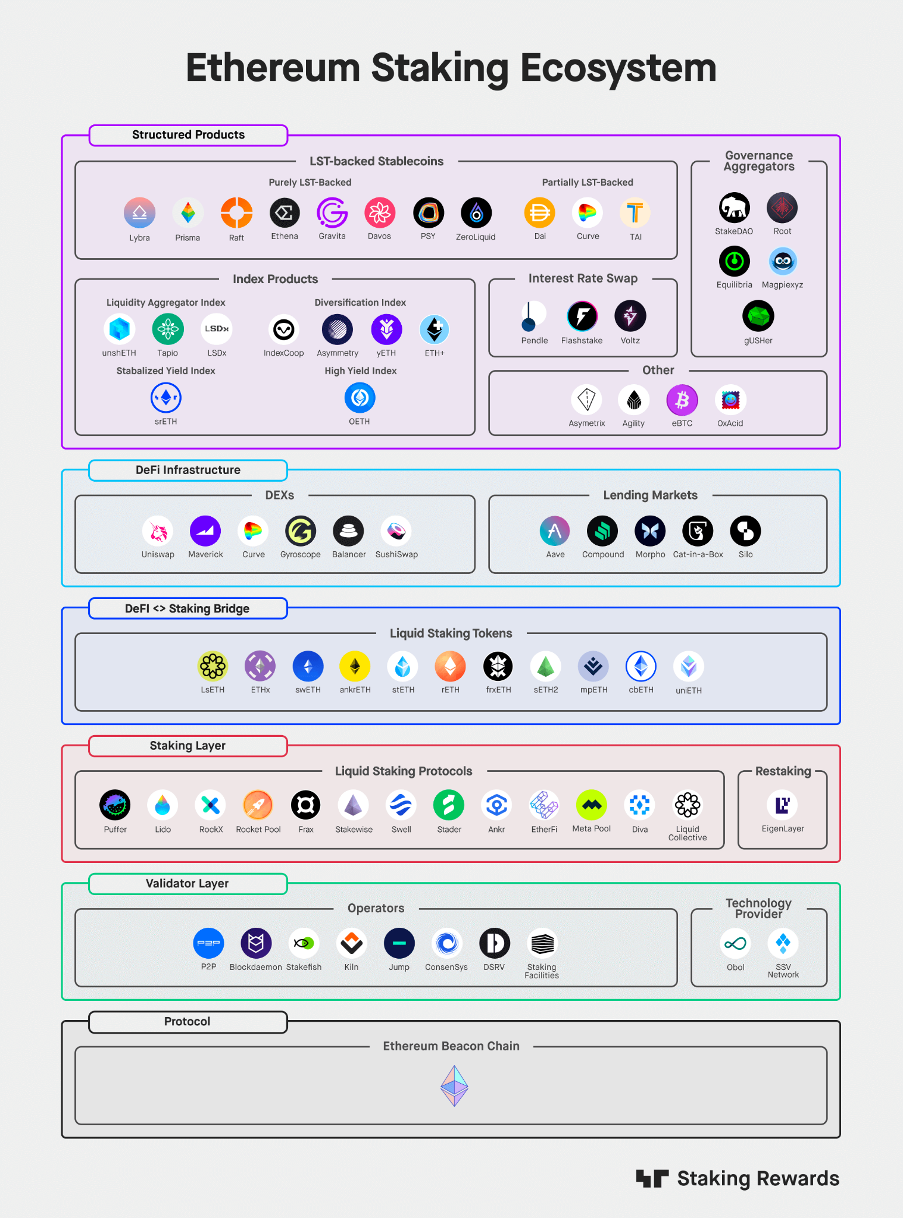

ETHステーキングのエコシステムでは、各役割が相互に協力し、ETHステーキングエコシステムの繁栄を共同で構築しています。関連する細分野には、貸出プロトコル、分散型取引所、ステーブルコインプロトコル、再ステーキングなど多くの分野が含まれます。TVLで計算すると、流動性ステーキングプロトコルは最大のDeFiカテゴリの一つとなり、合計で200億ドル以上が発行されています。これらの関連資産およびDeFi製品は、全体のDeFi分野に深い影響を与え、担保としての地位がますます際立っており、貸出プロトコル、ステーブルコイン発行機関、分散型取引所の既存資産プールに影響を与えています。以下はETHステーキング分野のエコシステムの簡単な分析です:

- ステーキング流動性ステーキングプロトコル:投資家は資産をステークすることで流動性を得るプロセスです。報酬として、投資家は担保資産を請求するための権利トークンを1:1の比率で受け取ります。これは、分散型取引所の流動性提供者(LP)トークンに似ています。流動性ステーキングのトークンはいつでも交換可能で、投資家はロック期間を待たずに元のトークンを取り戻すことができます。代表的なプロジェクト:Lido、Rocket Pool、Fraxなど;

- 再ステーキング:EigenLayerは再ステーキングプロトコルであり、ETHのステーキング者と検証者がそのステーキングされたETHを使用して他のネットワークを保護することを許可します。このネットワークは、ETHの膨大なステーキング資本と検証者プールにアクセスでき、報酬としてETHステーキング者に追加のサービス収益を支払います。EigenLayerによってもたらされる外部収益は、ゲーム理論的に最適なステーキングETHの量を33%から60%以上に大幅に引き上げることができます。現在、流動性ステーキングトークンstETH、RETH、cbETHもサポートされています;

- 貸出プロトコル:ETHに関連するステーキングトークンは、イーサリアムDeFiエコシステムにおける重要な資産の一つです。同時に、LSTタイプの資産は貸出金利を引き上げたり、借入金利を補助したりすることができます。ただし、LSTタイプの資産には一定のデカップリングリスクが存在することに注意が必要です。代表的なプロジェクト:MakerDao、Spark、AAVE、Compoundなど;

- DEX:LSTは担保としてETHに連動する必要があります。流動性ステーキングプロトコルは、LSTとETHの間で迅速に交換できるように、DEX上の深い流動性プールを必要とします。代表的なプロジェクト:Uniswap、Curve、Balancerなど;

- 構造化LST製品:LST製品とETH製品は高度に関連しており、潜在的なボラティリティが高いため、多様な構造化製品が開発されています。例えば、金利スワップの方向では、金利スワップが変動金利と固定金利を相互に変換できます。金利デリバティブは、さまざまな金融機関の金利変動リスクをヘッジするのに役立ちます。また、アグリゲーターが複数のプロトコル間で権利を分配し、プロトコルリスクを分散させ、ネットワークをさらに分散させることができます。さらに、インデックス型製品、ステーブルコインプロトコルなどのさまざまな構造化製品も市場のユーザーや機関の注目を集めています。代表的なプロジェクト:Pendle、IndexCoop、Lybra、Prisma、Asymetrixなど。

情報源:公開市場情報

すべてのETHステーキング関連プロジェクトの中で、Lidoは現在最大の流動性ステーキングプロトコルです。ユーザーや機関はトークンをステークし、日々の報酬を得ることができ、トークンをロックしたり、関連する基盤インフラを維持したりする必要はありません。ユーザーはETHをステークし、stETHのステーキング証明書を得ることができます。以下では、代表的なプロジェクトLidoについて詳細に分析します。