Frax FinanceのRWA製品戦略の簡単な分析

原文タイトル:《Fraxのリアルワールドアセットトークン化の計画とは?》

著者:Kyrian Alex

翻訳:Lynn,MarsBit

RWAトークン化分野の総TVLは238.5億ドルで、DeFiランキングで急上昇し、22位から8位に上昇しました。次は何でしょうか?現在どのような選択肢がありますか?

現在、地球上でDeFiを使用しているのはわずか0.06%の人々であり、市場の巨大な成長ポテンシャルを浮き彫りにしています。DeFi業界は、16.1兆ドルの伝統的資産市場に参入する必要があり、これが効果的な拡張を可能にします;これは500%の成長機会を意味します!

RWAトークン化はこの分野で際立ち、DeFiとTradFiの間の架け橋となっています。なぜでしょうか?それは、トークン化が債券、商品、不動産を含むさまざまな資産クラスをすべての人にとってより受け入れやすくするからです。

トークン化された資産は部分的に所有できるため、以前はアクセスできなかった投資機会をより多くの人々に提供します。シティバンクや業界のリーダーであるジェレミー・アレールは、未来のためにトークン化を提唱しています。

さて、債券-利回り-RWAの関係を見てみましょう。

さて、債券-利回り-RWAの関係を見てみましょう。

UST-Terraの崩壊後、DeFiユーザーは信じられないほどの利回りに対して尻込みしているようです。しかし、これはDeFiの成熟なのでしょうか、それとも単なるPTSDなのでしょうか?

真実が何か知りたいですか?DeFiには、ステーブルコインを利用して収入を生み出し、リスクを最小限に抑える素晴らしい機会がたくさんあります。

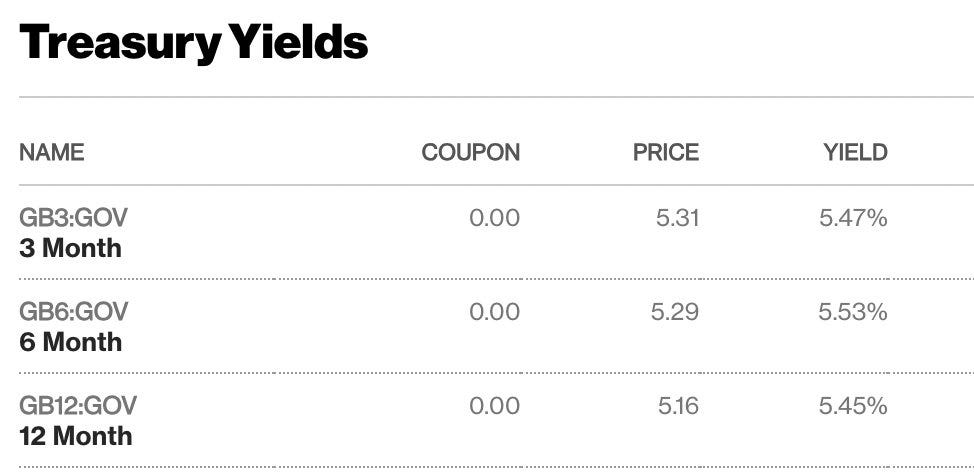

今日のTardFi利回りを見ると、現在の3ヶ月間の米国債利回りは5%を超えています。これは、世界中のすべての資産クラスに重大な影響を与えています。

投資家たちは今、お互いを見つめ合っています:

投資家たちは今、お互いを見つめ合っています:

「保証された利回りを得られるなら、なぜ暗号通貨、不動産、または他の資産クラスにリスクを冒す必要があるのか?」

関与する危険(脆弱性の悪用、デカップリング、プライベートキーの問題)を考慮すると、DeFiの利回りは過小評価されています。

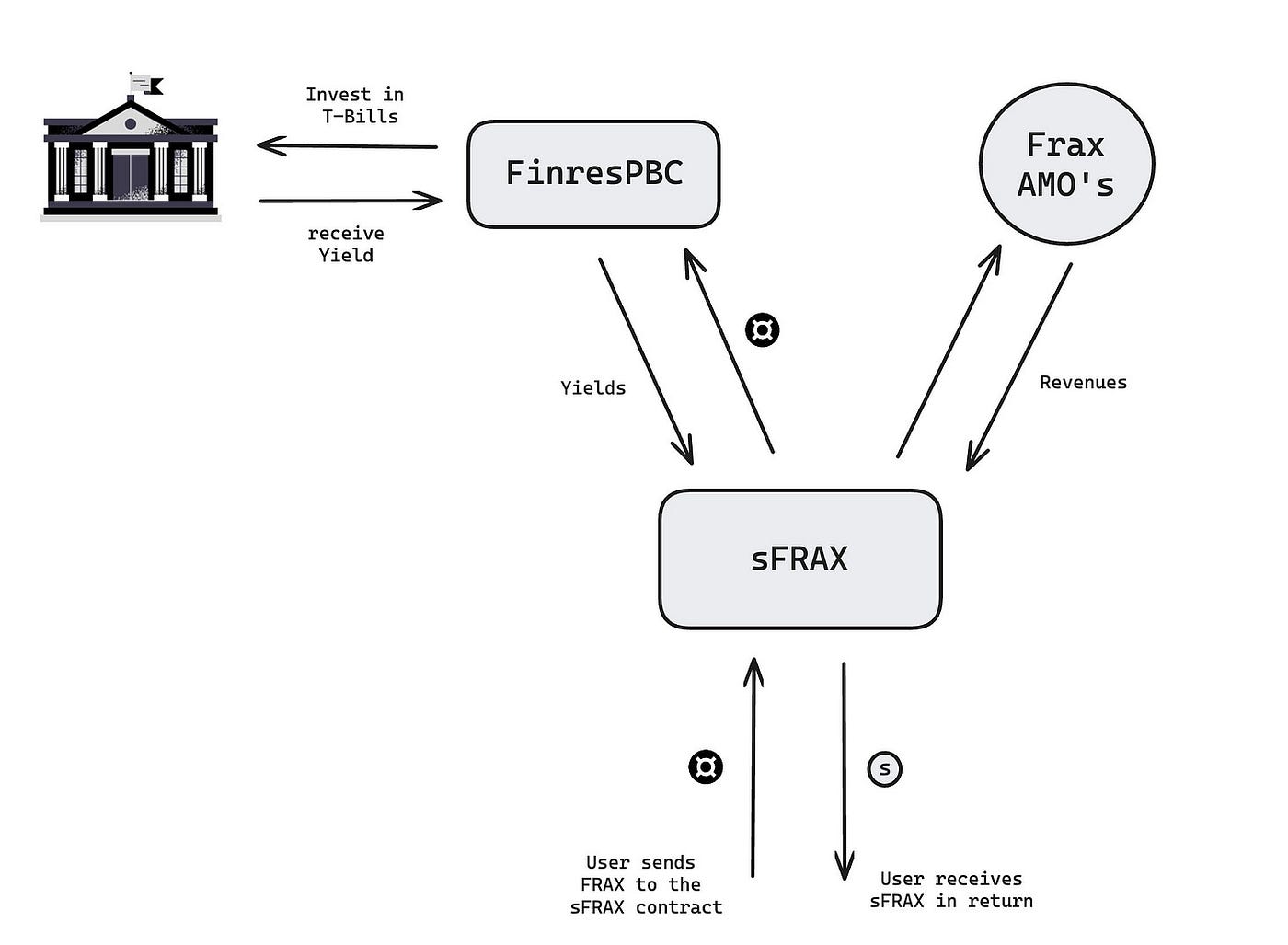

私は、Frax FinanceがFinresPBCの旅を始める際にこれらすべてを考慮していたと思います。FinresPBCは、FraxのRWAの管理者であり、MakerDAOが国庫券やマネーマーケットファンドを保有するための実体を持っているのと同様です。

FinresPBCは、FDIC保険付きのIntraFi貯蓄口座に米ドル預金を保有し、そこから利息を得ています。利益を追求したり手数料を請求したりすることはなく、得られたすべての収益をFrax DAOに還元します。

しかし、これらの収益を得るために、FraxはsFRAXとFXBを導入しました。

DAIの貯蓄率に非常に似ているsFRAXは、ユーザーがFrax(1ドルにペッグ)を預け入れ、FRAXステーブルコインの形で利息を得ることを可能にし、ユーザーに短期の貯蓄オプションを提供します。

金利は変動可能であり、複数のソースから来る可能性があります。言及された収益源の1つは、Fraxのアルゴリズム市場運営コントローラー(例えば、fraxが所有する自律契約)と現実世界資産戦略のFraxプロトコル収入の分配から来るでしょう。

年利率は常に「穏やかに」連邦準備制度の準備金残高利息(IORB)を目指しますが、現在この利率は5.4%です。これを達成できない場合、Fraxは常に$FRAXの担保率を100%に保つことを優先し、超過収益をsFraxに移します。

要するに、sFRAXの導入の目的は、開発者がsFRAXを基に構築できるようにし、強化されたステーブルコインエコシステムの発展を促進し、FRAX供給を増加させながらより大きな流動性を引き寄せることです。

一方、Sam Kによれば、FraxBondsは「特定のタイムスタンプでFRAXステーブルコインの債務で評価される分散型ユーティリティトークン」です。FRAX保有者は、後にFraxBondsまたはFXBの形で割引されたFRAXを購入できるようになります。

これはすべてFraxのRWA戦略の一部であり、非常に理解しやすいです。

- ユーザーはFRAXトークンを金庫に預けてsFRAXを取得します。

- DAOは現在の市場状況に基づいて収益を得る最良のオプションを選択します。

- チェーン上に良好な収益源が存在しない場合、FraxのRWAパートナー(Finres)はsFRAXに預けられたFRAXトークンをUSDCに変換します。

- 変換されたUSDCはオフチェーンで米国債に投資されます。

- その後、この変換のレシートはFRAXに変換され、Fraxの金庫に移されます。

- その後、ユーザーは割引価格でFXBを購入し、償還時に収益を得ることができます。

例えば、2年後に1ドルのFRAXを0.90ドルで購入することができます。FRAXを債券に交換すると、プロトコルはその担保を必要な役割を果たすことができるようにし、2年以内に債務を返済するのに十分な収入を得ることができます。

Sam Kazemianが言うように、「FXBは保有者にオフチェーン資産の権利を与えず、法定通貨や類似のものとの交換に関する合法的な権利を与えないため、単なるFraxプロトコル内のユーティリティトークンです。彼らは、各FXBが満期時に1FRAXステーブルコインに変換されることを保証するだけです。それだけです。」

FXBは毎年1月1日に指定された満期日に自動的にFRAXに変換されます。FraxはFXBに1年、2年、3年、または4年の期間を提供します。これにより、Fraxは利回り曲線をオンチェーンに持ち込むことができます(少なくとも4年)。

結論:

結論:

この戦略は魅力的な利回りを提供しますが、関与するリスクを理解することも重要です。

主なリスクはプロトコルリスクです。ステーブルコインを保管しているプロトコルが悪用されると、問題が発生する可能性があります。さらに、ステーブルコインのコーディング設計は1ドルの価値を維持することを目的としていますが、市場の変動から免れることはできません。私たちは皆、UST PTSDを抱えています。

さらに、これらのRWAに裏付けられたステーブルコインには規制リスクもあります。アメリカ政府は暗号通貨に対して深刻な敵意を抱いており、これらのプロトコルの速度を遅くするための攻撃手段を見つけるでしょう。これにより、彼らの消滅を引き起こす可能性があります。短期的には、国庫券に裏付けられた利回りに依存するかもしれませんが、長期的にはこれらのプロトコルにはいくつかの深刻な問題が存在する可能性があります。